经济“新常态”下商业银行流动性影响因素研究

陈伟 霍倩倩

(1.四川外国语大学 国别经济与国际商务研究中心,重庆 400031;2.四川外国语大学 国际商学院,重庆 400031)

经济“新常态”下商业银行流动性影响因素研究

陈伟1,2霍倩倩2

(1.四川外国语大学 国别经济与国际商务研究中心,重庆 400031;2.四川外国语大学 国际商学院,重庆 400031)

随着我国经济步入“新常态”,我国商业银行的经营环境也发生着深刻变革。选取2011~2015年我国16家上市商业银行的相关数据建立了面板模型,探究我国经济“新常态”下商业银行所经历的存款波动、净利差缩小、资产质量下降、非利息收入增加、宏观经济下行等对其流动性的影响,实证发现,存款波动、净利差、非利息收入占比对银行流动性有正向影响,而资产质量和GDP增速负向显著,但由于不良贷款率普遍较低,因此暂时不会对银行流动性造成威胁。

新常态;商业银行;流动性;经营环境

2014年5月,习近平总书记指出:中国发展仍处于重要战略机遇期,要增强信心,从当前中国经济发展的阶段性特征出发,适应新常态,保持战略上的平常心态。这是首次使用“新常态”一词来描述我国目前的经济发展特点及经济形势。“新常态”现已成为各业界的关注焦点,而金融业对经济新常态的反应在某种程度上比实体领域更加敏感[1]。“新常态”下商业银行的经营环境正发生着深刻变化,如互联网金融的兴起所导致的存款大规模的转移、利率市场化引起的净利差减少、非利息收入占银行营业收入的比重增大以及宏观经济下行导致外汇占款的波动等。

流动性作为商业银行经营管理的“三性”原则之一,不仅是平衡安全性与盈利性的重要杠杆,更是商业银行生存的基础、稳定运行的保证[2]。降低流动性风险一直以来是银行对自身流动性管理所追求的目标。尤其是2008年金融危机后,国家对商业银行流动性管理更为重视,因此,研究商业银行流动性影响因素对我国金融业的发展意义重大。

鉴于此,笔者将在“新常态”背景下,结合商业银行所处经营环境的变化特征,通过实证分析研究商业银行流动性与这些新兴变量的关系,以期可以对商业银行流动性管理提供有价值的参考。

一、商业银行流动性的理论研究情况

国外对于商业银行流动性风险影响因素的研究起步较早,Eisemann(1976),Kwast(1989),Rose(1989)等都通过对商业银行的非利息收入与经营风险的关系进行实证分析,发现非利息收入的增加可以降低商业银行的经营风险,且非利息收入对银行的营业收入的贡献率较利息收入更大。Sinkey及Rogers(1999)通过对美国银行业的相关数据进行分析后也发现,非利息收入占比的增加的确能够降低商业银行的流动性风险。Clalmes和Liu(2009)对加拿大银行业的数据样本进行实证研究后发现,商业银行的非利息收入虽然增加了其营业收入总额,却使得营业收入产生不确定性的波动,表明银行的多元化经营也会造成收入风险。Kostas Drakos(2014)通过建立固定效应模型研究商业银行的利息差额与流动性风险的关系,发现净息差越大,商业银行的流动性风险就越低,同时提出新形势下商业银行进行流动性管理的政策建议。

国内的学者俞乘章(1997)、孙常辉(1999)、牛兴源(1999)分别从不同角度对商业银行流动性风险产生的原因进行研究,结果都发现盈利性与流动性两者的矛盾是商业银行流动性风险产生的根本所在。孙志国(2004)通过建立多元回归模型分析商业银行流动性影响因素,发现经济增长、存款增加量、金融危机和银行体制改革对商业银行流动性具有最为显著的影响。李德(2007)通过实证分析发现银行不良贷款占比的增长会影响银行资产的流动性,使得银行对突发事件的承受能力降低,容易引发金融风险。交通银行课题组(2009)利用非负约束的主成分分析法对影响商业银行流动性的内外部因素进行评价,发现无论是大银行还是小银行,利率变动对于它们流动性的影响都较为显著。李广志(2013)认为贷款占总资产比重越低、存款占总负债的比重越高,商业银行的流动性则越好。王琳(2015)等人认为,国家宏观经济越稳定,商业银行资本充足率越高,流动性风险就越小。

国内外关于商业银行流动性影响因素的研究大多只是针对存款规模、经营结构、宏观经济形势的某一方面,鲜有文献对所有因素进行全局性的研究,笔者立足“新常态”背景,统筹性地研究商业银行流动性的影响因素。

二、“新常态”下商业银行经营环境变化特征

(一)活期存款大量流失

伴随着互联网金融的迅猛发展以及我国资本市场的不断完善,一直以来都以“存款立行”为原则的商业银行遭受了较大冲击,正在经历着大规模的存款流失。有关数据显示,中行、农行、工行、建行活期存款占比分别从2014年的43%、55%、49%、55%下降至2015年末的40%、52%、48%和50%,互联网金融平台如支付宝,可以不受时空的限制为客户提供服务并可快速实现支付和结算,为客户提供人性化的金融服务,它在各方面都具有传统银行无法比拟的优势[3]。

(二)银行净息差缩窄

中国人民银行发布自2015年10月24日起,下调金融机构一年期贷款基准利率0.25个百分点至4.35%,下调一年期存款基准利率0.25个百分点至1.5%,此次是2015年央行第五次降准降息,以进一步降低社会融资成本[4]。在银行利率逐步趋于市场化的情况下,商业银行净息差不断地缩窄,盈利空间也进一步缩小,同时居民的储蓄行为对利率变化愈加敏感,将出现经常性的存取、贷还行为,增加了银行多方面的不确定性与风险。

(三)经营结构的优化

面对目前资本市场上金融产品的不断更新以及随着利率逐渐市场化导致的银行净利差不断缩窄,商业银行也在积极地调整自己的经营结构,通过开展大量中间业务以及进行各种经营活动获取非利息收入来弥补利率市场化对商业银行造成的冲击,2007年我国上市商业银行平均非利息收入占总营业收入的比重为10.93%,而截至2015年末,这一比例已经增加至23%。

(四)不良贷款快速增加

2015年上半年,8家股份制上市银行不良贷款余额和不良贷款率均呈“双升”态势,资产质量压力持续加大。银监会2015年8月初公布的2015年上半年银行资产质量数据显示,截至2015年二季度末,商业银行不良贷款余额为10919亿元,较第一季末增加1094亿元,商业银行不良贷款率1.5%,较第一季末上升0.11个百分点[5]。

(五)宏观经济下行

2016年1季度国内生产总值同比增长6.7%,中国经济增速继续放缓。自2010年起,中国GDP增速持续下降,宏观经济的变化也同样对商业银行流动性具有较为显著的影响。

三、变量选取与模型建立

(一)指标选取和数据筛选

在商业银行新的监管体系下,能够用来衡量商业银行流动性的主要指标有存贷款之比、净稳定资金比例、流动性覆盖率以及流动性比例,但考虑到净稳定资金比例与流动性覆盖率的相关数据目前还达不到我国的监管下线,获取较难,故不能作为模型的因变量。而存贷款比例的数据虽容易获取,但作为因变量存在多重共线性的问题,也应排除。因此选取流动性比例(Liquidity)这一指标作为模型因变量[6]。

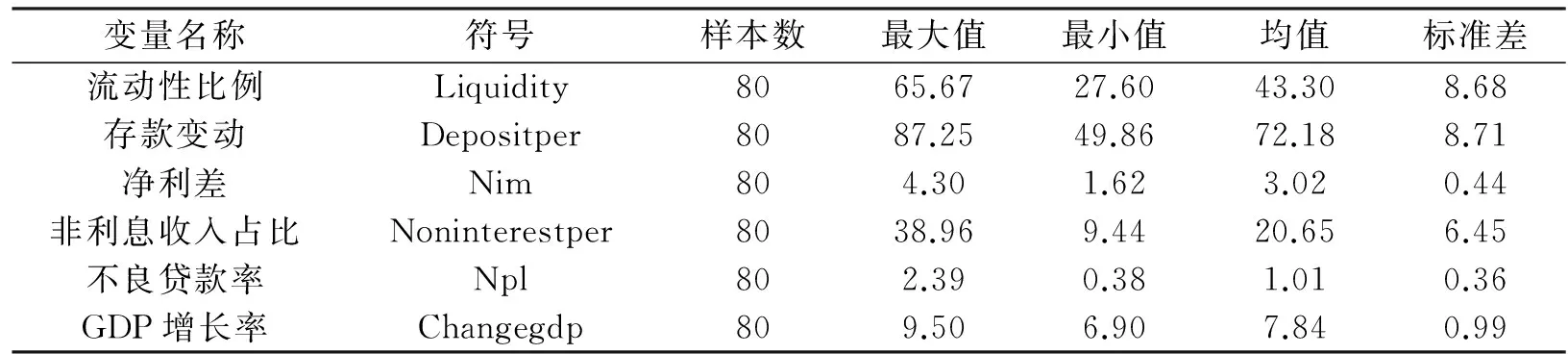

结合“新常态”下商业银行面临的存款波动、净利差缩小、经营结构变化、不良贷款增多、宏观经济下行等经营环境的变化,笔者选取相对应的衡量指标作为模型自变量。商业银行存款的变动实质上是银行负债的结构变化,这里选用个人以及企业存款占商业银行总负债的比重(Depositper)表示存款波动,净息差的缩窄用净利息差额(Nim)这一指标衡量,经营结构的变化主要表现为商业银行中间业务收入占营业总收入比重的变动,这里采用非利息收入占总收入的比值(Noninterestper)来表示,以不良贷款率(Npl)反映商业银行贷款质量的变化,对于宏观的经济状况,主要考虑GDP增速的变化(Changegdp)所带来的影响[3]。文中各变量的选取参见下表。

表1被解释变量与解释变量

变量性质变量名称变量符号被解释变量流动性比例Liquidity解释变量存款变动Depositper净利差Nim非利息收入占比Noninterestper不良贷款率NplGDP增长率Changegdp

笔者选取我国16家上市商业银行为研究样本,包括5家大型商业银行、8家股份制银行、3家城市商业银行。样本区间为2011~2015年5年的年度数据,其中将缺失数据的样本予以剔除。研究所使用到的数据来源于CSMAR数据库及各商业银行的年度报告。

(二)模型设立

根据所选取的变量衡量指标及样本数据,拟建立如下面板数据模型来研究商业银行流动性影响因素。

Liquidityit=α+β1Depositperit+β2Nimit+β3Noninterestperit

+β4Nplit+β5Changegdpit+uit

其中i=1,2,...,16,t=1,2,...,10

四、实证结果

(一)描述性统计

对模型中变量的基本情况进行的描述,见表2。

表2变量的描述性统计

变量名称符号样本数最大值最小值均值标准差流动性比例Liquidity8065.6727.6043.308.68存款变动Depositper8087.2549.8672.188.71净利差Nim804.301.623.020.44非利息收入占比Noninterestper8038.969.4420.656.45不良贷款率Npl802.390.381.010.36GDP增长率Changegdp809.506.907.840.99

通过表2所选取样本的统计分析得出,我国16家上市商业银行总体流动性均值为43.30%,最小值为27.60%,最大值达到65.67%,满足了我国规定商业银行流动性不低于25%的监管要求,流动性标准差为8.68,说明各银行流动性差异较大。商业银行的一般性存款占比整体较高,但差异较大,一般性存款具有较高稳定性,因此银行存款变动会影响到流动性。非利息收入占比最大值38.96%,最小值9.44%,方差为6.45,波动较大。不良贷款率最大值2.39%,均值为1.01%,同样满足不超过5%的监管要求,虽有明显上升的趋势,但总体数值不高,尚处于风险可控的范围之内。

(二)回归结果

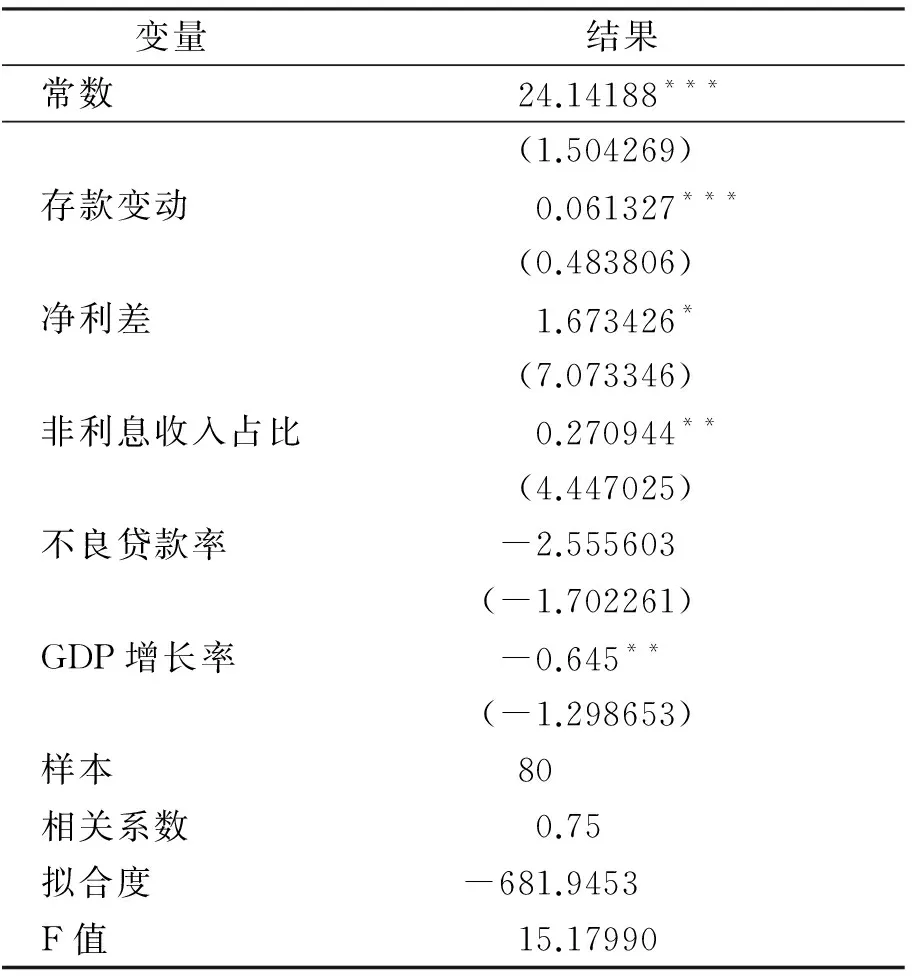

根据设定的计量模型,笔者用EVIEWS8.0软件进行面板数据回归分析,采用ADF及LLC方法对各变量进行了单位根检验,结果显示,各变量在0.1的显著性水平上不含单位根。回归分析的结果见下表3。

表3回归结果

变量结果常数24.14188***(1.504269)存款变动0.061327***(0.483806)净利差1.673426*(7.073346)非利息收入占比0.270944**(4.447025)不良贷款率-2.555603(-1.702261)GDP增长率-0.645**(-1.298653)样本80相关系数0.75拟合度-681.9453F值15.17990

注:***、**、*分别表示在1%、5%、10%的水平上显著,括号内为T统计量。

模型回归结果表明,解释变量大部分较为显著地影响我国上市商业银行的流行性水平。其中,一般存款所占总负债比重的下降及净利差的缩窄均导致我国上市商业银行流动性水平下降,具有显著的正向影响。非利息收入占比也表现为正向显著,说明银行非利息收入占比的增加可以有效地增强银行的流动性水平。不良贷款率项对商业银行流动性的影响则不显著,说明虽然目前我国商业银行资产质量在不断下降,但由于水平较低,尚不会对银行的流动性产生威胁。宏观经济形势是负向显著的,说明宏观经济若是下行趋势,会提高银行的流动性水平。从总体回归结果分析来看,与文中的分析较为吻合。

五、结语

笔者选取2011~2015年我国16家上市商业银行的相关数据建立了面板模型,探究了我国经济“新常态”下商业银行所经历的存款波动、净利差缩小、资产质量下降等对其流动性的影响,发现除贷款质量下降外,所研究的其他因素均比较显著地影响商业银行的流动性水平。其中,净息差的缩窄对商业银行流动性影响较大,而非利息收入的增加又能提高银行流动性水平,因此,银行可通过开展更多的中间业务来改善流动性状况。同时可积极推出创新性的金融产品挖掘客户,实现从单一模式向差别化综合服务模式转型,才能使我国商业银行流动性水平在经济“新常态”的变革中平稳过渡,防止银行系统性风险甚至金融危机的爆发。

[1]王国志,刘艳梅.中国上市商业银行流动性风险影响因素实证研究[J].燕山大学学报(哲学社会科学版),2014(3).

[2]张奎奎.商业银行流动性风险影响因素实证研究[D].吉林大学,2015.

[3]潘哲琪.我国商业银行流动性风险衡量与影响因素研究[D]浙江大学,2013.

[4]曾刚,李广子.商业银行流动性影响因素研究[J].金融监管研究,2013(10).

[5]朱洪伟.同业拆借对商业银行流动性风险影响的实证研究[J].西南金融,2014(4).

[6]交通银行课题组,连平,徐光林.中国商业银行流动性评价及其影响因素分析[J].新金融,2009(8).

责任编辑 胡号寰E-mail:huhaohuan2@126.com

On the Influencing Factors of the Liquidity of Commercial Banks under the “New Normal” Economy

Chen Wei1Huo Qianqian2

(1.National Economy and International Business Research Center,Sichuan International Studies University,Chongqing 400031;2.International Business School, Sichuan International Studies University,Chongqing 400031)

As China’s economy into the new normal,the operating environment of China’s commercial banks has also had a profound change.The related data from the 2011~2015 of China’s 16 listed commercial banks established a panel model,to explore the impact of banks’ liquidity under of new normal,such as commercial banks have experienced fluctuations in the deposit,the net profit narrowed,the quality of the assets decreased,non-interest income increased,and the macroeconomic downturn.The empirical results show that there is a positive effect on the bank liquidity,which is the fluctuation in deposits,the net interest margin and the non-interest income,yet the asset quality and GDP growth rate is significantly negative,but due to the low rate of bad loans is generally low,so it will not pose a threat to the liquidity of the bank.

new normal;commercial bank;liquidity;business environment

2016-03-21

重庆市教育委员会人文社会科学研究项目重点项目(16SKGH103);四川外国语大学校级项目(SISU201507)

陈伟(1983-),男,湖北潜江人,副教授,博士,主要从事金融研究。

F832

A

1673-1395 (2016)07-0051-04

——基于三元VAR-GARCH-BEEK模型的分析