一石油石化企业现金股利与非效率投资实证研究

张彦明, 程泽川, 贾桂英, 王甲山

(东北石油大学 石油经济与管理研究所,黑龙江 大庆 163318)

一石油石化企业现金股利与非效率投资实证研究

张彦明, 程泽川, 贾桂英, 王甲山

(东北石油大学 石油经济与管理研究所,黑龙江 大庆 163318)

根据前人对股利决策与非效率投资的关系研究提出研究假设。以2009—2013年石油石化上市公司的年报数据为样本,运用多元统计回归分析方法,实证研究现金股利对非效率投资的影响。研究认为,石油石化企业存在的非效率投资问题,可以通过现金股利进行治理。适当分配股利,有利于控制投资过度,还有利于获得周转资金,缓解投资不足问题,保证企业的可持续发展。

石油石化企业;现金股利;非效率投资;自由现金流

一、引言

投资既是企业创造价值的过程,又是企业财务决策的起点。由于不完善市场条件的存在,企业往往不能实现资源配置的最优化,从而产生非效率投资问题。国内外专家学者普遍认为,引起过度投资和投资不足问题的主要原因是代理问题和融资约束。现代财务理论认为,股利政策可以作为企业最优监督契约的内容,所以,企业的股利政策可能会对投资效率产生一定的影响。石油石化企业作为中国重要的能源企业,制定合理的股利政策对整个石油石化行业的健康稳定发展至关重要,因此,本文以石油石化上市公司为研究对象,分析其投资效率现状,进而研究现金股利对投资效率的治理作用。

二、文献回顾

Jensen和Meckling认为,相对于股东而言,经理层持股比例较低,股东分享了经理层辛苦经营的大部分劳动成果。因此,当企业进行股权融资使经理层持有的股权比例变得更小时,经理层就会在投资决策中选择更有利于自己而不是股东的投资项目,引起过度投资。[1]Jensen认为,经理层有扩大企业规模以追求个人利益的动机,在这种动机驱使下经理层可能将闲置的资金投资于能够扩大企业规模的非盈利项目上,从而损害股东利益,产生过度投资。[2]Richardson认为,代理成本理论解释了过度投资和自由现金流之间的关系,外部融资困难是投资不足和自由现金流紧缺产生的主要原因,良好的公司治理机制能够起到调解过度投资与自由现金流之间关系的作用。[3]

中国学者对股利决策与非效率投资的研究多在借鉴国外相关理论的同时结合实证进行分析,但研究结论并不相同。魏明海和柳建华考察了国有上市公司股利政策与投资效率之间的关系,认为现金股利支付率与过度投资水平成反比,现金股利发放限制了过度投资行为。[4]肖珉认为,由自由现金流富余所引起的过度投资能够通过现金股利的发放得到控制,而内部现金流紧缺的公司效果恰好相反。[5]符安平认为,当企业收益能力较好,剩余利润多且投资机会较少时,企业倾向发放更高的现金股利。[6]屈文洲等认为,受到融资约束的公司应减少股利的发放以提高企业的投资效率。[7]孔东民和冯曦研究发现,派发现金股利能够对过度投资行为进行有效制约,且经常派现的公司比不常派现的公司现金股利抑制过度投资的效果更明显。[8]王茂林等通过实证研究发现,当企业自由现金流紧缺且投资不足时,现金股利的发放会加剧现金流紧缺,导致更严重的投资不足。[9]现有研究表明,企业的股利政策直接影响着企业非效率投资程度。

三、石油石化企业现金股利与非效率投资实证分析

(一)研究假设

假设Ⅰ:现金股利支付与投资过度呈负相关关系

过度投资是指经营者将企业的自由现金流投资于净现值(NPV)小于零的项目。过度投资可用委托代理理论解释,所有权与经营权分离使得石油石化企业名义上的经理持股比例很少,甚至没有股份,因此,其对所有权保护动机较弱,引发了股东与管理层的利益冲突。加之监督机制的不完善,无法对经理层有效约束,使得经理层有动机也有机会从事以自身利益为价值取向的经营活动。过去几年审计署就揭示了几起因经理层决策造成的巨额投资损失的问题。如中化集团投资开发海外油气田项目未达到预期目标,亏损1 000多万美元;中化国际下属的3家企业投资累计亏损1 700万美元等。[10]石油石化企业代理冲突的存在和监督机制的不完善、国有企业对融资约束较小、内部现金流较充足等,都将导致过度投资。理论上,分派现金股利有利于避免自由现金流富余导致的过度投资,缓解代理冲突。实践中,中国证券监管部门将分红派息作为股权再融资的前提条件,以保护投资者的利益并将其作为解决上述问题的主要手段。这一政策思路符合股利的代理理论,即现金股利具有治理功能,能够缓解代理冲突、减轻信息不对称问题。[11]

假设Ⅱ:连续支付股利与投资不足呈负相关关系

投资不足是在投资项目的净现值(NPV)不小于零时,经营者放弃投资机会的现象。产生投资不足的主要原因是信息不对称条件下的经营者逆向选择问题或融资约束过于严厉问题。由于外源融资较内源融资难且资本成本较高,净现金流小于零的企业更容易出现投资不足。中国石油石化企业整体上缺乏对现金股利支付的重视,股利政策也不连续。因此说,多年连续或累计多次支付现金股利的公司有别于其他公司。[12]此外,证监会强制性规定将分红和再融资挂钩,使达到要求的上市公司更容易获得再融资的机会,现金股利信号和信息甄别机制都有助于打破融资约束。因此,当企业内部现金流紧缺且投资不足时,最近几年连续或累计多次派发现金股利的公司更容易获得融资机会,及时解决内部现金流紧缺问题,从而解决投资不足问题。

(二)数据来源

选取沪深两市2009—2013年以石油开采和化工为主的119家上市公司作为研究样本。选取的标准为:(1)剔除2008—2013年新上市的公司,因上市当年的财务报告数据不能完全反映上市以后的经营和投资情况。(2)剔除ST类公司。(3)剔除有极端异常值的样本公司,保证研究结论的可靠性。根据以上标准最终得到108个石油石化样本公司。原始数据来源于Wind数据库,为减少误差、保证数据的完整性,将所选取数据同上海证券交易所和深圳证券网站进行比对,补充缺失数据。使用Excel和Spss软件计算分析。

(三)研究变量

1.预期最佳投资支出

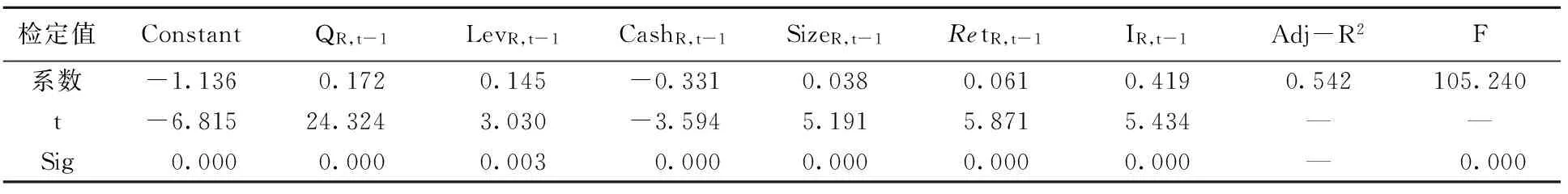

为了计算投资过度和投资不足以及现金流富余和紧缺程度,借鉴Richardson的计量方法,计算预期最佳投资支出:

IR,t=α0+α1QR,t-1+α2LevR,t-1+α3CashR,t-1+

α4SizeR,t-1+α5RetR,t-1+α6IR,t-1+ΣYear+ε

(1)

式中,α0为截距;αi(i=1,2,…,6)为模型回归系数;IR,t为R公司在t年的新增投资支出除以第t年的年初总资产;QR,t-1为R公司第t年初的托宾Q值;LevR,t-1为R公司第t年初的资产负债率;CashR,t-1为R公司第t年初的货币资金持有量;SizeR,t-1为公司规模;RetR,t-1为R公司t年初的股票回报率;ΣYear为虚拟变量;ε为随机误差。利用式(1)及表1的回归结果可以得到石油石化企业在某年度新增投资的预期值IR,t。

表1 石油化工企业预期最佳投资回归结果

2.投资过度与投资不足

企业的实际投资支出分为预期最佳投资支出和非效率投资支出两部分,非效率投资支出为实际投资支出减去预期最佳投资支出,差为正值表示过度投资,用Over_Inv表示;差为负值表示投资不足,绝对值用Under_Inv表示。

3.现金流富余与紧缺

用总资产标准化后的企业经营活动现金流减去预期最佳投资来确定企业内部现金流水平。当差为正值时表示现金流富余,用FCF表示;差为负值时表示现金流紧缺,取绝对值,用SCF表示。

4.现金股利

代表现金股利的指标分为两类:一类是当期的现金股利,用Di,t表示,检验假设Ⅰ是否成立、现金股利能否降低代理成本,包括现金股利虚拟变量(Div)、每股股利(DPS)和股利支付率(DPrt)3个指标。另一类表示以往年度的派现情况,检验股利在缓解融资约束所导致的投资不足上的作用,包括连续3年派现(Cont)和3年累计派现占净利润之比(Accu)。

5.控制变量

实际的投资支出不仅与本年的经营活动现金流有关,也与期初货币资金和年末的货币资金存量有关,因此对本年度的货币资金增加额(ΔCash,即货币资金的期末数与期初数的差)进行控制。由于负债和现金股利可以起约束自由现金流滥用的作用,因此,对负债(Lev)及负债与自由现金流的交乘项(FCF×Lev)进行控制。与国有企业相比,非国有企业管理者和控股股东的利益关系更为密切,代理成本相对更低,而中国石油石化企业大多为国有控股,因此设置国有企业虚拟变量(SOE),对该变量与自由现金流的交乘项(FCF×SOE)进行控制是必要的。

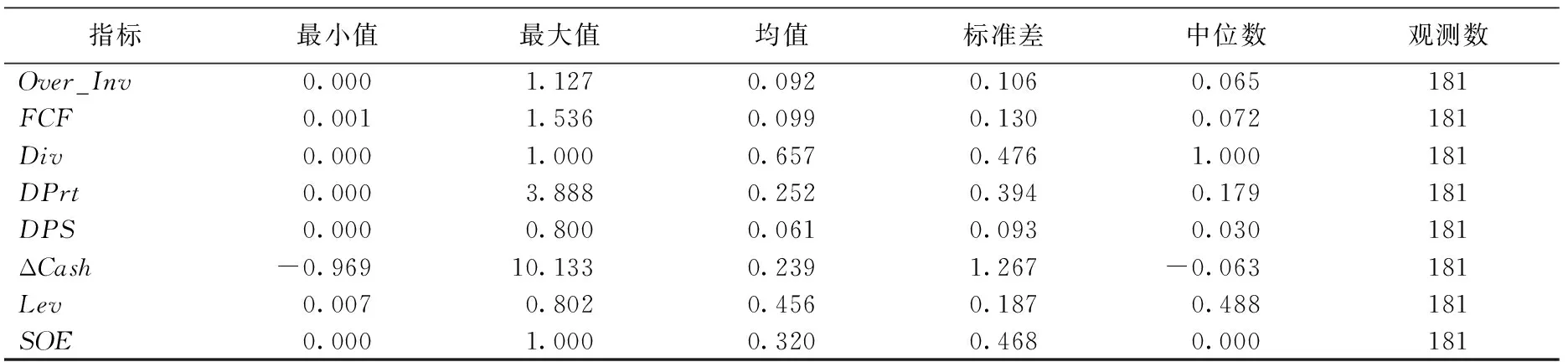

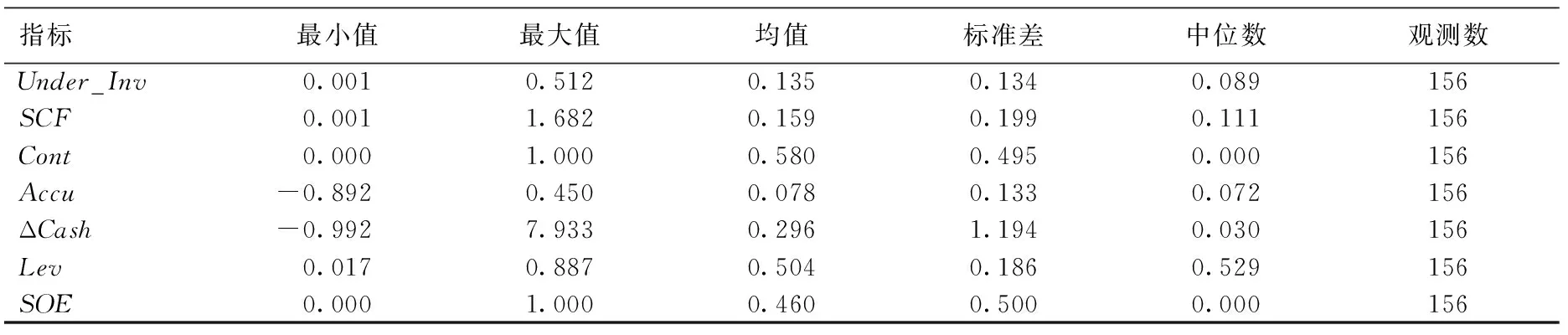

(四)样本描述

根据投资过度还是不足以及企业内部现金流富余还是紧缺将样本分为两组:内部现金流富余且过度投资的样本共181个,用于检验假设Ⅰ;内部现金流短缺且投资不足的样本156个,用于检验假设Ⅱ。两组样本的描述性统计结果分别见表2、表3。

表2 现金流富余且投资过度的描述性统计

表3 现金流短缺且投资不足的描述性统计

由表2和表3可知,投资过度的最大值为1.127,投资不足的最大值为0.512,说明中国一部分石油石化企业存在投资过度、一部分企业存在投资不足现象。从资产负债率来看,投资过度时Lev的均值为0.456,投资不足时Lev的均值为0.504,说明石油石化企业在投资不足时,需要更多的负债融资来解决资金紧张问题。在现金流富余且投资过度的样本中现金股利虚拟变量(Div)最大值和最小值分别为1.000和0.000,中位数为1.000,说明现金流富余的石油石化企业大多倾向于发放现金股利;货币资金增加额(ΔCash)的标准差和中位数分别为1.267和-0.063,最大值为10.133,最小值为-0.969,说明石油石化企业之间货币资金存在较大的差异。现金流短缺且投资不足的样本中连续3年派现(Cont)的中位数为0.000,说明3年连续派现的样本相对较少。

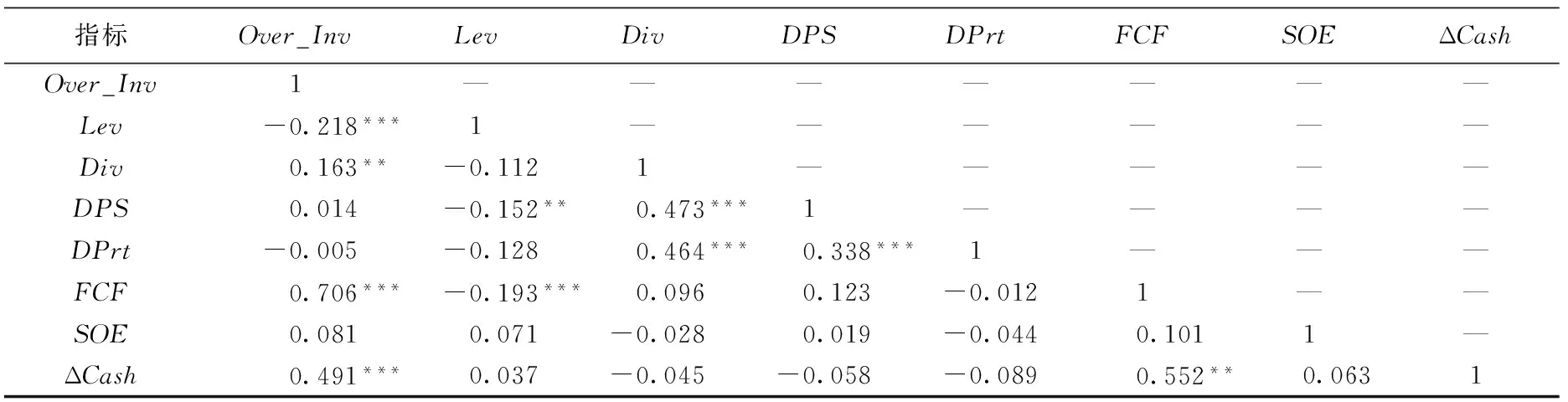

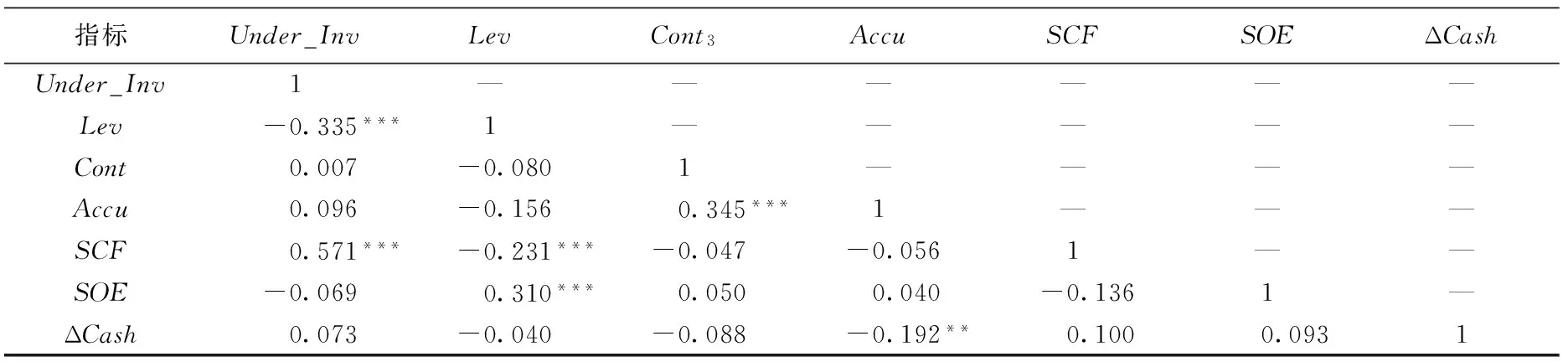

(五)相关性分析

由表4、表5中各研究变量间Pearson相关系数和双尾检验结果可以看出,过度投资与自由现金流的相关性为0.706,且在1%的水平下显著,表明两者显著正相关。投资不足与现金流短缺相关性为0.571,且在1%的水平下显著,表明两者显著正相关。上述相关性分析符合研究假设,与以往学者的研究结果一致,说明:自由现金流量越多,过度投资越严重或投资不足程度越小;国有企业与过度投资相关性为0.081>0,非过度投资相关性为-0.069<0,说明国有企业更容易出现过度投资问题。值得注意的是,过度投资同现金股利的代理变量Div和DPS正相关,好像与股利代理理论相悖,实际上,过度投资和现金股利的关系较复杂:一方面,现金股利的支付可以促进现金流合理使用;另一方面,现金股利支付较多说明该公司具有较好的融资机会。所以,现金股利对过度投资的治理作用不能通过股利代理变量与过度投资之间的负相关关系表现出来,同样问题也出现在现金流短缺且投资不足的样本中。

表4 现金流富余且过度投资的各变量间的相关系数

注:***、**分别表示在1%、5%水平上显著。

表5 现金流短缺且投资不足的各变量间的相关系数

注:***、**分别表示在1%、5%水平上显著相关。

四、实证检验与结果分析

(一)现金股利与投资过度检验

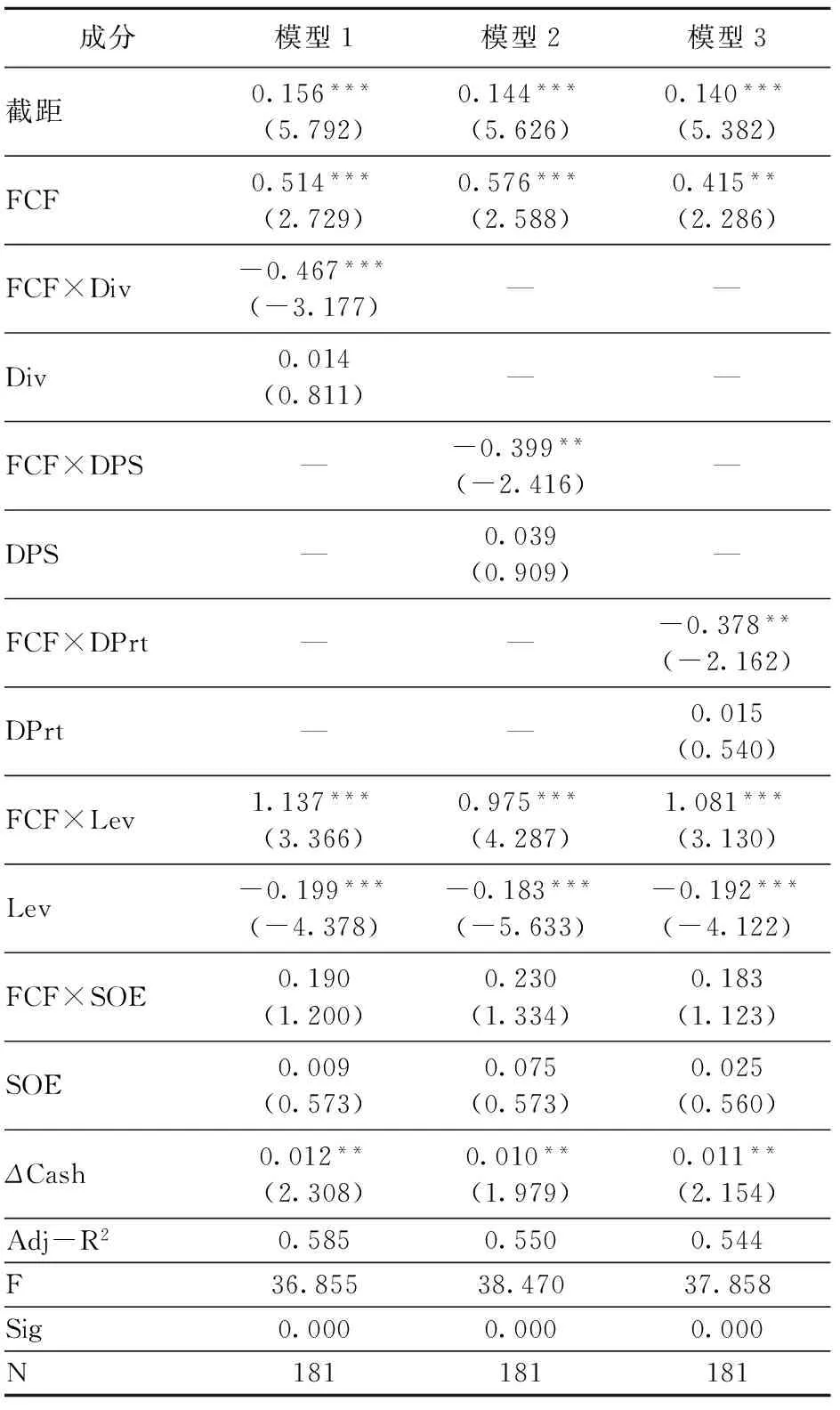

利用内部现金流富余且投资过度的样本检验假设Ⅰ。现金股利与投资过度间关系复杂,所以引入现金股利与自由现金流的交叉项FCF×Di,t建立回归模型(2),检验现金股利对投资过度的治理作用。

Over_Inv=β0+β1FCF+β2FCF×Di,t+β3Di,t+

ΣControl+ε

(2)

式中,β0为截距项;β1、β2、β3为回归系数;FCF为自由现金流;Di,t分别为现金股利(Div)、每股股利(DPS)、股利支付率(DPrt);ΣControl分别为货币资金增加额(ΔCash)、资产负债率(Lev)、自由现金流与资产负债率的交乘项(FCF×Lev)、国有企业虚拟变量(SOE)、自由现金流与国有企业虚拟变量的交乘项(FCF×SOE);ε为随机误差项。

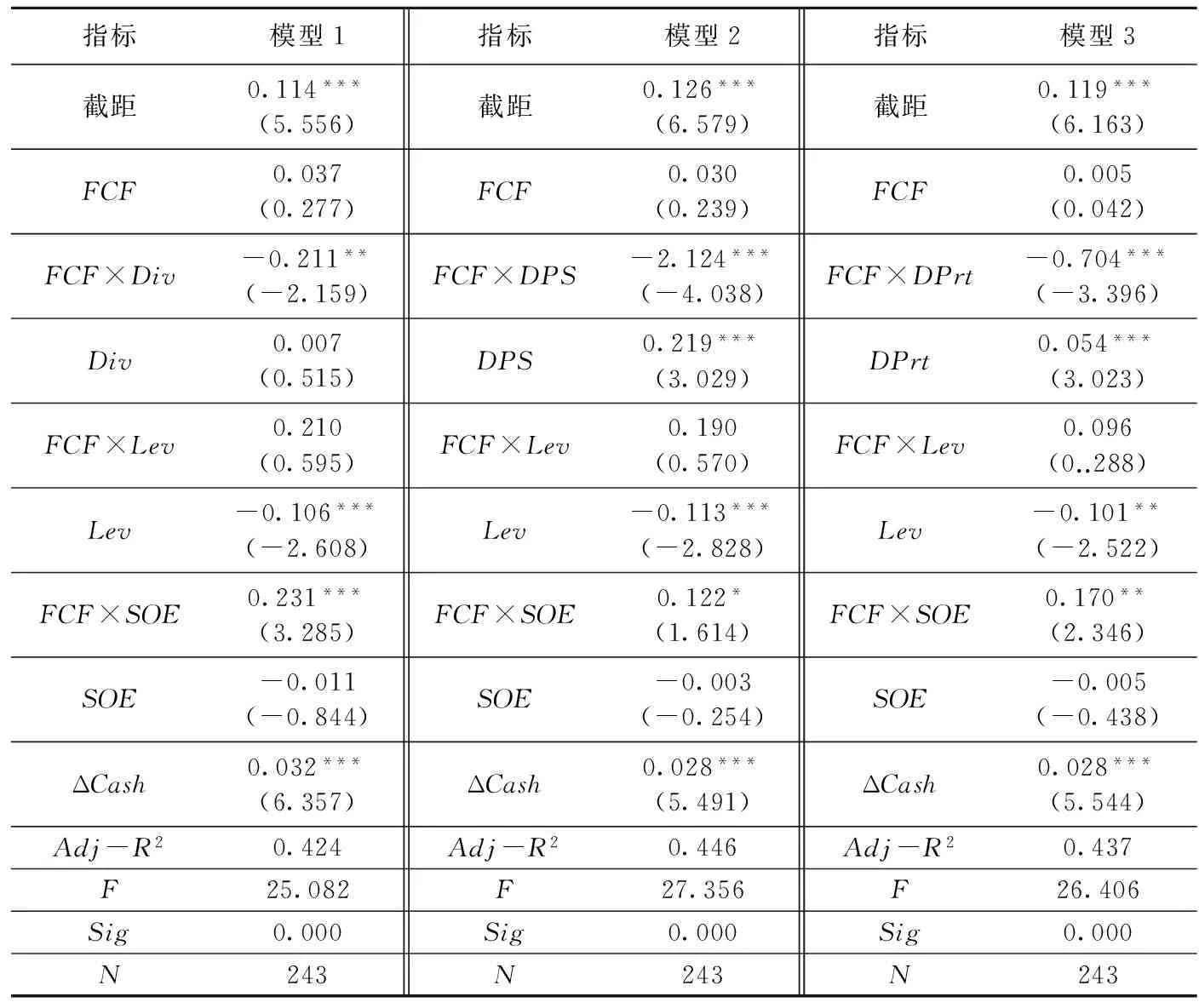

当期的现金股利(Di,t)包括现金股利(Div)、每股股利(DPS)和股利支付率(DPrt)3个指标,分别把这3项代入式(2),就可以得到相应的3个模型,具体的当期的现金股利与投资过度的回归分析结果见表6。

由表6列示的现金股利与投资过度的回归结果可以看出,富余的自由现金流回归系数为0.415~0.576,且在5%水平上显著正相关,说明石油石化企业持有的富余现金流量越多,过度投资越严重;自由现金流同现金股利的代理变量的交乘项系数分别为-0.467、-0.399和-0.378,说明支付现金股利能够减少自由现金流量,从而抑制过度投资。因此,实证结果证实了假设Ⅰ:现金股利的支付与过度投资呈负相关关系;ΔCash的回归系数显著为正,说明企业的货币资金增加额越多,过度投资越严重;Lev的回归系数显著为负,而FCF×Lev的回归系数显著为正,说明资产负债率能够弱化投资过度,但不能替代现金股利对自由现金流富余引起的投资过度的抑制作用。

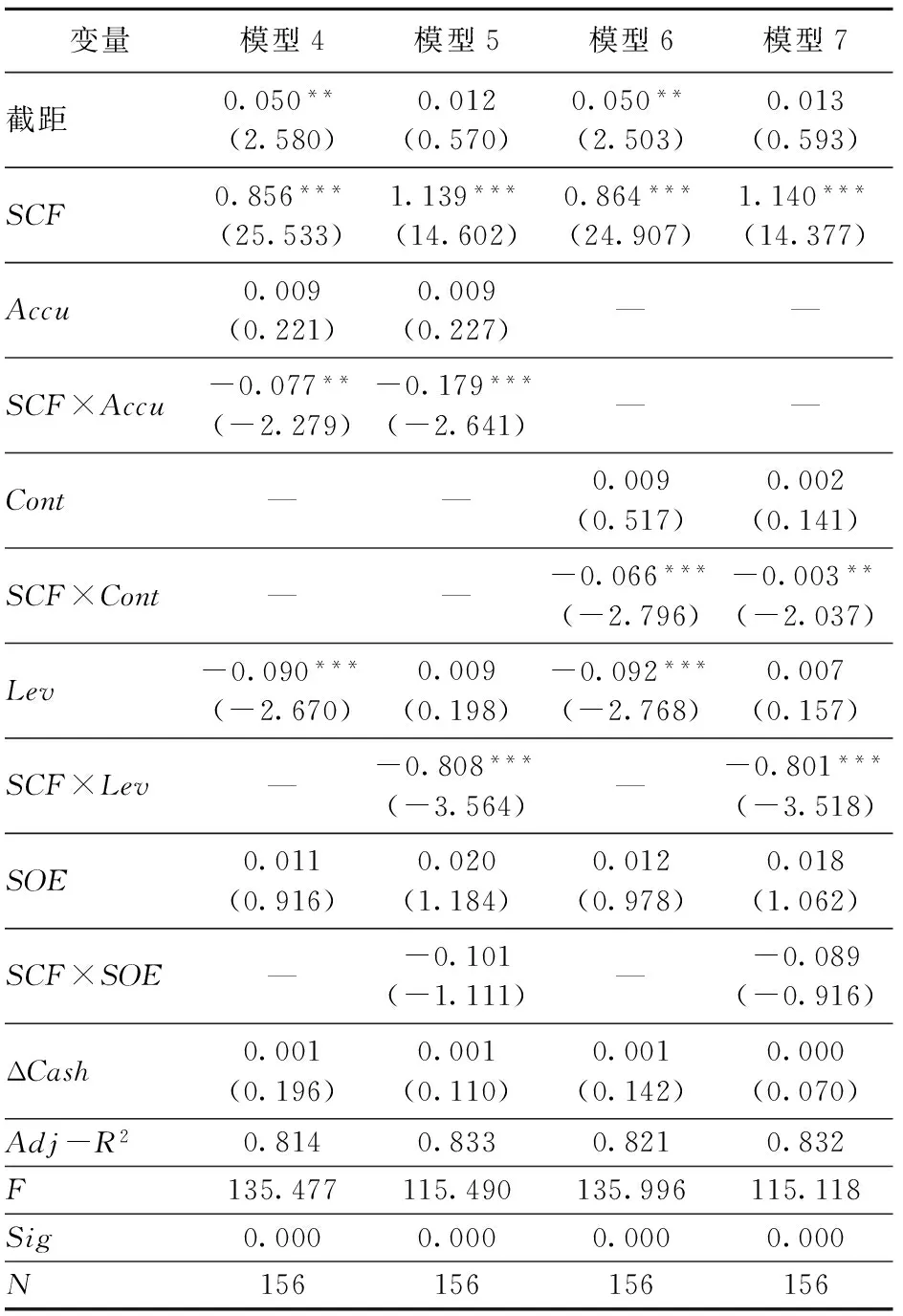

(二)支付现金股利与投资不足检验

为研究现金股利对投资不足的影响,假设以往年度连续派现分红的上市公司在内部现金流短缺时更容易获得融资,缓解因融资约束引起的投资不足,构建模型(3):

Under_Inv=β0+β1SCF+β2SCF×Di,t+β3Di,t+

ΣControl+ε

(3)

式中,β0为截距项;β1、β2、β3为回归系数;Di,t为连续3年派现占净利润之比(Cont)和3年累计派现占净利润之比(Accu);ΣControl分别为货币资金增加额(ΔCash)、资产负债率(Lev)、现金流紧缺与资产负债率的交乘项(SCF×Lev)、国有企业虚拟变量(SOE)、现金流紧缺与国有企业虚拟变量的交乘项(SCF×SOE);ε为随机误差项。

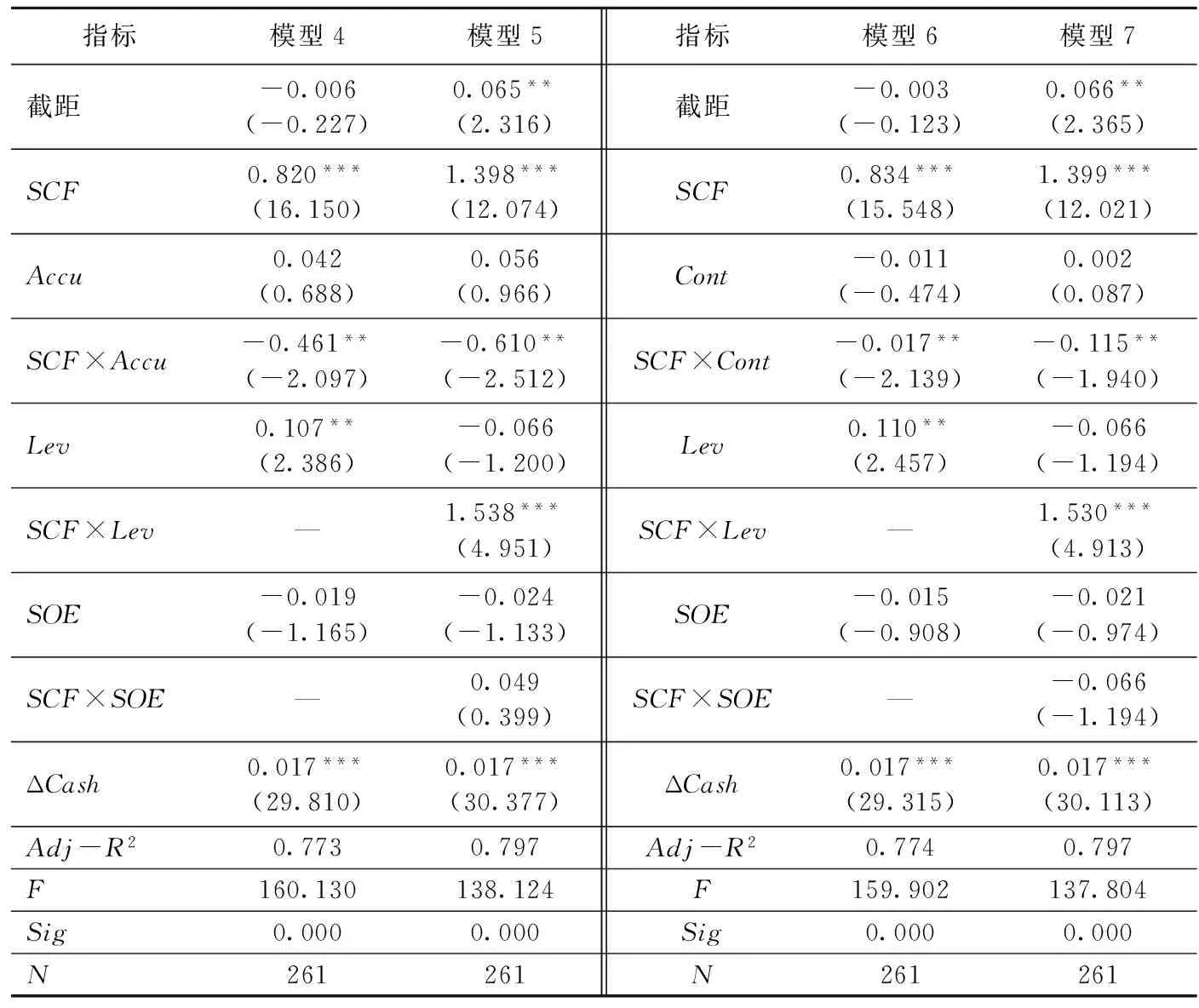

以往年度的派现情况(Di,t)包括连续3年派现占净利润之比(Cont)和3年累计派现占净利润之比(Accu)2个指标,分别代入式(3),就可以得到相应的回归模型。模型4、模型5是用交叉项SCF×Accu验证假设Ⅱ是否成立,如果系数显著为负,说明3年累计发放的现金股利可以调节融资约束对企业投资不足的影响,否则相反。模型4和模型5的主要区别在于控制变量中没有考虑现金流紧缺与资产负债率的交乘项(SCF×Lev)、现金流紧缺与国有企业虚拟变量的交乘项(SCF×SOE)对投资不足的影响。模型6、模型7是用交叉项SCF×Cont验证假设Ⅱ是否成立,如果系数显著为负,说明连续3年发放的现金股利可以调节融资约束对企业投资不足的影响,否则相反。模型6和模型7的主要区别在于控制变量中没有考虑现金流紧缺与资产负债率的交乘项(SCF×Lev)、现金流紧缺与国有企业虚拟变量的交乘项(SCF×SOE)对投资不足的影响。具体的连续3年派现、3年累计派现与投资不足的回归分析结果见表7。

表6 现金股利与投资过度的回归结果

注:括号内数据为t值;***、**分别表示在1%、5%水平上显著相关。

从表7的回归结果可以看出,现金流短缺的回归系数为0.856~1.140,显著正相关,说明内部现金流短缺量越大,投资不足程度越高,这与实际相符;现金流短缺和3年累计派现占净利润之比的交乘项(SCF×Accu)、现金流短缺和连续3年派现虚拟变量的交乘项(SCF×Cont)都显著负相关,说明股利的信号传递功能在缓解投资不足时发挥一定的作用。连续现金分红的公司向外界传达的是企业经营良好并且收益稳定的信息,能使企业获得较少的融资约束,获得外部融资。因此,连续支付股利能够缓解现金流短缺引起的投资不足问题,假设Ⅱ成立。回归结果还表明,负债也有利于缓解因现金流短缺引起的投资不足。

表7 以往连续派现、3年累计派现与投资不足回归结果

注:括号内数据为t值;***、**分别表示在1%、5%水平上显著相关。

(三)稳健性检验

利用Richardson模型,投资过度为实际投资大于预期最佳投资,投资不足为实际投资小于预期最佳投资。上面验证了现金流富余且投资过度与现金股利的关系、现金流短缺且投资不足与现金股利的关系,假设Ⅰ和假设Ⅱ均成立。但Richardson认为,投资不足可以被认为是较少的投资过度,反之也成立。为此,在下面的检验中不再强调差值的正负号,而认为差值只是反映投资过度或不足的程度,保留差值的正负号,将现金流富余的全部样本进行投资过度的稳健性检验,详见表8;现金流紧缺的全部样本进行投资不足的稳健性检验,详见表9。经检测,检验结果和前述的回归结果基本一致,假设Ⅰ和假设Ⅱ再次得到支持。

表8 投资过度的稳健性检验

注:括号内数据为t值;***、**、*分别表示在1%、5%、10%水平上显著相关。

表9 投资不足的稳健性检验

注:括号内数据为t值;***,**分别表示在1%、5%水平上显著相关。

五、结论和建议

(一)适当分配股利,控制过度投资

研究发现NCF为正值的公司更容易发生投资过度,而派发现金股利能够缓解这种投资过度问题。现金流引起的投资过度源于代理问题,经理层可控制的自由现金流越多越容易引起投资过度,所以,为避免逆向选择问题,股东可以通过发放现金股利来减少企业内部现金流量,降低投资过度的风险。回归分析表明,负债融资也能起减少石油石化企业投资过度的作用。石油石化企业存在投资过度时,建议以债务融资作为补充,提高资产负债率,发挥财务杠杆作用,提高股东每股收益,加大监督力度,达到约束经理层的目的。所以,石油石化企业的董事会在股利分配政策上应适度分配股利,减少管理层出现投资过度的行为。

(二)适当分配股利,缓解企业投资不足

研究发现部分石油石化企业存在投资不足问题,连续发放或累计派发现金股利能够缓解现金流短缺引起的投资不足问题。企业连续多年向投资者发放现金股利,可以说是向投资者传达企业的良好业绩,保护投资人的利益,在信息不对称的情形下,投资者会将这一信息看作利好消息,进而购买企业的股票,这样不仅提升了企业的价值也提高了企业的再融资机会。因此,建议石油石化企业从长远考虑现金股利分配问题。虽然短期现金股利分配会减少企业经营活动的自由现金流量,但从长远看,现金股利的发放不仅能回报股东、保护投资人的利益,提高企业的社会价值,而且使企业在投资时更容易获得周转资金以维持企业的可持续发展。

[1] Jensen M, Meckling W. Theory of the Firm: Managerial Behavior, Agency Costs and Ownership Structure[J]. Journal of Financial Economics, 1976(3):305-360.

[2] Jensen M C. Agency Costs of Free-cash-flow, Corporate Finance and Takeovers[J].American Economic Review, 1986,5(4):323-329.

[3] Richardson S. Over-investment of Free Cash Flow[J].Review of Accounting Studies, 2006(11):159-189.

[4] 魏明海,柳建华. 国企分红、治理因素与过度投资[J]. 管理世界,2007(4):88-95.

[5] 肖珉. 现金股利、内部现金流与投资效率[J]. 金融研究,2010(10):117-134.

[6] 符安平.生命周期理论视角下企业现金股利分配决策实证研究[J].财会月刊,2011(8):88-89.

[7] 屈文洲,谢雅璐,叶玉妹. 信息不对称、融资约束与投资—现金流敏感性——基于市场微观结构理论的实证研究[J]. 经济研究,2011(6):105-117.

[8] 孔东民,冯曦. 股利政策与公司过度投资行为研究[J]. 投资研究,2012(6):29-44.

[9] 王茂林,何玉润,林慧婷.管理层权力、现金股利与企业投资效率[J]. 南开管理评论,2014(2):13-22.

[10] 张彦明,程泽川,贾桂英,等.石油企业公司治理结构与社会责任[J]. 中国石油大学学报(社会科学版),2015,31(1):11-17.

[11] 闫华红.国有上市公司股利政策与过度投资的实证研究[J]. 财政研究,2009(4):75-78.

[12] 张彦明,付会霞,丰歆竹,等.石油石化上市公司资本结构影响因素实证研究[J].中国石油大学学报(社会科学版),2014,30(2):1-5.

责任编辑:张岩林

The Empirical Study on Cash Dividend and Non-efficiency Investment of Petroleum and Petrochemical Enterprises

ZHANG Yanming, CHENG Zechuan, JIA Guiying, WANG Jiashan

(InstituteofPetroleumEconomyandManagement,NortheastPetroleumUniversity,Daqing,Heilongjiang163318,China)

The research hypotheses are put forward on the basis of the previous studies on the cash dividend and non-efficiency investment. This paper takes the annual report dates of petroleum and petrochemical listed companies from 2009 to 2013 as samples and studies empirically the effect of cash dividend and non-efficiency investment by multivariate statistical regression analysis method. It suggests that the problems of non-efficiency investment in the petroleum and petrochemical enterprises can be treated by cash dividend and that appropriate cash dividend distribution can not only help control the excessive investment, but also help obtain the working capital and alleviate insufficient investment so as to ensure the sustainable development of enterprises.

petroleum and petrochemical enterprises; cash dividend; non-efficiency investment; free cash flow

2015-09-14

国家社会科学基金一般项目(14BJY028);国家社会科学基金一般项目(14BJY072);大庆市社会科学基金重点项目(DSGB2016006);东北石油大学培育基金项目(NEPUPY202);东北石油大学研究生创新科研资助项目(YJSCX2016033NEPU)

张彦明(1972—),男,黑龙江通河人,东北石油大学石油经济与管理研究所教授,经济管理学院教授,博士,研究方向为社会责任、企业价值。

10.13216/j.cnki.upcjess.2016.03.0002

F275;F832.5

A

1673-5595(2016)03-0007-07