基于动态因子模型的我国物价波动影响因素的实证分析

王超

摘 要:本文运用因子分析方法从16个与物价相关的宏观经济指标中提取出5个公共因子,然后建立VAR模型,通过脉冲响应函数分析和方差分解分析了各个因子对物价因子的冲击和影响。结果表明:短期内,活跃的世界贸易对我国物价水平有抑制作用;经济的快速增长、居民消费水平的提高以及货币供应量的增加均可引起物价上涨;从长期来看,物价上涨是货币效应。另外,对于我国的物价波动贡献率最大的是货币因素,其余依次为物价因素本身、宏观经济因素、国际因素、需求因素。最后,根据当前经济形势,从营造稳定的金融环境、加快经济结构调整和产业升级、增强居民消费能力扩大消费需求、全面深化资源产品价格改革等四个方面提出对策建议。

关键词:动态因子模型;物价波动;影响因素

中图分类号:F830.92 文献标识码:B 文章编号:1674-0017-2016(6)-0051-06

一、问题的提出

价格作为宏观经济的重要指标,既是反映市场冷热的“晴雨表”,也是调配市场资源的“指示器”,经济学把稳定物价作为货币政策调控的四大目标之一保持物价合理运行,对国家发展意义重大。改革开放以来,我国经历了几次明显的物价波动(详见图1),对经济健康发展产生了较大影响。研究我国物价波动影响因素的变动情况及其影响,具有重要的现实意义。因此,本文在归纳总结国内外研究现状的基础上,运用1980年以来的年度数据,选取16个与物价相关的宏观经济指标,利用因子分析的相关方法提取出5个影响因子,然后将这5个因子纳入到一个VAR模型中,利用脉冲响应和方差分解分析各个因子对物价波动的影响,并提出在当前经济形势下维持物价稳定的政策建议。

二、国内外研究现状与评价

国内外学者对物价波动的影响因素讨论比较多,概括起来有以下几种:一是经济增长与物价波动。根据“经济增长—物价”菲利普斯曲线,经济增长率与物价波动率呈正相关关系。美国学者Fisher(1933)也赞同这一观点,他研究发现,在萧条中,企业的过度负债导致资产廉价出售,引起价格下跌,进一步使得企业利润的降低,产出减少,引发严重的通货紧缩。糜仲春、顾荣芳(1998)认为经济增长和通货膨胀两者的变动趋势相同,过高的通胀使得价格的信号功能丧失而扰乱经济运行,而为了保持物价稳定,经济增长速度最好保证在7%到10%之间。刘金全等(2003)、石柱鲜等(2004)、王彦彭(2008)、王双正(2009)、王金明(2012)认为通货膨胀和经济增长之间表现出显著的正相关关系,适度的通货膨胀有利于经济保持较快增长,并且发现中国出现过高物价高增长、低物价低增长的状态。但者Barro(1991,1995)利用117个国家的横截面数据分析得出通胀率的降低有利于经济增长速度的提高,两者之间存在一定的负相关关系。Valdovinos(2003)、张东辉(2010)等也验证了两者之间显著存在负相关因素。

二是货币供给与物价波动。以弗里德曼(1968)为代表的货币主义观点认为通货膨胀是由货币的过度供给引起的,货币供应量的变化是引起价格水平变化的根本原因,并提出“通货膨胀无论何时何地都是一种货币现象”。McCandless和Weber(1995)以110个国家30年的数据为样本进行研究,得出通货膨胀与货币供给之间存在较强的正相关关系,货币供应量的增加会引致相同程度的通货膨胀率的上涨。刘金全等(2004)、朱明慧等(2005)、范志勇等(2006)、盛松成等(2008)、张成思(2012)、刘国亮等(2012)、江春等(2013)均研究得出货币供给与通货膨胀无论在短期还是长期均存在相关关系,货币供应量是解释通货膨胀的最显著指标。董玫汐(2009)研究得出广义货币供应量每一个单位的波动都会带来物价水平相同方向0.08单位的波动。

三是总需求水平与物价波动。凯恩斯主义者提出的乘数—加速理论认为,引起经济周期的因素是总需求,在总需求中起决定作用的便是投资,投资的扩张在促进经济发展、增加就业的同时,也会带动生产资料部门价格的上涨,进而消费价格、工资水平,最后造成社会一般价格水平的波动。宋光辉等(2004)、赵鹏(2009)认为投资扩张会引致物价水平的上涨。高薇(2011)通过TARCH模型得出投资和物价波动之间存在双向的互动关系,且这一互动是引致转轨时期物价波动和投资波动的恶性循环的原因。

四是对外贸易、汇率与物价波动。麦金农(2003)和罗伯特·蒙代尔(2003)都认为,人民币升值将必然导致通货紧缩,即物价下调;LU.Mand Z Zhang(2003)、林华升等(2004)认为,人民币汇率升值可以直接减少投机性外汇的流入,从而减少人民币占款,进而减少货币供应量,抑制物价总水平。J.Scheibe and D.Vines(2005)认为我国名义有效汇率贬值一个百分点,将导致国内物价上升0.3个百分点。朱启荣(2009)认为出口、进口和贸易顺差增长均推动我国CPI上涨。贾健等(2009)认为从短期视角看,人民币汇率波动对国内物价变动的影响效果较为有限,从长期视角看,人民币汇率变动对国内物价影响较大。王珍等(2009)认为外汇储备增长是物价上涨的因素之一。姚宇惠(2014)认为我国外汇储备的变动对我国物价波动的影响十分有限。

也有学者研究了多种因素对物价波动的影响,刘霖等(2005)研究发现,中国的经济增长率、通货膨胀、M2增长率以及贷款余额增长率之间存在着长期均衡关系;程建华等(2008)认为工业增加值、投资、消费、进出口以及M1、M2均为CPI的格兰杰原因,其中工业增加值、M1和进出口是领先于CPI变动的先行指标。石柱鲜(2009)研究表明货币市场因素对物价波动的影响最大,结构因素次之,海外市场隐私的影响较小,产品市场因素对物价波动的影响最弱。

对于物价波动问题的探讨和研究日渐增多,但绝大多数都只是从某一个角度进行分析,较为全面研究物价因素的文章较少。因此,本文尝试在更大的数据环境下利用动态因子模型分析物价波动的影响因素。首先运用因子分析方法从CPI、PPI、商品零售价格指数、货币供应量、GDP增长率、财政收入、社会消费品零售总额、固定资产完成额、工业增加值、房屋销售价格、单位就业人员平均劳动报酬、外汇储备、基准利率、进出口总额、汇率等16个变量中,提取出5个公共因子(物价因子、对外贸易因子、经济因子、需求因子和货币因子),然后建立这个5个因子向量自回归模型(VAR)进行分析,通过脉冲响应函数分析和方差分解分析各个因子对物价因子的冲击和影响。

三、我国物价波动影响因素的实证检验

(一)分析思路与模型构建

动态因子模型最早是由Sargent&Sims(1977)和Geweke(1977)提出,它主要特征:一是估计的动态因子包含了丰富的宏观和微观信息;二是基于估计的因子组成VAR模型,可以解决VAR模型的信息缺失。

在动态因子模型中,将n维可观测变量描述成由几个不可观测的动态因子和非正交随机成分组成,是一种对经济变量的维度进行压缩,提取经济现象背后的“隐性推动因素”的模型,动态因子模型可提取动态公共因子作为宏观经济的领先指数和同步指数,并将提取出的公共因子放入向量自回归模型中对经济趋势进行预测。

(二)变量的选取与说明

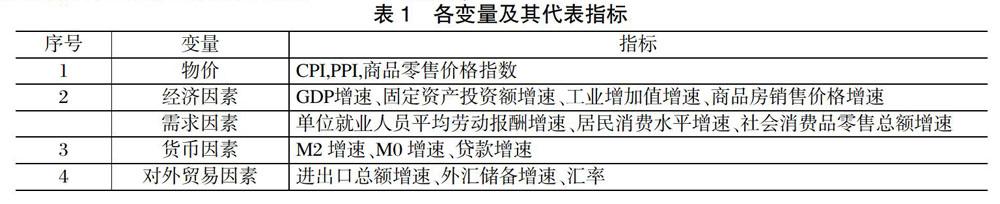

本文选择居民消费价格指数(CPI)、商品零售价格指数和工业品出厂价格指数(PPI)作为测度物价波动的指标。总结我国现有的研究可以发现,以下四个领域内的波动会对物价水平产生影响,即经济基本面、需求状况、货币市场波动和国际经济活动。其中经济基本面选取GDP、固定资产投资额、工业增加值、商品房销售价格作为衡量指标;需求状况选取社会消费品零售总额、单位就业人员平均劳动报酬、居民消费水平作为衡量指标;货币市场波动选取广义货币供应量、流通中的现金、各项贷款余额作为衡量指标;国际经济活动选取进出口总额、外汇储备、汇率作为衡量指标。首先利用因子分析分别提取出物价以及四个领域因素指标的公共因子,进而估计出我国物价波动的FAVAR模型。

考虑到数据的可获得性和代表性,研究中除商品房平均销售价格增速外其余指标均采用1980-2014年的年度数据,由于国内最早的楼市统计始于1987年,因此商品房平均销售价格采用1987-2014年的年度数据,数据来源《中国统计年鉴》、中国人民银行网站等。

(三)我国价格波动影响因素的因子分析

因子分析是研究从变量群众提取共性因子的一种统计方法,是一种数据简化技术,是将被观测变量按其相关程度进行归类,将相关程度高、联系紧密的因素归为一类,不用类变量之间的相关程度较低,每一类变量代表一个公共因子。本部分采用eviews6.0软件,使用因子分析中的主成分分析方法,计算出因子载荷阵及其对应的特征值、贡献率、累计贡献率,为了使因子载荷阵的元素取值更加两级分化,以获得明确的经济含义,对初始因子载荷阵进行了两次正交旋转,对上述16个变量的因子分析结果如表2所示。

从表2可以看出,我们最终从16个变量中提取5个潜在因子,分别为F1、F2、F3、F4、F5,这5个公共因子的贡献率达87.62%,可取其作为下文VAR模型估计的5个因子。观察因子载荷的分布,可以发现:代表物价的三个因素在F3上有较高的载荷,可称F3为物价因子;代表经济发展水平的四个因素除商品房销售价格外,其余三个因素在F2上有较高的载荷,可称F2为经济因子;代表居民需求的三个因素在F4上有较高的载荷,可称F4为需求因子;代表货币供给的三个因素在F5上有较高的载荷,可称F5为货币因子;代表对外贸易三个因素在F1上有较高的载荷,可称F1为对外贸易因子。在获得稳定的因子周旋结果之后,可进一步计算各因子的得分序列,用于考察各公共因子的波动特征,建立VAR模型,具体各个因子个得分序列见下图:

(四)我国价格波动影响因素的VAR模型分析

因子分析模型计算得出了构建VAR模型的基本元素F1、F2、F3、F4和F5,他们分别代表对外贸易因子、经济因子、物价因子、需求因子和货币因子,为了将这5个因子纳入统一的VAR模型,首先要对进行平稳性检验,本文采用ADF单位根检验对各个因子的平稳性进行检验,经检验因子分析计算得出的5个公共因子的一阶差分平稳序列,根据VAR模型的建模理论,这5个因子具备了构建VAR模型的基本要求。

1、VAR模型的建立与检验

在构建VAR模型之前需要先确定模型最大滞后阶数P,根据AIC和SC取值最小的原则,确定VAR模型的最优滞后阶数为2期。可建立滞后阶数为2的VAR(2)模型,在建立VAR(2)模型后,利用AR根对其稳定性进行检验,结果见图2,VAR(2)模型所有根模的倒数都落于单位根圆内,因此所建立的VAR(2)模型是稳定的,可以利用脉冲响应函数和方差分解对变量之间的动态关系进行分析。

2、脉冲影响函数分析

脉冲响应是用于衡量来自随机干扰项的标准差大小的冲击对内生变量当前值和未来值的影响,从而揭示模型中各内生变量相互作用的动态过程。VAR模型中的脉冲响应函数,就是通过各变量对冲击的反应程度来衡量变量间的相互动态关系。本文重点分析物价因子的脉冲响应函数。

(1)对外贸易因素对我国物价的冲击效应。由图3的第一个图形,可以看出在当期给对外贸易因子F1一个单位的正向冲击后,我国物价因子F3迅速产生负向的响应,并达到峰值,然后负向响应逐渐较少,于第9期开始趋于0。表明,短期内对外贸易因素对我国物价波动产生冲击效应,即短期内,世界贸易较为活跃时,可对我国物价水平有一个抑制作用,而在长期来看影响不明显。

(2)经济因素对我国物价的冲击效应。由第二图形可知,在当期给经济因子F2一个单位的正向冲击可引起我国物价因子F3上升,在第1期达到峰值,然后逐渐下降,于第7期趋于0,表明经济增长,经济过热短期内可引起物价的上涨,但从其来看影响不明显。

(3)需求因素对我国物价波动的冲击效应。由第三个图形可知,在当期给需求因子F4一个单位的正向冲击,我国物价因子F3产生先上升后下降,由正转负的影响,在第三期达到峰值,第6期由正转负,并于第9期趋于0。表明,我国居民工资水平的上涨,消费水平的提高,在短期内可引起物价的上涨,长期来看影响不明显。

(4)货币因素对我国物价波动的冲击效应。由第四个图形可知,在当期给货币因子F5一个单位的正向冲击,我国物价因子F3在第1期不产生反映,在第2期开始产生正向效应,于第3期达到峰值,然后震荡下降,但是在第15期时都还有明显的正向效应。可见,货币供应量的增加,可引起物价水平的上涨,长期看来物价上涨是货币效应。

3、方差分解分析

在VAR模型中,每个内生变量的方差都是由自身扰动性与系统中其他扰动项共同作用的结果,脉冲响应函数能够解释各变量对特定冲击的响应方向及幅度,却不能比较不同冲击对某一特定变量的贡献度,而方差分解则能够分析出各变量对目标变量波动的贡献率,从而反映每个变量的随机冲击在VAR系统中的相对重要性。本文主要考察物价因子的方差分解。

由表3可以看出,对外贸易因素对我国物价波动的方差贡献率在第1期就达到最大值21.13%,然后逐渐下降并稳定在14%左右;宏观经济因素对我国物价波动的方差贡献率在第二期达到最大值23.58%,然后下降并稳定在20%左右;需求因素对物价波动的方差贡献率基本维持在5%的水平上,相对较小;货币因素对物价波动的方差贡献率在第2期才逐渐显示出来,然后不断上升并稳定在32%的水平上。从长期来看,货币因素对物价波动的方差贡献率最大,其余依次为物价因素本身、宏观经济因素、对外贸易因素、需求因素。

四、结论与当前经济形势下的政策建议

(一)结论

本文利用16个与物价相关的宏观经济指标,利用因子分析的相关方法提取出5个影响因子,其中包括4个宏观经济因子(对外贸易因子、经济因子、需求因子和货币因子)和1个物价因子,将这个5个因子纳入到一个VAR模型中,利用脉冲响应和方差分解分析各个因子对物价波动的影响,结果显示:

一是短期内,活跃的世界贸易,可对我国物价水平有一个抑制作用;经济的快速增长、居民工资水平的上涨,消费水平的提高,可引起物价的上涨;但从长期来看,这些因素对我国物价水平的影响不明显。但是货币供应量的增加,短期内可引起物价水平的上涨,长期看来货币因素对物价水平的影响会维持在一个稳定的状态。

二是对于我国物价波动,长期来看影响最大的是货币因素,其余依次为宏观经济因素、国际因素、需求因素。

(二)政策建议

1、营造稳定的金融环境,实施稳中偏松的货币政策。鉴于当前较低的物价涨幅和偏高的融资成本,应继续实施稳中偏松的货币政策,适当增加货币供给,利用公开市场操作、逆回购、常备借贷便利等货币政策工具,调节市场流动性,适当降低存款准备金率,保持货币信贷及社会融资规模适度平稳增长。同时,根据经济金融形势变化,更好的发挥货币政策的逆周期调节作用,加强利率和汇率等价格型工具的作用,积极推动利率市场化配套制度建设,在物价涨幅较低的时候下调人民币贷款基准利率,发挥基准利率的预期和信号作用,降低融资成本,保持人民币汇率在均衡水平上的基本稳定。改进对影子银行的监管,密切关注中美货币政策差异,加强对跨境资金流动的预测预警,防范跨境资金流动风险,优化金融资源配置。

2、加快经济结构调整和产业升级,确保经济平稳较快发展。一是推动经济结构优化升级。进一步推进国有企业改革,支持非公有制经济健康发展,多种形式发展混合所有制经济,按照“存量调结构腾空间、增量优结构扩空间”原则,充分发挥科技创新优势,推动信息化和工业化深度融合,做强做优优势产业,改造提升传统产业,加快培育战略性新兴产业,做大做强现代服务业。二是进一步优化投资结构,扩大消费需求。继续把投资作为稳增长的重要着力点,深化投资体制改革,调整投资的方向、重点和机构,引导资金更多投向结构调整、基础设施、环境保护等领域。增强消费对经济发展的基础性作用,落实和完善鼓励消费的政策措施,大力发展绿色消费和服务消费,着力培育新的消费热点,推动经济平稳较快发展,为稳定物价创造良好的经济环境。

3、增强居民消费能力,扩大消费需求。一是积极推进国民收入分配格局的调整,在初次分配中,提高劳动、技术等要素的报酬,提高最低工资标准,健全工资正常增长机制,完善农民工工资按时足额发放制度等。二是全面推进城乡社会保障体系建设,增加公共医疗、教育等支出,推进城乡基本公共服务均等化,加强社会化养老体系建设,减少城乡低收入居民未来支出负担,加快保障性住房建设,确保建设质量和公平分配,真正使低收入住房困难家庭受益,提升政府保障能力,形成良好的居民消费预期,提高居民的消费倾向。三是扩大我国居民的消费需求,需要一个良好的消费环境。创新消费产品,大力培育新的消费热点,推出更符合消费者需求的消费产品,同时,进一步提高现有产品和服务的质量,改善售后服务,完善消费服务。

4、全面深化资源产品价格改革。把握CPI温和上涨、PPI维持下行的有利时间窗口,以较小的改革成本,积极推进电、油、气等领域价格改革。一是摒弃以调代改的认识误区,要依据物价形势,逐步理顺公共产品及服务价格体系,按照“保基本、促公平”原则,完善居民用水、电、气的阶梯价格制度,逐步释放积累的价格矛盾,真正形成能有效反映企业真实效率、资源稀缺程度、环境损害成本的价格机制。二是要实施资源产品消费税政策,降低对资源产品的浪费和抑制资源产品的需求,同时,完善物价补贴联动机制,确保低收入群体基本生活不因价格改革受到明显影响。

参考文献

[1]国家统计局上海调查总队课题组.基于因子分析和向量自回归模型的我国价格波动影响因素实证分析(下)[J]. 上海经济研究,2011,(12):3-14。

[2]江春,李小林,张仓耀.中国货币供给变动与物价变动之间的关系[J].南方经济,2013,(6):9-24。

[3]姚宇惠,蔡宏宇.基于VAR模型的我国外汇储备变动与物价波动的关系研究:2001-2012[J].宏观经济研究, 2014,(11):138-148。

[4]张成思.通货膨胀、经济增长与货币供应:回归货币主义?[J].世界经济,2012,(8):3-21。

[5]朱满洲.动态因子模型的理论与应用研究[D].博士学位论文,2013。