影子银行规模与金融稳定性关系研究

——基于SVAR和DCC-MVGARCH模型

杨 真

(山东大学 经济学院, 济南 250100)

财政金融研究

影子银行规模与金融稳定性关系研究

——基于SVAR和DCC-MVGARCH模型

杨真

(山东大学 经济学院, 济南 250100)

[摘要]利用2002~2014年数据,估计了我国影子银行规模、构建了我国金融稳定性指数。在此基础上,利用SVAR和DCC-MVGARCH等模型研究了影子银行规模和金融稳定指数的关系,结果发现,影子银行对我国金融稳定性存在较大的正向影响,应对于影子银行宏观盯住、微观微调的同时,着力进行市场化改革。

[关键词]影子银行;金融稳定性;SVAR;DCC-MVGARCH

影子银行(Shadow Banking)的概念最早由McCulley在2007年提出。然而在此之前,影子银行就已广泛存在,并且成为2007年美国次贷危机的元凶。次贷危机以后,影子银行才逐渐引起各国学术界和管理层的重视。对影子银行的定义很多,但是所有定义都指出:影子银行是游离于传统银行之外的、不受监管的信用中介体系。近年来,影子银行在中国发展迅速,在一定程度上影响了国民经济以及金融体系。但是我国的影子银行是在资本市场不发达、二元制金融结构的背景下产生的,同欧美发达国家的影子银行不可一概而论。我国的影子银行是“银行的影子”而欧美的影子银行是“平行银行体系”。两者的性质、作用、风险可控程度都不同。伯南克说,信用的提供不可避免的要承担风险,我们不应当对防止所有危机心存幻想。那么,影子银行对我国金融系统到底有什么影响?这种影响又有多大呢?

一、文献综述

对影子银行的研究文献可以分为对欧美发达经济体和新兴经济体影子银行的研究。对于发达经济体的影子银行,大部分作者持限制和加强监管的态度。对于新兴经济体的影子银行,大部分作者认为在充分利用影子银行的同时,要防范其可能产生的风险。

Viral V.Acharya(2013)系统的研究了印度的影子银行体系。他认为印度非银行金融机构被中央银行视为具有系统重要性。近年来印度影子银行发展迅速,同时产生了重要作用:一方面促进了资源有效配置,另一方面促进了农村地区发展。所以在印度,影子银行被视为正规金融机构的重要补充。作者进一步指出:新兴经济体的影子银行可能与发达国家的影子银行不同,应当区别对待[1]。Elias Bengtsson(2013)从欧洲货币基金视角,研究了影子银行与金融稳定性的关系。由于货币基金资产结构缺乏透明度致使投资者不能区分其投资基金的资产质量,于是发生了大规模的挤兑,这就导致资产价格下降和流动性紧张。于是货币基金行业集体抛售远期和流动性较差的资产,导致这些资产价格下降更快,于是挤兑加剧,欧洲货币市场基金业开始囤积流动性,并把银行票据兑现,这就导致银行业流动性紧张同时加剧了贷款延期风险,最终危机从货币基金传到整个经济[2]。Ewa Cieslik(2014)研究了中国影子银行的组成结构、规模以及对金融体系的潜在危险。他认为中国影子银行目前规模较小、结构简单、没有涉及金融衍生品,不会引发危机。但是影子银行规模占GDP比重太高,任其发展下去,将来可能会影响宏观经济稳定[3]。Simingao(2015)认为表现为银行业垄断、私人银行业进入限制、低利率及向特权部门借贷偏好的金融抑制是中国影子银行业产生的根本原因。影子银行提高了资金的可得性、支持了中小企业发展、提高了金融效率。同时,由于内部风险控制措施不到位、影子银行可能会与商业银行共谋,从而造成一定的风险[4]。综合以上分析可以看出:对影子银行的态度要以其本质、作用为根据,不同的国家情况不同,不能一刀切。

近年来国内学者也对我国影子银行从定性、定量两个方面研究了其产生的原因、影响以及与发达国家影子银行的异同。原因方面:丁汝俊(2013)认为监管扭曲和失当的宏观调控造成的资金供求失衡、政府的政策目标和政策工具之间的错配和冲突是影子银行发展的主要原因[5]。杨均华(2014)认为二元金融结构与金融抑制、相机抉择的金融政策以及民间金融繁荣是我国影子银行发展的重要原因。他认为,影子银行能够在一定程度上缓解我国二元经济结构、支持经济发展、推动深化金融体制改革。但是在短期会对国民经济产生不利影响[6]。影响方面:巴曙松(2013)认为影子银行能够服务实体经济、缓解金融抑制、提高金融效率,有利于改善目前融资渠道单一的现状,有助于建立多元化的融资途径,所以影子银行的积极意义占据主导地位[7]。王京京(2014)认为影子银行与金融稳定性之间存在长期稳定关系,且两者的关系大体呈倒U型:影子银行超过一定规模后会对实体经济产生不利影响[8]。可以看出,学术界对于我国影子银行的影响目前还存在分歧。在国际对比方面:巴曙松(2013)从功能、监管、规模、杠杆化成都、期限错配、与商业银行关联系、风险特征等方面与欧美影子银行体系进行了对比,他认为两者存在本质区别[8]。李俊霞(2014)从业务模式、参与主体、主要业务、风险特征、期限错配、规模、功能、监管等方面比较了中美影子银行体系的异同,认为两者存在较大差异[9]。陆晓明(2014)从运作模式、与银行的关系、经济影响和风险特征的角度比较了中美影子银行体系,他认为虽然两者存在很多共同之处,但是有很大的不同[10]。通过以上研究者的结论可以得出:中国与欧美发达国家的影子银行体系存在很大的不同,需要区别对待。

二、中国影子银行规模测算

巴曙松(2013)[7]把影子银行规模分为四个口径:(1)最窄口径指银行理财业务和信托公司;(2)较窄口径指最窄口径+财务公司、金融租赁公司、汽车与消费金融公司;(3)较宽口径指较窄口径+银行同业业务、委托贷款业务;(4)最宽口径指较宽口径加民间借贷。鉴于数据可得性,结合以上分析,本文选择委托贷款、信托贷款、未贴现银行承兑汇票与民间借贷作为影子银行规模的代理变量。其中前三项数据来自国家统计局网站。对民间借贷的估计,借鉴李建军(2010)[11]的方式,假设一定时间内单位生产单位GDP必须由一定数量的信贷支持。民间借贷规模采用如下方式进行估算:设D=正规贷款满足率,表示主体通过正规渠道获得的信贷总额占其获得的全部信贷总额的百分比。Df=农户的正规贷款满足率。表示农户通过正规渠道获得的信贷总额占其获得的全部信贷总额的百分比。Dp=私营企业及个体工商户的正规贷款满足率。R=单位gdp贷款系数,为未偿还贷款余额与GDP的比率。Rfp=农户、个体及私营企业单位GDP贷款系数。农户部门的GDP由农业总产值表示。个体及私营企业的GDP按照就业人数从第二、第三产业GDP中分割。Yfp表示农户、个体及私营企业GDP。D=Rfp/R。用NOND表示民间借贷,则NOND=R×Yfp×(1-D)。数据均取自中国统计年鉴和2015中国统计年鉴摘要。

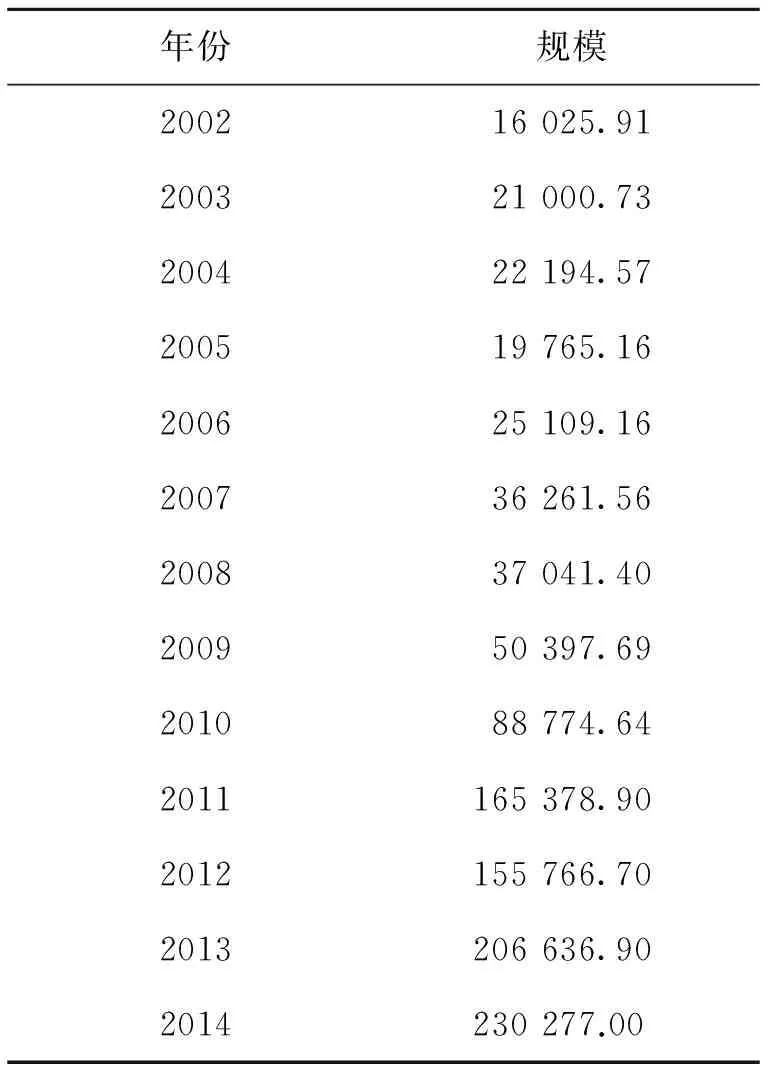

本文根据上述方法估计了中国影子银行规模(见表1)。

由表1可以看出,从2002年到2014年,中国影子银行规模发展迅速,大大超过了同期GDP发展速度。2014年的影子银行规模是2002年影子银行规模的10倍多,而2014年的GDP仅是2002年的5.2倍。除了个别年份影子银行规模出现萎缩以外,其余年份均保持快速增长,其中2011年增长了86%,所以,影子银行问题引起了越来越多的关注。

表1 中国影子银行规模 亿元

三、中国金融稳定性指数构建

借鉴毛泽盛(2012)[12]、葛志强(2011)[13]的基础上,并结合我国实际情况,金融稳定性衡量指标选取见表2。

表2 金融稳定性指数指标及风险状态赋值区间

数据来源:中经网统计数据库、金融统计年鉴、中国统计年鉴、国泰君数据库。

为了克服以往研究在构建稳定性指数时各个指标加权平均的主观性,本文采用因子分析法构建金融稳定性指数。N维原变量,M个公因子的因子分析模型如下:

用矩阵表示为:X=AF+E。其中F为公共因子且M个因子相互独立。A为因子载荷矩阵。本文采用主成分法估计矩阵A。具体过程如下:

(1)数据正向处理。本文采用的数据指标分为三类:正向指标、负向指标和区间指标。正向化是指将负向指标和区间指标转化为正向指标。正向化方式如下:对于正向指标ktz=kys;负向指标ktz=-kys;适度指标ktz=-abs(kys-mean)。ktz、kys、abs、mean分别表示调整后的数据、原始数据、绝对值符号和安全区间的中值。

(2)求解各因子的特征值及方差贡献率。并以累计方差贡献率>=85%为标准提取公共因子。

(3)求解因子载荷矩阵。根据因子载荷矩阵得到公因子与各指标的线性组合,以aij>=0.4为标准提取指标并对公共因子赋值。

(4)以公因子方差贡献占全部公因子方差贡献的百分比为权重,计算金融稳定性指数。根据以上步骤,本文计算的金融稳定性指数如表3。

表3 中国金融稳定性指数

由表3可以看出,2007年以前我国金融稳定性呈上升趋势,其中2003年增长最快,达到19.58%.由于受累于美国次贷危机,从2007年开始金融稳定指数开始下降,至2009年达到最低点。但是随着中国政府庞大刺激计划的出台,金融稳定指数从2009年开始快速上升,并超越前期高点。其中,2010年增长了39.11%、2011年增长了16.26%。随着中国经济进入新常态,“三期叠加”效应下,中国金融稳定指数增长放慢。

四、DCC-MVGARCH模型和SVAR模型分析

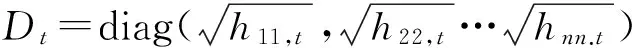

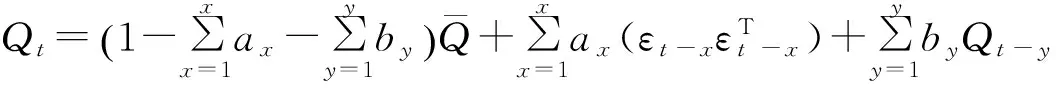

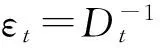

为了测度影子银行规模与金融稳定性指数之间的动态相关关系,本文采DCC-MVGARCH模型。假设有N个变量,其波动率向量为rt,则:

rt=ut+et,et/Ωt-1~N(0,Ht),

Ht=DtRtDt其中,

上述模型一般通过Engle提出的两阶段最大似然法求解。求解以上模型还需设定均值方程,本文采用原变量对常数项的回归作为均值方程。

为了克服VAR模型脉冲响应函数无明确经济含义的缺陷,本文拟用SVAR模型对影子银行规模与金融稳定性的关系进行更深入的研究。K个变量滞后P阶的SVAR(P)模型为:

A0Yt=∂+A1Yt-1+A2Yt-2+…+ApYt-p+ut.

其中Y为K维列向量,U为扰动项向量。若A0可逆,则:

Yt=β+B1Yt-1+B2Yt-2+…+BpYt-p+εt.

五、实证研究

(一)单位根检验和协整检验

本文采用ADF方法检验中国影子银行规模和金融稳定指数的平稳性。采用EG两步法检验两者的协整关系。结果分别见表4、表5。

表4 变量的平稳性检验

注:T、C分别代表趋势项和常数项。1代表包含、0表示不包含。D表示一阶差分。

由上表可以看出:影子银行规模和金融稳定指数的ADF检验P值均较大,说明两者都不平稳。但是两者的一阶差分ADF检验P值均小于5%,故中国影子银行规模和金融稳定性指数都是I(1)序列。

表5 EG两步法协整检验

注:e表示shadowbanking对stableindex的最小二乘残差,包含常数项。

由上表可以看出,虽然影子银行规模和金融稳定指数都是一阶单整序列,但是两者的线性组合却是一个平稳序列。故两者是协整的。

(二)SVAR模型估计及脉冲响应、方差分解分析

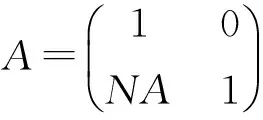

由于两变量均是一阶单整序列,下面使用两变量的一阶差分构建SVAR模型。在本文第四部分的假设下, A矩阵估计如下:

经验证,模型的特征跟均小于1,故模型稳定。下面进行脉冲相应分析和方差分解。

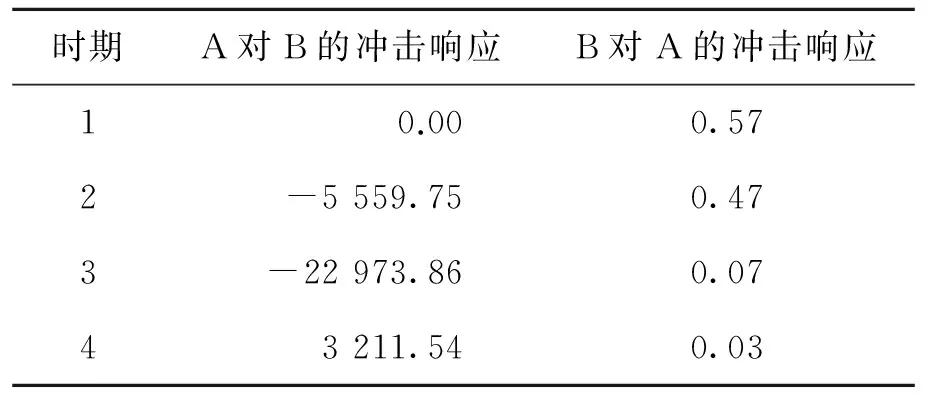

表6 脉冲响应结果

注:A表示影子银行规模;B表示金融稳定指数。

给定金融稳定指数1个标准差的冲击后,影子银行规模在第一期响应为0,第二期开始变成负响应,在第三期达到最大,为大约-23 000亿。此后逐步减少至第四期变为0。由表6可知,给定影子银行规模一个单位的标准差冲击后,金融稳定指数有正的响应,并且在当期的响应值达到最大,为大约0.6.此后逐步衰减,响应消失。

表7 影子银行规模方差分解

表8 金融稳定指数方差分解

由方差分解可知,影子银行的变动更多的受自身的影响,第一期自身的贡献率为100%,到第四期逐步稳定,自身对波动的贡献率为大约97%。金融稳定指数只能解释其波动的大约3%。但是,影子银行规模却能解释金融稳定指数的大约23%,金融稳定指数对自身的贡献率大约为77%。

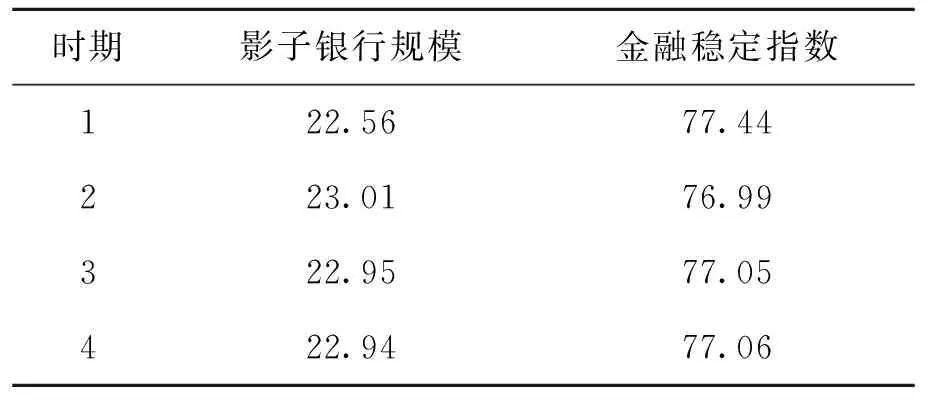

(三)DCC-MVARCH模型估计的动态相关系数

表9影子银行规模和金融稳定性指数的动态相关系数

年份系数19910.11419920.11519930.08519940.08919950.11419960.12019970.04019980.52619990.11920000.05520010.12120020.12020030.09920040.07820050.07620060.10820070.09420080.11420090.10720100.12120110.11320120.11920130.11520140.119

注:该部分估计结果根据1990-2014年数据得出。鉴于数据可得性,影子银行规模不包含委托贷款、信托贷款和未贴现银行承兑汇票。在2000年之前,委托贷款、信托贷款的规模较小,所以民间借贷能够代表影子影子银行规模;金融稳定性指数不包含股票总市值/gdp、中央政府负债项和金融机构资本充足率。

由表9可以看出,影子银行规模与金融稳定性指数在没一起都是正相关,除了在1998年相关程度较大、1997年和2000年相关程度较小外,其它年份都稳定在0.1左右。特别是2008年以后,两者的关系趋于稳定,在0.11上下波,所以,影子银行规模与金融稳定性的动态相关程度不仅较大而且稳定。说明两者之间存在稳定明显的正相关关系。

(四)OLS非线性估计

为了进一步研究当期影子银行规模与金融稳定性指数之间的关系.本文设定了如下非线性模型:stableindex=∂+β1shadowbanking+β2shadowbanking2+ε.估计如下

stableindex=615648-101215shadowbanking+4312shadowbanking2.

(4.697) (-5.477) (6.83)

R2=0.97 F=170.16

括号内为相应的t值。由回归结果可以看出,各个系数均在1%的显著性水平上通过检验。F值较大,方程整体显著性检验通过。所以影子银行与金融稳定性的关系呈U型,临界值为11.736.即:金融稳定性指数低于11.736时,影子银行与金融稳定性指数负相关;大于该临界值时,两者正相关。从估计的金融稳定指数来看,该指数在2004年就超过了该临界值,根据回归结果,目前两者的关系呈正相关。

六、结论和经验解释

本文利用一系列的计量模型,研究了影子银行规模与金融稳定性的关系。根据协整检验,两者之间存在长期稳定关系。根据方差分解,影子银行规模对金融稳定性指数波动贡献率达到23%。根据脉冲响应分析,金融稳定性对影子银行冲击存在正的响应。根据SVAR计算,当期影子银行规模每提高1万亿,金融稳定指数提高0.599个单位。根据非线性模型,两者的关系呈U型,临界点在11.736,由于金融稳定性指数早已超过临界值,所以现阶段两者呈正相关。根据DCC-MVARCH模型,两者的动态相关程度不仅较大而且稳定,说明两者之间存在稳定明显的正相关关系。综合以上结论,可以得出:影子银行对我国金融具有比较大的正向影响。如上所述,不能把中国的影子银行同国外的影子银行混为一谈,对待中国的影子银行要把握其本质,合理引导、对症下药。首先要避免谈“影”变色,纠正影子银行必然引起金融危机的思想.其次要根据影子银行各部分的特点加强监管. 从短期来看,宏观盯住,微观微调. 长期来看,深化金融市场化改革,使市场在资源配置中起决定性作用。

[ 参 考 文 献 ]

[1]Viral V Acharya.The growth of a shadow banking system in emerging markets: Evidence from india[J].Journal of International Money and Finance,2013, 39:207-230.

[2]Elias Bengtsson.Shadow banking and financial stability: European money market funds in the global financial crisis[J].Journal of International Money and Finance,2013,32:579-594.

[3]Ewa Cieslik.China,shadow banking sector: recent development and systemic risk assessment[J].Oeconomia,2014,(2):25-36.

[4]Simingao.Seeing Gray in a Black-and-White Legal world: Financial Repression, Adaptive Efficiency,and Shadow Banking in china[J].Texas international law journal,2015,50:15-26.

[5]丁汝俊.正确认识后金融危机背景下我国影子银行的正能量[J].宁夏社会科学,2013,(6):53-60.

[6]杨均华.我国影子银行体系的规模、动因与影响[J].商业时代,2014,(3):33-34.

[7]巴曙松.从改善金融结构角度评估“影子银行”[J].新金融评论,2013,(2):41-50.

[8]王京京.中国影子银行对金融体系稳定性的影响[J].社会科学战线,2014,(12):255-258.

[9]李俊霞.中国影子银行体系的风险评估与监管建议[J].经济学动态,2014,(5):26-33.

[10]陆晓明.中美影子银行系统比较分析和启示[J].国际金融研究,2014,(1):55-63.

[11]李建军.中国未观测信贷规模的变化:1978~2008年[J].金融研究,2010,(4):40-49.

[12]毛泽盛.中国影子银行与银行体系稳定性阈值效应研究[J].国际金融研究,2012,(11):65-73.

[13]葛志强.我国系统性金融风险的成因、实证及宏观审慎对策研究[J].金融发展研究,2011,(4):57-60.

[责任编辑:刘炜]

doi:10.3969/j.issn.1672-5956.2016.04.015

[收稿日期]2016-03-08

[作者简介]杨真,1988年生,男,山东临沂人,山东大学博士研究生, 研究方向为宏观经济与金融,(电子信箱)532527186@qq.com。

[中图分类号]F832.1;F832.5

[文献标识码]A

[文章编号]1672-5956(2016)04-0100-06