微型信用贷款中最优贷款审批权的划分

梁志元,梁红宇,孙 莹

(1.吉林大学经济学院,吉林长春,130122;2.白城市审计局,吉林白城,137000;3.吉林省债务管理服务中心,吉林长春,130051)

微型信用贷款中最优贷款审批权的划分

梁志元1,梁红宇2,孙莹3

(1.吉林大学经济学院,吉林长春,130122;2.白城市审计局,吉林白城,137000;3.吉林省债务管理服务中心,吉林长春,130051)

[摘要]小微企业融资难的绝大部分原因在于小微企业贷款难,在传统审贷模式下,小微企业自身缺少抵押物、担保不足以及小微贷款的成本问题造成了目前小微贷款的困境。当前,P2P网贷平台用信用贷款发放小微企业贷款,部分银行也尝试用信用贷款的方式方法发放小微贷款。银行的经营目标是利益最大化,因而对贷款审批权的分配同样是为了促进自身的利益最大化。总行拥有贷款审批权时会形成信息成本,分支行拥有贷款审批权时会形成代理成本。那么在信用贷款的微贷技术中,到底贷款审批权应该放在哪一端?有必要就线下微贷模式中的贷款审批权划分进行严格的模型分析。

[关键词]小微企业;信用贷款;微贷技术;贷款审批权

一、研究背景

小微企业是我国国民经济和社会发展中不可或缺的重要组成部分,促进小微企业发展是保持国民经济平稳较快发展的重要基础,是关系民生和社会稳定的重大战略任务。但长期以来,融资难一直是小微企业生存和发展的瓶颈。

2011年,宜信公司收集了全国36个城市共3231家小微企业的相关数据,调研的企业涵盖了批发零售、住宿餐饮、加工制造、文化娱乐和信息科技等多个行业。宜信公司调研报告显示,从融资金额需求来看,多数小微企业的资金缺口较小,受访者中有64%表示其日常资金短缺额度在10万元之内,94%的企业资金短缺额度不超过50万元。

要更大范围解决小微企业贷款难问题,必须着重解决小微企业中占比较大部分贷款需求,这部分贷款日常融资额度不超过50万元,要求贷款速度快,程序简单,且对高利率要有一定的容忍度。

但是在传统的信贷审查技术下,数额这么小的贷款,其信贷成本和收益对比来看是十分不经济的。因而要想发放小微贷款,必须在贷款传统的财务报表型技术、资产保证型技术、信用评分技术和关系型贷款技术外开发适应小微贷款的微贷技术。

目前我国存在两种微贷模式。一种是线下微贷模式,目前我国线下的微贷模式,各银行多是模仿德国IPC公司的微贷技术。IPC公司信贷技术的核心是评估客户偿还贷款的能力。包括三个部分:一是考察借款人偿还贷款的能力,二是衡量借款人偿还贷款的意愿,三是银行内部操作风险的控制。在审贷方面,变重视抵押为重视现金流,变重视财务报表为重视“品、表”(人品、产品、抵押品、水表、电表、报关表)。另一种是阿里集团开展的线上微贷模式。阿里信用贷款是阿里巴巴2010年为解决中小企业资金难推出的纯信用贷款产品。阿里方面利用网络低成本广泛采集客户的各类数据信息(会员在阿里巴巴平台上的网络活跃度、交易量、网上信用评价、企业自身经营的财务健康状况等),通过数据挖掘分析判断客户资质,走的是数据加互联网的新型微贷技术创新之路。

对小微企业而言阿里网上信用贷款具有速度快、无抵押等优点。对放贷者本身来讲,阿里信贷由于对客户信息的采集均来自网络,节约了审贷成本。因而笔者认为,从长远来看阿里网上信用贷款的模式应该是未来中国解决小微企业贷款难的主攻方向。但阿里贷款信息采集来自阿里巴巴多年来淘宝平台的累积,具有其特殊的一面。目前我国征信系统尚未建立起来,银行开展线上微贷模式的条件还没有成熟。因而,短时期内,我国解决小微企业贷款难问题应以创新线下微贷技术为主。

下面本文将就线下微贷模式的贷款审批权划分进行严格的模型分析,并提出见解。

二、最优贷款审批权划分的理论分析

(一)信用贷款中的信息成本问题

贷款审批权在总行时会产生信息成本,原因如下:

古典经济学家在讨论市场机能运作时,为了简化分析常常假设市场参与者拥有完全信息,供需双方对彼此市场价格信息了如指掌,容易达成均衡的价格与交易量。但现实中常会发生信息不对称现象。信息不对称是指在市场的两个交易群体中,只有一方握有完整的信息。在信息不对称的情况下,虽然银行在决定发放资金给企业的前后会对企业进行授信调查与贷放款项后的追踪监督,但信息不对称情况使得银行无法掌握企业的部分私信息、信用质量与融资契约存续期间的企业经营状况。这种信息不对称在银行体系内部仍然存在,分支行在信息上较总行有优势。为了说明这个问题,有学者对信息的种类进行了研究和区分。

Petersen对硬信息和软信息方面的研究进行了全面综述,从特征、收集方式和认知因素三个方面比较了硬信息和软信息,见表1:

Berger认为与客观的、易于传递和统计处理的硬信息相比,软信息由于具有模糊性和人格化特征,难以用书面报表形式进行统计归纳,因此很难在组织结构复杂的银行内部传递。

由于总行在获得软信息方面存在障碍,导致在银行内部普遍存在信息不对称现象,分支行在信息上有优势。总行只有获得充分信息才能做出正确的贷款决策,信息的不充分导致总行审批贷款时难免出现误判,这些误判降低了银行的贷款质量,进而降低了银行的收益。便形成了信息成本。

(二)信用贷款中的代理成本问题

贷款审批权在分支行行时会产生代理成本,原因如下:

代理问题最早是由Berle与Means在1932年提出的,他们观察到大型企业的所有权与经营权分开,股权拥有者与经理人之间存在代理问题。Jensen 与Meckling(1976)定义代理关系为:当一位或一位以上的委托人雇用并授权给另一代理人代替其行使某些特定的行为,彼此之间有契约关系存在。代理理论主要探究因契约关系而存在的代理关系,一方面委托者雇用代理人并授权其执行决策,要求代理人依照委托人的意念从事指定的业务来增进委托者的最大利益。另一方面代理人因契约而取得决策权,但决策的结果是由不参加决策的委托人来承担。

由于委托人与代理人对于特定环境所掌握的信息程度不同,代理人对企业更加了解,握有多于委托人的信息,代理人有时会出于自身利益考虑,将会利用信息不对称的优势欺瞒委托人,违反契约约束,产生道德风险,故而形成代理问题。

同样的道理,总行将贷款审批权下放给分支行时也会产生代理成本。从本质上说,各级分支行都是自利的,有追求自身利益最大化的倾向,可能会导致分支行利益与总行利益相背离,具体到拥有决策权的个人,出于个人效应最大化的目的,容易产生短视行为从而违规贷款,恶化信贷资产质量。为了约束和激励分支行,总行必须设计一个激励合意行动的控制制度,尽量促使分支行按照总行的意愿行事。

Jensen与Meckling将代理成本分为三种:

(1)监督成本,是由委托人负担的成本,该成本发生于委托人监督代理人的行为,以确认代理人的行为是否符合委托人利益要求,并防范代理人基于自利行为而发生不利于委托人的行为。

(2)激励成本,是委托人为了确保代理人行为符合委托人利益所发生的成本。

(3)剩余损失,是指在有适当的监督与限制措施的情况下,仍然会发生无法使代理人做出符合委托人利益决策而产生的投入成本与损失之间的差异。

(三)基于利润最大化的银行信用贷款审批权的划分

银行的经营目标是利益最大化,因而对贷款审批权的分配同样是为了促进自身的利益最大化。总行拥有贷款审批权时会形成信息成本,分支行拥有贷款审批权时会形成代理成本。由信息成本和代理成本决定的贷款审批权分配有三种情形:

情形一:无论贷款的数量是多少,代理成本总是大于信息成本,这时将贷款审批权完全集中于总行将有利于银行整体的利益最大化。

情形二:无论贷款的数量是多少,代理成本总是小于信息成本,这时将贷款审批权完全集中于分支行将有利于银行整体利益的最大化。

情形三:对一部分贷款而言,代理成本小于信息成本;而对另一部分贷款而言,代理成本大于信息成本。这时对贷款审批权要进行分配,对于代理成本小于信息成本的贷款,要将贷款审批权交给分支行;对于代理成本大于信息成本的贷款,要将贷款审批权交给总行。

三、最优贷款审批权划分的模型分析

(一)基本假设

假设银行只有总行和分行两个层级。分行向总行传递企业的硬信息和软信息,其中软信息比重很小,且随着银行总分支层级的增多不断递减,在总分行模型体制下,假设总行只能接触到企业的硬信息。总行根据贷款的种类将贷款审批权在总行和分行之间进行分配,本文讨论的是信用贷款,将仅就信用贷款审批权的分配进行探讨。

假设总行和分行都是风险中性的,银行的资金成本是ri,贷款利率是rL,由于我国实行利率管制,可以假定ri、rL是外生给定的,ri<rL。银行向储户借款的本息和为Ri=1+ri,银行对外贷款的本息和为RL=1+rL。

企业类型用(L,θ,β)来表示,L为企业的贷款金额,θ∈[0,1]表示企业获得贷款后获得成功的概率。由于在每一个L水平,都有无数的小微企业申请,可以认为θ连续,为简单起见,假设θ服从[0,1]上的均匀分布。β∈[0,1]表示企业经营成功后还款的概率。还款概率β主要与企业的软信息有关,在总分行体制下,分行在获得企业的软信息方面比总行有优势,为简单起见假定总行审批时经营成功的企业还款概率为β2,分行审批时经营成功的企业还款概率为β1,β1>β2。

假设企业只有在经营成功时才有能力偿还贷款,企业(L,θ,β)经营成功时收入为RC*L,其中RC>RL,经营失败时收入为0(概率1-θ)。

P(L)为企业信息中硬信息所占的比重。一般来讲,贷款规模大的企业是大企业,而大企业能够提供的硬信息也多。P(L)为关于L的递增函数。总行只能接触到企业的硬信息,硬信息在总信息中所占比重越大,总行的决策越精确。分行由于贴近企业,既可以接触到硬信息也可以接触到软信息,假设分行能以概率1观察到企业经营成功的概率θ。

(二)代理成本

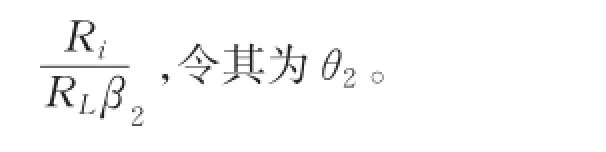

这里讨论贷款审批权在分行时所产生的代理成本问题。这时银行发放贷款的最低要求是θ≥

Jensen and Meckling指出,委托人为使代理人的决策符合自己的利益,要发生一定的代理成本,包括委托人监督代理人的成本、委托人为使代理人行为符合自己利益而产生的激励成本、在监督和激励的情况下代理人和委托人目标仍不一致所产生的成本(残余成本)。

分行对任何一个不合格的小微企业贷款的前提是,分行得到的贿赂加上免受的地方政府惩罚高于由于总行利益损失导致的分行薪酬减少。

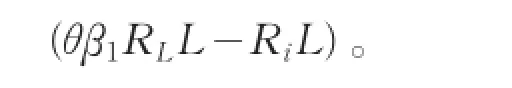

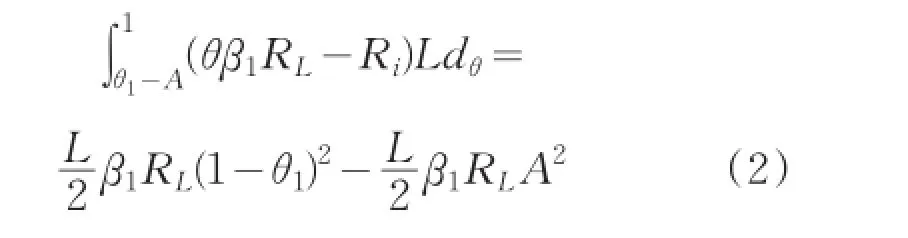

在企业的贿赂和潜在的政府惩罚下,分行因道德风险导致可能会对不合格的小微企业放贷,给θ∈[θ1-A,θ1]的企业贷款不会给分行造成损失,却会减少总行的期望利润。这部分损失就是残余成本。

3.监督成本。Jensen与Meckling认为监督成本是由委托人负担的成本,该成本发生于委托人监督代理人的行为,以确认代理人是否符合委托人利益要求,并防范代理人基于自利行为而发生不利于委托人的行为。

这里的监督成本是指总行对分行的监督,并不是指对贷款的贷前、贷中和贷后审查。因为这种审查无论是总行和分行审批贷款都必须做的。唯一不同的是,审批权在分行这边,总行就又多了审查分行的成本。设监督成本为 f(L),由于总行对分行任何一笔贷款的监督审查流程基本是一样的,这里可以认为对单笔单款来讲 f(L)是常数。

总行和分行整体的期望利润为:

不存在道德风险的情况下总行和分行整体的期望利润为:

总行支付给分行的报酬:

代理成本=激励成本+监督成本+残余成本,即为:

分析这个式子:

令其为AC(L),它在图形上它是一条直线。见图,如图1所示:

图1 分行审批贷款的代理成本

在有监督成本的情况下,AC(L)在每一个L水平上变小,见AC″(L),但由于有监督成本,AC″(L)向上平移到AC′(L),与AC(L)相交于K,总行监督的目的是促进利润最大化,所以是否对分行进行监督取决于L的大小,在K点左侧,不监督的代理成本更小,在K点右侧,进行监督后的代理成本更小。由于本文讨论的是小微企业,单个企业贷款量很小,大多数位于K点左侧,不监督更加有利,所以本文的代理成本可以认为就是AC(L)=

(三)信息成本

这里讨论贷款审批权在总行时所产生的信息成本问题。这时银行发放贷款的最低要求是θ≥

在每一贷款水平L,中心行的期望利润为:

不存在误判的情况下总行的期望利润为:

对比可知信息成本IC(L)为:

由于P(L)为关于L的函数,L*P(L)为曲线,可知IC(L)为曲线。

小微企业的贷款数额L很小,导致P(L)很小。微型企业的财务十分不规范,几乎不能提供有效的硬信息,因而P(L)近似为0。这时IC(L)为:

观察这两个式子可知,此时信息成本IC(L)在每一个贷款水平L都比原来大。这说明由总行审批小微企业信用贷款的成本会较审批大中企业信用贷款成本高。

(四)分别讨论总行和分行发放信用贷款的期望利润

银行本身是企业,银行的行为必然是趋利的。信用贷款的审批到底是放在总行还是分行取决于哪种方式更有利于银行自身的利益最大化。

在总行审批信用贷款时,期望利润为:

下面来看一下分行审批信用贷款时的情况,如果期望利润大于0,把信用贷款的审批完全交给分行将是十分正确的。如果期望利润依然小于0,除非政府用行政手段干预,否则银行必然不会对小微企业发放信用贷款。而传统的抵押式贷款又对小微企业存在适用性问题,这必然产生小微企业融资难的问题。

分行审批信用贷款时银行整体期望利润为:

这个式子明显存在0解,也就是由分行审批信用贷款的期望利润既可以大于0,也可以小于0。只要分行审核发放的信用贷款的期望利润大于0,银行便不会排斥对小微企业发放信用贷款。并且,基于上面的分析,信用贷款由总行审批不经济,只能由分行审批发放。

(五)对分行审批信用贷款的比较静态分析

1.β1、RL、Ri、U不变时,λ变化对期望利润的影响

2.β1、RL、Ri、λ不变时,U变化对期望利润的影响

3.β1、Ri、μ-、ǔ、λ不变时,RL变化对期望利润的影响

银行的资金成本即储蓄率轻易不会变化,但银行对小微企业信贷的利率却是可以变化的,最高可以在基准利率基础上浮动30%。所以这里只就RL进行讨论。

4.信用评级体系建设对期望利润的影响

RL、Ri、λ、U不变时,信用体系建设的加强将降低经营成功企业的违约率,即β1将变大。分

基于以上模型分析我们知道,银行开展小微企业信用贷款是完全可行的,但基于利益最大化考虑,信用贷款的审批权必须放在基层行,且要减少企业对银行行贿和地方政府对分行行为的干预,确定合适的贷款利率并加强信用评级体系建设。这样的设计才能最大化银行的利益,并使对小微企业的信用贷款具有可持续性。

此外作者认为,由于线下微贷技术需要信贷员对小微企业进行实地考察,出于成本考虑,那些储蓄所分布更广泛、密集的大银行开展此项业务更具成本优势。

参考文献:

[1] Berger,A.N.,Miller,M.A.Petersen,M.A.Petersen,R. G.Rajan,and J.C.stein.Does Function Follow Organizational Form?Evidence Form the Lending Practices of Large and Small Banks[J].Journal of Financial Economics,2005,76(2):237-269.

[2]Berger,Allen N.,and Gregory F.Udell.Small Business Credit Availability and Relationship Lending:the Importance of Bank Organization Structure[J].Economic Journal,2002,112(477):32-53.

[3]Berger,Allen N.,and Gregory F.Udell.A More Complete Conceptual Framework for SME Finance[J].Journal of Banking and Finance,2006,30(11):2945-2966.

[4]Jensen,Michael C.,and Willian H.Meckling.Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976,3(4):305-360.

[5]Jensen,Michael C.,and Willian H.Meckling.Specific and General Knowledge,and Organizational Structure[J]. in Contract Economics,Lars Werin and Hans Wijkander,eds.1992:251-274.

[6]Petersen,Mitchell A.Information:Hard and soft[J]. WorkingPaper,KelloggSchoolofManagement,2004.

[7] 徐忠,邹传伟.硬信息和软信息框架下银行内部贷款审批权分配和激励机制设计——对中小企业融资问题的启示[J].金融研究,2010(8):5-19.

[8] 梁志元.小微企业融资难问题分析——基于信用贷款角度的思考[D].长春:吉林大学,2013.

[中图分类号]F830

[文献标识码]A

[作者简介]梁志元(1984-),男,博士,研究方向为制度经济学、土地经济学。