2015年货币政策运行回顾及2016年展望

朱鸿鸣,陈 宁

(国务院发展研究中心 金融研究所,北京 100010)

2015年货币政策运行回顾及2016年展望

朱鸿鸣,陈宁

(国务院发展研究中心 金融研究所,北京100010)

摘要:2015年,货币政策总体处于稳健略偏宽松状态;货币创造机制顺畅,创造渠道发生显著变化,货币乘数及证券净投资的重要性大幅上升;社会融资规模存量增速较快,与M2增速之间关系发生逆转;名义利率大幅下降但实际利率保持基本稳定;货币政策定向调控功能强化。2016年,货币政策将基本维持稳健略偏宽松状态,货币乘数仍将是货币创造主渠道,M2增速与社会融资规模存量增速的差异将显著扩大,结构性货币政策仍将发挥重要作用。为确保货币政策有效支持供给侧结构性改革,应及时调整社会融资规模存量增速口径,确保货币政策松紧适度;积极防范和妥善处置金融风险,确保货币创造机制顺畅;做好相关政策及改革配套,避免货币政策导致资源配置结构的进一步扭曲。

关键词:货币政策;货币创造;社会融资规模;M2增速;供给侧结构性改革

一、2015年货币政策运行回顾

2015年,为保持银行体系流动性合理充裕,引导融资成本下行,引导金融机构将资源更多配置到国民经济重点领域和薄弱环节,中国人民银行(以下简称央行)实施了包括降准、降息等一系列具有针对性的货币政策操作*具体而言,包括普降存款准备金率,开展公开市场操作和中期借贷便利操作;降低存贷款基准利率、逆回购利率、再贷款利率、中期借贷便利利率及抵押补充贷款利率;定向降准,发挥差别准备金动态调整机制作用,调增再贷款、再贴现规模。详见《2015年第四季度中国货币政策执行报告》。。从执行效果上看,2015年货币政策运行呈现出以下特征。

(一)M2增速略高于预期目标,货币政策处于“稳健略偏宽松状态”

M2增速略高于预期目标。2015年,M2增速13.3%,较2014年增速高1.1个百分点,比年度预期目标基准值*《2015年国务院政府工作报告》对M2增速目标的表述是“广义货币M2预期增长12%左右,在实际执行中,根据经济发展需要,也可以略高些”。高1.3个百分点。

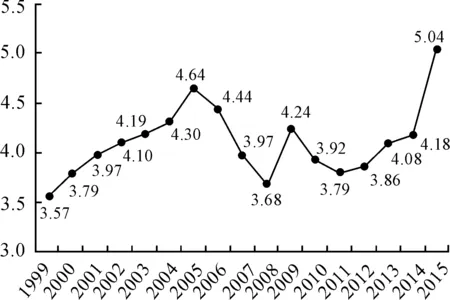

从M2增速与名义GDP增速之差看,货币政策处于“稳健略偏宽松状态”。虽然2015年M2增速低于近年来大部分年份,但由于GDP平减指数由正转负,M2增速与名义GDP增速之差较2014年提高2.8个百分点,达到6.9%,为近年来最高,自2000年以来也仅低于2002年和2009年(见图1)。此外,2015年M2增速比“实际GDP增速+CPI”高4.8个百分点,也超出2~3个百分点的经验区间。基于历史纵向比较视角,可以认为2015年货币政策的松紧程度在稳健基调下有边际上的放松,可称之为处于“稳健略偏宽松状态”*央行行长周小川在2016年2月G20记者会上对货币政策有过“稳健略偏宽松状态”的表述。。

数据来源:Wind资讯

图12000年以来M2增速与名义GDP增速之差(%)

(二)货币创造机制顺畅,货币创造渠道发生显著变化,货币乘数以及证券净投资的重要性大幅上升

2015年,货币创造机制总体顺畅。在基础货币余额显著下降情况下,央行通过降低法定存款准备金率,显著提高了货币乘数,使货币供应量达到并略微超过年度目标。货币创造机制总体顺畅的主要原因是金融机构维持了较高的资产扩张意愿。在法定存款准备金率下调的同时,超额存款准备金率不仅没有上升,反而下降了0.6个百分点。

数据来源:中国人民银行

图2央行资产负债表总资产及基础货币余额(万亿元)

另一方面,2015年末货币乘数达到5.04倍,为1999年以来最高,较2014年末高0.86,增幅亦为1999年以来最大(见图3)。货币乘数的快速提高源于法定存款准备金率、超额存款准备金率、现金漏损率的下降以及不缴纳存款准备金的存款比重的上升。“2015 年以来,中国人民银行五次调整了存款准备金率,包含四次普遍降准和五次定向降准,累计普遍下调金融机构存款准备金率2.5 个百分点,累计额外定向下调金融机构存款准备金率0.5 个至6.5个百分点。”*见《2015年第4季度货币政策执行报告》。2015年末,超额存款准备金率和现金漏损率分别下降0.6个和0.4个百分点,而不缴纳存款准备金的存款比重则上升2.7个百分点。

数据来源:中国人民银行

图3货币乘数(倍)

货币乘数的贡献度超过100%。分解基础货币与货币乘数对货币供应量增量的影响,可以发现,货币乘数变化已成为货币创造的主渠道。这是自2009年以来的首次。2015年,M2增量为16.4万亿元。其中,基础货币投放的贡献是-7.4万亿元,货币乘数提高的贡献则高达23.8万亿元(见图4)。

数据来源:笔者根据中国人民银行数据测算

图4M2增量因素分解:货币乘数与基础货币(万亿元)

从资产运用视角看*根据李斌和伍戈(2014),货币创造渠道包括银行发放贷款、银行购买外汇、银行购买债券及其他项(如同业业务)。,证券净投资在货币创造中的作用大幅提升。2015年,外汇占款减少约2.8万亿元,对M2增量的贡献度为-17.2%,较2014年大幅下降23.6个百分点;贷款增加约12.3万亿元,贡献度为74.9%,较2014年下滑5.4个百分点;债券净投资增加约5.2万亿元,贡献度为32%,比2014年高18.5个百分点;其他项增加约1.7万亿元,贡献度为10.3%,比2014年高10.4个百分点(见表1)。证券净投资贡献度的增加主要源于2015年债券市场的大发展。2015年,非金融部门债券余额增加7.7万亿元,比2014年多出4.1万亿元。与此同时,由于地方政府债券主要由银行体系持有,2015年非金融部门债券增量中,银行体系持有比重为68.2%,较2014年提高22.9个百分点。

表1 2012—2015年各货币创造渠道的货币创造量及贡献度

数据来源:笔者根据中国人民银行数据测算。

(三)社会融资规模存量增速较快,与M2增速关系发生逆转

社会融资规模存量增速较快。2015年,社会融资规模增量15.4万亿元。2015年末,社会融资规模存量138.1万亿元,较2014年末增长12.4%,比同期名义GDP增速高6.0个百分点。若考虑地方政府债务置换因素*2015年进行了总额达3.2万亿元的地方政府债务置换,被置换的债务之前纳入社会融资规模统计,但由于地方政府债务置换导致债务主体由非金融企业和机关团体转换为地方政府,被置换的债务不再纳入社会融资规模统计,这会导致社会融资规模增量的低估。为了确保社会融资规模数据的纵向可比性,需要在期初余额基础上扣除被置换债务规模,或在期末余额基础上加上被置换债务规模后,计算修正后的社会融资规模。,调整后的社会融资规模存量增速更快。

社会融资规模存量增速与M2增速之间的大小关系发生逆转。2009—2014年,社会融资规模存量增速均高于M2增速,但在2015年,这一关系发生了逆转,社会融资规模存量增速比M2增速低0.9个百分点(见图5)。造成这一变化的主要原因是地方政府债务置换因素对数据的扰动。若考虑地方政府债务置换因素,2015年社会融资规模存量增速为15.4%,比M2增速高2.1个百分点,这一差距与2014年持平。

数据来源:中国人民银行

图5社会融资规模存量增速与M2增速(%)

(四)名义利率大幅下降,实际利率总体保持基本稳定

受大幅降息的影响,名义利率大幅下降。2015年,央行累计5次降息,一年期贷款基准利率降至4.35%,降息幅度达1.25个百分点。受此影响,人民币贷款加权平均利率也显著下滑,2015年12月为5.27%,较2014年12月下降1.50个百分点(见图6)。此外,货币市场、债券市场利率也显著下滑。

实际利率基本稳定。由于价格指数下降,实际利率总体并未随名义利率大幅下降而显著下降,而是保持基本稳定。若以“人民币贷款加权平均利率-CPI”和“人民币贷款加权平均利率-GDP平减指数”度量,2015年实际利率分别下滑1.6个和0.18个百分点。但以“人民币贷款加权平均利率-PPI”度量,实际利率则上升1.08个百分点(见图7)。

数据来源:中国人民银行

图6名义利率:贷款基准利率及贷款加权平均利率

数据来源:笔者根据中国人民银行数据测算

图7实际利率:以人民币贷款加权平均利率为基准

(五)结构性货币政策操作增多,货币政策定向调控功能强化

多次实施定向降准。2015年,央行实施了5次定向降准,比2014年多3次。从额外累计下调的存款准备金率看,2015年的幅度在总体上也显著高于2014年(见表2)。从定向降准政策覆盖面看,2015年享受定向降准政策机构占全部金融机构的比例超过98%。

表2 2015年定向降准实施情况

资料来源:《2015年第4季度货币政策执行报告》《2014年第4季度货币政策执行报告》

其他结构性货币政策工具力度增强。2015年,抵押补充贷款(PSL)发放对象由国家开发银行放宽至中国农业发展银行和中国进出口银行,发放额度达6 981亿元,年末余额达10 811亿元。此外,支农再贷款和支小再贷款余额合计达2 714亿元,较2014年末进一步提高。

二、2016年货币政策运行展望

2016年国务院政府工作报告明确提出:“稳健的货币政策要灵活适度。今年广义货币M2预期增长13%左右,社会融资规模余额增长13%左右。要统筹运用公开市场操作、利率、准备金率、再贷款等各类货币政策工具,保持流动性合理充裕,疏通传导机制,降低融资成本,加强对实体经济特别是小微企业、‘三农’等支持。”综合考虑2016年内外部环境的变化以及对供给侧结构性改革任务的支持,2016年货币政策运行可能具备以下特点。

(一)货币政策将维持“稳健略偏宽松”状态,以便为供给侧结构性改革创造适宜的货币金融环境

根据政府工作报告确定的M2增速目标(13%)以及赤字率目标所倒推的名义GDP增速(7.4%),2016年M2增速与名义GDP增速之差为5.6%,仍高于2%~3%的稳健货币政策的经验区间,属于“稳健略偏宽松”的状态。保持“稳健略偏宽松”有利于支撑供给侧结构性改革、防范金融风险及通缩苗头。从M2增速与名义GDP增速的关系看,1998—2003年的货币政策,整体上也是“稳健略偏宽松”的货币政策。

“稳健略偏宽松”不仅在货币供应量上体现,在实际利率方面也应有所体现。2015年,以人民币贷款加权平均利率扣除价格指数所度量的实际利率保持基本稳定,这意味着在实际利率意义上,货币政策并没有边际上的宽松。2016年,为降低债务负担,有必要在保持实际利率基本稳定基础上,推动实际利率下降。

(二)货币乘数仍将是货币创造主渠道,证券净投资对货币创造的贡献将进一步增加

从M2年度增速目标(13%)推算,假定基础货币余额保持不变,超额存款准备金率维持不变,现金漏损率、不缴纳存款准备金的存款比重的变化幅度与2015年持平,扣除2016年3月已经下调0.5个百分点的因素,理论上法定存款准备金率还有1.5个百分点左右的下调需求。

从资产运用视角看,随着地方政府债务置换的大规模推进以及公司信用类债券市场的大幅扩容,证券净投资对于货币创造的重要性将进一步显著增强。2015年,地方政府债券增量中银行持有量占比接近100%,国债和公司信用类债券增量中银行持有量占比在40%左右,假定2016年仍维持这一水平,则证券净投资对货币创造的贡献度可能超过40%。

(三)M2增速与社会融资规模存量增速之间的差异将显著扩大

由于统计口径的差异(见表3),M2增速与社会融资规模存量增速并不完全一致。2015年末,前者比后者高0.9个百分点。由于大规模地方政府债务置换等因素的存在,2016年,两者的差距可能进一步拉大。

表3 M2与社会融资规模存量的口径差异

注:√表示包含,×表示不包含

假定2016年全年,不新增对非银行金融机构的贷款,国债及地方政府债余额增量为国债及地方政府债余额限额增量,外汇资产减少1万亿元左右,股市及公司信用类债券融资与2015年水平持平,增量国债、地方政府债和公司信用类债券的银行持股比例与2015年相同,信托贷款、委托贷款及未贴现银行承兑汇票增量与除贷款、证券净投资、外汇渠道外其他货币创造渠道创造的M2相同,则M2增速与社会融资规模存量增速的差距可能扩大至2个百分点以上。

(四)结构性货币政策仍是货币政策的重要组成部分

在经济下行压力较大、金融风险不断暴露的背景下,“三农”、小微企业等国民经济的重点领域及薄弱环节可能面临金融供给萎缩的局面。若要持续引导金融资源向这些领域配置,定向降准、支农再贷款、支小再贷款等结构性货币政策有必要维持,甚至加大力度。2016年3月,央行新设扶贫再贷款,专项用于支持贫困地区地方法人金融机构扩大涉农信贷投放。

三、相关建议

(一)及时调整社会融资规模存量增速口径,确保货币政策松紧适度

2016年,货币政策需要特别注意松紧适度。一方面,去杠杆是供给侧结构性改革的主要任务之一,数量意义上较宽松的货币政策会带来加杠杆的压力。另一方面,2015年贷款的投资转化率*贷款的投资转化率=固定资产投资资金中来源于贷款的部分/非金融企业及其他部门贷款增量。显著下降;2016年前2个月,贷款的投资转化率与历史同期相比也出现显著下降。这可能意味着,实体部门已经获得的相当部分的金融资源并没有投入到实体经济中去,存在一定程度上的供给过剩。

由于大规模地方政府债务置换因素的扰动,社会融资规模存量增速可能会显著低于M2增速。若以社会融资规模存量增速为主要政策目标,可能会导致M2过快增长。为此,在计算社会融资规模存量增速时,有必要在期初值扣除或在期末值上加上地方政府债务置换量,以便使社会融资规模存量增速更准确反映实际情况。

(二)积极防范和妥善处置金融风险,确保货币创造机制的顺畅

货币创造机制是否顺畅很大程度上取决于金融机构是否具有资产扩张意愿。2015年,尽管金融风险不断暴露,但在总体上仍保持了有序释放和基本稳定,从而维持了较强的资产扩张意愿。2016年,经济下行压力大、企业效益下滑,去产能、清理僵尸企业等因素意味着金融风险可能在短期内主动、集中暴露,导致金融机构风险偏好和资产扩张意愿下降,存在阻滞货币创造机制的风险。

为此,应通过放宽资产管理公司行业准入,优化资产管理公司政策环境,审慎推行不良贷款资产证券化和债转股试点等手段提高金融体系风险处置能力。同时,应增强打击逃废债的力度和有效性,营造良好信用环境等措施,加快完善金融基础设施等手段,积极防范新的金融风险的发生。

(三)做好相关政策及改革配套,避免货币政策导致资源配置结构的进一步扭曲

在预算软约束主体普遍存在且享受政府“隐性担保”的背景下,在市场化部门金融风险不断暴露的情况下,总量货币政策可能会带来资源配置结构的扭曲。2016年前2个月的相关数据似乎显示了这一风险。2016年2月末,地方国有企业负债余额仍同比增长12.5%,而其主营业务利润已经为负。同期,工业企业负债余额仅同比增长5.5%。

为此,在实施灵活适度的稳健的货币政策的同时,需要辅之以相应的政策及改革配套。首先,应通过实质性推进僵尸企业的清理、国资国企改革和地方融资平台的市场化转型,减少预算软约束主体或硬化融资主体的预算约束。其次,应通过强化宏观审慎监管,推进地方政府债务治理等手段,尽量避免金融体系向预算软约束主体配置资源。

(责任编辑魏艳君)

Review on the Operation of 2015 Monetary Policy and Forecast on 2016

ZHU Hong-ming, CHEN Ning

(Research Institute of Finance,Development Research Center of the State Council, Beijing 100010, China)

Abstract:In 2015, the monetary policy was generally in a steady and slightly looser state; money creation mechanism ran smoothly; the way of money creation took prominent changes; the importance of monetary multiplier and net investments in securities increased; the stock scale of social financing increased fast, which reversed its relationship with M2 growth rate; nominal rates decreased sharply but real interest rates remained stable; the directional control function of monetary policy was strengthened. For 2016, the monetary policy will be kept in a steady and slightly looser state and monetary multiplier will still be the main way of money creation. The difference between M2 growth rate and the growth rate of social financing stock scale will be expanded significantly. Structural monetary policy will still exert important influence. To ensure that monetary policy will support the supply-lateral structural reform, the stock of social financing growth caliber should be adjusted timely to achieve a moderate monetary policy. Financial risks should be actively prevented and properly disposed to make sure money creation mechanism run smoothly; relevant policies and reforms should be upgraded to avert further distortion of resource allocation structure caused by unsuitable monetary policy.

Key words:monetary policy; money creation; scale of social financing; M2 rate of growth; supply-lateral structural reform

收稿日期:2016-04-19

作者简介:朱鸿鸣(1985—),男,四川大竹人,副研究员,博士,研究方向:金融改革、货币政策、科技金融。

doi:10.3969/j.issn.1674-8425(s).2016.06.001

中图分类号:F123

文献标识码:A

文章编号:1674-8425(2016)06-0001-07

引用格式:朱鸿鸣,陈宁.2015年货币政策运行回顾及2016年展望[J].重庆理工大学学报(社会科学),2016(6):1-7.

Citation format:ZHU Hong-ming,CHEN Ning.Review on the Operation of 2015 Monetary Policy and Forecast on 2016[J].Journal of Chongqing University of Technology(Social Science),2016(6):1-7.