创业板上市公司股权结构对并购绩效的影响

赵 息, 陈佳琦

(天津大学 管理与经济学部, 天津 300072)

创业板上市公司股权结构对并购绩效的影响

赵息, 陈佳琦

(天津大学 管理与经济学部, 天津300072)

摘要:结合创业板股权结构的特点,选取了创业板上市公司2011-2012年期间发生的50起具有代表性的并购事件作为研究样本,采用因子分析法衡量了样本的综合并购绩效,采用多元回归方法实证检验了我国创业板上市公司股权结构对并购绩效的影响。研究结果表明:从总体上看,我国创业板上市公司通过并购整合综合绩效并没有得到有效提升,创业板上市公司股权集中度与公司并购绩效负相关。因此,企业应适度合理地改变创业板上市公司的股权结构,形成股权制衡机制,并降低财务风险,强化并购后的有效整合。

关键词:创业板; 并购绩效; 股权结构; 因子分析

并购是企业实现外部扩张和战略发展的一个重要手段,在市场经济活动中发挥着重要作用。绩效是评价并购事件成功与否的一个重要标准。从理论上讲,通过并购可以实现规模经济、扩大协同效应、提高市场竞争力,从而提升企业价值,但实务中我国企业并购协同效应能否实现还受到诸多因素的制约,并购效果并不理想。创业板自2009年10月30日开市以来,主要为一些新兴公司和中小企业提供融资平台,有效地促进了我国资本市场的完善。由于创业板上市公司大多从事高科技业务,因此具有高收益、高风险及高成长性的特点[1]。自创业板开板以来,新股上市带来了较高的发行价格,使得很多创业板公司获得了大量的超募资金,在一定程度上促进了他们并购的浪潮。近年来,创业板上市公司的并购交易活动日趋活跃,交易数量和金额逐年上升。然而并购其实是一把“双刃剑”,同时蕴含着机遇和挑战。从中国创业板实践情况来看,并购绩效也不尽人意。在我国企业并购失败的案例中,一个突出问题就是上市公司治理结构的核心部分即股权结构不合理。因此研究创业板上市公司股权结构对公司并购绩效的影响,适度合理地优化其股权结构,对有效改善我国创业板上市公司并购绩效,促进资本市场发展有着重大的理论和现实意义。

一、 国内外研究综述

从已有的研究成果可以看出,美欧等发达国家历经了数次并购浪潮,并购市场日趋活跃,引发了学者们对并购活动的研究兴趣。他们对并购绩效问题有较为深入的探讨。相比而言,国内学者则起步较晚。在股权结构与并购绩效相关研究领域,国内外学者从不同角度作了一定的研究,主流研究方法有会计研究法和事件研究法,从方法上看差异并不大,但研究至今仍没有得出统一的结论。

1. 国外研究综述

国外的并购市场发展相对较为成熟,学者们对企业并购研究起步较早,对并购绩效所作的理论与实证研究成果也较为丰富,他们主要运用事件研究法,即通过考察分析并购样本公司的市场反应,进而对创业板股权结构与上市公司并购绩效的关系进行深入探究。

最早开始研究股权结构在公司治理中的地位这个问题的是 Jensen & Meckling(1976),他们清晰地阐述了委托代理理论,把公司的股东划分为由内部员工组成的股东和由外部人员组成的股东两类。公司价值与企业内部股东所持公司股份比例具有密切关系,公司内部员工掌握企业的经营管理,而外部人员信息相对匮乏,只能获得剩余价值。因此,这种结构的公司,其价值与内部员工持股比例成正相关关系[2]。自Jensen & Meckling之后,国外学者针对股权结构对公司并购绩效的影响进行了广泛而深入的探究。Benson & Davidson(2009)的研究结果表明,管理者持股比例与托宾Q值呈倒U形关系,也就是说开始时,随着管理者持股比例的提高企业价值会增大,因为此时管理者持股比例的上升,会激励他们努力改善公司的经营和并购绩效;但是随着管理者持股比例继续上升,达到一定高度的时候,他们规避风险的动机增强,无法作出有效并购决策。因此企业价值会随着管理层持股比例增加而减少[3]。Bhaurnik & Selarka(2012)通过对市场数据进行分析,研究了股权集中度对企业并购绩效的影响,得出结论:尽管较高的股权集中度能够减少企业管理者和股东之间的代理冲突矛盾,但同时也可能会产生其他代理问题,比如高度集中的股权结构有可能导致大股东通过并购对中小股东利益进行掠夺,进而掏空公司,为股东自利性并购打开大门,最终导致企业并购绩效没有实质性改善,甚至会出现一定的下滑[4]。

2. 国内研究综述

国内学者对企业并购事件的研究虽然起步较晚,但伴随着我国资本市场的开放发展,在借鉴国外先进研究成果和方法的基础上,也取得了较好的成绩。由于我国并购市场宏观调控限制严格,加之事件研究法的基础资本市场的成熟度及有效性方面尚存在争议,因此会计研究法成为国内普遍使用的有效的并购绩效研究方法,而且研究结论与国外学者也存在差异。

蒋弘等(2012)采用事件研究法,对我国上市公司的大股东股权制衡对公司并购绩效的影响进行了系统分析。研究发现,当收购公司股权制衡度越高时,并购绩效越好;如果上市公司第一和第二大股东股权性质相同,则股权制衡发挥的作用不明显[5]。相比事件研究法,我国学者更倾向运用会计研究法来对公司的并购绩效进行评价,如曾冠楠等(2009)对我国上海股票交易所2008年发生收购兼并的A股上市的147家公司并购案例进行研究,运用现金流量和总资产收益率为主要指标构建模型,采用多元回归模型深入分析上市公司并购前后的绩效,得出结论:从总体上看,并购并没有使得主并方的经营绩效得到实质性提高;一些并购公司的动机并不是力求改善企业经营业绩,而很可能是借并购之机来炒作股价,谋求私利[6]。刘大志(2010)对沪深两市2002—2008年的40家上市公司并购事件进行研究,系统分析了我国上市公司股权结构与企业并购绩效的关系,实证结果表明:我国上市公司从总体样本来看并购前后绩效是先降后升的;国有股比例对企业并购绩效存在负向影响;管理层持股比例对主并方绩效有着负向的影响,但是不显著;流通股比例对主并方绩效有着正向的影响[7]。

通过文献回顾可以看出,国内相关研究主要是围绕着并购方并购前后绩效的对比进行的。从已有学术成果分析,目前尚未就股权结构与企业并购绩效之间的关系形成一致性的结论。创业板自2009年开板以来并购逐渐兴起,日趋活跃,但国内学者对此进行研究的文献很少。创业板作为我国资本市场的重要组成部分,由于产权所具有的特殊性和并购未来发展趋势,将成为学者要研究的重要领域。

二、 研究方法设计

1. 样本选择

在并购绩效的实证研究中,股票市场事件研究法可以直接研究并购活动对企业股票价格的影响,但鉴于目前该方法的研究基础我国资本市场本身的有效性仍存在争议,因此本文采用会计研究法来系统分析我国创业板上市公司的股权结构与并购前后财务绩效的关系。本文选取2011—2012年我国创业板上市公司发起的并购事件为基本研究样本,为了尽量消除异常样本对研究结论的影响,保证上市公司样本的有效性,本研究主要通过以下渠道获取并筛选数据:①并购基本数据主要来源于国泰安数据库和锐思数据库;②本文选取了2011年12月31日前,在创业板上市的281个企业作为研究对象;③本文共选取了2011年和2012年并购交易成功的1 438个事件;④剔除样本期间财务数据缺失的企业;⑤剔除了净资产小于零的企业;⑥剔除交易不成功的并购事件;⑦在考察期间内,对同一目标的多次并购交易合并为一次;⑧在考察期间内,多次并购不同的目标,选取规模最大的一次;⑨剔除并购金额小于上一期期末净资产5%的事件。

鉴于以上原则,经过筛选,最终选取了创业板上市公司2011—2012年期间发生的50个具有代表性的并购事件作为样本观测值,其中2011年为16个,2012年为34个。

2. 指标设计

并购绩效可以从不同角度去度量,本文研究的是股权结构对创业板上市公司并购财务业绩的影响。为了避免单一财务指标无法消除并购方对利润的操控,本文从对企业绩效影响较大的获利能力、资产管理能力、偿债能力及发展能力方面分别选取八个比率来分析和检验创业板公司的并购绩效[8]。第一是反映公司盈利能力的指标,从中选取了上市公司年报中的净资产收益率和总资产收益率;第二是反映公司资产管理能力的指标,从中选取了企业流动资产周转率和总资产周转率[8];第三是反映公司债务偿还能力的指标,选取了流动比率和速动比率;第四是反映公司发展能力的指标,选取了资本保值率和总资产增长率。将这八个指标分别用X1,X2,X3,X4,X5,X6,X7,X8表示,目的是通过构建创业板上市公司并购绩效的指标评价体系,对主并方企业经营绩效进行综合分析评价,见表1。

表1 创业板并购绩效评价财务指标

3. 模型构建

(1) 构建并购绩效模型

为了综合考察并购行为对创业板上市公司绩效的影响,运用因子分析法选取了并购前后四年的八个财务比率构建指标评价体系模型。将指标分为四个时点,按照并购事件发生前一年、并购事件发生当年、并购事件发生后第一年和并购事件发生后第二年四个检验期为研究区间,分别作因子分析,通过对若干个指标提取数量相对较少的公共因子,并以方差贡献率进行加权,从而用较少的变量得到较高的解释度,来得到公司的绩效。建立并购绩效综合得分模型为:

(1)

(2) 构建数据回归模型

由于衡量股权结构的指标很多,本文根据创业板股权结构的特点,考虑指标选择意义大小等因素,选取了反映公司股权结构的第一大股东持股比例、Z指数、赫芬达尔指数、国有股比例与管理层持股比例作为解释变量;选取了总资产的自然对数和资产负债率作为控制变量,构建数据回归模型,实证研究创业板上市公司股权结构对主并方并购前后财务绩效的影响:

(2)

表2 各种变量及其定义

三、 实证分析

1. 总体样本的实证分析

(1) 综合得分的计算

本文以总方差贡献率大于80%的原则提取因子。通过对50个样本公司并购前后共计4年的八个财务指标X1,X2,X3,X4,X5,X6,X7,X8按照并购事件发生前一年、并购事件发生当年、并购事件发生后一年、并购事件发生后第二年分别作因子分析,“首先在每个年度提取Y1,Y2,Y3三个公共因子,然后根据因子得分和其方差贡献率分别计算出四期不同年度的综合得分函数”[9],得到公共因子系数如表3所示。

表3 公共因子系数表 %

由表3可知,用因子分析提取的三个因子总方差贡献率(最后一列)均大于80%,丢失的信息较少,可以用于建模分析。因此依据上表得出四个不同年度的综合得分函数。

第一时点即并购前一年收购公司综合得分函数:

第二时点即并购当年收购公司综合得分函数:

第三时点即并购后一年收购公司综合得分函数:

第四时点即并购后二年收购公司综合得分函数:

根据上述每个综合得分模型,可以对创业板样本公司并购前后共四期相应各期的财务绩效综合得分进行计算,并通过得分直观地评价创业板样本公司的并购绩效,进而分析不同股权结构对创业板公司并购绩效的影响,并通过得分对创业板样本公司的并购绩效进行分析评价,进而再深入探究不同股权结构与创业板公司并购绩效的关系。

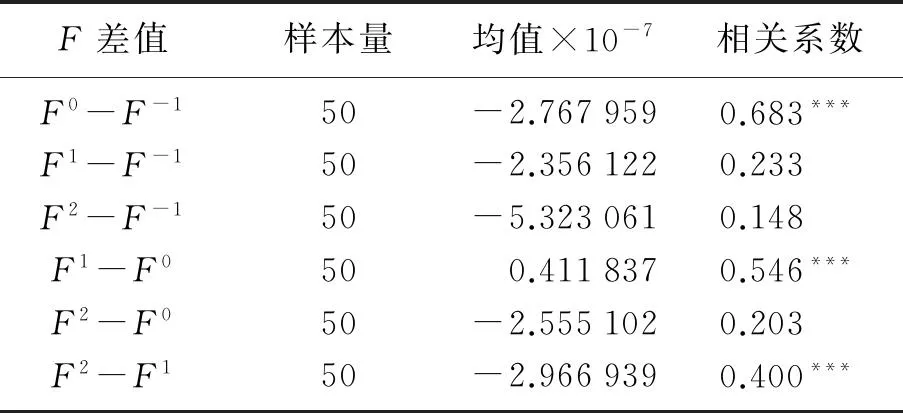

(2) 全部样本的综合检验

本文考察创业板上市公司并购绩效前后的变化,对创业板全样本企业并购前后四个时间点之间的两两因子得分之差进行检验,得出了全部样本综合检验结果如表4所示。

表4 全部样本综合检验结果

注:F-1、F0、F1、F2分别用来表示收购公司并购活动发生前一年、并购活动发生当年、并购活动发生后一年及并购活动发生后第二年收购公司的综合得分;*、**、***分别表示相关性检验在10%、5%、1%的水平上显著,下同。

通过表4可以看出,F0-F-1,F1-F-1,F2-F-1,F1-F0,F2-F0,F2-F1的均值×10-7分别为-2.767 959,-2.356 122,-5.323 061,0.411 837,-2.555 102,-2.966 939,由此可以看出,样本公司并购绩效结果总体表现不佳,并购当年上市公司绩效没有增长,只有在并购发生后一年有所上升,但并未达到并购前一年的水平,而且配对样本的双侧检验均不显著,并且并购后第二年总体绩效呈现下滑,说明企业并购在较短的时间内并不能带来绩效的显著提升。经过配对样本的相关性检验可以看出,创业板上市公司相邻两年的绩效显著相关[11],说明企业的经营具有连贯性。

因此从整体看,创业板上市公司并购后综合财务绩效并没有得到有效提升。以下将根据前文构建的数据回归模型深入探究创业板股权结构对并购绩效的影响[12]。

2. 股权结构对公司并购绩效的影响

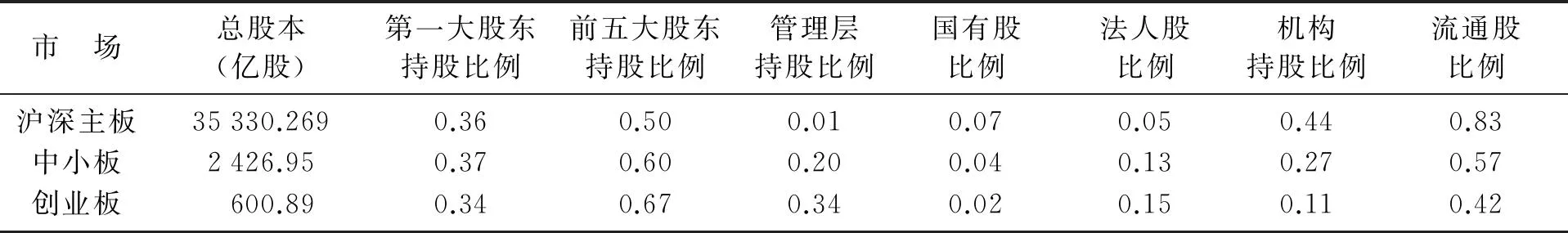

(1) 我国创业板股权结构的特点

股权结构是公司治理结构的核心,主要分为股权属性与股权集中度两个方面,它主要是通过影响公司的组织结构,来影响公司治理及公司行为,进而影响公司的绩效。创业板从其定位来看,开板目的是为新兴企业及高科技公司提供融资平台。与主板和中小板市场相比,创业板的股权结构有着显著不同。下面以我国沪深主板公司、中小板公司及创业板公司2012年的股权结构为例进行分析,如表5所示。

表5 2012年主板、中小板及创业板股权结构[13]

通过对表5进行分析总结可以看出,我国创业板上市公司股权结构具体特点。第一,在这三个市场中第一大股东持股比例基本相近;但创业板前五大股东持股比例远远高于中小板与沪深主板达到了67%,究其原因主要是大多为家族企业的创业板公司,为确保对企业的控制权,其家族成员持有大量股份。第二,在创业板块中管理层持股比例明显超越了中小板与沪深主板,达到34%。究其根源是大部分创业板公司家族成员既是公司的大股东,同时又担任公司的高管,使得公司管理层与大股东利益高度一致。第三,创业板上市公司的国有股比例最低,有别于沪深主板国有股一股独大的特点,而且股东多为没有行政色彩的研究机构。创业板上市公司的法人股比例最高,究其原因主要是法人投资者更看重在创业板上市公司中的话语权和公司的成长性。第四,机构持股比例和流通股的持股比例创业板都最低。

(2) 创业板股权结构对公司并购绩效的影响

股权结构第一层含义中的股权属性是指股东的不同身份,身份不同的股东,会具有不同的持股动机和行动策略。股权结构的第二层含义股权集中度要求考虑到大股东、中小股东和高管的制约关系及相互力量对比。不同的股权结构会产生不同的行为方式,影响公司的经营管理,导致不同行为结果。基于创业板股权结构的特殊性,本文主要从股权集中度和股权属性两方面对企业并购绩效的影响进行研究。

本文将控制变量、股权集中度参数和股权性质参数与并购公司综合得分进行回归,以创业板上公司并购绩效为被解释变量,以反映公司股权结构的第一大股东持股比例、Z指数、赫芬达尔指数、国有股比例和管理层持股比例为解释变量,同时加入控制变量构建回归模型,进行回归分析得到结果如表6所示。

表6 公司绩效与股权结构回归结果

从表6的回归结果可以看出:①公司规模对创业板并购绩效有正向影响,并且在并购当年和并购后一年影响显著。②资产负债率对创业板公司并购绩效有负向影响,并且在并购当年和并购后第二年影响比较显著。③在代表股权集中度的三个参数当中(CR1、Z、H5),第一大股东持股比例与公司并购绩效负相关;代表股权制衡能力的Z值在四个年度都在1%的水平上与公司绩效显著负相关。说明第一大股东持股比例越高,股权集中度越高,制衡能力越弱,创业板公司的经营绩效越差。④国有持股比例对创业板公司并购绩效有着正向的影响,说明股权性质对公司并购绩效有一定影响。⑤管理层持股比例在并购前一年和当年对于公司绩效存在显著的负向影响。

F检验均在1%的水平上显著成立,说明模型中被解释变量与解释变量之间的线性关系在总体上显著成立[14]。

四、 结论及建议

1. 研究结论

第一,实证分析的结果表明从总体上看,我国创业板上市公司通过并购整合综合绩效并没有得到有效提升。从选择的样本企业并购前后四期的综合绩效数据可以看出:只有在创业板公司并购发生后一年绩效有所上升,而并购当年及并购后第二年绩效出现下滑,说明企业并购行为在短期内并未提升企业创造价值的能力。主要原因是我国创业板上市公司并购存在短视行为、虚假重组、投机行为及并购后的整合问题。

第二,通过回归分析,可以看出创业板上市公司股权集中度与公司并购绩效负相关。说明股权集中度越高,公司的绩效越差。究其原因主要是创业板上市公司在我国现有的体制下内部控制还不够健全,公司大股东面对较高风险,短视行为明显,利益侵占效应远高于利益协同效应,大股东通过控制并购活动,谋求对中小投资者的利益进行侵占。而市场往往会对该类型公司的并购活动存有戒心,消极反应,使得并购公司在并购后绩效没有实质性改变;管理层持股比例对于公司绩效负面影响比较显著。原因是创业板上市公司管理层持股比例大,导致他们的利益与公司大股东的利益高度一致;国有持股比例对公司绩效有着正向的影响;资产负债率与公司绩效负相关。

2. 相关建议

第一,适度合理地改变创业板上市公司的股权结构,形成股权制衡机制。国有股、法人股股东和机构投资者相对普通投资者而言,目光远大,技术信息优势明显,他们为了切身利益,有动力积极参与公司的经营决策,理性监管公司重大的运作[15]。法人股股东与机构投资者管理水平高,经验丰富,能够有效帮助创业板上市公司改善管理,提高经营效益。分析也表明公司控制权竞争越激烈,公司绩效越好。因此改善创业板上市公司的股权结构,引入理性的投资者,提高机构持股、国有股与法人股比例,形成股东之间的权力相互制衡关系,可以有效避免目前我国创业板上市公司 “一股独大”和“管理者控制”的局面,培育良好的控制权竞争市场,促进公司并购绩效的有效提升。

第二,应降低财务风险,强化并购后的有效整合。从本文研究结论可以看出,创业板上市公司绩效随着资产负债率的提高逐渐降低。由于创业板公司大部分都是高新技术企业或者前沿行业,风险较高,但同时这些公司抗击风险能力薄弱,内部控制不够健全,盲目扩大债务融资规模有可能加剧公司面临的财务风险。虽然超募使创业板上市公司具有大量资金,但是作为刚刚起步的前沿企业在发展之初不应盲目扩张,而应稳中求进,注重内生增长。同时应加强并购后的整合,目前,很多创业板上市公司存在重并购轻管理,重并购轻融合的现象,使得并购效果不尽如人意,甚至使企业陷入财务危机。因此,企业要做好并购后战略、经营、风险监控等方面的融合,目的是强化并购的协同效应,提高公司并购绩效。

参考文献:

[1] 徐莉萍,辛宇,陈工孟. 股权集中度和股权制衡及其对公司经营绩效的影响[J]. 经济研究, 2006(1):90-100.

[2] Demsetz H, Villalonga B. Ownership Structure and Corporate Performance[J]. Journal of Corporate Finance, 2001,7(3):209-233.

[3] Benson B W, Davidson W N. Reexamining the Managerial Ownership Effect on Firm Value[J]. Journal of Corporate Finance, 2009,15(5):573-586.

[4] Bhaurnik S K, Selarka E. Does Ownership Concentration Improve M&A Outcomes in Emerging Markets?-Evidence from India[J]. Journal of Corporate Finance, 2012,18(4):717-726.

[5] 蒋弘,刘星. 大股东股权制衡与上市公司并购绩效[J]. 南方经济, 2012(9):32-40.

[6] 曾冠楠,李帆,刘洋. 中国上市公司并购绩效的实证分析研究[J]. 中国科技纵横, 2009(11):239-241.

[7] 刘大志. 股权结构对并购绩效的影响——基于中国上市公司实证分析[J]. 财会与金融, 2010(3):17-20.

[8] 陈德萍,陈永圣. 股权集中度、股权制衡度与公司绩效关系研究——2007—2009年中小企业板块的实证检验[J]. 会计研究, 2011(1):38-43.

[9] 魏明海,程敏英,郑国坚. 从股权结构到股东关系[J]. 会计研究, 2011(3):45-47.

[10] 孙健,刘铮. 我国企业并购绩效的实证研究——基于上市公司的经验获得视角[J]. 南京审计学院学报, 2013(9):75-79.

[11] Kapopoulos P, Lazartou S. Corporate Ownership Structure and Firm Performance: Evidence from Greek Firms[J]. Corporate Governance, 2007,15(2):144-158.

[12] Offenberg D. Agency Costs and the Size Discount: Evidence from Acquisitions[J]. Journal of Economics, Finance and Administrative Science, 2010,15(29):73-93.

[13] 唐睿明,邱文峰. 股权结构与公司绩效关系的实证研究[J]. 南京审计学院学报, 2014(3):70-75.

[14] Moeller S B, Schlingemann F P, Stulz R M. Firm Size and the Gains from Acquisitions[J]. Journal of Financial Economics, 2008,73(2):573-568.

[15] Fahlenbrach R,Stulz R M. Managerial Ownership Dynamics and Firm Value[J]. Journal of Financial Economics, 2009,92(3):342-361.

(责任编辑: 王薇)

Impact of the Ownership Structure of Companies Listed on the GEM upon M & A Performance

ZHAO Xi, CHEN Jia-qi

(School of Management and Economics, Tianjin University, Tianjin 300072, China)

Abstract:Taking into account the characteristics of GEM ownership structure and selecting 50 representative M & A events of the companies listed on the GEM as the research sample, the factor analysis method was used to measure the overall M & A performance of the sample and the multiple linear regression method was adopted to examine the impact of the ownership structure of the companies listed on the GEM upon the M & A performance. The results indicated that on the whole the M & A performance of the companies listed on the GEM didn’t improve much and there existed a negative correlation between ownership concentration and M & A performance. Thus, China’s listed companies should reasonably change their ownership structure, set up the ownership checks and balances mechanism, reduce the financial risks, and strengthen the effective integration after the merger.

Key words:GEM (growth enterprise market); M & A performance; ownership structure; factor analysis

doi:10.15936/j.cnki.1008-3758.2016.03.006

收稿日期:2015-10-13

基金项目:天津市社会科学规划重点资助项目(TJGL15-003)。

作者简介:赵息(1955- ),女,天津人,天津大学教授,博士生导师,主要从事公司治理、企业并购研究。

中图分类号:F 234.4

文献标志码:A

文章编号:1008-3758(2016)03-0255-07