经营租赁对公司价值的影响

何海燕

摘 要:随着中国经济的发展,经营租赁在某些特定行业的作用越来越大。与此同时,会计中对经营租赁对财务报表的影响也更加关注。目前,大部分文献的关注焦点都集中在经营租赁会计对债务、递延所得税负债、股东权益、净收益以及相关财务指标的影响等问题上,并且认为不对经营租赁会计进行修正,将会导致财务报表分析失败。但鲜有人关注经营租赁资本化与否对公司价值所产生的影响,因此,通过一个广泛使用的公司价值估值模型来验证经营租赁对公司价值的影响。从结果来看,经营租赁并不会直接影响公司价值。

关键词:经营租赁;公司价值;贴现现金流

中图分类号:F230 文献标志码:A 文章编号:1673-291X(2016)09-0084-04

一、租赁会计对估值的影响

(一)现行会计准则条件下公司价值计算

我们将假设一家公司,并对其经营租赁资本化,比较资本化前后的公司价值的变化。公司条件如下:

A公司拥有10 000元现金,25%的企业所得税,除了一项三年期的经营租赁,没有其他债务和资产。经营租赁的租赁费是7 207元/年(7 207元在4%利率条件下,现值是20 000元),资产回报率为8%。

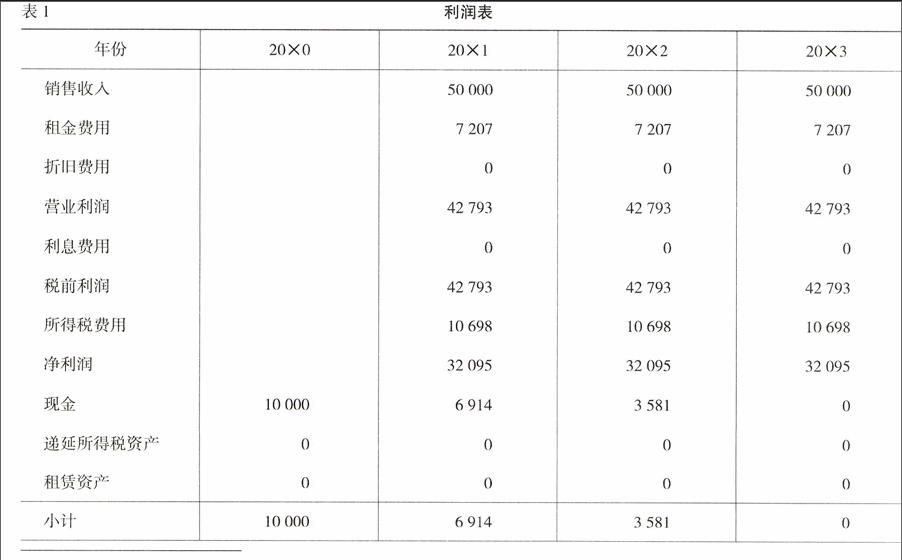

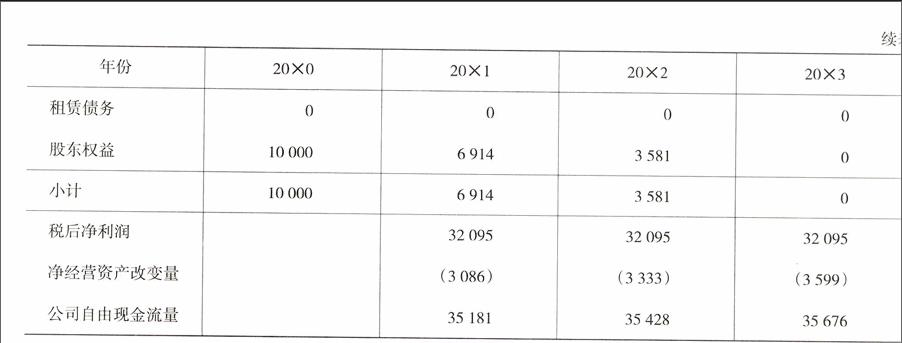

假设A公司未来三年每年能够产生50 000元的销售收入,则利润表情况如下:

在表1中,我们以收入减租金费用,得到营业利润;之后,所得税费用为税前利润乘以25%得到;净利润为税前利润减去所得税费用。

我们为了在例子中可以使公司的财务风险状况不变,通常有两种办法:首先,我们可以假设以违背新租赁承诺或传统借款的方式去再一次承担融资租赁的责任。或者,我们可以假设该公司支付股息或回购股票以保持租赁本金比率和股东权益常数。为简单起见,我们选择了后者——回购的方式。这就是为什么我们的例子中,A公司现金持续减少,最后一期为0元。

具体的计算如下:

首先,我们分三期以公司自有现金回购股权,同时考虑时间价值,则:

中期(即20?菖2年)回购股权金额为 3 333=10 000/3

第一期(即20?菖1年)回购股权金额为 3 086=3 333/1.08

第三期(即20?菖3年)回购股权金额为 3 599=3 333×1.08

那么,现金等于上期现金数减去本期回购股权金额。

最后,自由现金流由以下公式计算得到,其中,净经营资产等于当期股东权益:

自由现金流=税后净利润-净经营资产改变量

净经营资产该变量=本期净经营资产-上期净经营资产

通过以上计算,我们就得到了A公司的自由现金流。下一步,我们将通过对自由现金流的折现,计算A公司价值。

到此为止,我们算出在现行会计准则下持有经营租赁A公司的价值。

(二)资本化后公司价值计算

我们沿用A公司的例子,其他条件保持不变。首先,我们要对A公司所持有的三年期的经营租赁资本化处理:

资本化的定义是:用类似融资租赁的会计处理方法处理经营租赁业务,即对经营租赁表内化处理。

在对经营租赁资本化后,我们将重新制作A公司的利润表(见下页表4)。

据此,我们计算出了经营租赁资本化后A公司的自由现金流。

下一步,我们将以自由现金流为基础计算A公司的价值(见下页表5)。

同样,A公司的价值依然是91 266元。与资本化前的公司价值评估数据相同。由此,我们可以得出结论:经营租赁的处理,无论是否表内化,都不会直接影响公司价值评估。但我们不否认可能会存在间接的作用影响到公司价值,我们可简短分析一下这些间接作用。

我们上述观点与传统的观点相反,但只是说租赁会计不太会对公司价值产生直接影响。这并不意味着租赁会计是不重要的,我们不需要关注,因为它仍有可能会对公司价值产生间接影响。租赁会计可能会影响高管薪酬,从而影响决策,导致真实结果变动并最终影响公司的评估价值。一个租赁会计上的投资决策可能影响(WACC)加权平均资本成本的计算(Imhoff et al.1991,1995)。而通过观察,现实结果同样是,由于这些投资决策,最终影响公司价值。最后,租赁会计可能会影响到银行的行为,名义借款利率或债务契约的执行会受到影响,随之对公司价值产生影响。

二、结论和建议

由于传统实证方法的局限,我们很难用传统实证的方法对本文所要研究的问题开展探讨,因此,我们通过实证方法中的测验法和比较法,得到结论——经营租赁不会直接影响公司价值。但这并不意味经营租赁会计不重要,其一,经营租赁会导致相关的财务分析指标变动,使经营者借以实现盈余操纵,而我们的结论可以为经营租赁表内化提供依据,因为对经营租赁资本化并不会直接影响到公司的价值评估,同时,我们还可以在对公司进行绩效分析时,消除由于公司使用经营租赁所带来的盈余效应。其二,经营租赁资本化可能会对股本价值产生间接影响。首先,租赁会计可能会影响高管薪酬,因此影响决策,并最终影响公司价值。其次,经营租赁资本化前后(WACC)加权平均资本成本的计算差别可能影响投资决策。又由于这些投资决策,最终影响公司价值价值。最后,租赁会计可能会影响到银行的行为,名义借款利率或债务契约的执行会受到影响,随之对股本价值及公司价值产生影响。接下来,我们列举对经营租赁表内化的实际应用意义。

首先,对于资产评估机构、银行以及信用评级机构,将目标企业所持有的经营租赁资本化后,将还原企业的财务比率、公司权益负债率、负债、产权比率、财务杠杆等财务指标;同时,不会导致企业价值因租赁会计处理差异变动,由此,可以更加公允有效地反映企业财务状况、借贷规模以及信用水平(据美国联邦交易委员会(the U.S.Securities and Exchange Commission,简称SEC)统计,对经营租赁资本化将会导致总值高达约1万3千亿美元的表外负债被回加至各公司的财务状况表中,使得许多公司将会出现更高的财务杠杆。同时,企业的资产负债率、权益债务比率和固定费用涵盖比率等揭示企业债务负担能力的融资指标可能出现较大变化)。

其次,对于外部投资者而言,所获得的投资决策信息并不是基于那些关于公司资本支出计划那一类的内部信息,而是根据公司公共财务报告、计划假设来制作外部财务分析。这样,便会出现一个问题:运用经营租赁的公司从财务指标来看,有更好的表现。对此,当我们将经营租赁资本化处理后,在承租人的财务报表中确认租赁资产和负债,就会减少由于经营租赁所带来的对资产回报的计量,同时外部投资者等相关财务报表使用者也能从报表数据中得到充分完整的资产和负债数额,增强其对同行业不同企业对比分析时的判断,从而对其投资决策产生有利影响。

最后,对于公司对高管采取薪酬激励政策时,应对经营租赁业务更多地采用资本化处理后的财务条件(我国目前公布高管薪酬激励机制的上市公司中,不乏将资本回报率作为满足条件的企业,这就为高管运用租赁会计实现盈余控制成为动因),以最大限度减少由高管实施以租赁会计为手段的盈余控制以及由此带来的股东与高管经营目标不一致所产生的经营风险。

我们应重新认识并界定经营租赁。加快我国会计准则制定机构对经营租赁资本化的程序制定进程,加速将经营租赁信息由表外到表内的转变。根据FASB、IASB发布的更新资料显示,新的租赁会计准则最早将在2013年开始实施,其中,对于经营租赁确认计量的使用权模式也将做出新的规范和具体要求。基于我国目前会计准则与与国际会计准则趋同的背景下,我们应加快制定能够结合我国国情并推动我国经济继续又好又快发展的新的租赁会计准则。

参考文献:

[1] Bowman R.The debt equivalence of leases:An empirical investigation[J].The Accounting Review,1980,(55):237-253.

[2] Copeland T.,T.Koller,J.Murrin.Valuation:Measuring and Managing the Value of Companies,1990.

[3] Imhoff E.,R.Lipe,D.Wright.Operating leases:Impact of constructive capitalization.Accounting Horizons,1991,(5):51-63.

[4] Lundholm R.,and T.OKeefe.Reconciling value estimates from the discounted cash flow model and the residual income model.

Contemporary Accounting Research,2001,(18):311-335.

[5] Richard S.Bower,Frank C.Herringe r,and J.Peter Williamson,Lease Evaluation,The Accounting Review,1996,(41):257-265.

[6] IASB:Lease Accounting,http://www.ifrs.org,January,2011.

[7] 胡娟.租赁会计改革及应对策略[J].财会通讯,2011,(9):128-129.

[8] 赵慧芝.租赁准则“两租合一”的探析[J].国际商务会计,2011,(7):28-30.

[9] 于玉林.实证会计研究与系统会计研究[J].会计研究,2009,(9):42-50.

[责任编辑 陈凤雪]