中国民营上市企业资产结构调整速度研究

邓伟根 薛莲 潘捷

摘要:企业资本结构理论在20世纪50年代作为一门独立的科学出现,自此以后受到了理论界与实务界的极大关注。一些西方学者通过构建动态调整模型,利用面板数据的回归方法,来证实资本结构的动态调整特性。文章基于混合回归与固定效应模型,对2003年~2013年上市民营企业的面板数据进行分析。结果表明,我国上市民营企业的资本结构调整过程确实存在动态性,调整的速度大约在42%左右,即每一期实际调整的额度是偏离最优资本结构水平的42%。此外,本文还发现我国不同规模和不同行业的上市民营企业资本结构调整速度存在差异。

关键词:民营企业;资本结构;调整速度;面板数据

一、 引言

企业资本结构理论已经成为现代金融学研究的重点领域。著名的MM两大定理告诉我们,企业融资方式与企业价值无关。然而许多学者指出,在不完美的市场环境中,企业不同融资方式各有优劣,因此不能一概而论。就目前而言,我国企业能够进行的融资方式包括股权融资(如IPO、定向增发等)以及债务融资(如企业债等)。企业如何选择一个最优的资本结构才能够实现企业价值的最大化,并促进企业长远的发展,这不仅是企业家应当关注的问题,学术界对这一领域的研究也经久不衰。尤其是目前我国正处于经济转型期,企业资本结构的优化将对传统企业转型起到重要影响。因此国内学者也非常关注我国企业尤其是上市公司资本结构的调整,而且大部分学者一致认为我国上市公司资本调整的速度相比起美国而言要更为迅速。但是具体我国不同所有权的企业资本结构调整的速率如何?不同行业、不同规模的民营企业的资本调整速度是否存在差异?这些是本文要探讨的问题。

二、 文献综述及研究假设

1. 国外资本结构理论综述。西方经济学家对于资本结构理论的认识经历了一个从“完美”到“摩擦”,从“古典”到“现代”的更迭过程。古典资本结构理论认为资本结构是静态的,而动态调整理论则认为资本结构是企业逐步调整的过程。这主要是由两个原因造成的,一方面影响企业资本结构决策的因素并不是稳定的,常常会随着时间发生变化;另一方面金融市场的摩擦也给资本结构的调整带来一定程度的成本。这种摩擦的影响是显著而持久的,以至于使得企业最优的决策是将企业资本结构逐步调整至最优水平。这就给现实研究带来了一个问题,即观测到的资本结构其实并不是企业最优资本结构,行业内质相近的企业也会存在相当的资本结构差异。Fisher,Heinkel和Zechner(1989)首先利用动态资本结构模型进行了实证研究,他们指出资本结构的变化来源于企业特征差异。从而企业负债率存在一个上下界:当负债率触及这个界限时企业才会将负债率调整至最优水平。Fisher等人还指出,这种策略在同行公司之间应该具有相似性。Flannery和Rangan(2006)则利用固定效应等计量方式比较了不同资本结构理论假说,认为资本结构权衡理论在美国是成立的,且资本结构的调整的速度为每年调整33%,快于以往的文献结果。当然这一结论也受到不少学者的攻击,因此本文希望利用中国数据对以下假设进行检验:

假设1:中国的上市企业存在最优资本结构,并且其资本结构具有动态调整过程。

2. 国内资本结构理论综述。我国由于资本市场起步较晚,对于公司资本结构的研究也产生的比较晚,相较于国外的研究,我国的研究更多侧重于宏观层面和定性研究,多数是应用国外的相应方法利用国内的数据进行验证,缺乏创新性,并且相应的研究发现我国的资本市场并不能用国外前沿的资本结构理论所解释。

童盼和陆正飞(2005)等对资本结构与公司规模、成长性、盈利能力、非债务税盾、资产抵押价值及经济附加值等因素之间的关系进行了细致研究,得出了不同来源的融资对企业的投资规模有着不同的影响程度。连玉君和钟经樊(2007)采用了部分动态调整模型,实证研究得出了大规模公司在调整时表现出“调整惰性”,而垄断性行业也相应表现出“调整惰性”。文章指出上市公司存在着高额的调整成本来源于上市公司“融资难”,这反映了我国资本市场有待进一步的改善。

麦勇、胡文博和于东升(2011)从地区差异的角度分析得出中国各区域上市公司资本结构不仅受公司自身变量的影响,还受GDP实际增速的影响,位于我国东部的企业由于经济环境较好,从而资本结构的调整速度较其他地区要快。基于国内学者对于资本结构理论的研究,本文得出以下假设:

假设2:不同规模的公司间资本结构调整速度存在差异;

假设3:不同行业的公司间资本结构调整速度存在差异。

综上所述,在静态分析中,国内文献的实证结果表明国外相关理论的结论具有一定局限性,其结论并不完全适用中国的企业;在动态分析中,对比国内外的文献结论,中国企业的动态调整速度慢于国外企业,调整的成本高,其原因主要是中国企业受限于中国融资约束。因此本文将基于以上三个假设展开实证研究。

三、 模型设定和变量选取

1. 模型设定。本文研究的模型的设定是基于Flannery(2006)提出的动态调整模型,同时考虑了上文中假定1~假定4的内容。

MDRi,t=■(1)

其中TDi,t指第i家公司第t年全部付息债务的账面价值,MVi,t是指第i家公司第t年的总市值。结合Flannery的研究,许多学者将公司最优资本结构MDR*i,t用实际资本结构或其历史加权平均值来衡量。

MDR*i,t=?茁Xi,t(2)

基于静态资本结构理论的相关研究,公司最优资本结构是由一系列相关因素所决定的,相应的变量选取则会在下一节做详细说明。根据动态资本结构假说,若公司立即调整资本结构至最优资本结构,那么公司i在t+1期的实际资本结构即为该公司在t+1期分最优资本结构MDRi,t+1-MDRi,t=MDR*i,t+1-MDRi,t。由于调整成本的存在,公司无法将资本结构调整至最优资本结构,而只能进行部分调整。我们定义公司资本结构从t期调整到t+1期的调整比率为?姿。

MDRi,t+1=(1-?姿)MDRi,t+?姿MDR*i,t+?着i,t+1(3)

若?姿=1,则表明调整成本相比于公司的收益可以忽略不计,公司将在一个期间内就将资本结构调整调整到最优资本结构。

若?姿=0,则表明调整成本远大于公司的收益,公司做出任何资本结构上的改变都对自身没有任何好处,资本结构维持t期的水平。

若0<?姿<1,则比较符合资本结构的动态调整理论,企业能够部分调整资本结构。

把方程(2)代入到方程(3)中可以得到方程(4),即最终的回归方程。

MDRi,t+1=(1-?姿)MDRi,t+?姿?茁X*i,t+?着i,t+1(4)

有别于Flannery(2006)的研究,方程(4)存在着一定的内生性问题,即本期的负债率水平会不可避免和本期的干扰项存在关联,本文的研究将在固定效应模型的基础上再采用Blundell和Bond (1998) 提出的系统GMM的方法进行进一步的估计,限于篇幅该结果并没有报告。

2. 变量选取。资本结构的度量:用于衡量企业资本结构通常有市值负债率和账面负债率这两种方法。市值负债率是用总负债除以公司市值得到的比率,而账面负债率是用总负债除以总资产得到的比率。本文采用账面负债率作为资本结构的度量,即用BDR取代模型中的MDR。

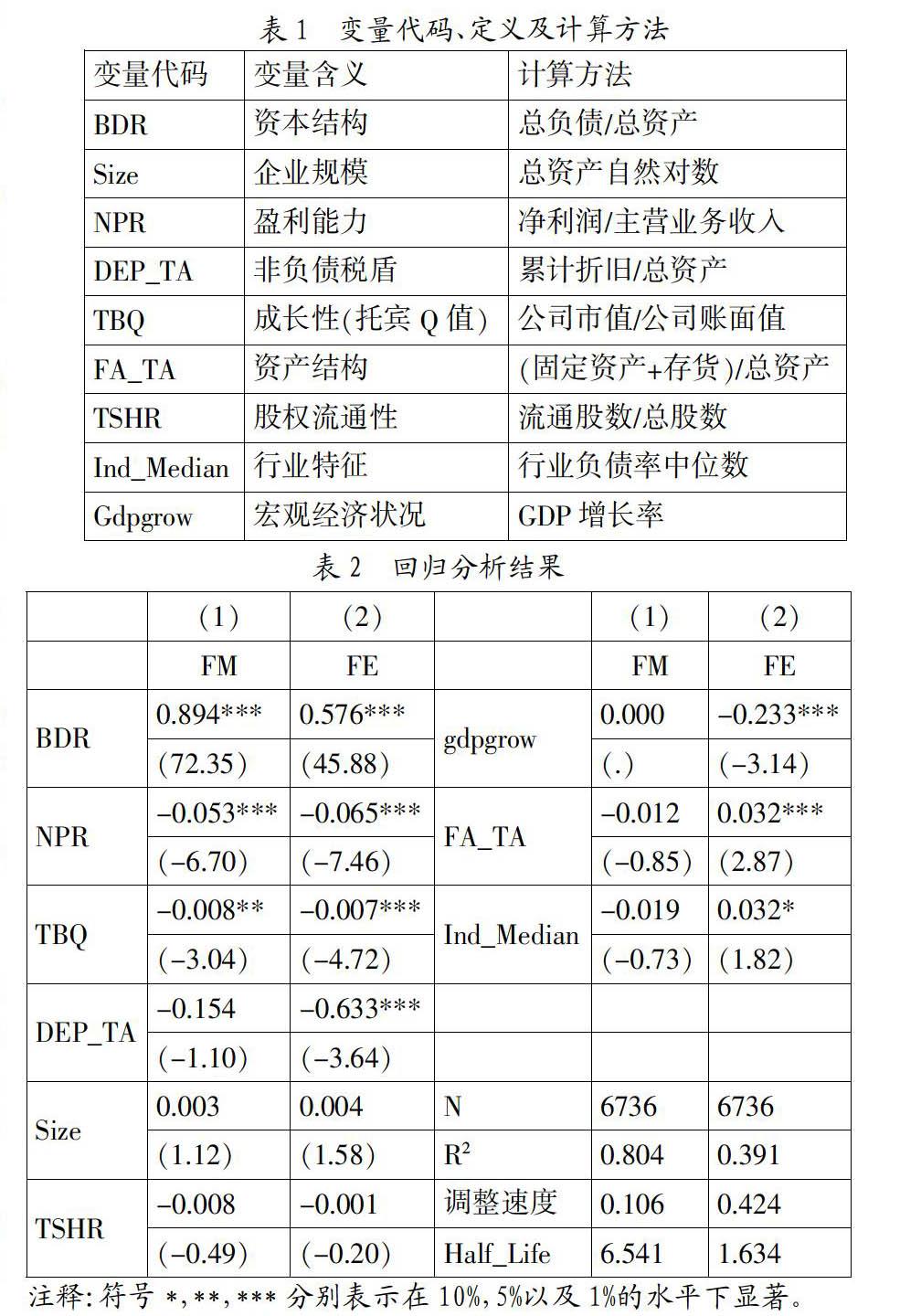

最优资本结构的拟合变量:根据本文假设,利用公司规模(Size)、资产结构(FA_TA)、成长性(TBQ)、非负债类税盾(DEP_TA)、盈利能力(NPR)、股权流通性(TSHR)、宏观经济情况(Gdpgrow)和行业因素(Ind_Median)等方面的变量对最优资本结构进行分析。全部变量的定义及代码如表1所示。

3. 数据来源及处理。本文的数据来源于国泰安数据库(CSMAR)(http://www.gtarsc.com)中的中国民营企业数据库、中国上市公司财务报表数据库,以及中国上市公司财务指标分析数据库。而样本是基于2003年~2013年所有民营上市公司的数据。根据数据的质量情况,结合此类文献的一般做法,本文对数据进行了如下处理:(1)剔除金融类公司及ST、PT类上市公司。(2)对样本采用1%和99%的缩尾处理,以排除负债率异常的情形。(3)删除了各个变量的缺失值。经过上述处理后,得到17个行业共8 531个样本数。以下实证研究都是利用Stata 12.0完成。

四、 回归结果与分析

1. 模型回归结果分析。根据本文设定的方程,回归的结果如表2所示。第一列是根据Fama和MacBeth(1973)(FM)进行pool回归,由回归结果我们可以看出变量BDR的滞后项系数在1%的水平下显著为正,且为0.894,即公司目标杠杆率的调整速度为10.6%。民营企业平均需要6.5年左右的时间公司才能够调整到目标杠杆水平。这样低的调整速度似乎不能够很好地解释公司负债率的变化。

民营企业由于公司规模、股权性质等方面的不同,存在实质性的差异,对于持续影响公司资本结构且不可观测的公司内部特征必然会对回归结果产生影响。因此,本文使用固定效应模型对方程进行重新估计。

结果如表1第(2)列所示。从使用固定效应模型后的结果可以看出公司杠杆的调整速度有了明显的提高,BDR的系数0.501且在1%的水平上显著,说明公司有着较快的杠杆调整速度。此外,部分变量的显著性发生了变化。GDP增长率在1%的水平下显著,且为-0.233。这说明可能由于我国政府的财政政策,GDP增长的同时导致了一定程度的国进民退,造成了GDP增长率与民营企业资本结构的负相关关系。资产结构对资本结构的影响在1%的水平下显著为正,符合了本文的预期。DEP_TA系数由(1)中的不显著变成了在1%的显著水平上显著,也就是说非债务类税盾会对企业债务融资产生显著的负向影响。这可能来自于“税盾效应”,也就是非债务类税盾和债务税盾存在着一个相互替代的关系。

根据上述分析,从方法可靠性以及结果解释能力两个维度考虑,本文决定采用固定效应模型即第(2)列的结果。

2. 稳健性检验。上市公司资本结构在行业间存在着巨大的差异。作为一个稳健性检验,本文将进一步分行业进行回归。

具体结果如表3所示。

根据表2可以发现,行业间调整速度确实存在差异,验证了本文的假设。其中农林牧渔业、制造业和综合类行业等传统行业的调整速度基本一致,为53%左右,表明了相似行业间的调整速度基本相同。调整速度最快的是信息传输软件和信息技术服务业,为63%,这是因为这类型的企业成长性高,其规模相比较传统行业而言较小(从基本统计量可以看出),资本结构的调整大多伴随日常经营活动完成,并且外部融资的资金来源多数为风险资本、私募基金,不像传统行业大量依赖长期银行贷款,因此资本结构的调整成本较小。采矿业和电力、热力、燃气及水生产和供应业的调整速度最慢,分别为25%和30%。这类型的企业多数为国企,更容易获得银行的债务融资,受到的融资约束较小,而其调整速度理应较快。本文认为其原因可能是由于这类型的企业由于投资项目的期限较长,现金的周转周期较长,因此更多依赖于长期贷款,故其调整的成本较大。

五、 结论

结合我国的上市公司数据,基于以上的回归分析,我们可以得出如下结论:

第一,使用固定效应模型的可以更好地解释我国上市公司资本结构决策过程,并且证明了我国上市公司的资本结构调整过程确实存在动态性,调整的速度大约在42%左右。

第二,我国上市公司的资本结构调整速度在各个行业之间也有较大的差别。其中农林牧渔业、制造业和综合类行业等传统行业的调整速度基本一致,表明了相似行业间的调整速度基本相同。调整速度最快的是信息传输软件和信息技术服务业,与其企业成长性高,其规模相较传统行业较小有关,该类企业资本结构的调整大多伴随日常经营活动完成,且外部融资的资金来源多数为风险资本、私募基金,而非长期银行贷款,因此资本结构的调整成本较小。采矿业和电力、热力、燃气及水生产和供应业的调整速度最慢。其原因可能是由于这类型的企业由于投资项目的期限及现金的周转周期较长,因此更多依赖于长期贷款,故其调整的成本较大。

参考文献:

[1] Fischer, Edwin O, Robert Heinkel, and Josef Zechner, Dynamic capital structure choice: Theory and tests, The Journal of Finance1989,(44):19-40.

[2] Flannery M J and K P Rangan, Partial Adjust- ment Toward Target Capital Structures, Journ- al of Financial Economics,2006,(79):469-506.

[3] 麦勇,胡文博,于东升.上市公司资本结构调整速度的区域差异及其影响因素分析——基于2000~2009年沪深a股上市公司样本的研究.金融研究,2011,(6):196-206.

[4] 连玉君,苏治.上市公司现金持有: 静态权衡还是动态权衡,世界经济,2008,(10).

[5] 罗党论,甄丽明.民营控制、政治关系与企业融资约束——基于中国民营上市公司的经验证据.金融研究,2008,(12).

基金项目:广东省人文社科重大攻关项目(项目号:粤财教[2013]412号)。

作者简介:邓伟根(1962-),男,汉族,广东省佛山市人,暨南大学经济学博士,暨南大学产业经济研究院教授、博士生导师,研究方向为产业经济学;薛莲(1989-),女,汉族,河北省石家庄市人,暨南大学产业经济研究院硕士生,研究方向为产业经济学;潘捷(1984-),男,汉族,江苏省泰州市人,暨南大学产业经济研究院博士生,研究方向为产业经济学。

收稿日期:2016-03-11。