我国房地产行业贝塔系数的测算与分析研究

马莉珠 中央民族大学管理学院

我国房地产行业贝塔系数的测算与分析研究

马莉珠 中央民族大学管理学院

摘 要:房地产行业作为我国重要的产业之一,在国民经济中发挥着举足轻重的作用。而其风险状况关系到国民经济的安全和稳定,本文基于此测算房地产行业的贝塔系数,选取了房地产上市公司中具有代表性的20家房地产公司,搜集了2014-2015年除权后的个股日收益率、并以沪深300指数的综合回报率作为市场收益率,利用Eviews对其进行一元线性回归,测算出每家公司的贝塔系数并推算整个行业的贝塔系数,为投资者做出理性决策、更好的规避投资风险提供一定的数据参考。

关键词:房地产行业 贝塔系数的测算 单一指数模型

一、引言

房地产业是现阶段我国经济中重要的产业组成部分,对国民经济发展具有重要的拉动作用,对金融稳定和发展、改善民生也具有重要意义。房地产业关联度也比较高,其发展可以带动冶金、建筑、建材、机械、设备、水泥、玻璃、木材、塑料、电器、家具等行业的发展,并具有促进金融、商务、商贸、交通、旅游和休闲等现代服务业的综合发展的特点。但任何一个行业都是有风险的,房地产行业也不例外。房地产业的风险状况关系到国民经济的安全和稳定,识别并有效的规避房地产行业的风险是有必要的。贝塔系数是衡量系统风险的重要指标,可以说明个股与整个市场风险的关联程度,本文基于此选取了房地产行业20家上市公司的数据,运用Eviews8.0对这些公司的贝塔系数进行了测算,并推算出整个行业的贝塔系数,对比每家公司与整个行业的贝塔系数可以大概反映每家公司和整个行业的风险状况,从而为人们更好的进行投资决策以及规避风险提供一些数据参考。

二、贝塔系数的相关研究综述

对贝塔系数测算的研究,国内的学者主要是通过搜集一些行业中具有代表性公司的数据来对贝塔系数进行测算并进行分析,如金颖(2014)选取了银行业中具有代表性的16家银行进行测算,得出整个银行的贝塔系数,并将银行进行分类,再比较国有银行、股份制银行和商业银行的风险情况,并做出了一定的分析;练丽莎(2014)测算了石油行业的系统性风险并做了一定的预测;目前贝塔系数的测算中主要用到的模型有两种,一个是威廉.夏普的资本资产定价模型,另外一个是在资本资产定价模型的基础上改进的单一指数模型。对模型的选定,不同的学者有不同的看法,大部分学者基本都采用单一指数模型,李亮(2014)认为资本资产定价模型需要满足的假设条件较多,但中国的资本市场尚不完善,采用资本资产定价模型不太妥当;另外,也有学者研究发现资本资产定价模型在中国是成立的,吕长江、赵岩(2003)通过对不同市场收益率的计算得出不同的贝塔系数并得出资本资产定价模型在中国是适用的结论,即我们在贝塔系数的测算中引用资本资产定价模型也是可行的。

对贝塔系数其他方面的研究,国内外的相关研究大致可以分为贝塔系数的稳定性研究、影响因素研究以及预测性研究,贝塔系数稳定性的研究可分为两类:一类是研究样本数据时间跨度长短对贝塔系数稳定性的影响,另一类研究样本组合规模大小对贝塔系数稳定性的影响,大多数研究都发现证券的贝塔系数不具有稳定性,虽然可以借助于组合的方式来获得较为稳定的贝塔系数,但对于大多数的个人投资者来讲,这意味着不能简单地用过去时期数据所估计的贝塔系数作为当前和未来时期的预测值。因此对未来贝塔值的预测也成为了研究热点,这一部分国内的研究较少。此外,对贝塔系数影响因素的研究国内也不多,研究大多集中在财务指标对贝塔系数的研究上。

本文通过测算房地产行业贝塔系数的方法,选取了房地产行业中比较有代表性的一些公司,对他们一年中交易情况进行数据搜集和整理,得出每家公司的贝塔值,并以此为基础推算整个行业的贝塔系数,通过测算贝塔系数对房地产行业和其中的一些公司的风险情况有一定的了解和认识,为投资者做出更好的投资决策提供一些参考。

三、研究设计

(一)研究样本与数据来源

为计算我国房地产行业贝塔系数并对其加以分析,本文选取了我国20家上市房地产公司作为研究对象,以一年时间为跨度,搜集了这些公司2014年12月1日至2015年12月1日一年的个股除权之后的每日收益率。并选择沪深300指数的综合回报率作为市场的平均收益率,所有数据均来自于国泰安数据库,并用Eviews8.0对搜集到的数据进行处理。

为了使得到的数据更能反映整个行业整体的贝塔系数情况,本文将房地产行业又细分为房产服务业、园区开发业、区域房产业、全国房产业,采取系统抽样的方法,以每家公司的平均总市值为依据,从每个细分行业中选取不同市值区间段的公司,分别抽取了4家、5家、6家、5家公司作为研究对象,并测算其贝塔系数,以期在一定程度上反映整个行业的贝塔系数。

(二)模型的构建

测算贝塔系数的基本模型是由威廉.夏普和约翰 林特勒提出的资本资产定价模型 (CAPM模型),即通过无风险收益率、市场组合收益率、单项资产的投资收益率计算得出。但该模型需要满足的假设条件有许多,这些假设条件即使是在发达的资本市场上都得不到保证,考虑到我国的实际情况,如果用资本资产定价模型是得不到较准确的贝塔系数的;此外,无风险收益率的确定也存在一些难度,一些研究中用国债利率来代替无风险收益率,但国债利率并不能保证完全排除通货膨胀的影响,同时资本市场也不能保证不同期的国债利率之间保持稳定性和一致性。

因此,结合我国市场的现实状况,本文采用在资本资产定价模型基础上改进的单一指数模型,对贝塔系数进行测算:Ki=αi+βiKm+εi

其中,Ki为第i种证券的收益率,此处的收益率都是除权之后的收益率,αi为模型中的截距项,代表非市场相关收益,βi为个股收益率对市场收益率的敏感程度,Km为证券市场的收益率,此处用沪深300指数的综合收益率来进行计算,εi为随机误差项。利用最小二乘法对该模型进行估计,得出的β即为股票i的β系数估计值。观测回归结果中的R2来说明样本回归线与样本观测值拟合优度的表现R2越接近1,则表明样本回归线对,样本值的拟合优度越好。

(三)模型的检验

模型的检验主要通过统计检验的方法来验证贝塔系数是否显著,通过F检验、T检验验证贝塔系数的显著性,即解释变量能否很好的解释被解释变量。用拟合优度检验来检验模型的拟合程度如何。

四、测算结果及分析

(一)房地产个股的分析

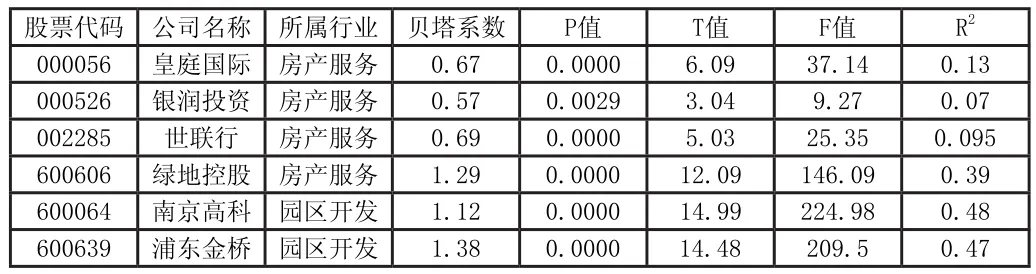

利用Eviews8.0,将市场组合收益率作为解释变量,房地产个股收益率作为被解释变量,运用最小二乘法进行一元线性回归,得到了20家房地产公司的贝塔系数、P值、T值、F值以及R2,回归结果整理如下表所示

股票代码 公司名称 所属行业 贝塔系数 P值 T值 F值 R2000056 皇庭国际 房产服务 0.67 0.0000 6.09 37.14 0.13 000526 银润投资 房产服务 0.57 0.0029 3.04 9.27 0.07 002285 世联行 房产服务 0.69 0.0000 5.03 25.35 0.095 600606 绿地控股 房产服务 1.29 0.0000 12.09 146.09 0.39 600064 南京高科 园区开发 1.12 0.0000 14.99 224.98 0.48 600639 浦东金桥 园区开发 1.38 0.0000 14.48 209.5 0.47

表4.1 房地产个股贝塔系数测算情况

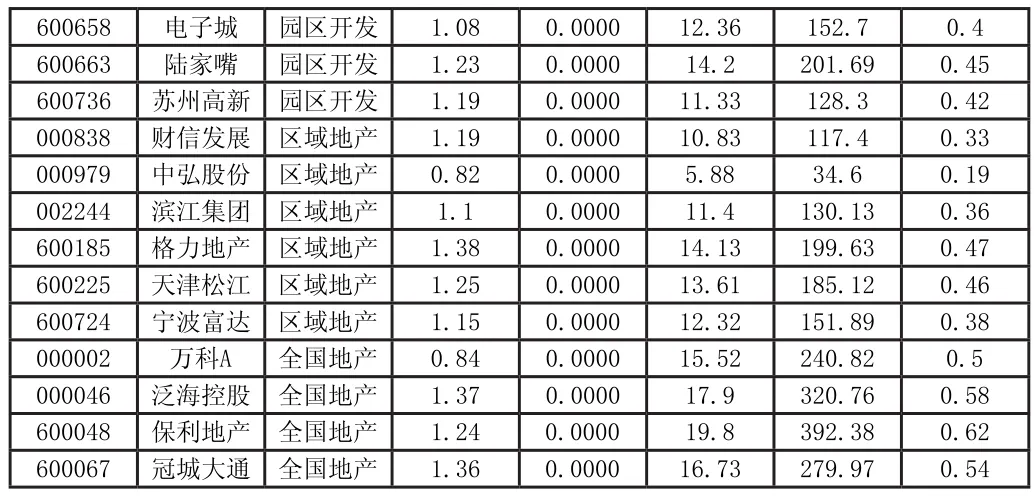

从上表可以看出,每个贝塔系数对应的p值都远小于显著性水平0.1,0.01,0.05,说明测算出的贝塔系数比较显著,解释变量可以较好的解释被解释变量,贝塔的测算结果是比较可信的。从测算的结果中可以看出,我国房地产行业的贝塔系数普遍都大于1,即说明房地产行业个股的风险要高于市场风险。贝塔系数的取值区间为【0.57,1.38】,β系数小于1的公司集中在房产服务业,其余的公司的β系数都大于1,最大的是浦东金桥和格力地产,为1.38,最小的为房产服务业的银润投资,只有0.57。

(二)房地产公司结构分析

为进一步研究房地产各个行业的β系数的大小以及与各个细分行业、与整个房地产行业β系数的关系,笔者按市值将各房地产细分行业进行加权,估算出整个行业的和各个细分行业整体的β系数,并进行相应的对比研究。

表4.2 个股的贝塔系数与整个行业贝塔系数的比较

如上表4.2所示,笔者搜集了每支个股的2014~2015年的月市值,然后算出其算术平均值,得到每只个股的平均总市值,并算出每只个股的市值占总市值的权数,并推算出整个行业的贝塔系数值,约为1.13,表明房地产行业整体上的风险要比市场风险高,即市场风险每增加一个单位,整个房地产行业的风险会增加1.13个单位。

另外,再看每只个股的数据,发现个股风险小于行业风险的公司有8家,高于行业风险的有12家,再结合表4.3可以看出,房产服务业、园区开发行业中风险低于整个行业风险的公司数量较多,占到了5家,其中房产服务业为3家,园区开发业为2家,区域地产只有2家,全国地产有1家,从数量上看,其实大部分的房产服务业、园区开发业的公司的风险都是相对来说比较低的,一般都低于行业风险,而区域地产和全国地产的公司风险高于整个行业风险的较多。

值得说明的一点是,虽然细分行业加权之后的贝塔系数中,房产服务业和园区开发业的贝塔值都是高于整个行业的,而区域房产、全国地产的贝塔值又低于整个行业,与之前得出的单个公司的风险水平与行业风险间的关系似乎有些矛盾,但其实看具体的数据可以发现,之所以房产服务业、园区开发业的加权平均贝塔系数高于整个行业的贝塔系数,是因为其中市值占整个细分行业总市值的比例较大的公司的贝塔系数高,例如房产服务业中的绿地控股,园区开发业中的陆家嘴。而区域房产和全国地产每家公司的贝塔系数都比较平均,且一些风险较小的公司占细分行业的总市值较大,如万科。但从总体上来看,若只考虑风险因素,区域地产和全国地产是值得投资的,他们的投资风险是低于整个行业的风险的,而房产服务业和园区开发业的公司有些公司的风险还是相对来说比较小的,也可以考虑投资。

五、研究结论

从总体上来看,房地产整体的行业风险是大于1的,即说明房地产行业的风险是高于市场风险的,房地产行业为风险较高的行业;在细分行业中,区域地产和全国地产的风险是低于整个房地产行业的风险的,投资者根据自己的风险偏好可以考虑投资房地产行业中风险相对较小的区域地产和全国地产。但需要说明的一点是,虽然房产服务业和园区开发业的行业风险高于房地产行业的风险,但其中的一些市值较小的公司的风险仍然是低于整个行业的风险的,投资者也可以考虑投资这些公司。

六、相关建议

贝塔系数揭示了证券的系统性风险,从政府的角度出发,要想降低我国证券市场的系统性风险,可以从丰富证券投资品种和建立可行性强的证券市场监管体系,以及严格执法创造公正公平的交易环境来达到目的。

对于个人投资者而言,在投资的过程中可以考虑积极建立投资组合以实现投资的分散化来降低风险,在考虑单个资产系统风险的同时,还需要随时关注上市公司自身的经营状况,最大限度地降低投资带来的风险。

参考文献:

[1]张士凤;我国银行业贝塔系数与其稳定性分析[J];全国商情;2014 (02);45

[2]金颖;我国银行业系统性风险研究--基于贝塔系数的测算[J];金融营销;2014(06);115-117

[3]周云峰,吴艳;国内外贝塔系数相关特性研究综述[J];财会通讯;2009(10);107-111

[4] 练丽莎,李亮;我国石油行业贝塔系数的测算与预测[J];河南科学;2014(04);32-36

[5] 郭艳萍,李 娇;资本资产定价模型应用研究——对伊泰股份贝塔系数的测算[J];2013(05);95-98

[6]刘琪,疏雨;资本资产定价模型的实证研究----以中国国航为例[J];当代经济;2015(35);126-127

[7] 吕长江,赵岩;中国证券市场中Beta系数的存在性及其相关特性研究[J];南开管理评论;2003(01);22-23

[8] 盖悦萍;房地产行业贝塔系数测算[J];全国商情;2013(03);35

[9] 韦念幸;酒店旅游行业股票长期贝塔系数的测算与预测[J];金融经济;2010(03);39-42

[10] 王洪伟;不同市场组合下贝塔系数与贝塔系数关系探讨[J];财会通讯;2012(06);07-09