融资融券会加大投资者情绪对股指波动的影响吗?

黄 虹,张恩焕,孙红梅,刘江会

(上海师范大学商学院,上海 200234)

融资融券会加大投资者情绪对股指波动的影响吗?

黄虹,张恩焕,孙红梅,刘江会

(上海师范大学商学院,上海200234)

摘要:我国金融市场需要制度创新。启动融资融券后,股指波动之大前所未有,人们在质疑两融的作用。本文试图探索投资者情绪、市场情绪、融资融券和股指波动之间的影响路径,以免错杀制度创新本身。运用VAR模型研究发现,投资者情绪与股指波动之间相互影响,投资者情绪单向影响融资融券交易,而融资融券单向影响股指波动。再利用TARCH模型着重分析两融是否为投资者情绪影响股指波动的放大器,结果表明,两融并不会加大投资者情绪对股指波动的影响。所以,监管层需要正确估计新常态下制度变革的影响力,才能有效运用和发展金融风险管理工具,防止发生区域性金融风险。

关键词:投资者情绪;融资融券;股指波动

一、引言

融资融券业务是指投资者向证券公司交纳一定的保证金后,证券公司向投资者出借资金供其买入证券或者出借证券供其卖出的一种信用交易。在发达的证券市场中,融资融券交易量占市场交易总量的比重相当高。我国于2010年3月31日起正式开通融资融券交易系统,这标志着我国股市结束了单边市场,进入了做多和做空并存的新时期。在经历了4次大规模扩容后,两融的标的证券已有近千只。截止2015年6月30日,沪深两市的融资融券余额也达到了2万多亿元。融资融券的迅猛发展越来越吸引人们的眼球,在面对股指大幅波动时,人们总把责难的目光投向两融等杠杆工具,股市中出现了一些关于融资融券影响投资者情绪,进而牵连到股指波动的评论。一些人甚至解释为加了杠杆的股市放大了投资者情绪,两融交易成为投资者情绪的放大器,认为其买空卖空的特性激发了投资者追涨杀跌的情绪,从而加大股指的波动。融资融券交易等金融创新工具的作用受到了深深的质疑。在股市中,投资者情绪主要表现为因无法获取正确信息或者受到自身心理、外部信息冲击等因素的影响而做出的非理性投资行为,这是行为金融学理论中的一个重要观点,即投资者并非都是理性的,投资者情绪会影响其投资决策。投资者情绪,融资融券与股指波动之间扑朔迷离的关系,使其成为具有重要现实意义和价值的研究课题。

本文以投资者情绪、融资融券与股指间的关系为切入点,分析投资者情绪、融资融券与股指波动间的关系,探讨三者之间的影响关系是否存在传导机制,以及融资融券业务的开通及历次扩容是否在投资者情绪与股指间的影响路径上起作用。这将对稳定股市、疏导投资者情绪,促进股市健康发展具有现实意义。本文研究发现,我国股市中投资者情绪与股指之间相互影响,二者对彼此都具有一定的预测能力。投资者情绪与融资融券之间、融资融券与股指之间仅存在单向的格兰杰因果关系,投资者情绪单向地影响融资融券,融资融券单向地影响股指。TARCH模型结果表明融资融券在投资者情绪影响股指的路径上并没有显著影响,否定了关于两融放大了投资者情绪对股指波动的影响的说法,即不存在融资融券助涨了投资者情绪的追涨杀跌情绪,从而增加股指波动,或者融资融券交易降低了投资者的非理性投资,从而起到减少股市波动的作用。这表明在解释股指波动缘由时,融资融券被“错杀”了。此外,也反映出由于我国资本市场起步较晚,发展不完善,监管不力等原因,融资融券也没有有效地发挥出稳定股市的作用。

二、文献综述

投资者情绪理论开始于20世纪90年代,进入21世纪后关于投资者情绪的研究逐渐获得学者们的青睐,如Stambuage(2012)[1]等人认为股票市场的很多异象可用投资者情绪来解释。研究投资者情绪的文章主要涉及两方面,一是投资者情绪与金融资产价格方面,二是投资者情绪与公司治理方面。在第一类研究中,Cliff(2005)[2]则发现投资者情绪与当期股票收益间呈正相关关系,但对以后的股票收益没有预测功能。投资者情绪高涨可能导致其忽略负面消息,高估股价;反之,投资者情绪低沉使得投资者反应过度,低估股价。Ben-Rephael(2012)[3]研究得出投资者情绪与市场各期超额收益的关系不尽相同的结论,投资者情绪与市场同期的超额收益呈正相关关系,而与后期的超额收益负向相关。

国内的学者如王美今(2004)[4]等人以央视看盘指数作为投资者情绪的代理变量,利用改进的DSSW模型及GARCH模型发现投资者情绪的变化显著地影响沪深两市的收益,而且对股市的收益波动具有修正作用。张强、杨淑娥(2009)[5]研究证实股票价格随着投资者情绪波动而波动。池丽旭(2010)[6]等人研究发现投资者情绪对股票收益具有显著影响,股票收益的波动随投资者情绪的提高而变大,投资者情绪与股票的关注度、公司规模呈负相关关系。陈其安(2012)[7]等人研究了乐观、悲观状态下投资者情绪对投资组合结构,以及收益风险关系的影响。张宗新(2013)[8]在研究投资者情绪、主观信念调整与市场波动之间的关系时,发现三者之间存在内在传导机理,且投资者情绪对股票市场波动有着显著的正向影响。刘维奇(2014)[9]通过区分个人和机构投资者情绪,利用多项式分布滞后模型发现机构投资者情绪有利于预测个人投资者情绪,反之则不可以。机构投资者的行为相比个人投资者更为理性,能够在短期内预测股市的后续发展,而个人投资者情绪不具有预测性。个人投资者情绪与机构投资者情绪间仅存在单向的影响关系,机构资者情绪能够影响个人投资者情绪,反之却不成立。

一些学者还将投资者情绪与公司治理和投资行为联系起来,如花贵如(2010)[10]的研究表明投资者情绪对企业资源配置效率具有两面性作用,即投资者情绪与企业过度投资呈现显著的正相关关系,而与投资不足呈现显著的负相关关系。卢闯(2011)[11]等人研究发现投资者情绪显著地影响了公司的定向增发折价。市场的错误定价是定向增发折价与投资者情绪的中间变量。花贵如(2011)[12]证实管理乐观主义在投资者情绪影响企业投资行为机制上发挥着中间效应。谭跃(2011)[13]在将股市分为平静期和动荡期的基础上,研究发现投资者情绪、盈余管理对股票错误定价的影响并不相同,且二者与公司投资行为的关系在各个时期也不一致。

从已有文献可以看出,国内外学者关于投资者情绪方面研究主要局限于以上两类,而较少向其他方面进行扩展。考虑到随着标的证券的范围逐渐扩大,融资融券交易对股市的影响与日俱增,联想到股市中一些融资融券与投资者情绪、股指波动的评论,显然将融资融券与投资者情绪和股指波动结合起来进行研究十分必要。然而,目前关于融资融券与股市波动的研究尚未有一致的结论,主要有三种观点:一种是认为融资融券的实施加大了股市的波动性。如Ofek、Richardson(2003)[14]研究发现取消卖空限制会导致美国网络公司行业的股价迅速下跌,最终产生股市崩盘。Chang等(2007)[15]等人在对港交所的股票研究中,通过将股票是否列入可卖空名单来观测香港股票交易市场波动的变化,发现融资融券制度加大了股价的波动,这也验证了Henry和McKenzie(2006)[16]的结论。第二种观点是融资融券有助于稳定股市,增加流动性,减少波动。曼哈顿银行在研究NYSE指数与纽约交易所卖空份额时,得出融资融券交易能够减少股指波动,稳定股市的结论。Scheinkman(2003)[17]指出如果市场没有融资融券,则投资者不会系统的进行投资分析,这易造成泡沫的形成,而融资融券制度能够较少股市的波动。陈淼鑫(2008)[18]等人通过设置虚拟变量分析融资融券业务开通后股市波动性的变化,研究发现融资融券交易没有加大股市波动性。戴秦(2014)[19]通过Swarm模型设计出人工股市仿真系统,研究表明融资融券交易能够在一定程度上抑制股价波动,提高市场的理性程度。肖浩(2014)[20]运用双重差分模型,检验得出融资融券交易通过降低标的证券的噪音交易、盈余操纵和提升信息传递速度等途径来降低标的证券股价的波动,稳定证券市场。第三种观点是融资融券业务对市场的影响不明显。如Battalio(2006)[21]等人在利用高频数据研究NASDAQ的网络泡沫后,得出卖空交易并没有对网络股的泡沫产出影响的结论。Saffi(2011)[221 [23]利用我国香港证券市场数据,分析得出受多种因素影响,融资融券交易对市场的影响程度及方向具有不确定性。王旻(2008)[24]基于流动性与波动性角度分析中国台湾证券市场上融资融券交易对市场冲击效应,研究发现融资融券交易对证券市场的波动性没有显著影响。

不难看出,目前的国内外的学者关于投资者情绪与融资融券、股指波动的研究是泾渭分明的,鲜少有学者将三者联系起来,而股市近年来的表现告诉我们这三者之间必然存在某种联系,将投资者情绪与融资融券、股指波动结合起来进行分析研究,有助于我们更全面、深刻的认识问题,解决问题。我国融资融券业务自开通和历次扩容以来,投资者情绪、融资融券与股指波动之间是否存在传导机制?两融业务的开通和扩容是否加大了投资者情绪对股指波动的影响?这是本文将要回答的问题。本文的研究思路为首先通过建立VAR模型,首次将投资者情绪、融资融券与股指波动联系在一起,研究三者之间的影响关系,再通过利用TARCH模型,创新性的将融资融券的开通及四次扩容加入到检验投资者情绪与股指间的影响路径上,对上述问题进行实证。这不仅对于研究稳定股市,促进股市健康发展有重大现实意义,也在该类问题的研究分析方法上有所创新和突破,为后续研究提供了新的研究视角。

三、变量选取与模型构建

(一)变量选取

1.投资者情绪指标

投资者情绪的度量方法是研究投资者情绪与资本市场的一个重难点,虽然我们可以感受到股市中投资者情绪的高低,但却无法直接刻画。从文献中可以发现,不同的研究所选用的替代指标并不相同,目前尚处于“百家争鸣”的阶段,但是总体来说可以分为两类:直接指标和间接指标。直接指标是发布机构通过直接向投资者调查而获取编制的,它主要反映投资者对市场的看涨、看跌或者悲观、乐观等心理。这类指标有国外的美国个人投资者协会指数、投资者智慧指数以及国内的央视看盘指数、巨潮投资者信心指数等。间接指标是通过相关数据计算得出能反映出投资者情绪的代理变量,例如封闭式基金折价、换手率、IPO首日收益率、IPO数量、投资者新增开户率等。还有学者将多个指标综合起来,利用主成分分析的方法构建出投资者情绪指标,如吕鹏博、雒庆举(2010)[25]用主成分分析方法建立投资者情绪指标,得出流动性指标、封闭式基金折价率、换手率和中签率都与投资者情绪相关,并指出在对各主成分方差贡献率进行排名后,投资者日情绪指标的权重最为集中,是反映投资者情绪的最重要指标,而反映IPO首日表现和封闭式基金折价率等其他几个变量的重要性不如前者。

在我国,由于构建投资者情绪的直接指标往往是针对机构投资者,不仅调查范围存在局限性,其客观性更值得怀疑。此外,被调查机构家数也多有变化,从而数据的误差较大。通过对比分析,因此本文以日换手率作为投资者情绪的替代变量。选用这一代理变量有如下两个原因:一是股市中的换手率表示某一时间段内市场中股票被买卖的比率,该指标不仅反映出股票市场中的流动性,更真实的反映了投资者的投机性需求。当投资者情绪高涨时,股市中的投资者会更加频繁地交易,换手率也随之提高。反之,当投资者情绪低沉时,股市中交易减少,换手率下降,它可以快速、客观地折射出投资者的投资心理及情绪。Baker 和Wurgler ( 2006)[26]认为以换手率表示的流动性水平可作为衡量投资者情绪的有效指标。二是数据质量高,连续性好。封闭式基金折价率、IPO首日收益率和IPO数量等指标多为月数据,从连续性上来讲,其数据的质量不如日换手率高。更重要的是,也许IPO首日表现(IPO首日数量和IPO首日收益率)在欧美发达的证券市场上发挥着替代投资者情绪的作用,但是我们应该注意到它背后依存的新股发行适用于注册制,不仅上市时机由公司自行决定,新股的发行价格也是由市场决定,而中国目前尚在实施的仍然是核准制,除了上市公司数量受到固定的上市指标数限制以外,上市时机的选择和发行价格的确定也缺乏自主性和合理性。因此,我们认为选用IPO首日表现作为衡量中国股票市场上投资者情绪的指标不符合中国实际情况,而国内一些学者在效仿国外学者利用数据度量投资者情绪时,往往忽略了这一点。

近年来,国内也有一些学者如鲁训法 (2012)[27]等用股市中的新增开户率作为投资者情绪的替代指标,我们认为这具有一定的合理性:与欧美成熟的证券市场相比,中国股市起步较晚且不成熟,在这种证券市场上,投资者入市时间和数量的变化反映出他们对市场的态度。当投资者情绪高涨时,大量新股民积极涌入股市,新增开户数增加。反之,当投资者情绪低落,看跌市场时,投资者就会推迟入市,从而新增开户数也会相对减少。因此,本文还以我国沪深两市新增开户数的增长率作为投资者情绪的替代指标,但是由于它是月度数据,数据的连续性和代表性不如日换手率,因此仅作为稳定性检验,结果发现其结果与以日换手率作为度量指标时基本相同,这也佐证了本文投资者情绪指标度量的正确性。由于篇幅原因,此检验不在文中列示。

图1显示了以换手率为替代变量的投资者情绪在样本期间内的变化,从图中可以发现其变化趋势可以与股市的重大历史事件很好地对应起来(以上证综指为例,2010年10月中下旬成功站上3000点;2014年12月8日恢复3000点;2015年3月中旬至6月大幅上涨等),可以较好地反映股票市场上投资者情绪状况,这进一步说明选用换手率作为中国股票市场上投资者情绪的代理指标是合理的。

2.股指指标

融资融券最初的标的物是从上海50指数权重股和深证成指成份股中选取的。后来经过历次扩容,在第四次扩容之后已有近千只标的股票,范围已扩展到上证综指和深圳成指中,因此,本文的股指选用上证综指和深圳成指,由下列公式计算得出:

(1)

(2)

其中,sh为上证综指,sz为深圳成指,Pt为t日股指的收盘价,Pt-1为t-1日股指的收盘价。

3.融资融券指标

本文使用沪深两市融资融券余额作为融资融券指标。其中融资余额指融资买入股票额与偿还融资额的差额,融券余额指融券卖出额与每日偿还融券额的差额。为消除量纲,对其进行对数化处理。

本文总样本期间为2010年1月1日至2015年6月30日,其中融资融券指标的样本期间为2010年3月31日至2015年6月30日。本文数据来自Wind数据分析软件,以及本文作者的手工整理。

(二)模型构建

1. VAR模型

VAR模型常用于分析相互关联的时间序列间的动态影响关系,该模型通过建立一个系统,把每个变量视作所有内生变量滞后值的函数来构建模型,来估计各个变量间的动态关系。本文通过建立关于投资者情绪、融资融券和股指的VAR模型,来研究三者之间的影响关系。含有k个变量的VAR(p)模型如下:

Yt=A1Yt-1+…+ApYt-p+HXt+εt,t=1,2,…T

(3)

文中构建的由投资者情绪、融资融券和股指组成的VAR模型表达式如下:

图1 投资者情绪随时间变化图

(4)

2. TARCH模型

股指的变动可以反映股市的变化情况,而它在不同时段内的波动程度及其产生的影响并不相同,已有的研究表明股价下跌的影响比股价上涨的影响更大,即利空消息造成的波动性大于利好消息。这种情况下,假定正向冲击和负向冲击对条件方差的影响是对称的,GARCH类模型是不适用的。针对这一局限性,考虑到这种股价对信息的反应具有非对称性,因而本文采用Glosten等人提出的TARCH模型来刻画。

本文将样本区间设定为2010年1月1日至2015年6月30日。并以2010年3月31日(融资融券开始实施日)、2011年12月5日(第一次扩容时点)、 2013年1月25日(第二次扩容时点)、2013年9月16日(第三次扩容时点)和2014年 9月22日(第四次扩容时点)为几个分界点,以加入虚拟变量验证融资融券的实施及扩容是否对投资者情绪与股指间的关系有显著影响,检验两融是否会加大投资者情绪对股指波动的影响。虚拟变量Dt的设定如下:

TARCH模型中方差方程的表达式如下:

σ2=ω+α×u2t-1+γ×u2t-1It-1+β×σ2t-1+η×sentt+φ×sentt-1+θ×Dt+φ×sentt×Dt

(5)

其中,u2t-1表示前期的残差平方;It-1是一个虚拟变量,当ut-1<0时,It-1=1,否则It-1=0;γ×u2t-1It-1为非对称效应项,只要γ≠0,就存在非对称效应,当γ>0时,表示存在杠杆效应,非对称效应的主要作用是使得波动加大,反之则表明非对称效应的作用使得波动减小;β表示前一期股指波动的影响系数,η表示当期投资者情绪对股指波动的影响系数,φ表示上一期投资者情绪对股指波动的影响系数,θ表示融资融券的实施及扩容在投资者情绪影响指波动上的作用,φ主要考察融资融券是否通过对投资者情绪产生影响进而影响股指波动。

四、实证分析

(一)单位根检验与相关性分析

1.单位根检验

对时间序列分析时,各变量必须满足平稳性条件。在检验投资者情绪、融资融券和股指之间关系前,首先利用ADF检验法对变量的平稳性进行检验,检验结果如下表2所示。

表1的检验结果说明投资者情绪、融资融券、上证综指和深圳成指序列均分别在10%和1%显著水平下拒绝原假设,服从平稳过程,这为后续研究奠定了基础。

2.相关性分析

变量的相关性分析是刻画各变量之间数量关系的一种方法,如果投资者情绪与股指之间相互影响,那么通过计算相关系数可以粗略地判断它们之间相关关系的强弱。各变量之间的相关系数如表2所示。

表1 单位根检验表

表2 变量的相关系数表

由表2可粗略判断,投资者情绪与融资融券、上证综指和深圳成指都显著相关。下面将通过建立VAR模型确定变量间的影响关系。

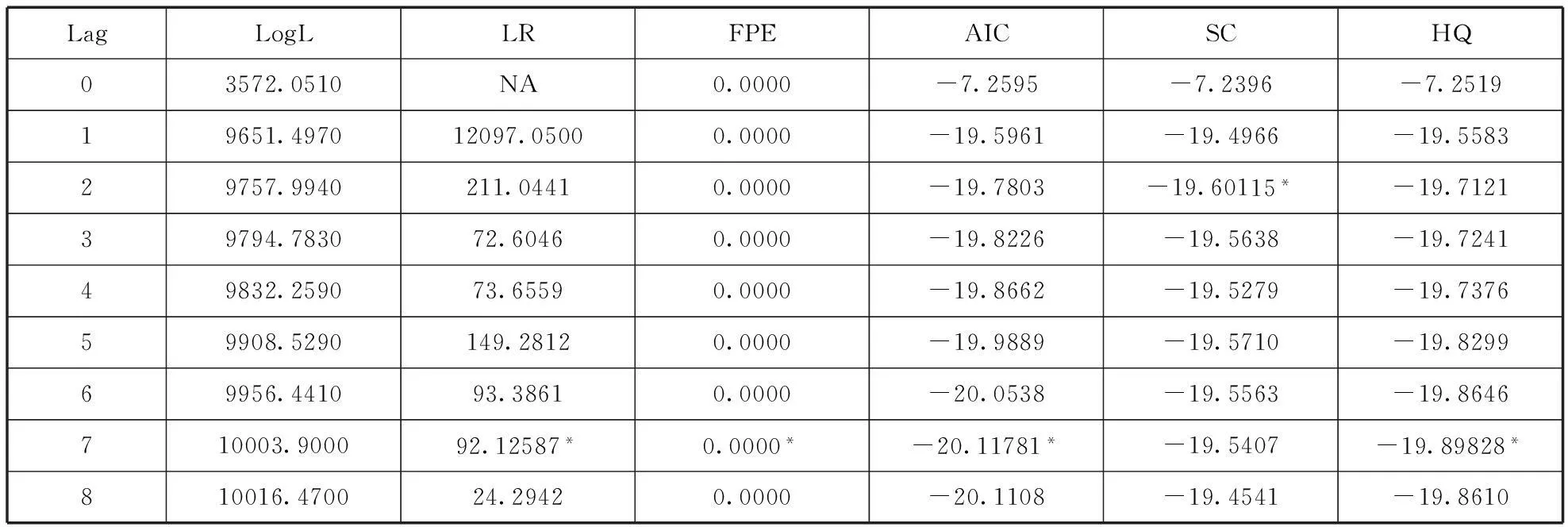

(二)VAR模型的实证分析

VAR模型滞后阶数的检验结果如表3所示,模型稳定性检验结果如图2所示。从表3中可以看出,LR、FPE、AIC和HQ这四个指标都显示出应该建立七期滞后的VAR模型,而SC的检验结果表明滞后两期的VAR模型比较合理,以大多数指标的检验结果为依据,因此本文建立滞后七期的关于投资者情绪、股指和融资融券的VAR模型。

图2显示出该VAR模型全部根的倒数小于1,位于单位圆内,因此该VAR模型稳定。

表3 VAR模型Lag Length Criteria检验

格兰杰因果关系检验中投资者情绪指标、融资融券和股指的格兰杰因果关系检验结果如表4所示。

表4的检验结果表明:(1)投资者情绪与上证综指之间、投资者情绪与深圳成指之间都存在1%水平上的双向格兰杰因果关系,因果关系十分显著。这说明在我国股市中,投资者情绪和股指都显著地彼此相互影响,投资者情绪和股指之间具有一定的预测能力。(2)投资者情绪与融资融券之间仅存在单向的格兰杰因果关系:投资者情绪是两融的格兰杰原因,反之则不成立。(3)融资融券与股指之间存在单向的格兰杰因果关系:两融是股指变化的格兰杰原因,而股指不是两融变化的格兰杰原因。各变量间的因果关系可见图3。

三者之间的关系可以推测为:投资者情绪的高低影响了两融,而两融所具的杠杆效应,加大了投资者情绪对股指波动的影响,而股指波动又会反过来影响投资者的情绪,依次循环,造成了本轮股市的大起大落。为此,本文将采用TARCH模型来检验两融是否真的会加大投资者情绪对股指波动的影响。

表4 格兰杰因果检验表

图2 AR根分布图

图3 变量间的格兰杰因果关系图

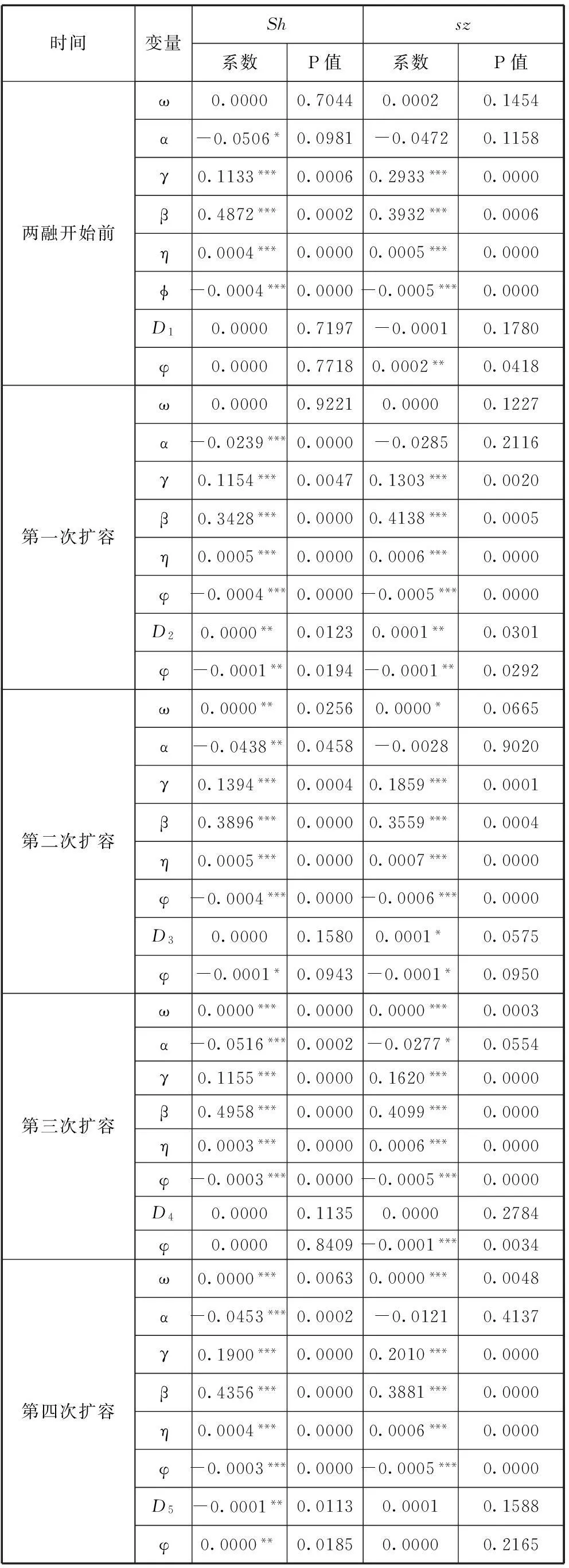

(三)TARCH模型的实证分析

进行TARCH模型估计前,首先要检验股指的波动是否具有自回归条件异方差性,本文将对上证综指、深圳成指收益率序列的残差进行条件异方差的ARCH-LM检验,其检验结果显示出存在ARCH效应。而在资本市场中,资产的向下运动往往存在比之程度更强的向上运动,因而下面将运用TARCH模型实证分析,加入融资融券交易开通及历次扩容时点的虚拟变量以及融资融券与投资者情绪的交互项后,投资者情绪对股指波动的影响。TARCH模型的回归结果如表5所示。

表5表明,(1)模型估计结果显示出γ在各阶段都显著大于0,这说明股票价格波动确实有杠杆效应,即利空消息造成的波动性大于利好消息。(2)不同阶段下,β都在1%的水平上显著大于0,这说明股指波动具有惯性效应。(3)从融资融券开始实施到后续的四次扩容中,η始终在1%的显著性水平上为正,说明了本期的投资者情绪始终对股指波动有显著为正的影响。(4)为了考察上期的投资者情绪是否对股指波动产生影响,本文在方差方程中加入上期投资者情绪指标,φ估计结果显示出在不同阶段下,上期的投资者情绪都会对本期的股指波动产生显著的负向影响,这可能是由于市场应对上一期投资者情绪而做出过激反应的结果。(5)变量Dt的检验系数除了在第一、第四次扩容的上证综指方程中,以及在第一、第二次扩容阶段的深圳成指方程中显著(但系数都约为0),在其他各时段的系数都很小且不显著,这表明融资融券的开通和扩容在投资者情绪影响股指波动的过程中没有显著作用。另外,交互项的估计结果显著性较差且系数符号不稳定,这表明否定了之前关于投资者情绪影响了两融,而两融的杠杆效应,加大了投资者情绪对股指波动的影响的猜想,因而了关于融资融券交易的推出及扩大影响了投资者情绪,从而影响了股指波动的说法,既不能说明融资融券助涨了投资者情绪,追涨杀跌从而增加了股指的波动,也没有明显证据表明融资融券可以降低投资者情绪,减少非理性投资,从而起到减少股市波动的作用。

表5 TARCH模型估计结果

注:“***”、“**”、“*”分别表示在1%、5%、10%的水平上显著。

五、研究结论及政策建议

结合近年来中国股市大幅震荡的行情,弄清楚融资融券交易是否真的会加大投资者情绪对股指波动的影响,具有重要的理论和现实意义。而融资融券交易的历次扩容为本文的研究提供了天然条件。本文以我国股市中换手率作为投资者情绪代理变量,通过构建稳健的VAR模型,研究投资者情绪、融资融券与股指之间的关系,并利用TARCH模型分析融资融券业务的开通及历次扩容在投资者情绪与股指波动间的影响机制上的作用,检验融资融券是否会加大投资者情绪对股指波动的影响。实证结果表明,我国股市中投资者情绪与股指之间存在着双向的Granger因果关系,二者对彼此都有显著的影响,具有一定的预测能力。投资者情绪与融资融券之间、融资融券与股指之间仅存在单向的格兰杰因果关系,投资者情绪单向地影响融资融券,融资融券单向地影响股指,因而推断投资者情绪影响融资融券,进而对股指波动产生影响,而股指的波动又影响了投资者的情绪,依次循环,形成了本轮行情的推断。接着本文利用TARCH模型检验在此过程中,具有杠杆效应的融资融券交易是否会加大投资者情绪对股指波动的影响。通过TARCH模型实证发现本期的投资者情绪对股指波动有着显著的正向影响,而由于市场的过激反应,本期的投资者情绪对下期的股指存在显著的负向影响。在模型中加入融资融券交易的开通和四次扩容时点的虚拟变量及融资融券与投资者情绪的交互项后,发现融资融券在投资者情绪影响股指的路径上并没有显著影响,否定了关于融资融券交易加大了投资者情绪对股指波动的影响说法,即不存在融资融券助涨了投资者情绪的追涨杀跌情绪,从而增加股指波动,或者融资融券交易降低了投资者的非理性投资,从而起到减少股市波动的作用。

当牛市迅速转入熊市时,人们总是把责难的目光投向杠杆工具。若将杠杆归咎为本轮股市暴涨暴跌的源头,则易产生粗暴的行政干预方式——盲目地去杠杆。我们应该全面彻底地反思本轮行情暴涨暴跌的真正原因。2015年,监管部门的去杠杆举措给我国股市带来的可不止是“阵痛”。如果我们现在对这一失当行为仍不加以反思,这种泄愤式的去杠杆将会对未来的股市带来深远的负面影响。此次股灾与盲目快速的去杠杆举措息息相关,证券监管部门这一行为严重打击了市场信心,导致股市崩盘。如此疾风骤雨式的去杠杆行为带来的流动性缺口也会成为阻碍A股市场回暖的不利因素。因此,监管者不能过于责难两融,毕竟做空机制只是一种市场创新工具,融资融券本身无罪,这在美国等成熟的资本市场上已经得到了验证,只是我国没有很好地运用它,股票市场中缺乏对杠杆工具的风险控制。如果将全部责任归咎于两融,穷追猛打,难免有矫枉过正之嫌,这于转型期的中国经济是不利的,也与我国“十三五”规划不相符合。因此,为充分发挥融资融券的功能,实现“加强金融宏观审慎管理制度建设,健全金融机构体系,改革并完善适应现代金融市场发展的金融监管框架,有效运用和发展金融风险管理工具,防止发生系统性区域性金融风险”等“十三五”时期发展目标。本文提出以下几点政策性建议:

1.加强金融创新,进一步扩大融资融券标的股票的范围。本文实证得出,我国资本市场中,融资融券并没有发挥出稳定市场、减少股指波动的作用,其原因较为复杂,有可能是融资融券标的范围的问题。在第四次扩容后,沪深交易所融资融券标的股票数占上市A股总数量的1/3,融资融券业务增长空间仍然很大。在融资融券发展稳健发展的情况下,扩大其标的股票的范围,有利于吸引资金进入A股市场,活跃股票市场交易,健全和完善做空交易机制。金融市场的监管者不应只采取围堵、扼杀等措施,在加强风险控制的同时,更应该加强金融创新,正确运用创新金融工具。

2.完善金融风险监管框架,提高风险管理的技术水平。沪深两市需要构建宏观审慎分析框架。运用全面、精确、及时的交易统计数据来进行风险管理,在提高专业知识监管策略的同时,要不断提高证券市场监管的技术化水平,利用大数据、云计算等建立信息共享和沟通机制,提高对风险的实时监控能力,并做好充分的应急预案,在定性分析的基础上综合运用集中度控制、压力测试等手段预判市场风险点,将事后治理转变为事前防范。

3.大力发展机构投资者,引导理性投资。近年来,投资者对金融资产加载杠杆的热情不减,但数据显示出短期两融增量主要来自风险承受力较差、投机倾向更为明显的散户,而散户对杠杆交易的过高参与增加了市场的不稳定性。因此,应该增加保险、基金和企业年金等机构投资者的入市比重,发挥机构投资者的导向作用,引导个人投资者形成理性投资,降低市场上的噪音交易,减少异常的投资者情绪对股市的冲击,稳步发展股市。同时,监管者要注意及时疏导投资者情绪,防范异常情绪对市场的冲击。

4.正确引导舆论,发挥媒体净化市场的功能。我国A股市场不成熟的一个重要表现是投机氛围十分浓厚,这其中媒体起到了很大的推波助澜的作用。在2015年上半年股市大涨阶段,不少媒体,特别是如新华社、人民网等官方媒体刊发了大量预测牛市到来的文章,夸大了股市的作用,这极大地膨胀了投资者情绪。而在面临股市大跌时,各式消极评论不断,也打击了投资者的信心。因此,要正确引导社舆论,避免误导投资者。

参考文献:

[1]Stambuage R F,Yu J F Yu Y.The short of it:Investor sentiment and anomalies [J].Journal of Financial Economics,2012,104 (2):288-302.

[2]Brown G.W,Cliff,M T.Investor sentiment and asset valuation [J].Journal of Business,2005(78):405-440.

[3]Ben-Rephael A,Kandel S,Wohl A.Measuring investor sentiment with mutual fund flows [J].Journal of Financial Economics,2012,104 (2):363-382.

[4]王美今,孙建军.中国股市收益、收益波动与投资者情绪[J].经济研究,2004(10):75-83.

[5]张强,杨淑娥.噪音交易、投资者情绪波动与股票收益[J].系统工程理论与实践,2009(3):40-47.

[6]池丽旭,庄新田.中国证券市场的投资者情绪研究[J].管理科学,2010(3):79-87.

[7]陈其安,朱敏,赖琴云.基于投资者情绪的投资组合模型研究[J].中国管理科学,2012(3):47-56.

[8]张宗新,王海亮.投资者情绪、主观信念调整与市场波动[J].金融研究,2013(4):142-155.

[9]刘维奇,刘新新.个人和机构投资者情绪与股票收益——基于上证A股市场的研究[J].管理科学学报,2014(3):70-87.

[10]花贵如,刘志远,许骞.投资者情绪、企业投资行为与资源配置效率[J].会计研究,2010(11):49-55+97.

[11]卢闯,李志华.投资者情绪对定向增发折价的影响研究[J].中国软科学,2011(7):155-164.

[12]花贵如,刘志远,许骞.投资者情绪、管理者乐观主义与企业投资行为[J].金融研究,2011(9):178-191.

[13]谭跃,夏芳.股价与中国上市公司投资——盈余管理与投资者情绪的交叉研究[J].会计研究,2011(8):30-39+95.

[14]Ofek Eli,Matthew Richardson.Dotcom Mania:The rise and fall of internet stock prices [J].Journal of Finance,2003(3):1113-1137.

[15]Chang E,Cheng J,Yu Y.Short-sales constraints and price discovery:Evidence from the Hong Kong market[J].Journal of Finance,2007 (62)

[16]Henry O T T,M McKenzie.The impact of short selling on the price-volume relationship:Evidence from Hong Kong [J].Journal of Business,2006(79).

[17]Scheinkman J,X Wei.Over confidence and Speculative Bubbles [J].Journal of Political Economy,2003(111).

[18]陈淼鑫,郑振龙.推出卖空机制对证券市场波动率的影响[J].证券市场导报,2008(2):61-65.

[19]戴秦,谢斐,严广乐.基于Swarm平台的中国融资融券制度对股市波动影响研究[J].上海经济研究,2014(9):31-39.

[20]肖浩,孔爱国.融资融券对股价特质性波动的影响机理研究:基于双重差分模型的检验[J].管理世界,2014(8):30-43,187-188.

[21]Battalio R,Schultz P.Options and the bubble [J].Journal of Finance,2006,61(5):2071-2102.

[22]Saffi P A C,Sigurdsson K.Price efficiency and short selling [J].The Review of Financial Studies,2011,24 (3):821-852.

[23]廖士光,张宗新.新兴市场引入卖空机制对股市的冲击效应——来白香港证券市场的经验数据[J].财经研究,2005 (10) :42-52.

[24]王旻,廖士光,吴淑琨.融资融券交易的市场冲击效应研究——基于中国台湾证券市场的经验与启示[J].财经研究,2008(10):99-109.

[25]吕鹏博,雒庆举.投资者情绪指标构建——一个研究IPO首日收益的新角度[J].山西财经大学学报,2010(3):55-61.

[26]Baker M,J Wurgler.Investor sentiment and the cross-section of Stock Market [J].Journal of Finance,2006(4):1645-1680.

[27]鲁训法,黎建强.中国股市指数与投资者情绪指数的相互关系[J].系统工程理论与实践,2012(3):621-629.

(本文责编:辛城)

Do Short Selling and Margin Trading Really Increas the Impacts of Investors’ Emotion on the Fluctuation of Stock Index?

HUANG Hong,ZHANG En-huan,SUN Hong-mei,LIU Jiang-hui

(SchoolofFinance&Business,ShanghaiNormalUniversity,Shanghai200234,China)

Abstract:China capital market need fundamental system innovation.Sincemargin trading began,the stock index has become unprecedented volatility,and many people question itsfunction.To avoid institutional innovation being wrongfully accusedof culprit,this paper tries to research the influence path among investor sentiment,market sentiment (margin trading) and the fluctuation of stock index.Empirical proofs of VAR model show that there are significant interactions between investor emotion and returns of stock index,while investor emotion unilaterally influences short selling and margin trading,andthe latter also unilaterally influences the returns of stock index.Meanwhile,throughTARCH model,this paper emphatically analyzes whether margin trading is the amplifier of investor sentimentinfluencethe fluctuation of stock index or not.Finally,this study shows that margin trading does not increase the influenceof investor sentiment on the fluctuation of stock index.Therefore,only regulatorsadapt to the impact of system reformin the New Normal,can the capitalmarket utilizefinancial instrumentseffectivelyand guard against regional financial risks.

Key words:investor’s sentiment;short selling and margin trading;the fluctuation of stock index

中图分类号:G18,G34

文献标识码:A

文章编号:1002-9753(2016)03-0151-11

作者简介:黄虹(1967-),女,汉族,上海人,上海师范大学商学院教授,博士,研究方向:公司财务与资本市场。

基金项目:国家自然科学基金项目(71373162,71573178);上海市教委创新重点项目(14ZS107);受上海市高峰高原工商管理学科建设和上海师范大学财务管理重点学科建设项目资助。

收稿日期:2015-10-15修回日期:2016-02-26