融资融券对我国上证指数波动影响的实证分析

沈丰

摘要:本文运用实证分析来分析融资融券对我国上证指数波动的影响。本文选取了上海证券市场的日融资额、日融券量和上证指数作为研究对象,通过单位根检验、协整检验和Granger因果检验等实证研究方法,实证分析了融资融券对股市波动的影响。研究得出,融资额融券量与股市波动之间具有长期的协整关系;融资额融券量与股市波动之间不仅有相关关系,还具有因果关系,融资额引起了股市的波动,股市的波动也会引起融资额3~4天后的变化。最后通过状态空间分析发现上轮牛熊市期间融资额的波动对上证指数波动由负转正,存在动态正向影响,说明融资额波动是这段时间的股价波动原因之一。

关键词:上证指数;融资融券;状态空间模型

一、引言

(一)研究背景

随着融资融券业务的开展,也使得证券交易机制日趋合理规范和完善,对我国金融市场的发展有着重大意义,在2014下半年,中国股市开始出现了罕见的暴涨行情,很多人认为这与融资融券以及配资等业务扩大不无关系,也就是所谓杠杆上的牛市,然而成也融资败也融资,之后的市场暴跌,也和清理配资息息相关,而融资融券对中国股市的影响即是本文研究的重点。

(二)文献综述

大致看来,国内外主要观点有三类:一类学者认为融资融券抑制了股市的波动性;一类学者认为融资融券加剧了股市的波动性;还一类学者认为单就融资融券不能判断其对股市的波动性的影响,还有其他因素的影响。

第一种观点是:融资融券抑制了股市的波动性。

孙茜,姚俭(2012)就曾经对融资融券对我国股市波动性的影响进行实证分析。运用了GRACH(1,1)、和EGRACH(1,1)两种模型来进行分析。得到了融资融券业务的推出平抑了股市的波动的结论。认为融资融券业务的推出,有利于发现股票内在价值,使股价趋于合理,避免暴涨暴跌,对稳定股市起到了作用。

廖士光,杨朝军(2005)就卖空交易机制对股价的影响,对台湾股市进行了研究。从理论分析和实证分析两方面都说明了融资融券的引入不仅不会使股市大起大落,加剧波动,反而还更能体现内在价值,使股价趋向于内在价值,对股市的暴涨暴跌剧烈波动可以起到平抑的作用。起到了稳定股票市场的作用。

第二种观点是:融资融券加剧了股市的波动性。

Allen, Franklin, Douglas Gale(1991)曾研究过卖空机制,如果限制卖空的话,市场是完全竞争、平稳均衡的。但是,如果允许卖空的话,市场则是不完全竞争的。因此如果金融改革,允许卖空的话会影响市场的稳定。

第三种观点是:单就融资融券不能判断其对股市的波动性的影响,还有其他因素的影响。

占蕙颖(2010)选取了上海证券市场的数据作为样本通过计量研究得出:卖空机制与证券市场的波动性之间的关系是不确定,并不能确定融资融券是起到了平抑股市的作用或加剧股市波动性。

王旻,廖士光,吴淑琨(2008)选取了台湾证券市场的数据,采用Granger因果关系检验法验证买空交易额、卖空交易额波动性这三个序列间的因果关系。研究表明,买空交易额、卖空交易额对市场的波动没有显著的影响。

以上文献关于融资融券对股市波动影响的实证分析,选取了不同的证券市场,不同的波动性指标和不同的分析方法。上述文章对于融资融券市场的研究主要停留在2012年之前并没有最近与股市波动有关的研究,而本文主研究的阶段包括了2014年融资融券开始兴起时的时期,具有更高的研究价值,另外文献主要研究的是静态的两融对于上证指数的影响,而本文通过改变因果检验的滞后阶数和状态空间模型,更多关注在动态的状态下两融对于上证指数的影响程度。

二、研究方法

本论文选择实证分析的研究方法,主要运用了单位根检验、协整检验、Granger因果检验以及状态空间等实证研究方法,采用eviews作为主要计量工具,研究分析融资融券与我国上证指数的波动性之间的关系。

三、实证研究

(一)样本与数据

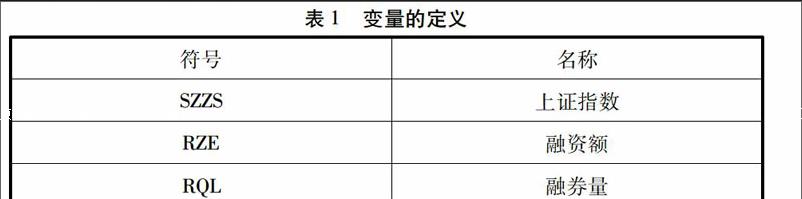

本文研究的是融资融券对我国上证指数波动的影响。融资额(RZE)、融券量(RQL)的样本,选取的是上海证券市场的日融资额以及日融券量。本文选取的样本时间短为2012年1月4日至2015年12月31日。数据均来源于锐思数据库。上证指数的波动时间段选取与融资融券同时间段变量的定义如表1所示:

表1变量的定义符号名称SZZS上证指数RZE融资额RQL融券量(二)平稳性检验以及协整检验

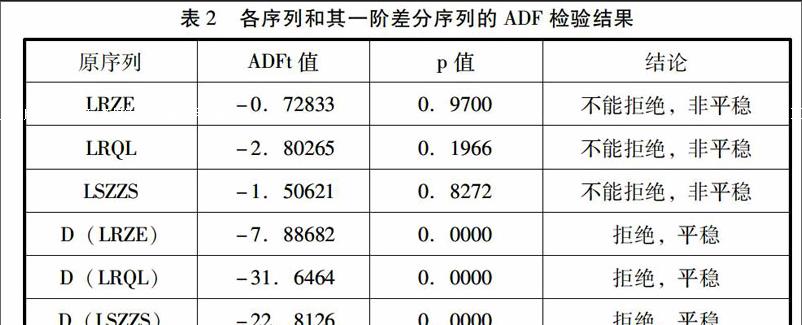

单位根检验是用来检查时间序列的平稳性。单位根,也即单位根过程,如果序列中存在单位根,那么此序列就是非平稳的时间序列,会使回归分析中存在伪回归。因此本文分别对所选的数据进行对数、差分处理并观察它们的平稳性,结果如表2所示:

表2各序列和其一阶差分序列的ADF检验结果原序列ADFt值p值结论LRZE-0.728330.9700不能拒绝,非平稳LRQL-2.802650.1966不能拒绝,非平稳LSZZS-1.506210.8272不能拒绝,非平稳D(LRZE)-7.886820.0000拒绝,平稳D(LRQL)-31.64640.0000拒绝,平稳D(LSZZS)-22.81260.0000拒绝,平稳资料来源:eviews输出结果,经excel整理

从表2可以看出,融券量与上证指数在做对数处理之后t值都小于临界值,p值也大于0.05,说明原假设成立两者时间序列不平稳,在进一步做差分运算后,我们可以发现上证指数、融资额、融券量都是一阶单整数列,如果需要进行进一步的格兰杰检验乃至之后的状态空间分析,需要对差分之后的数列进一步的协整检验检验检验两两之间的长期相关性。由于后文需要对两个变量分别进行格兰杰因果检验,所以本文主要采用EG两步法检验协整关系,即先分别用融资额和融券量对上证指数的波动率进行回归分析,再对回归分析结果的残差进行检验,检验结果如表3所示:

表3各序列和其一阶差分序列的ADF检验结果eADFt值p值结论D(LRZE)对D(LSZZS)回归残差-24.042640.0000拒绝,平稳D(LRQL)对D(LSZZS)回归残差-28.776530.0000拒绝,平稳从检验结果来看出明残差序列不存在单位根,是平稳序列。说明融券量的波动率与融资额的波动率分别与上证指数的波动率之间存在长期稳定的协整关系。

(三)格兰杰因果检验与分析

通过协整检验,可以知道,融资额波动率与上证指数波动率、融券量波动率与上证指数波动率之间是具有长期均衡的关系,但协整检验只能判断变量之间的相关关系,不能判断变量之间是否具有因果关系。并不能判断融资额和融券量就是引起股市波动的原因。为了进一步研究研究两两之间的关系,接下来还需要进行Granger因果检验。

前文中已经通过ADF检验得出融资额、融券量以及上证指数同是一阶单整且存在协整关系,可以进行Granger因果检验,分别取滞后期为1~4,作Granger因果检验,结果如表4所示。

表4不同滞后期D(LSZZS)与D(LRZE)之间Granger因果检验的结果滞后期原假设FP结论1DLSZZS does not Granger Cause DLRZE0.387820.5336接受1DLRZE does not Granger Cause DLSZZS42.63351.00E-10拒绝2DLSZZS does not Granger Cause DLRZE2.330840.0978拒绝2DLRZE does not Granger Cause DLSZZS26.05451.00E-11拒绝3DLSZZS does not Granger Cause DLRZE2.828910.0375拒绝3DLRZE does not Granger Cause DLSZZS19.02715.00E-12拒绝4DLSZZS does not Granger Cause DLRZE3.173970.0133拒绝4DLRZE does not Granger Cause DLSZZS17.26751.00E-13拒绝从检验结果来看,融资额的波动率恒为上证指数波动率的格兰杰因,不随着时滞而改变,而上证指数随着时滞的扩大逐渐变为融资额波动率的格兰杰因,也就是说,从检验结果来看,上证指数的波动率会对4、5天后的融资额产生影响。运用同样的方法,检验上证指数与融券量的因果关系,如表5所示:

表5不同滞后期D(LSZZS)与D(LRQL)之间Granger因果检验的结果滞后期原假设FP结论1DLSZZS does not Granger Cause DLRQL7.700330.0056接受1DLRQL does not Granger Cause DLSZZS0.64640.4216拒绝2DLSZZS does not Granger Cause DLRQL5.827190.0031接受2DLRQL does not Granger Cause DLSZZS0.609550.5438拒绝3DLSZZS does not Granger Cause DLRQL4.673970.003接受3DLRQL does not Granger Cause DLSZZS0.318360.8121拒绝4DLSZZS does not Granger Cause DLRQL3.416330.0088接受4DLRQL does not Granger Cause DLSZZS0.287490.8862拒绝从检验结果来看,上证指数的波动率一直是融券量波动率的格兰杰因,而无论几阶时滞,融券量一直不是上证指数波动率的格兰杰因,结合具体的数值分析,我们发现,少量的融券量的波动难以造成上证指数的波动,所以造成了这种结果。

(四)时变参数状态空间分析

从上文的格兰杰因果检验分析中我们可以看出,融资额的波动对上证指数的波动具有一定的影响,而融券量对与上证指数的影响较少,所以利用上证指数的波动率与融资额的波动率进行简单的状态空间检验;量测方程为:

stpt=ct+sv1t*dlrze2t+ut

t=1,2,3,…,T

假定sv1t为隐变量,且遵循一阶自回归,即AR(1)过程,则可得到方程:

sv1t=φ*sv1t-1+εt

其中,φ为自回归系数, ut为白噪声,sv1t表示融资额的波动率对上证指数波动率的动态弹性系数。为了直观的表现个因素对上证指数的时变影响,本文利用EViews产生状态序列,并选择滤波状态变量均值,得到变参数的上证指数影响因素的动态变化过程。由于在用卡尔曼滤波法求解状态向量的过程中,状态空间初始值的选取问题会对求解的早期时变系数造成影响,所以我们从2013年开始讨论。结果如图所示:图1融资额的波动对上证指数波动的动态影响

从上图中我们可以看出,融资额的波动一开始为负效应的影响,而随着2014年7月开始的牛市,融资额的波动对上证指数的影响转变为了正效应的影响,这与我们开篇的假设不谋而合。

四、结论及后续研究建议

(一)结论

本文以上海证券市场的融资额和融券量还有上证指数作为样本,选取了2012年1月4日至2015年12月31日的数据,运用计量工具和计量方法对融资融券对上证指数波动的影响进行了实证分析,得出了以下结论:

首先,通过协整检验发现,融资额的波动率与上证指数的波动率具有长期的协整关系,融券量的波动率与上证指数的波动率也具有长期的协整关系。说明了融资额融券量与股市波动之间有相关关系。

其次,通过Granger因果关系检验发现,当滞后期为1~4时,融资额波动率是上证指数波动率的格兰杰因, 融券量的波动率不是上证指数波动率的格兰杰因。说明了融资额与股市波动之间不仅有相关关系,还具有因果关系,且因果关系方向为融资额是股市波动的因,也即融资额引起了股市的波动。而对于融券量波动率不是上证指数波动率,本文认为融券量占上证指数的比重过小,即使通过杠杆也难以对上证指数产生一定的影响;通过Granger因果关系检验我们还能得出股市的波动是融资额融券量波动的Granger原因,这说明投资者从股市波动中发现融资融券的机会,根据上证指数的涨幅来判断融资融券的量。

最后我们对互相具有一定因果关系的上证指数波动率与融资额波动率进行状态空间分析,最后从结果中我们发现在2013年以后,尤其是牛市开始的2014年7月到股灾开始的2015年6月期间,融资额波动率对上证指数的波动率一直产生动态的正向影响,这说明融资额是这一段时间上证指数的波动主要原因。

融资融券交易这一交易制度,能够发现市场合理价格,理论上是可以平抑股市波动,股价会回归到内在价值范围。但本文实证研究分析得出的结论,融资融券引起了股市的波动与融资融券交易的这个功能相反,尤其在2014年下半年开始融资融券反而助涨了股市的波动,这说明了我国的融资融券机制并不健全,由于的融资融券业务刚刚起步,监督管理体系也并不完善,而融资融券业务又具有杠杆性和高风险性,部分投资者可能利用监管上的漏洞来获取暴利,可能造成股市的波动。总而言之,我国的政府在融资融券业务展开的过程中,应联合证监会、证券交易所等监管部门和证券机构,建立健全的监管体系,在职责范围内发挥出监管作用,加大监管力度,采取防范措施,促进融资融券业务的同时,也能让其发挥正面的作用,避免股市剧烈波动引起金融危机。

(二)后续研究建议

1、本文只选取了上海证券市场的融资额融券量作为样本,研究了上海证券市场,缺乏与其他市场的对比。在将来的研究中,可以研究其他的市场,如深圳证券市场、台湾证券市场、香港证券市场等。将不同市场融资融券对股市波动的影响进行对比,研究效果更佳。

2、本文只研究了对上证指数的影响,上证指数虽然可以大致反映整个大盘的情况,但还是有一定的不足。在将来的研究中,可以研究对其他指数的影响,更能反映整个股市的波动情况。

3、本文选取的波动性指标为指数的日波动幅度。虽然能够反映股市的波动,但波动性指标的选择可能导致实证分析结果的不同。所以,在将来的研究中,可以选取多个波动性指标同时研究,所得出的结论也能更佳可靠。(作者单位:上海大学)

参考文献:

[1]Alok Bhargava. Firmsfundamentals,macroeconomic variables and quarterly stockprices in the US[J]. Journal of Econometrics,2014:241-250.

[2]Haiqiang Chen,Qian Han,Yingxing Li,Kai Wu.Does Index Futures Trading Reduce Volatility in the Chinese Stock Market A Panel Data Evaluation Approach[J]. J. Fut. Mark. . 2013 (12)

[3]Allen, Franklin, and Douglas Gale. Arbitrage, short sales, and financial innovation[J]. ENGLAND: Econometrica,1991,(59),1041-1068.

[4]吴灿.浅谈融资融券对我国证券市场各方的影响及对策[J].南昌:科技广场,2013,1:190-193.

[5]王晋忠,文艳军,王茜.融资融券交易对我国股票市场影响的实证分析[J].成都:西南金融,2013,(7):8-12.

[6]肖媛媛,于佳.融资融券对A股市场的影响及投资者实践情况研究[J].长春:经济视角,2013,(8):92-94.

[7]孙茜,姚俭.融资融券对我国股市波动性的影响——基于上证指数的实证分析[J].北京:现代商业,2012,10:34-35.

[8]王圣.浅谈融资融券对证券市场的效应[J].武汉:企业导报,2012,(4):32.

[9]王春,毋照生.基于股指期货与融资融券的实证分析[J].北京:中国证券期货,2012,11:1-2.

[10]王旻,廖士光,吴淑琨.融资融券交易的市场冲击效应研究——基于中国台湾证券市场的经验与启示[J].上海:财经研究,2008,(10):99-109.

[11]高铁梅. 计量经济分析方法与建模[M], 北京:清华大学出版社,2009:380-381.

[12]廖士光,杨朝军.卖空交易机制对股价的影响——来自台湾股市的经验证据[J].北京:金融研究,2005,(10):131-140.