结构性减税政策对居民消费的影响——基于PVAR模型的分析

王 玺,何 帅

(1.中央财经大学 税务学院 北京 100000;2.国信证券股份有限公司 投行部 广东 深圳 518000)

结构性减税政策对居民消费的影响

——基于PVAR模型的分析

王玺1,何帅2

(1.中央财经大学税务学院北京100000;2.国信证券股份有限公司投行部广东深圳518000)

摘要:我们基于PVAR模型分析了我国主要税种对居民消费的影响情况。本文采用专门用于估计微观面板数据的PVAR模型,使用的数据样本为1995-2014年全国31个省、直辖市、自治区的居民消费、增值税、营业税、企业所得税、个人所得税等相关数据。实证结果表明,我国当前的增值税、企业所得税和个人所得税税负有偏高,不利于居民消费的提高。最后,本文根据实证分析结果提出了促进我国居民消费的结构性减税政策。

关键词:居民消费 ;PVAR模型 ;结构性减税

一、前言

改革开放以来,尤其是最近十几年来,我国居民消费总量有了大幅提升,但我国的最终消费率却有不断下降的趋势,而资本形成率有不断上升的趋势。2000年以来,消费占GDP的比重不断走低,2006年,消费占GDP中的比重首次跌破50%,投资需求和净出口需求取代消费需求构成了GDP的最大动力。许多发达国家的总需求不足主要表现为投资需求不足,而我国的总需求不足则主要表现为消费需求不足。

从消费的构成来看,最终消费支出由居民消费支出和政府消费支出构成。1994-2014年,我国最终消费支出增长7.82倍;居民消费支出增长7.55倍;政府消费支出增长8.60倍。可见,1994-2014年政府消费支出增长速度超过居民消费支出增长速度。1994年-2014年,居民消费支出与政府消费支出比从2.95下降至2.60,中途有小幅上升至3.41,但又不断下降。正是由于居民消费支出增长速度偏低导致了居民消费支出与政府消费支出比下降。居民消费支出占最终消费支出的比重在1994-1996年有较大幅度的上升,同时在1996年达到历史最高值76.7%。但从此以后,居民消费支出占最终消费支出的比重却不断下探,下降至2014年的72.2%。因此,要转变经济发展方式,必须启动消费需求,提高消费占GDP的比重,尤其是要提高居民消费支出占最终消费支出的比重。消费需求偏低尤其是居民消费偏低,是制约我国经济增长的瓶颈。

二、文献综述

对税制结构、税收政策与居民消费的关系,国内外很多学者从各个角度进行了深入探究。国外方面,Bailey(1971)最先研究了政府支出和私人消费之间的关系,结论是在政府支出和私人消费之间可能存在一定的替代关系,即挤出效应[1]。Barro(1990)拓展了Bailey 的研究,他建立了一个一般均衡宏观经济模型研究政府在消费和服务上的支出对居民消费的影响,Barro 认为,政府的公共支出就像私人生产过程的一种投入一样,具有正的消费与产出效应,政府支出的短期增加,将导致产出与消费的暂时增加,但产出与消费增加的幅度小于政府支出增加的幅度,而政府支出的长期增加虽然仍具有正的产出与消费效应,但这种产出与消费效应比政府短期支出增加的产出与消费效应更低,既在长期中政府支出对消费与产出产生了一定的挤出[2]。Kormendi(1983)使用一个长期收入决定模型对美国的数据进行了研究,发现美国的政府支出同居民消费之间存在明显的替代关系[3]。Ahmed(1986)在用跨期替代模型对英国的数据进行研究时也得到了同样的结论[4]。Karras(1997)用多国数据研究了居民消费与政府支出的关系,发现政府支出同居民消费之间存在一种互补关系,这种互补关系的强度与政府规模负相关,政府支出增加将提高居民消费的边际效用水平,从而提高居民的消费支出水平[5]。Moore & Naik ( 1996)用美国数据所作的同类的研究中,滞后消费的系数仅有0.1左右[6]。Hubbard & Skinner & Zeldes(1994)认为个体在未来面临着收入,医疗支出和生命周期等的不确定性,这三种不确定性导致了个体进行预防性储蓄[7]。Giavazzi(1995)研究紧缩与扩张时期财政政策对居民消费需求的影响效应,结果表明政府消费和税收的影响效应具有非对称性,且紧缩时期财政政策工具对居民消费需求的影响幅度要比扩张时期大[8]。Darby(1972)认为如果消费者利用减税的意外所得购买耐用消费品,那么居民消费支出会有很大的提升[9]。Keen等人(2002)和Kaplanoglou(2004)也认为,税制结构的任何调整都会产生重要的再分配效应,进而对居民消费需求产生影响[10][11]。

国内方面,高培勇(2009)、安体富(2011)均认为我国目前宏观税负较高,应该减轻并稳定税负,提高居民部门收入为促进居民消费增长提供持续动力,具体应该实施结构性减税,通过有效减轻纳税人税收负担来刺激消费[12][13]。贾康 、程瑜(2011)认为应在继续优化结构性减税的同时,适时适度实施合理的结构性增税,推进税制改革完善,使其更好地服务于经济平稳较快增长和经济发展方式转变[14]。胡书东(2002)分析积极财政政策对民间消费需求的影响,结果表明,实施积极财政政策,扩大财政支出,加快基础设施建设确实有助于刺激民间消费需求[15]。谢建国 、陈漓高(2002)建立了一个居民消费的跨期替代模型,分析了中国的政府支出与居民消费之间的关系,认为在短期内,中国政府可能通过增加政府支出的方式增加总需求,但在长期均衡时政府支出完全挤占了消费支出[16]。龙志和,王晓辉(2002)研究表明城镇居民的消费习惯对食品消费具有显著作用,且家庭财产对居民食品消费习惯的形成作用不大。解释了我国居民高储蓄倾向的原因[17]。杭斌、申春兰(2002)对预防性储蓄动机与居民消费及利率政策效果的关系进行了经济计量分析。结果表明预防性储蓄动机对居民消费有显著的负效应,利率下调本身对消费的刺激作用是明显的。但由于利率下调与预防性动机增强时消费的作用正好相反,前者的作用被后者抵消了[18]。马拴友(2001)通过经验模型估计我国政府消费与居民消费总体上是互补关系,适当增加政府消费不会挤出私人消费,相反还会挤进居民消费,从而能扩大总需求和经济增长。估算了我国对消费、劳动和资本征税的有效税率,对它们与经济增长及影响渠道的计量分析表明,劳动和资本税降低经济增长,对消费支出征税却与我国经济增长正相关[19]。

本文采用专门用于估计微观面板数据的PVAR模型,由于PVAR模型对于数据的时间序列要求长度较高,而面板数据的时间跨度往往较短,PVAR 模型的估计方法无法支持。同时,面板数据的截面个体有异质性的问题,这在VAR 模型的时间序列估计中没有考虑,因此,PVAR 模型限制了数据量和数据形式。Holtz-Eakin 等( 1988) 提出了基于面板数据的向量自回归模型( PVAR)的估计方法。相对于VAR 模型,PVAR 支持面板数据分析,对于数据的时间长度有所放宽,当T 为时间序列长度,m 为滞后阶数时,只要T≥m+3 就可以对方程的参数进行估计;若T≥2m+2,就可以在稳态下得到滞后项参数。

应用PVAR模型进行估计的主要步骤为,首先进行广义矩估计( GMM 估计,Generalized method of moments),得出变量之间的回归拟合结果;然后进行冲击响应函数分析,研究扰动项的影响如何传播到各变量;最后用方差分析来衡量变量的贡献度。PVAR 模型的估计:PVAR 模型实际是包含固定效果的动态面板模型,在进行GMM 估计之前首先采用组内均值差分法去除时间效应,然后用向前均值差分法去除个体效应。脉冲响应函数分析:脉冲响应函数描述了内生变量对于误差变化大小的反映,即用于衡量来自随机扰动项的一个标准差大小的冲击对内生变量当期值和未来值的影响,可以分析当某一变量在基期发生单位变化时,对其他变量产生的影响程度,准确地描述变量间相互影响的互动特征。方差分解:方差分解分析是通过分析内生变量的冲击对内生变量变化( 通常用方差来度量) 的贡献度,评价不同内生变量冲击的重要性。

三、指标设定、样本数据描述和实证分析

(一)实证模型和指标变量的设定

我们在研究变量之间的关系时,一般先建立经验模型,然后利用时间序列数据对变量进行相应的回归分析。但是,对于时间序列而言,一般会伴随着相应的时间趋势,即使这些回归估计具有较高的R平方,其结果并不一定具有实际意义,也即我们通常所说的“虚假回归”或“伪回归”。为了避免伪回归,确保估计的有效性,我们必须对各面板数据进行平稳性检验。如果检验结果表明数据是非平稳的,则只能采用协整方法检验变量之间的长期均衡关系。虽然协整检验可以给出变量之间是否存在长期均衡关系,但是协整检验并不能够判断变量之间的因果关系。因此协整检验完毕还得进一步进行格兰杰因果关系检验。这给协整检验方法带来了一定的限制。为了突破协整方法等传统回归方法的限制,我们可以使用VAR模型来分析。本文使用的数据样本为1995-2014年全国31个省、直辖市、自治区的居民消费、增值税、营业税、企业所得税、个人所得税等相关数据。横截面个体个数31要大于时间跨度20,即我们得到的面板数据可以认为是微观面板数据的形式。因此,对每个变量的个体平均时间序列建立VAR模型的估计方法并不适用,需要采用专门用于估计微观面板数据的PVAR模型来估计。

考虑到我国省际面板数据之间可能存在的个体效应以及模型估计方法的可操作性,本文将根据Inessa Love and Lea Ziccino (2006)提供的GMM估计方法来估计所构建的PVAR模型。模型的基本式子如下:

Yit=γ0+φ1Yi,t-1+φ2Yi,t-2+…+φpYi,t-p+φ1Xi,t-1+φ2Xi,t-2+…+φpXi,t-p+γi+μit其中,Yit表示个体i在时点t的m个内生变量的m×1向量,Xit表示个体i在时点t的m个严格外生变量的m×1向量,γi表示个体i的m个内生变量的个体固定效应的m×1向量,φi和φi分别为m个内生变量和外生变量的滞后项估计系数,p为滞后阶数,μit是残差项。

(二)变量的描述性统计

本文使用的变量及其描述性统计如表1所示。

表1 各变量定义及描述性统计

注:除变量year、prov以外,描述性统计均为各变量取对数后统计所得。

(三)面板数据的单位根检验

由于本文的研究数据为短面板数据,利用一阶滞后对样本数据进行PVAR分析。对于一些非平稳的经济时间序列往往表现出共同的变化趋势,但这些序列本身不一定具有直接的关联关系。因此,即使这些回归估计具有较高的R平方,其结果并不一定具有实际意义,也即我们通常所说的“虚假回归”或“伪回归”。为了避免伪回归,确保估计的有效性,我们必须对各面板数据进行平稳性检验。面板数据的平稳性检验,我们可以利用单位根检验来完成。

面板数据单位根检验主要有Levin-Lin-Chu方法(LLC检验)和Im-Pesaran-Shin方法(IPS检验),我们参考LLC检验来进行单位根检验。

表2 LLC面板单位根检验

由表2可知,一般预算收入(gbr)、增值税收入(vat)、企业所得税收入(cit)、个人所得税收入(iit)、最终消费支出(fce)、居民消费支出(hce)、政府消费支出(gce)、居民消费支出增长率(ghce)均为I(0)过程,营业税收入(bt)也可以近似看成是I(0)过程,因而这些变量均为平稳过程,可以对其进行PVAR分析和IRF分析。

(四)PVAR分析

1.双变量PVAR分析

我们先进行一般预算收入与居民消费支出增长率的关系。

表3 System-GMM结果

注:(1)模型估计方法采用的是GMM估计,模型设定为恰好识别;(2)变量在进行PVAR模型估计之前,需要进行Helmert转换(Helmert Transformation),因此,表中的变量均为转换后的变量,分别写成h_gbr、h_ghce;(3)字母L.表示滞后算子,L.h_gbr和L.h_ghce分别为一般预算收入和居民消费支出增长率的滞后一阶值;(4)所有结果均在5%显著性下有效;(5)小数点后保留四位小数。请参看Inessa Love and Lea Ziccino(2006)的文章以及PVAR模型的ado文件,下同。

图1 IRF脉冲响应冲击反应图

因此,PVAR结果可以表示为下式:

ghcet=0.0258gbrt-1+0.1950ghcet-1

(1)

方程(1)为居民消费支出增长率方程,一般预算收入系数为0.0258。换而言之,一般预算收入的增加会引起居民消费支出增长率的上升。图1与我们的估计结果是一致的,居民消费支出增长率的冲击迅速造成一般预算收入的上升,反之亦然。这个结论在理论上是可以接受的,本文在理论分析中认为,居民消费与财政收入有关。在一个发展中国家,一般预算收入的上升,地方政府有更多可以改善收入分配的资源,这将有利于改善中低收入阶层的居民消费状况。另外,在一个发展中国家,这将意味着政府拥有更多可以优化配置的资源,从而政府可以更好地利用这部分资源,并将这部分资源分配到具有比较优势的产业中,从而促进经济的迅速发展,进而促进居民消费的提高。

另一方面,居民消费的提高,由于居民消费而带来的税收收入等财政收入也将导致一般预算收入的增长,从而使得居民消费与一般预算收入完成了一次互相促进的循环。

2.多变量PVAR分析

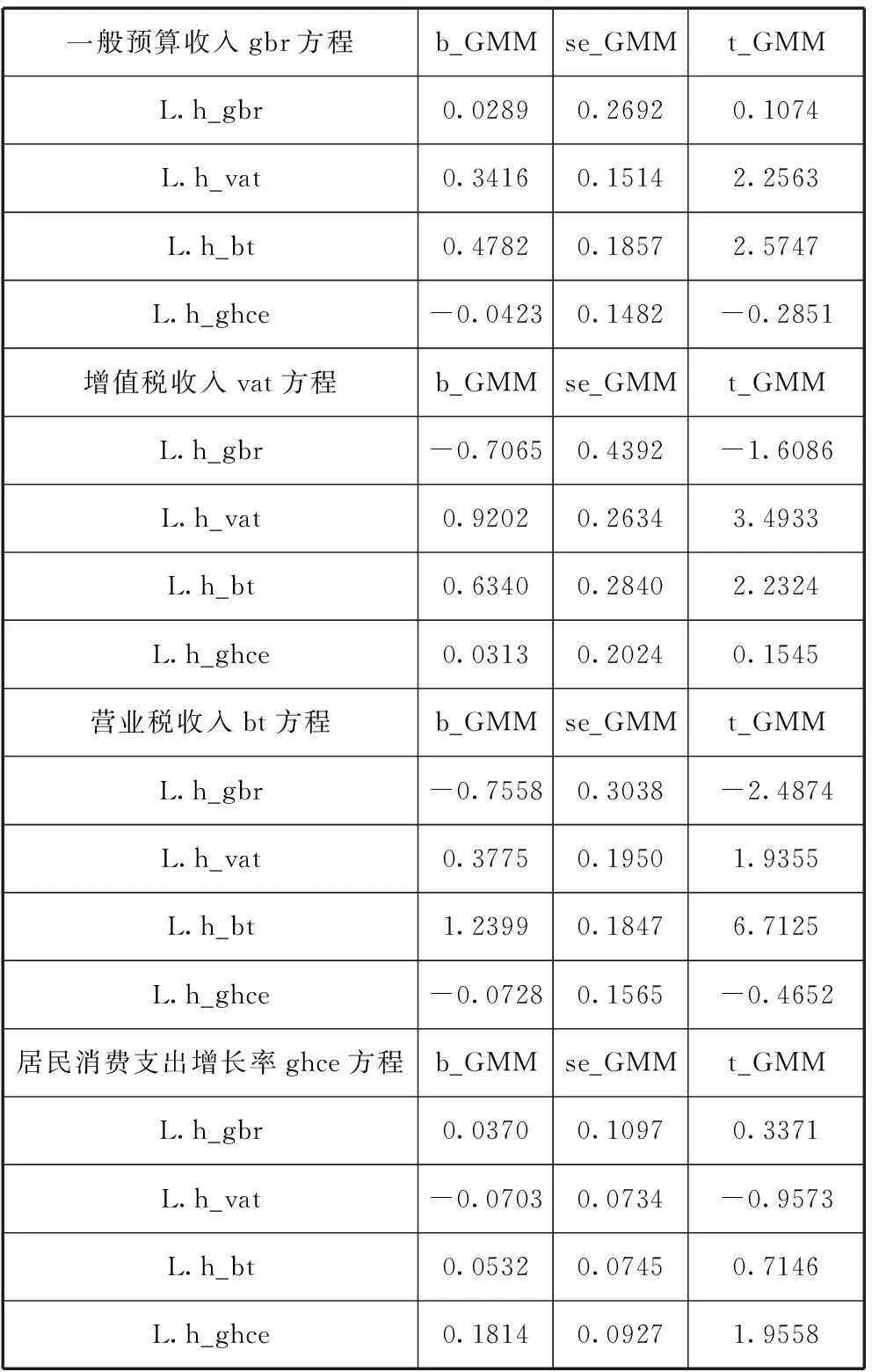

我们再来看一般预算收入、增值税收入、营业税收入与居民消费支出增长率的关系。

表4 System-GMM结果

注:L.h_gbr 、L.h_vat 、L.h_bt和L.h_ghce分别为一般预算收入、增值税收入、营业税收入和居民消费支出增长率的滞后一阶值。

表5 方差分解表

因此,可以将居民消费支出增长率方程表示如下:

ghcet=0.0370gbrt-1-0.0703vart-1+0.0532btt-1+0.1814ghcet-1

(2)

方程(2)中一般预算收入系数为0.0370,增值税收入系数为-0.0703,营业税收入系数为0.0532,即当期居民消费支出增长率与前一期一般预算收入、营业税收入呈正相关,与前一期增值税收入呈负相关。即一般预算收入、营业税收入的一个正向冲击会导致居民消费支出增长率的一个正向冲击,增值税收入的一个正向冲击会导致居民消费支出增长率的一个负向冲击。方程(2)的经济学含义很好解释。首先,一般预算收入的增加,政府可以用来改善消费环境的支出增加了,消费环境的改善可能是一般预算收入冲击与居民消费支出增长率呈正相关的原因。其次,增值税作为流转税,作为价外税种,流转税额的增加将导致应税商品和应税劳务价格的上升,从而不利于居民消费水平的提高,因而增值税收入冲击与居民消费支出增长率冲击呈反向变动。再次,虽然营业税也是流转税,营业税的增加也会导致应税商品和应税劳务的价格的上升,但是,营业税是地方税,同时也是地方第一大税种。因此营业税收入的增加可以让地方有资本改善消费环境,从而有利于居民消费支出增长率的提升。值得说明的是,从方差分解表我们可以看出,在第10期、第20期、第30期,一般预算收入、增值税收入、营业税收入对居民消费支出增长率方程的解释力分别稳定在0.68%、3%、5%左右。* 这与居民消费支出增长率的所得税方程(3)会有很好的对比关系。

IRF图与前文的估计结果是一致的,这是我们前文结论的又一例证。

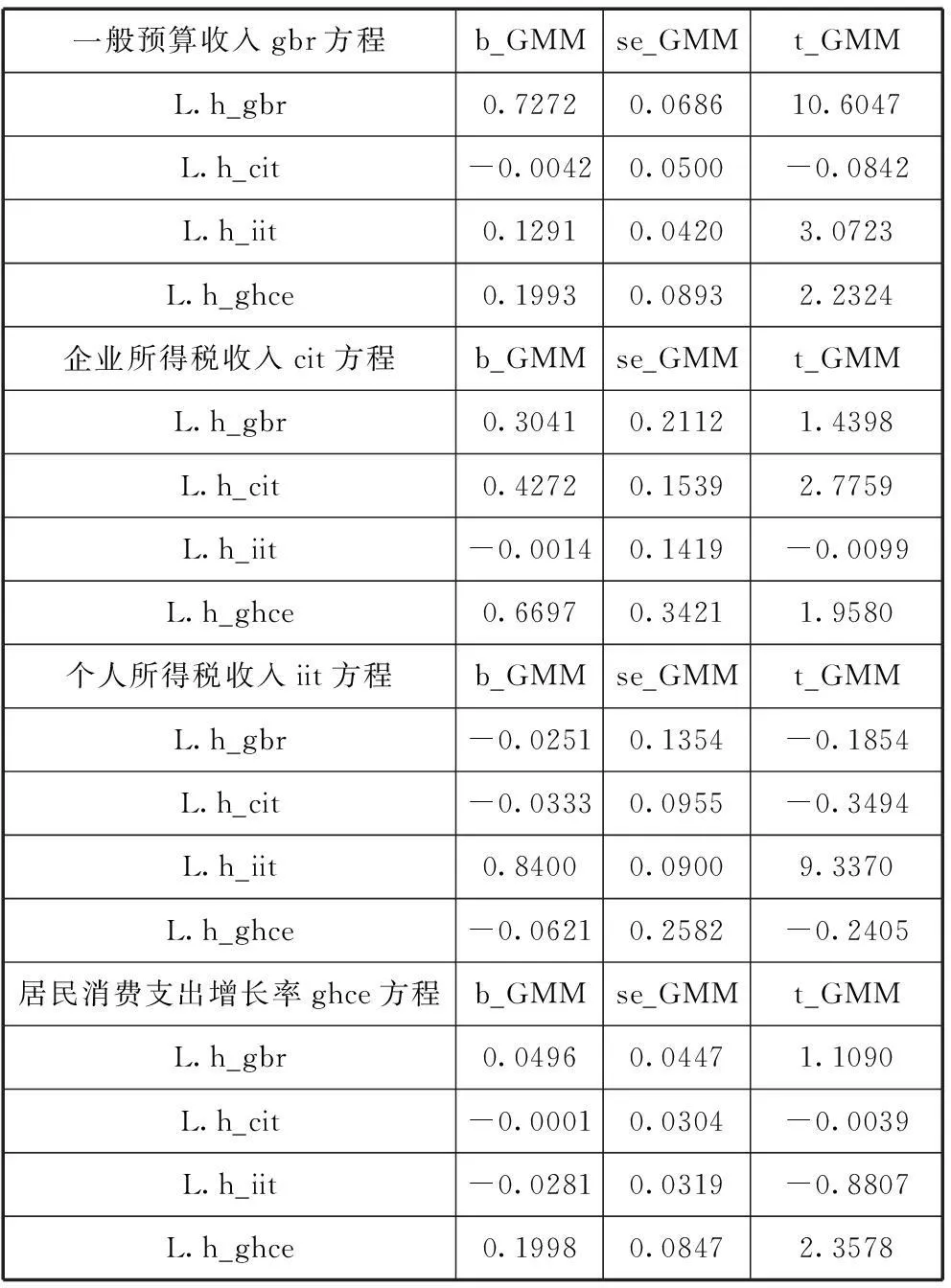

我们再来看一般预算收入、企业所得税收入、个人所得税收入与居民消费支出增长率的关系。

表6 System-GMM结果

注:L.h_gbr、L.h_cit、L.h_iit和L.h_ghce分别为一般预算收入、企业所得税收入、个人所得税收入和居民消费支出增长率的滞后一阶值。

因此,可以将居民消费支出增长率方程表示如下:

ghcet=0.0496gbrt-1-0.0001citt-1+0.0281iitt-1+0.1998ghcet-1

(3)

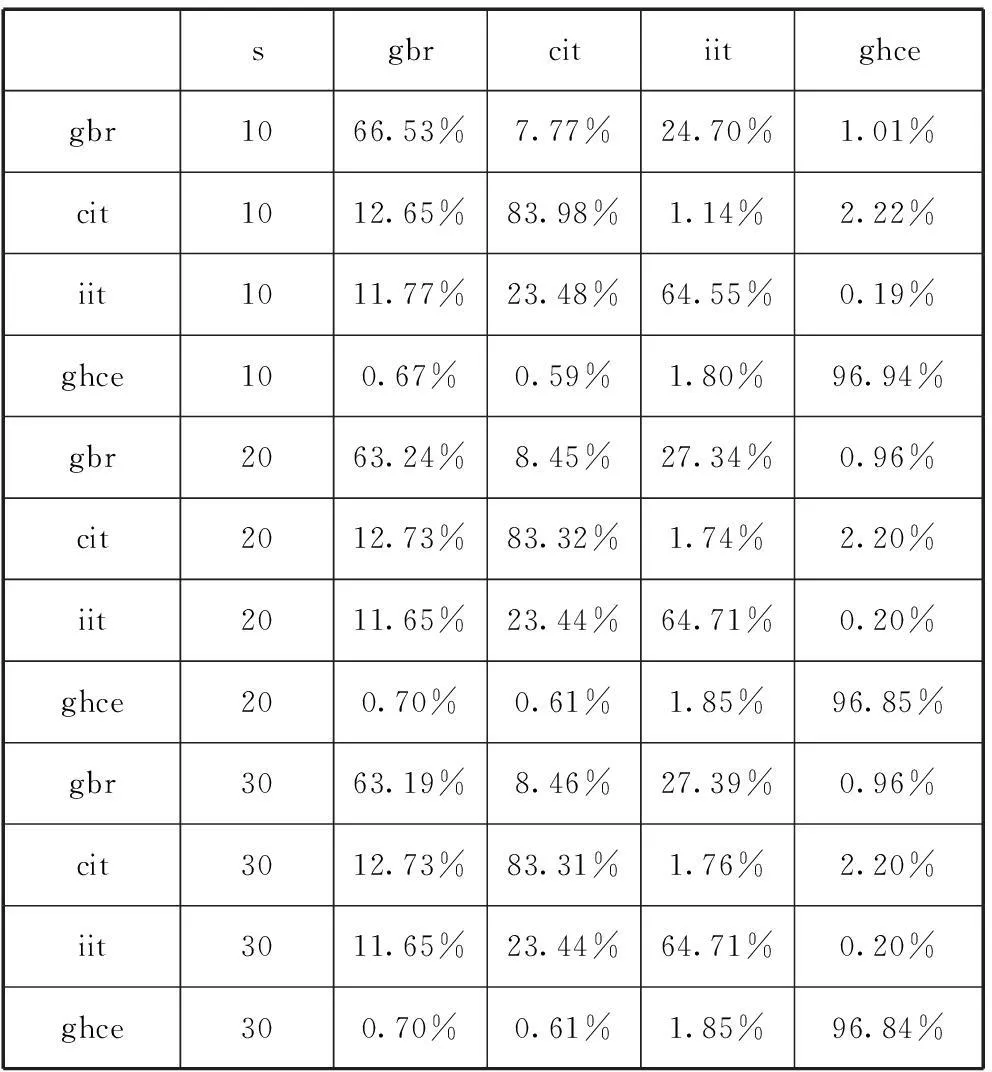

方程(3)中的一般预算收入系数为0.0496,企业所得税收入系数为-0.0001,个人所得税收入系数为-0.0281,意为当期居民消费支出增长率与前一期一般预算收入呈正相关,与企业所得税收入、个人所得税收入呈负相关。换而言之,前一期一般预算收入的正向冲击能够导致当期居民消费支出增长率的正向冲击。前一期企业所得税收入、个人所得税收入的正向冲击能够导致当期居民消费支出的负向冲击。方程(3)的经济学含义很好解释。首先,如方程(2)所述,一般预算收入的增加,政府既可以将一般预算收入优化消费环境从而促进居民消费支出增长率的提高,也可以借此加大民生保障支出,通过刺激广大中低收入者的居民消费支出来促进居民消费支出增长率的提高。其次,如前所述,企业所得税和个人所得税是财产税,企业所得税和个人所得税收入的提高会导致企业和个人的净利润和可支配收入的降低,从而不利于居民消费支出的提高。值得说明的是,从整个方差分解表中,可以看出,居民消费支出增长率对方程(3)的解释力占很大的权重,在第10期、第20期、第30期,居民消费支出增长率对居民消费支出增长率方程的解释力分别占到96.94%、96.85%和96.84%。可见,居民消费支出增长率受自身的影响特别大,换言之,我国的居民消费具有较强的棘轮效应,在短期内消费具有不可逆性,习惯性消费较大。 IRF图与前文的估计结果是一致的,这是我们前文结论的又一例证。

表7 方差分解表

图2 IRF脉冲响应冲击反应图

图3 IRF脉冲响应冲击反应图

通过以上的实证分析,我们认为:首先,一般预算收入的适当增加有利于居民消费水平的提高。其次,我国当前的增值税税负偏高,不利于居民消费水平的提高;最后,我国当前所得税税负偏高,不利于居民消费水平的提高。

四、促进我国居民消费提高的结构性减税政策建议

结构性减税是指在有增有减和结构性调整下侧重于减税的一种税制改革方案。通过一系列结构性减税政策的调整和改革,对税收制度进行完善和优化。结构性减税与全面的、大规模的减税不同,也有别于一般的有增有减的税负调整。结构性减税更注重和强调有选择的减税,通过对特定群体和特定税种的税负的变化来优化税制结构,从而使税收制度更好的服务于经济增长,促进居民消费的提高。

(一)进一步完善增值税制

根据前面的实证分析,当前我国的增值税收入与居民消费支出增长率呈负相关。换而言之,当前的增值税收入有偏高之嫌。为此,有必要进一步深化增值税制度。

2009年以前,我国实行的是“生产型”增值税。2009年1月1日起在全国范围内实施增值税改革,将“生产型”增值税改革为“消费型”增值税,允许企业抵扣生产用机器设备所含增值税进项税额。但是,企业构建不动产所含的进项税额不允许抵扣。通常情况下,企业大部分的固定资产是不动产形式的固定资产。换句话说,企业大部分的固定资产进项税额不允许抵扣。据测算,2009年全国增值税减收1200亿,城建税减收60亿,教育费附加减收36亿,增加企业所得税63亿,增减相抵后减少税收收入1233亿。*《税务总局:增值税全面转型 2009年减税或超1200亿》,中央政府门户网站,2009年11月11日。2009年全年的增值税收入为18481.22亿,全年的税收收入为59521.59亿,减收的1233亿占2009年增值税收入的6.67%,占全部税收收入的2.07%。如果全部固定资产的增值税进项税额允许抵扣的话,以生产用固定资产占全部固定资产一半保守估计的话,增值税及相应税额将减收2466亿,占2009年增值税收入的13.34%,占全部税收收入的4.14%。单项税制改革带来的如此大的减税压力是当时政府无法承受的,而且这还只是保守估计。所以说,09年增值税的转型是一次不彻底的转型,是一次打折扣的转型。

此外,我们在实证分析中注意到,一般预算收入的增长有利于居民消费支出增长率的提高,因此,在营业税改征增值税的时候,为扩大地方政府一般预算收入的来源,适当提高地方增值税分成比例值得考虑的。

(二)降低企业所得税负

根据前面的实证分析,当前我国的企业所得税收入与居民消费支出增长率呈负相关。换而言之,当前的企业所得税收入有偏高的嫌疑。为了促进居民消费和经济增长,应加大对高新技术产业的支持力度,降低企业所得税税负。

第一,采取加速折旧和投资抵扣制度。发展高新技术产业是经济增长和经济结构完善的重要手段。我国的税收政策对高新技术产业的发展起到了重要的作用,加大对高新技术产业的支持力度应是结构性减税的重要内容。对高新技术产业研发、试验、质量控制和节能减排的相关机器设备采用加速折旧,同时,允许高新技术产业对用于技术研发的固定资产抵扣其应纳税所得额。既有利于促进企业技术研发,又有利于企业完成技术改造优化升级,提前收回成本,扩大投资的可行性范围,从而促进固定资产的投资,扩大投资需求。

第二,实行税收优惠制度以地域优惠为主向以产业优惠为主转变。扶持高新技术开发产业应该以由地域优惠为主向以产业优惠为主转变。对于符合要求的高新技术产业,无论其处于经济特区和浦东新区,都应享受到税收优惠。东部地区,高科技园区和经济技术开发区应逐步减少直接优惠制度,代之以间接优惠制度。当前,我国对高新技术产业的税收优惠主要采用直接优惠方式,即以低税率和定期减免税为主要优惠方式。直接优惠方式的优点在于政策的作用速度快,但在长期内不利于公平市场竞争。间接优惠方式其实质是推迟纳税时间,获得货币时间价值,即相当于从政府获得一笔免息贷款。间接优惠方式一方面有利于形成“政策引导市场,市场引导企业”的优惠机制;另一方面,也有利于体现公平竞争原则。当前我国的研发投入已经达到了世界第二,已经具有较强的技术研发能力,当前的研发应该由“数量”向“数量与质量兼顾”转型,为此,税收优惠政策应该从传统的直接优惠方式向促进公平竞争的间接优惠方式逐渐过渡,由传统的只重视直接优惠向直接优惠与间接优惠并重,进一步促进高新技术产业对研发的投入。

(三)完善个人所得税制

根据前面的实证分析,当前我国的个人所得税收入与居民消费支出增长率呈负相关。换而言之,当前的个人所得税收入有偏高的嫌疑。为了促进居民消费和经济增长,应着力完善个人所得税制,降低中低收入居民的个人所得税税负。为降低个人所得税负担,2011年6月30日,十一届全国人大常委会第二十一次会议表决通过了全国人大常委会关于修改个人所得税法的决定,将个人所得税的起征点由2000元提高到3500元,自2011年9月1日起执行。

个人所得税的首要目的是调节收入分配,其次才是组织财政收入。但是,从近些年的数据来看,个人所得税虽然组织了一定的财政收入,但是个人所得税在调节收入分配的作用并不明显。首先是个人所得税税收收入从1995年的131.3亿上升到2014年的7377亿。个人所得税占总的税收比重从1995年的2.17%上升到6.19%。其次,个人所得税近些年来占总税收收入比重一直在下降。最后,个人所得税税收收入构成上历年都是以工资薪金收入为主,均维持在50%以上。中低收入者成为了个人所得税的主要纳税人。应该说,这次提高工资薪金免征额对于降低工薪阶层的税负,提高工薪阶层的税后收入起到了一定的作用。但是,我国现行的个人所得税实行的是分11个项目征收的分类征收制,分类征收制并不符合当前的经济与社会发展的要求。刚开始采取分类征收,是因为当时我国居民收入水平比较低,收入来源单一,政府征税的主要目的在于对一部分畸高的收入进行调节,加上分类征收具有简便易行的特点,分类征收很好的完成了调节收入分配这一功能。随着我国市场经济的发展,个人收入来源越来越多元化,分类征收的个人所得税已经不能达到调节收入分配的目的。因为在分类征收的税制下,不同种类的收入所得的税率不一样,纳税人就可以通过将收入在不同类型中转换来达到少缴个人所得税的目的。因此,单纯的提高工资薪金免征额从长期来看并不利于个人所得税发挥其改善收入分配,通过收入分配的改善促进居民消费的功能。

将个人所得税的功能定位与其现实的运行格局相联系,可以发现,现行的分类征收个人所得税制已不适合调节收入分配差距的需要。因为收入差距在市场经济发展的当下已经是一种综合差距而不仅仅是分项目的差距。将个人所得分项目类别征税的办法,虽然有利于源泉扣缴,方便征收管理,但是这种征收方式在市场经济发展的当下更多的是为组织财政收入而服务的,任何缺乏综合收入口径基础上实现的调节,可能在短期内能够缓解矛盾,但是并不能够解决矛盾。因此在长期内所实现的政策应该是分类征收向综合征收改革,降低中低收入者的税收负担,促进收入分配,提高居民的可支配收入,以促进居民消费需求的提高。

参考文献:

[1]Bailey,M,J.National income and price level:a study in macroeconomic theory[M].Tokyo:McGraw Hill,1971,271.

[2]Barro R J.Government Spending in a Simple Model of Endogeneous Growth[J].Scholarly Articles,1990,98(5):68-88.

[3]Kormendi R.Government Debt,Government Spending,and Private Sector Behavior.[J].American Economic Review,1983,73(5):994-1010.

[4]Ahmed B S.Temporary and Permanent Government Spending in an Gpen Economy[C].Journal of Monetary Economics.1986.

[5]Evans P,Karras G.Convergence Revisited[J].Social Science Electronic Publishing,1997,2(2):131-153.

[6]Naik N Y,Moore M J.Habit Formation and Intertemporal Substitution in Individual Food Consumption[J].Review of Economics & Statistics,1996,78(2):321-28.

[7]Hubbard R G,Zeldes S P.Precautionary Saving and Social Insurance[J].Rodney L White Center for Financial Research Working Papers,1994,103(2):360-399.

[8]Giavazzi F,Pagano M.Non-Keynesian effects of fiscal policy changes:international evidence and the Swedish experience[R].National Bureau of Economic Research,1995.

[9]Darby M R.The Allocation of Transitory Income among Consumers’Assets[J].American Economic Review,1972,62(5):928-41.

[10]Keen M,Lahiri S,Raimondos-Møller P.Tax Principles and Tax Harmonization under Imperfect Competition:A Cautionary Example[J].European Economic Review,2002,46(8):1559-1568.

[11]Georgia Kaplanoglou,Household Consumption Patterns,Individual Tax Structures and Implications for Individual Tax Harmonization:A Three Country Perspective[J].The Economic and Social Review,2004,No.35.

[12]高培勇.新一轮税制改革评述:内容、进程与前瞻[J].财贸经济,2009(2):5-12.

[13]安体富.当前世界减税趋势与中国税收政策取向[J].经济研究,2002(02):17-22.

[14]贾康,程瑜.论“十二五”时期的税制改革——兼谈对结构性减税与结构性增税的认识[J].税务研究,2011(1):3-8.

[15]胡书东.中国财政支出和民间消费需求之间的关系[J].中国社会科学,2002(6):26-32.

[16]谢建国,陈漓高.政府支出与居民消费——一个基于跨期替代模型的中国经验分析[J].当代经济科学,2002,24(6):34-40.

[17]龙志和,王晓辉,孙艳.中国城镇居民消费习惯形成实证分析[J].经济科学,2002(6):29-35.

[18]杭斌,申春兰.预防性储蓄动机对居民消费及利率政策效果的影响[J].数量经济技术经济研究,2002,19(12):51-55.

[19]马拴友.财政政策与经济增长[M].经济科学出版社,2003.

(本文责编:海洋)

Impact of Structural Tax Reduction Policy on Stimulating Residents’ Consumption Based on PVAR Model

WANG Xi1,HE Shuai2

(1.Collegeoftaxation,CUFE,Beijing100000,China;2.Departmentofinvestmentbank,Guosensecuritiesco.,LTD,Shenzhen518000,China)

Abstract:We analyze how the main taxes of our country affect Resident’s consumption through PVAR model.this paper use PVAR model which is designed to estimate the micro panel data.This article uses the data of residents’consumption,VAT,business tax,corporate income tax,personal income tax and other related data of 31 provinces,municipalities and autonomous regions during 1995 to 2014.The empirical results state that the high tax burden of Value-added tax,corporate income tax and personal income might have been a drag on the economy.At the end of this paper,based on empirical results,we proposed with the structural tax reduction policy which promote Resident’s consumption in our country.

Key words:Resident’s consumption;PVAR model;structural tax reduction

中图分类号:F17.6

文献标识码:A

文章编号:1002-9753(2016)03-0141-10

作者简介:王玺(1980-),女,山东威海人,中央财经大学税务学院副教授,博士。

基金项目:国家自然科学基金青年项目(71103151)、厦门大学中央高校基本科研业务费专项项目(20720151002)。

收稿日期:2015-11-12修回日期:2016-02-16