我国税会差异协调的会计核算模式构建研究

张玉馥

【摘 要】 我国所得税法税前扣除标准与会计准则存在差异,税会差异协调是我国当前市场经济条件下处理经济管理难题的一种有效途径。如何构建新会计准则和税法差异协调的会计核算模式,是对现行会计制度和税法差异研究的深度审视。基于马尔科夫模型的会计核算模式的提出,必然为税会差异协调找到博弈的途径,为会计实务中强化会计核算找到针对性措施。

【关键词】 税会差异协调; 会计核算模式; 马尔科夫模型; 博弈

中图分类号:F243.3 文献标识码:A 文章编号:1004-5937(2016)06-0068-04

引 言

会计准则与所得税方面的种种差异是会计核算实务中不可避免的问题。由于服务目标和遵循的原则不同,实务中会计核算、资产和负债确认等必然产生耦合性的永久性差异。国家会计学院王芳副研究员曾指出:正因为会计与税法差异的存在,才使我们在会计核算时知道运用不同的协调方法处理这些差异。首都经贸大学张春平教授提出,注意公允价值计量模式的准确应用和有效监管。因此,科学运用准则项目、把握好政策界限,对于有效改善科技企业、风险投资企业的财务状况和业绩水平,任重而道远。本文按照学界公允价值,着眼我国税会差异协调,提出马尔科夫税收与成本核算模型。它将会计核算模式核算变化的过程定位于一个动态过程,那就是会计核算的结果仅依赖动态变化“企业税收”的现在,而不依靠财务收益的“过去”。通过建立会计核算模型,可以估计出某一特定阶段我国税会差异协调的会计核算模式处于某种发展状态的概况。

一、我国税会差异协调的会计核算模式理念

根据马尔科夫模型,在企业连续经营假设前提下的我国税会差异协调的会计核算模式收益法主要应用的模型为:

P=[Ri×(1+r)-i]÷[(1+r)-i]÷r (1)

P=[Ri×(1+r)-i]+(1+r)-n (2)

P=[Ri×(1+r)-i](1+r)-n (3)

式(1)为年金法,式(2)和式(3)为分段法。P为我国企业税收与成本管理值,R为年收益值,r为折现率及资本化率,g为预期收益年固定增长率。式中r的取值可通过以下方法确定:

r=rf+rh (4)

r=rf1+(rm-rf2)×?茁×?琢 (5)

r=E÷(D+E)×Ke+D÷(D+E)×(1-T)×Kd (6)

式(4)为累加法,式(5)为资本资产定价法,式(6)为加权平均资本税收与成本法。式中rf为无风险报酬率,rh为风险报酬率;rf1为现行无风险报酬率,rm为行业市场期望报酬率,rf2为历史平均无风险报酬率,?茁为被评估我国企业的参系数,?琢为我国企业特定风险调整系数;E为权益资本量,D为债务资本量,Ke为权益资本税收与成本,Kd为债务资本税收与成本,T为固定成本。

这一模式的思路比较清楚。但是在确定年收益值R、折现率及资本化率r和增长率g这几个关键参数时,都是取固定的数值,没有充分考虑其出现的可能性大小。这与我国企业动态的发展变化存在一定的偏离,有必要作出修正。

二、我国税会差异协调与会计核算管理的博弈

(一)会计核算模型

假设J=■■niti (i=1,2,3,…,n) (7)

M1=■×J×?渍 (8)

M2=GDP×λ1×■×λ2 (9)

P1=M1+M2+J-L-S (10)

式中,J表示税会差异协调控制的节省费用,n为项目的实施时间,■niti为某地某类财务项目会计核算模式管理所对应的款项(包括预算,但资金项目未实施不能涵括),?滋1为项目实施带来的好处,?兹是一个企业的财务部门年度预算开支(包括专项资金),?渍为企业的财务部门专职平均年收入,λ1为金融基础设施的比例,λ2为金融基础设施投资的价值利率,M1、M2为经济利益,GDP是国内生产总值,q表示某处,?滋2为金融基础设施,q比?滋2为弹性金融基础设施的投资率,P1、L、S为会计目标。

式(7)中按照类似金融项目的平均数目执行,这是由于特定类型的项目可在几年内实现。从投资学的角度看,在一定的时期内(3—5年)财务人员工作具有一定的共性,时间过长(10年以上),同类财务综合核算的变化较大。实际计算时可以根据本地情况,采样区间可以是3年。

同样,式(8)中新的效益是由储蓄综合会计财务人员的数量在年工资收入的数量中所占百分比进行推导计算来实现的。可见,税会差异协调控制与会计核算模式管理的关系相当复杂。通过大量实证研究可知,企业经济增长的速度与企业的税收、成本控制、财务投资率等各指标之间无直接相关性,基于宏观角度而言,投资率过高会对投资环境产生直接影响,进而对经济增长产生影响。也有一些研究表明,会计管理模型与投资率有关,投资率的值可以被用来计算企业的经济增长。

税会协调控制的会计核算目标模型为:

C=?酌×?啄×12

(11)

D=K (12)

P2=S+D-C

(13)

其中,C、?酌、?啄分别为税收和成本风险、某一地区的平均月收入、一个企业的平均人口,K、D分别表示员工的素质和税收成本与企业项目理想的标准数额,P2表示金融工程实施的收入目标,S表示总收入。

因此,式(11)中税收和成本的风险可以被作为当地的平均年收入。事实上,在实际情况中,它通常是无法计算企业人员的税收和个人费用的,但在企业组织中的个人不会对公司财务的整体有效性产生显著的影响,因此综合核算企业内个人财务收支情况的必要性就相对较小。由于在通常情况下人们比较侧重于风险财务的综合核算,而财务综合核算的重要性则相对较小,因此整个企业对财务目标核算的评价标准,可以在一定程度上参考财务项目的理想标准值,相应的,企业所在地不同,其财务税收标准不同,成本控制目标的标准值也会存在一定差异。式(12)在一定损失金融项目中作为最低的雇员质量税和成本的理想标准。式(13)为财务项目实施的营收目标模式。

(二)企业中的财务管理与会计核算模式管理的博弈

1.资金奖金回报率弹性、相关系数

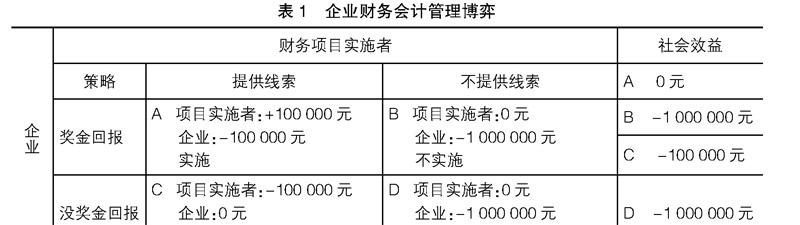

企业内部资金控制与会计核算模式管理博弈的最终结果,就是企业管理者与财务项目实施者之间达到交易的可能性,因为在这个过程中存在诸多影响因素,包括奖金回报率、税会差异协调控制的方向差异、企业追求利润最大化的经营目标等。在这种博弈过程中,企业可以通过沟通拟定一个标准的奖金回报,而财务项目实施者心理博弈的过程可以通过等待的时间体现出来。如果企业拟定的奖金回报标准低于财务项目实施者对奖金的评估,在两者估计的价格之间即可形成合作价格,则二者的合作就可以成为可能。企业内部资金控制与财务项目实施者能否合作成功,主要取决于金融项目是否作出了相应的承诺,以及各项决定的执行情况。由此可见,企业实施财务税收、加强经营成本控制,可最大程度上降低财政资金投入,从而提高企业的金融环境。如果总税收业务项目费用为100万元,设置10万元的预期收益率,并设办公费用为零,则最终博弈的结果示于表1。

结果表明:在企业的税收和成本行业对比中,C的结果是最满意的,对B的结果不满意,金融项目实施的A结果最不理想。虽然成果都采用最优策略,企业的价格不是最低的,但行业收入目标与金融项目实现收入目标之和(整个社会的利润和亏损)(企业)最大。本次博弈的最终结果,只要回报奖励的速度是合适的,企业基于奖金的考虑,将愿意实施该项目。如果不考虑宣传和广告支出(通过发行宣传部公司),其余的合作实际上是没有必要的。

2.红利回报弹性

回报分红率的灵活性可帮助解决合作剩余分配比例的问题。如果合作剩余为P,奖金的回报率为Y,目标是X,则Y=PX是奖金回报比例的灵活性。

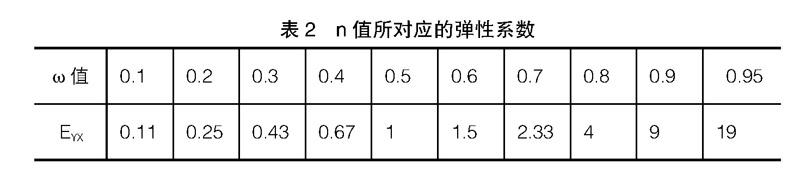

以每次减少1万元或增加1万元的回报来做以下实验调查。设X=( )p,对应于不同的值,弹性系数如表2。

表2表明,如果?棕值小于0.5,对应收益分红率E小于1,表明状态欠佳,意味着增加收益的分红率不会引起强烈反应。相反,如果?棕值大于0.5,收益分红率E大于1,表明状态灵活,这意味着增加收益的分红率会引起强烈反应,从而表明金融工程具有较大的剩余弹性。因此,在综合考虑之后,?棕取0.9是一个合理的标准值,当奖金Smax =0.1P时,效率是最佳的。

3.相关系数

相关系数是指影响目标实现的因素。从某种程度上讲,财务项目实施者的态度是由几个相关指标决定的,包括企业资金回报率、财务项目奖金回报率及企业的经营收入等。取相关系数?茁,奖金Smin=?茁*(C-D)。

回报率应与Smax和Smin的值进行比较。如果?茁=2,有Smin>Smax,Smin=Smax,Smin

(三)核算目标案例算法

某企业的财务状况分析:假设每年的开支(包括专项资金)为6 000万元,税会差异协调控制的节省费用为25.79万元,企业财务部门专职平均年收入为4.3万元,财务工程项目实施时间为38个月,980万元的财务会计总成本。当地人均国内生产总值为2 100元,企业职工平均月收入为1 800元,占金融基础设施的比例为63%,年均完成财政项目的实施值为1.7,金融基础设施投资的价值利率为0.067,弹性金融基础设施的投资率为8.27,好处780元,税收风险800元,成本风险3.5,酒店办公经费、财政项目审批和成本标准为600元左右,?茁的测试值取1和2。计算结果如下:

J=980÷38=25.79(万元)

M1=780÷6 000×25.79×4.3=14.42(万元)

M2=2 100×63%×1.7×0.067×8.27=1 246.2(元)

C=800×3.5×12=33 600(元)

D=600元

P1=M1+M2+J=257 900+144 200+1 246.2

=403 346.2(元)

Smax=0.1P=40 334.62(元)

Smin (1 )=?茁×(C-D)=1×(33 600-600)=33 000(元)

Smin (2 )=?茁×(C-D)=2×(33 600-600)=66 000(元)

依据上面所说,回报率可以认定为40 000元。

三、新形势下我国税会差异协调会计核算模式构建的策略

(一)从企业会计准则要求来看税收与成本核算的基本思想

税收与成本核算,从会计核算角度来探讨,其代表一定的经济利益关系,必须满足税收与成本信息使用的要求,要符合会计信息的属性,即要具备真实可靠性、内容完整性、相关性、明确性、可比较性、实质重于形式、重要性、谨慎性和及时性的要求。因此,我们在这里探讨税收与成本核算的问题,不能对目前的核算方法全盘否定,要在现有的税收与成本核算方法基础上,去粗取精,扬长避短。

目前对于税收与成本核算问题探讨较多的是应用作业税收与成本法和分析税收与成本属性进行核算。作业税收与成本法的基本思想是“产品消耗作业,作业消耗资源”,即从资源的使用动因上来归属资源耗费的税收与成本,许多学者对此作出了探讨。可以说作业税收与成本法对于税收与成本消耗的分析是较为合理和全面的,但作业动因的划分非常复杂,实施的难度较大,许多企业因此而未能实施;另外,从信息提供的角度看,企业用作业税收与成本法进行税收与成本核算,所提供的信息在目前的状况下难以满足清晰性(即信息简单明了)、可比性(即历史可比与横向可比)、实质重于形式、重要性和及时性(计算复杂,难以实现)等要求。

笔者认为,企业关键要选择适合自己的核算方法。而这种方法的选择,是建立在满足税收与成本信息作为一种会计信息属性基础上的,因此,这里提出对税收与成本核算的信息质量进行检验,并以信息反映的状况作为核算行为的指导,具体如表3。

根据上述分析,企业怎样进行税收与成本核算,是否要进行核算方法的改革,要看上述信息质量的情况。通过前文的分析,发现企业在上述信息质量的要求上都有不尽人意的地方,这里结合我国税会差异协调核算的一些共性问题进一步讨论。

(二)加强税收与成本核算方法的选择

1.核算方法选择的原则

税收与成本核算方法,从目前来看,主要有三种基本方法:品种法、分批法、分步法。这三种方法都能满足企业核算税收与成本的需要。后两种方法要以不同的税收与成本计算对象来进行税收与成本的核算,但最终都归结到产品税收与成本上。从这个意义上讲,产品是最终的税收与成本计算对象。

2.改进税收与成本的分配方法

外购动力费的分配应与税会差异协调计量的工作相结合,提高税收与成本的计量水平,这是节约能源、准确核算的基础;然后,对分配方法进行选择。税收与成本的分配主要涉及两种情况:一是如何在不同产品间分配共同消费的税收与成本;二是如何将制造费用中的税收与成本分配到产品上。可以根据计量水平分为两种情况:(1)有计量仪表可以准确计量的,直接按仪器仪表计量数进行计算;(2)无法挂装仪表进行计量的,目前主要的税收与成本分配方法有:机器工时数分配法、定额消耗量比例分配法、机器功率时数比例分配法等。例如化工企业,针对其生产工艺和特点,其中的动力费用就可以采用机器工时数分配法,这相对于企业的固定比率分配方法更准确。选择合适的分配方法,意味着标准和对象的分配基础更紧密相连,结果的分布更合理,并且信息标准的分布更容易获得。

3.加强我国税会差异协调的信息披露

要加强企业非财务信息披露,使其专门用来反映企业生产经营活动对社会、自然以及相关环境所产生的效用。企业的能源消费信息既涉及财务信息,又密切关系到社会和环境问题,因此,未来的企业报告中,势必要将能源信息加以全面和完善地揭露,满足不同信息使用者的需求。

总之,我国所得税法标准与会计准则的差异在市场经济发展过程中始终存在。在现代企业会计科学管理的今天,实事求是了解马尔科夫模型会计核算模式的构建理念,着眼企业财务的动态发展过程和差异协调的会计核算博弈点,建立会计准则和税法差异协调的会计核算模式,无疑是解决会计实务难题的有效途径。只有对现行会计制度和税法差异进行深度审视,在会计核算实务中找到针对性措施,协调税会差异,才能做好会计核算工作。

【参考文献】

[1] 汤有谨.浅谈现行增值税会计核算模式存在的问题及改进措施[J].消费导刊,2008(19):120-121.

[2] 赵海龙.煤炭企业税收与成本构成及其控制问题研究[D].华中科技大学,2013(5):29.

[3] 孙锐.基于作业税收与成本法的煤炭企业税收与成本核算分析和探讨[J].会计之友,2010(11):37-38.

[4] 薛黎明,侯运炳.企业环境税收与成本核算与控制研究[J].财会通讯,2013(1):20.

[5] 王秀芬,董红星.中国情境下的管理会计研究:热点、趋势与方法——中国会计学会管理会计与应用专业委员会2011年学术年会综述[J].会计研究,2012(4):65-68.

[6] 杨惠敏.从财务优化透视企业财务综合核算目标[J].财务与会计,2009(9):14.

[7] 李军.知识经济与会计核算模式的博弈[J].财会通讯,2010(8):25-26.

[8] 胡玉梅.企业税收与成本核算与控制[J].现代商业,2012(10):31.