社会融资结构变化对货币政策有效性影响研究

任筱翮

(安徽财经大学,安徽 蚌埠 233030)

社会融资结构变化对货币政策有效性影响研究

任筱翮

(安徽财经大学,安徽 蚌埠 233030)

文章选用2006年3月到2015年12月的月度数据,运用VAR模型,通过Granger因果检验、脉冲响应和方差分解方法发现,贷款融资和直接融资与GDP之间存在双向影响关系,GDP对影子银行融资具有一定的正向作用,但影子银行融资发展对GDP的增长效应并不明显,同时,直接融资和影子银行融资占比上升对货币政策有效性的影响在增强。因此,货币当局应将社会融资规模纳入货币政策中介目标体系,通过金融创新有效推进价格型货币政策工具运用,加强影子银行的监测和预警,从而提高货币政策的有效性。

社会融资结构;货币政策有效性;影子银行;VAR 模型

一、引言

“社会融资规模”一词自2010年底中央经济工作会议正式提出以来,引起了国内许多学者的广泛关注。此概念主要反映实体经济在一定时间段内从金融体系中获得的资金量,常用来勾勒金融与一国经济的关系。社会融资规模主要包括人民币贷款、外币贷款、委托贷款、信托贷款、未贴现的银行承兑汇票、企业债券以及非金融企业境内股票等几个方面。社会融资结构是指社会融资规模中各部分融资在总量中的构成及其比例。随着商业银行表外业务快速发展和影子银行迅速膨胀,融资渠道日渐多元化,社会融资规模也随之迅速扩张。据中国人民银行数据统计,截至2015年末,我国社会融资规模存量达到138.14万亿元,同比增长12.4%,人民币贷款余额为92.75万亿元,占比67.1%,与2006年的73.8%相比,下降了6.7%;对实体经济发放的外币贷款折合人民币余额为3.02万亿元,占比2.2%,与2006年的3.4%相比,下降了1.2%;委托贷款余额为10.93万亿元,占比7.9%,与2006年的6.3%相比,上升了1.6%;信托贷款余额为5.39万亿元,占比3.9%,与2006年的1.9%相比,上升了2.0%;未贴现的银行承兑汇票余额为5.85万亿元,占比4.2%,与2006年的3.5%相比,上升了0.7%;企业债券余额为14.63万亿元,占比10.6%,与2006年的5.4%相比,上升了5.2%;非金融企业境内股票余额为4.53万亿元,占比3.3%,与2006年的3.3%相比,下降了0.3%①。

从上面的数据可以看出,近年来,不仅社会融资规模的总量在快速增长,而且社会融资的内部结构也在发生很大的变化,其中,贷款融资在社会融资规模中的占比下降,直接融资和影子银行融资占比上升。社会融资规模作为我国宏观经济调控的重要手段,其变化形势必会影响到货币政策,因此,研究社会融资结构变化是否对货币政策有效性产生影响以及影响程度有多大具有重要的理论意义和实践意义,对央行制定和实施货币政策具有一定的指导和借鉴意义。

二、文献综述

国内外学者对社会融资规模与货币政策之间关系的研究,主要集中在以下几个方面:

(一)把社会融资规模分为社会融资总量和社会融资结构两个方面,来分别研究其对货币政策各个方面的影响。在社会融资总量方面,盛松成(2011)研究认为,与新增人民币贷款相比,我国社会融资总量与GDP、社会消费品零售总额、工业增加值、CPI的关系更为密切,相关性显著于新增人民币贷款,尤其指出社会融资规模总量与物价水平关系密切[1];焦琦斌,应千凡等(2012)通过对社会融资规模总量、M2、贷款规模与货币政策的最终目标进行动态相关性研究,得出无论是产出效应还是物价效应,社会融资规模与货币政策最终目标之间的关系都要强于M2、贷款规模[2]。社会融资结构方面,刘丁平(2016)运用VAR模型对社会融资结构与货币政策效力之间关系进行了实证研究,得出社会融资结构的变化在很大程度上影响货币政策效力[3];苗润雨,王双进(2015)通过 HP滤波法分离出变量的波动成分,并以此为基础构建 SVAR 模型,探讨了社会融资规模结构变化对货币政策效应的影响[4]。

(二)对货币政策进行展开,分为货币政策工具、货币政策中介目标、货币政策有效性、货币政策传导机制等,从而研究社会融资规模与它们之间的关系。一些学者通过定性以及实证的方法研究了社会融资规模与货币政策工具之间的内在关系(如中国人民银行南昌中心支行课题组,2011[5]; 李雷,2014[6];毕海霞和杨梅,2015[7]等);另外一些学者通过实证方法研究了社会融资规模对货币政策中介目标的影响,并在此基础提出了一些具有针对性的政策建议(如赵平和高国鹏,2014[8];周先平和黄志斌等,2013[9];张宇娜,2015[10]等)。

(三)从影子银行角度研究其对货币政策方面影响。Baily 等(2008)通过对影子银行本质的分析,得出影子银行规避金融监管机构的监管和游离与灰色地带的特征,所以,其在实际运行过程中隐蔽性很强,再加之信息的不对称,从而放大了整个金融系统的风险性和脆弱性[11];例如,Gennaioli 等(2011)以某个企业为例,通过实证分析发现影子银行的发展一定要有个限度,始终使之在可控的范围之内,这样才能很好的管理和防范风险[12];李丹丹(2015)通过VAR模型分析了影子银行对货币供应量、经济增长、通货膨胀等的影响,发现影子银行的发展不利于经济的增长、削弱了货币供应量和利率的调控作用以及扩大了通胀率[13];林德发和胡晓(2016)详细分析了影子银行对货币政策目标、工具以及传导机制三方面的影响,其中货币政策目标主要从操作目标、中介目标和最终目标三方面来分析,通过厘清影子银行对货币政策的影响机理,并在此基础上提出相应的政策建议[14]。

综上所述,对社会融资规模和结构的研究取得了较为丰硕的成果,给本文的研究提供很好的借鉴和参考,但是,已有研究很少有把社会融资细分为几个不同的模块,研究其内部结构变化对货币政策有效性的影响。文章选用2006年3月到2015年12月的月度数据,运用VAR模型把社会融资分为贷款融资、直接融资和影子银行融资来研究社会融资结构变化对我国货币政策有效性的影响,希望对已有研究成果进行补充,并对实践起到一定的指导意义。

三、社会融资结构变化对货币政策有效性影响分析

社会融资结构变化一般通过货币政策工具运用、货币政策中介目标选择、货币政策最终目标程度等,最终影响货币政策有效性,其对货币政策有效性的影响主要体现在以下几个方面:

(一)主要以货币供应量等作为货币政策中介目标的可靠性下降

随着我国社会融资规模的迅速扩大,融资渠道也开始呈现多样化趋势,股票、债券等证券市场的发展较快,而信贷市场份额呈下降趋势。虽然,社会融资没有增加货币发行量,改变货币供给存量的结构,但会影响货币政策的传导和效力。社会融资结构变化使得货币政策工具中公开市场业务的作用得到了强化,信贷规模指标作为中介目标的效力下降了,货币供应量指标的效力也随之下降。相对而言,把社会融资规模作为货币政策的中介目标的可靠性日益凸显。这样,仅以信贷规模、货币供应量作为货币政策的中介目标也变得不再合适了,应当考虑将社会融资规模纳入货币政策中介目标,构建多变量的货币政策中介目标体系。

(二)传统以数量型为主的政策工具调控货币政策的有效性降低

存款准备金率、贴现率、公开市场业务这三大传统货币政策工具作为宏观调控手段来影响社会货币的供应,央行主要运用它们有效调节银行类金融机构的信贷投放规模,从而实现货币政策目标。近年来,影子银行发展迅猛,以影子银行为代表的非贷款融资方式使得银行业脱媒现象严重,社会融资总量中贷款融资所占的比例在下降,特别是人民币贷款的比例下降较大,而直接融资和影子银行融资在社会融资中所占的比例在上升,其中影子银行融资所占比例增加较为明显,表现为金融机构表外业务快速扩张。虽然,中国人民银行控制着银行的信贷规模,但是企业可以绕过央行的监管从商业银行的表外业务获得资金,商业银行可以通过委托贷款、信托贷款以及未贴现的银行承兑汇票等表外业务为企业提供“隐形”贷款,这样可以少受或者不受银监会资本监管和人民银行信贷规模管理。

由此可知,社会融资结构的这种变化使得社会融资中一部分融资游离于央行的货币政策之外,传统货币政策工具的调节作用下降,这样货币政策的有效性将降低。也就是说,中央银行控制总量、调节结构的宏观政策受到社会融资总量中影子银行融资的较大冲击,从而一定程度上削弱货币政策工具的作用,进而间接地影响货币政策的有效性。

(三)影子银行的信用创造功能不利于货币政策的传导

社会融资结构的变化会对货币政策的传导过程产生较大的影响,其中影子银行融资占比的变化产生的作用最为明显。影子银行对利率传导机制的影响主要表现在当采取紧缩型货币政策时,商业银行会提高利率,从而减少投资以及消费来达到控制经济过热的状况,但是,影子银行系统的利率往往会高于银行系统的利率,有时候这种利率更加真实,能切实反映实体经济对于资金的需求。这种银行系统收缩银根,而通过影子银行获取资金需求却在愈发旺盛,从而使货币创造乘数放大,最终影响整个货币政策的传导过程。

影子银行对货币政策效果的影响主要表现在货币政策中介目标和最终目标两个方面。影子银行隐蔽性很强,游离于监管之外,但是影子银行也具有较强的货币创造功能,从而仅以货币供应量作为货币政策中介目标的功能被减弱;货币政策的最终目标主要是促进经济增长、稳定物价、充分就业和国际收支平衡,但是,这前两个目标往往会相互矛盾,再加之影子银行的发展使之矛盾加剧,一方面影子银行的发展使得货币供应量增多,往往会产生通货膨胀,物价上涨;但是,另一方面,影子银行满足了小微企业的融资需求,为经济注入了新的活力,促进了经济增长。

四、社会融资结构变化对货币政策有效性影响的实证分析

(一)数据来源

本文研究的是社会融资结构变化对货币政策有效性的影响,基于上文中对影响的理论分析,结合数据的代表性和可得性,数据处理和变量选择说明如下:

基于数据的有效性和可获得性,本文选取2006年3月至2015年12月的月度数据进行实证分析,长度为118,数据主要来源于Wind数据库和中国人民银行网站,并对原始月度数据进行了一定的处理。其中,选择2006年3月为时间起点,是因为中国人民银行自2006年3月开始才把社会融资规模中各部分分开统计。

(二)指标选取

社会融资结构指标:根据央行发布的社会融资规模的具体种类,大概包括以下几种:人民币贷款,外币贷款,企业债券,非金融企业境内股票融资,委托贷款,信托贷款及未贴现银行承兑汇票。根据这几种融资形式将社会融资规模划分为三大类:贷款融资(DKRZ)、直接融资(ZJRZ)和影子银行融资(YZYHRZ)。其中,贷款融资包括人民币贷款和外币贷款,直接融资包括企业债券和非金融企业境内股票融资,影子银行融资包括委托贷款、信托贷款和未贴现银行承兑汇票。

货币政策有效性指标:货币政策的有效性是指监管当局运用货币政策工具,通过货币政策中介目标和货币政策传导机制主动、可控、相对独立并低成本较好实现货币政策目标,很难用一个指标来准确反映货币政策的有效性。鉴于货币政策这一最终目标不仅明确了稳定币值的基本目标性,更阐明了货币政策服务于经济增长的最终作用性。本文选取GDP 作为替代指标,能在一定程度上衡量货币政策的有效性,同时对数据进行了季节性调整以剔除季节变换带来的影响。

(三)平稳性检验和模型形式选择

本文需要分析变量之间动态的相互影响,结合国内多数学者对货币政策有效性的研究,再加上VAR模型本身所具有的特点和优点,选择VAR模型进行实证分析。

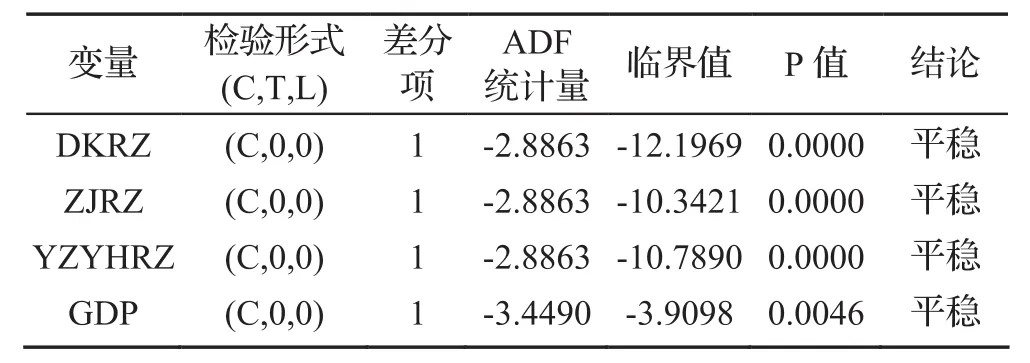

在建立VAR模型之前,文章利用Eviews8.0,采用增广的迪基一富勒(Augmented Dicky-Fuller ,ADF)单位根法对DKRZ、ZJRZ、YZYHRZ和GDP这四个变量进行平稳性检验,如表1所示,DKRZ、ZJRZ、YZYHRZ和GDP四个变量均为稳定序列且满足一阶单整。

表1 各变量ADF检验结果

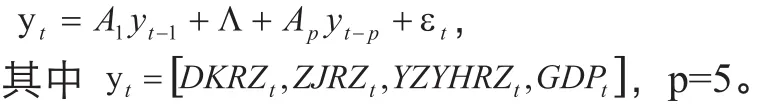

根据似然比(LR)检验、AIC准则和SC准则,选择VAR模型的最优滞后项为5,因此建立如下的VAR模型:

(四)实证分析

1.模型稳定性检验(AR根的图表)

由图1可知,被估计的VAR模型的所有根模的倒数小于1即位于单位圆内,表明模型是稳定的。

图1 单位圆和特征根

2.Granger因果检验

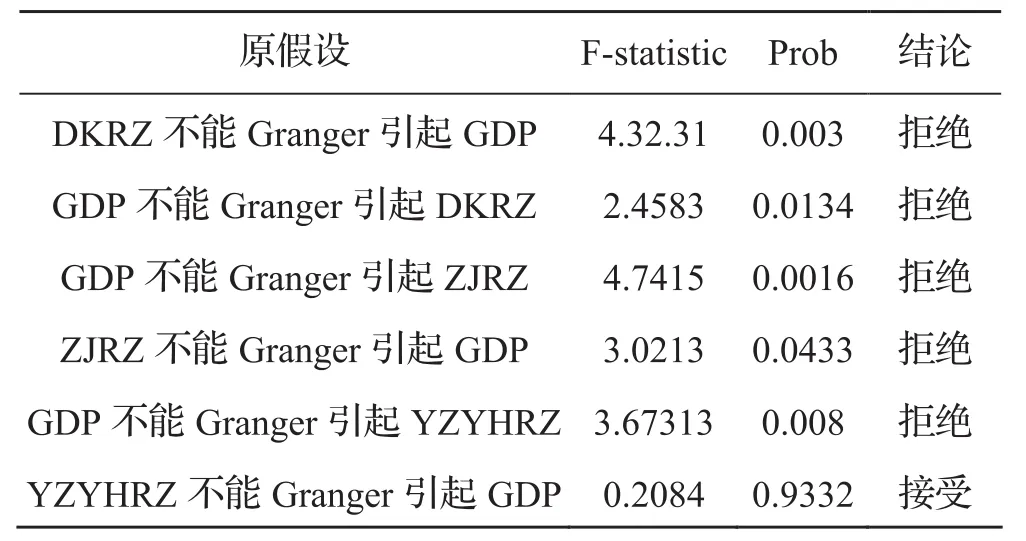

表2 Granger因果关系检验结果

从表2的结果可以看出,在5%的置信水平下,DKRZ与GDP互为对方的Granger原因,ZJRZ与GDP互为对方的Granger原因,GDP是YZYHRZ的Granger原因,但YZYHRZ并不是GDP的Granger原因。这说明了贷款融资和GDP可以相互影响,直接融资和GDP也可以相互产生影响,但是影子银行融资对GDP的影响相对较弱,而GDP却可以对影子银行融资产生较为显著的影响。

3.脉冲响应和方差分解

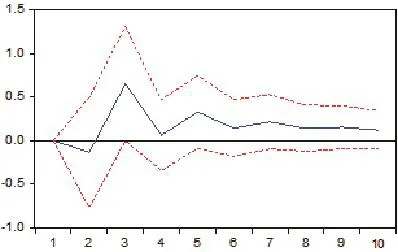

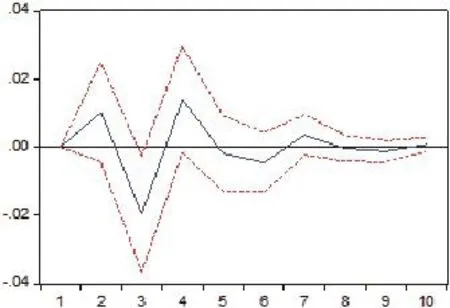

图2 贷款融资对GDP的冲击效应

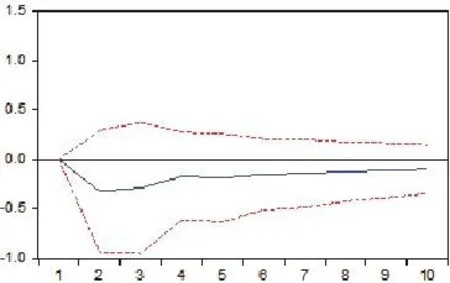

图3 直接融资对GDP的冲击效应

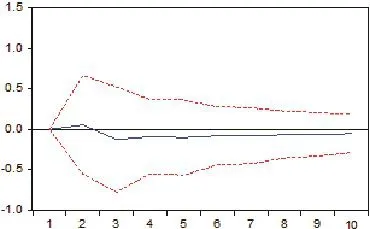

图4 影子银行融资对GDP的冲击效应

图2、图3、图4表示分别给变量GDP一个标准差的DKRZ、ZJRZ和YZYHRZ冲击得到的脉冲响应函数,从图2中可以看出在给了贷款融资的冲击之后GDP在前三期出现了暂时的上升,随后一期略呈下降趋势,总体呈现正向效应,然后影响发生小幅震荡逐渐消失趋于平稳。图3反映了GDP在直接融资的冲击下,在第一期影响逐渐扩大,在第二期逐渐收窄,并逐渐缩小趋于平稳,持续时间相对较为短暂。图4反映的是在影子银行融资的冲击下,影子银行融资对GDP产生一个幅度相对较小正向效应,并在持续两期之后影响逐渐消失趋向平稳。比较而言,贷款融资对GDP的影响最为显著而且持久,直接融资对GDP也产生一定程度的影响,效果随时间逐渐消失,而影子银行融资对GDP的影响效果相对较弱,并且时间持续相对较短。由图5可知,虽然在绝对规模上贷款融资对GDP的冲击要大于直接融资和影子银行融资,但是,直接融资和影子银行融资占比对GDP 的冲击较大,甚至超过贷款融资占比对GDP的冲击,这充分反映社会融资结构的变化对货币政策有效性的影响。

图5 直接融资和影子银行融资占比对GDP的冲击

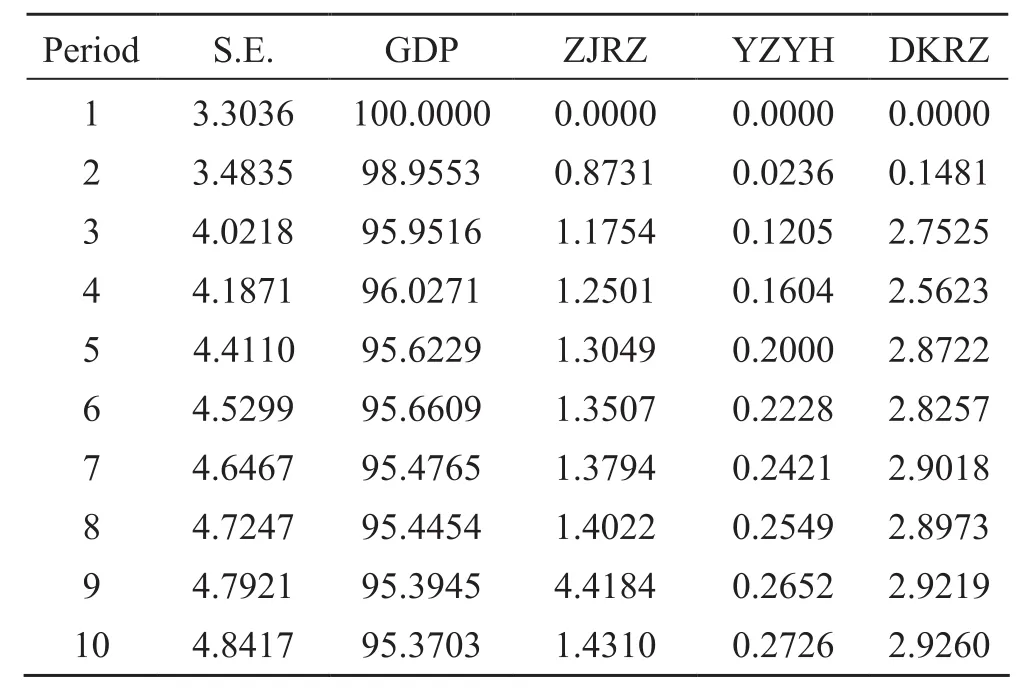

相比较脉冲响应而言,方差分解更为细致的反映了各个因子对GDP冲击的贡献程度,表3反映出:除去GDP对自身的影响之外,随着时间的推移贷款融资的冲击贡献度增加得最为显著,其次是直接融资对GDP冲击的影响,影子银行融资对GDP的影响在一期又一期的推移中变化不十分显著。

表3 各变量的分差分解情况

五、结论和建议

(一)结论

本文对已有相关文献进行梳理和对货币政策相关理论进行分析,再通过VAR模型进行实证分析,定量分析社会融资结构对货币政策有效性的影响,主要得出以下几点结论:

第一,贷款融资和直接融资与GDP之间存在双向影响关系,这表明社会融资规模中贷款融资和直接融资对GDP具有正向的促进作用,而GDP的增长反过来也在一定程度上促进社会融资规模的扩张。同时,贷款融资对GDP 的冲击作用要强于直接融资、影子银行融资,这是因为虽然贷款融资在社会融资中的占比在下降,直接融资和影子银行融资在社会融资中的占比在上升,但是从绝对规模上贷款融资要远远大于后两者。

第二,GDP对影子银行融资的膨胀也起到一定的助推作用,但影子银行融资发展对GDP的贡献并不明显。其中的原因是,随着经济的增长,社会上对资金的需求不断增加,而影子银行融资的“隐蔽性”较强,受到的监管相对较小,为影子银行融资的迅速膨胀提供了广泛的空间;而影子银行融资对GDP的增长效应不明显,可能是因为该种融资风险较高,暴露的问题较多,从而削弱其对经济的拉动作用。

第三,随着社会融资内部结构的变化,直接融资和影子银行融资占比的上升,其对GDP的影响也越来越强,而贷款的信贷规模对GDP的作用正在不断削弱,突出表现在直接融资和影子银行融资占比对GDP的冲击效应超过贷款融资。因此,货币政策仅以货币供应量、信贷规模作为货币政策的中介目标应该有所调整,考虑把社会融资规模纳入货币政策中介目标体系,并且重点关注社会融资结构的变化。

(二)政策建议

根据以上结论,监管当局应当从以下几个方面着手提高货币政策的有效性:

第一,构建包括社会融资规模在内的货币政策中介目标体系。随着社会融资渠道日趋多元化,证券市场的地位越来越显得重要,在把信贷市场作为货币政策的中介目标制定货币政策时,要充分考虑考虑股票、债券、保险等方面,重视影子银行融资的作用,把社会融资规模一并纳入货币政策中介目标体系,密切关注社会融资结构的变化。构建多变量货币政策中介目标体系,疏通货币政策传导渠道,提高货币政策的有效性。

第二,通过金融创新积极推进价格型货币政策工具的运用。货币政策工具的运用往往会直接影响货币政策的有效性,随着经济环境和金融环境的变化,社会融资需求也开始变得多样化,传统的数量型货币政策工具的实用性在减弱,所以货币政策工具应从数量型向价格型转变,适应市场需求的变化。影子银行的迅速发展必然源于相应的需求,所以必须加大金融创新,弥补商业银行传统业务不能有效满足表外业务需求的缺陷。

第三,建立完备的影子银行监测与预警机制。影子银行在其发展过程中缺乏必要的监管和约束,因此,我们需要对影子银行整个过程进行全面了解,需建立完备和行之有效的监测机制。同时,影子银行目前正处于“爆炸式”增长阶段,其暴露的风险也将会对实体经济产生较大的冲击。所以货币当局和监管部门应当建立良好的预警系统,根据获得的监测数据及时掌握影子银行的动向并预测其对货币政策的冲击程度,随时做好处理应急的准备,提高风险防范和应对能力。

注:

①数据来源:中国人民银行网站历年统计数据中社会融资规模数据。

[1]盛松成.社会融资规模概念的理论基础和国际经验[J].中国金融,2012(8):4-12.

[2]焦琦斌,应千凡,游碧芙.社会融资总量与货币政策有效性研究[J].金融发展评论,2012(5):45-56.

[3]刘丁平.社会融资结构对货币政策效力影响的实证分析[J].天中学刊,2016(1):73-77.

[4]苗润雨,王双进.略论社会融资结构变化对货币政策的影响[J].商业经济研究,2015(36):85-86.

[5]中国人民银行南昌中心支行课题组.社会融资规模视角下货币政策工具的有效性研究[J].海南金融,2011(9):6-12.

[6]李雷.社会融资结构变化对我国货币政策工具的影响及选择研究[D].合肥安徽大学,2014.

[7]毕海霞,杨梅.我国社会融资结构变化对货币政策工具的影响及对策[J].经济纵横,2015(10):101-106.

[8]赵平,高国鹏.社会融资规模视角下货币政策中间目标的实证研究[J].北方金融,2014(12):31-38.

[9]周先平,黄志斌,李标.社会融资规模适合作为货币政策中间目标吗?[J].数量经济技术经济研究,2013(10):79-93.

[10]张宇娜.社会融资规模作为货币政策中介目标的可行性分析[D].太原:山西财经大学,2015.

[11]BAILY,M.,DOUGLAS W.,ELMENDORF L.The Great Credit Squeeze:How It Happened,How to Prevent Another[J].Brookings Institution Discussion Paper,2008(5)1-163.

[12]GENNAIOLI N,SHLEIFER A,VISHNY R..A Model of Shadow banking[J].The National Bureau of Economic Research,2011 (9):20-25.

[13]李丹丹.中国影子银行对货币政策的影响研究——基于VAR模型[J].郑州航空工业管理学院学报,2015(2):32-37.

[14]林德发,胡晓.影子银行对货币政策的影响分析[J].西南金融,2016(2):7-10.

Research on Impact of the Change of the Social Financing Structure on the Effectiveness of Monetary Policy

Ren Xiao-he

( Anhui University of Finance and Economics, Bengbu Anhui 233030,China)

This paper chooses monthly data between May in 2006 and November in 2015, Which divides social financing into three parts including traditional financing, direct financing and shadow banking financing. By using VAR model the paoer studies the influence on the effectiveness of the monetary policy with social financing structure change. Through the Granger causality test, impulse response and variance decomposition, we be found a bidirectional relationship between traditional finance,direct financing and GDP. Though it is not obvious that shadow bank financing development can promote GDP growth, there is still a positive correlation . Meanwhile,it will facilitate the effectiveness of monetary policy with the increasing proportion of financing in direct finance and shadow bank. Finally, on the bases of analysis ,it puts forward a way to build a system of multivariable intermediary monetary policy , improving the effectiveness of monetary policy, and reforming monetary policy tools of our country.

the structure of social financing; the effectiveness of monetary policy; shadow banking;VAR model

F832.5

A

1672-0547(2016)05-0037-05

2016-07-02

任筱翮(1995-),女,安徽宣城人,安徽财经大学金融学院学生,研究方向:农村金融。