公允价值变动与现金股利分配关系研究

柳雅君 侯晓红

【摘 要】 公允价值计量属性是新会计准则的核心内容,是学术界和实务界关注的重要话题。公允价值变动如何影响现金股利分配,公司治理又如何影响其相关性,成为我国会计改革中亟待厘清的问题。文章以我国上市公司2007—2012年数据为样本,研究我国上市公司公允价值变动对现金股利的影响及公司治理对其相关性的影响。研究结果表明,公允价值计量属性的运用与现金股利支付意愿存在显著负相关,但在有现金股利分配且有公允价值变动的上市公司中,公允价值变动收益越大,现金股利支付水平越高,而公司治理中股权集中度和市场化进程对两者的相关性具有显著作用。研究结论为今后上市公司现金股利分配的设计及完善公司治理、引导证券市场健康发展具有现实意义。

【关键词】 公允价值; 现金股利; 公司治理

中图分类号:F233;F275 文献标识码:A 文章编号:1004-5937(2016)02-0042-06

一、引言

2007年我国新会计准则引入公允价值计量属性,标志着我国会计准则与国际会计准则日益趋同。大量运用公允价值进行计量和报告财务信息,已成为21世纪会计及其他许多计量性经济学科领域发展的重要特征。公允价值计量的运用能够很好地反映当期和未来的企业经营状况,有利于增强会计信息的相关性,提高相关会计信息质量,从而降低会计信息不对称性,为会计信息使用者的投资决策提供更有价值的信息。Carroll et al.(2003)、葛家澍(2007)、Michel & Weygandt(2009)、Daniel et al.(2011)、侯晓红和赵灵敏(2012)等人的研究结果均表明公允价值信息具有较高的价值相关性,增强了会计信息的解释能力。而由于公允价值变动具有暂时性和不稳定性,降低了会计盈余的连续性和可判断性,导致企业会计盈余和现金流量分离。现金股利政策恰好为公允价值的经济后果研究提供了契机。许多国内外学者的研究结果都表明企业盈余水平显著影响企业的现金股利政策,并且已成为研究企业现金股利政策的最核心因素和理论基石(Brennan & Thakor,1990;Graham & Bromson,1992;鲍学欣等,2013)。因此,采用公允价值计量属性在一定程度上动摇了企业财务信息的历史计量基础,并赋予了企业更大的灵活性来制定其会计政策,使得企业利用公允价值计量属性调整企业会计盈余成为可能,进而影响到企业现金股利政策的制定。现有文献对公允价值变动与现金股利是否存在相关关系的研究相对较少,且研究结果不统一。李育红(2010)、关颖(2011)等人的研究成果表明,企业会通过调增公允价值来提高现金股利的发放,但Goncharov et al.(2011)、郑爽(2011)等人研究得出了完全相反的观点。他们认为,公允价值导致的收入高速增长不是长期持续的,企业必须保持更多的未分配利润,以保证公司的长期发展。因此,基于我国股权高度集中、市场化进程程度不一致的公司治理环境下研究公允价值计量属性是否对企业现金股利政策的制定产生影响、是否会导致现金股利分配中存在不合理的行为,直接关系着企业未来的发展,也对整个股票市场的发展产生影响。

二、理论分析和研究假设

决策有用观和计量观是公允价值的重要理论基础,公允价值计量属性提高了财务报告的质量,增强了会计信息的解释能力,为决策制定提供更为及时、准确和真实的信息(Barth,2007;Barth & Landsman,1995)。但根据准则规定,公允价值计量属性的使用必须存在公平、活跃的交易市场,因此,上市公司在对其使用时必须谨慎。同时,公允价值变动具有暂时性和不稳定性的特征,在一定程度上降低盈余的可持续性和可预测性,现金股利支付则需稳定的盈余来支撑。Kormendi & Zarowin(1996)的研究认为股利分配与公司永久性收益更相关,因此,本文预期上市公司不会因为公允价值变动引起的暂时性收益而调整股利政策。基于此本文提出假设1:

假设1:公允价值计量的应用与现金股利支付意愿呈负相关关系。

随着我国经济的快速发展,会计失真的现象经常发生,而公允价值计量属性的使用在一定程度上对会计信息的可靠性造成影响。由于金融市场的短期波动相对比较剧烈,交易性金融资产和负债等价格产生的波动计入“公允价值变动损益”项目,在期末直接计入当期的营业利润。当财务报表使用者无法通过相关信息正确解读财务报表、“功能锁定”于会计盈余,而不关注盈余结构和质量时,可能导致管理者通过调节公允价值进行盈余管理,使得公司核心利润变得模糊(叶建芳和周兰,2009;牟韶红,2010;Dechow et al.,2011;刘斌等,2013)。关于现金股利分配的影响因素中,Lintner(1956)在早期研究上市公司现金股利分配水平变动的影响因素时发现,上市公司的盈利能力对现金股利政策变动影响显著。吕长江和王克敏(1999)通过对1997—1998年沪深两市支付现金股利的316家上市公司回归分析后而得出现金股利分配与上市公司的盈利能力显著正相关。由于目前我国所面对的市场环境、法律环境以及公司治理结构都比较特殊,存在着非常严重的资本市场价格剧烈波动、公司信息不对称,导致市场环境经常受到情绪或心理等因素的影响,而高管的经济理性和经营能力也存在较大的缺陷,这就对非理性的外部投资者以及公司高管带来困惑,导致他们的非理性行为进一步加剧。因此,相对于以理性为假设条件的经典公司金融来说,用非理性为假设条件的行为公司金融理论来解释企业财务行为受公允价值会计的影响更具解释力度。大量的文献研究认为,投资者决策只与公司最终的收益相关,但并不理解收益各组成部分的含义,因此,在有现金股利分配的上市公司中,管理者就会有动机将包含公允价值变动损益的净利润作为现金股利分配的基础,基于此,本文提出假设2:

假设2:公允价值变动损益越大,现金股利支付水平越高。

为了更好地分析公允价值变动对现金股利支付水平的影响,本文将公允价值变动损益分为公允价值变动收益和公允价值变动损失,具体假设为:

假设2a:公允价值变动收益越大,现金股利支付水平越高。

假设2b:公允价值变动损失越大,现金股利支付水平越低。

我国上市公司的现金股利政策与西方国家的相比带有很强的中国特色。在我国,股权高度集中的现象普遍存在,大股东利用手中的绝对控制权来获取私人收益的动机和能力较强,因此大股东会抢占上市公司的资源,甚至会以牺牲中小股东的利益为代价为自己谋利。Johnson & Porta(2000)提出“利益转移(tunneling)”,通过研究也得出由于控股股东拥有一定的控制权,他们会通过各种手段转移上市公司的资产和利润。Lee & Xiao(2002)认为现金股利政策已成为控股股东转移上市公司利益的手段。翟明磊和武晓玲(2013)通过研究得出,当上市公司股权集中度相对较高时,大股东在公司决策如现金股利政策制定时有一定的控制权。在新会计准则下,引入的公允价值变动具有暂时性和不稳定性的特征(Penman,2007;Plantin et al.,2008),在一定程度上降低盈余的可持续性和可预测性,加大会计盈余与现金流的分离度。“公允价值变动损益”账户用来核算采用公允价值变化给当期会计报告带来的损益,直接影响当期的会计盈余。在股权集中的背景下,大股东为了转移上市公司的资金,会采用现金股利分配的手段。因此,当企业制定现金股利政策时,会忽略各收益不同组成部分的内涵,也不考虑公允价值变动损益这样没有实际现金流的利润数额(娄芳等,2010),直接以利润表中的净利润数额作为现金股利分配的基础,而公允价值变动对净利润会产生显著的影响,所以大股东会通过调整公允价值变动来调整当期盈余。在股权集中度比较分散的上市公司,大股东进行利益侵占的动机较弱,在分配现金股利时,会考虑到公允价值的暂时性和不确定性。由此,提出假设:

假设3a:股权集中度越高,对公允价值变动收益与现金股利支付水平相关性的解释性越强。

假设3b:股权集中度越高,对公允价值变动损失与现金股利支付水平相关性的解释越弱。

尽管我国的市场化建设已经取得巨大成就,但由于地域以及国家政策等方面的差异,我国各个地区的市场化程度并不均衡(刘金星和宋理升,2013)。在市场化较高的地区,上市公司存在完善的法律保护制度和监管体系,各企业之间会在一个相对公平的环境里进行经营,但同时上市公司的竞争比较激烈,公司在各类契约的签订和交易中受到的约束条件会更多(樊纲和王小鲁,2011)。根据信号传递理论,外部投资者认为制定企业股利分配政策是一项信息传递机制。当经营者对企业未来的发展充满信心、估计会呈现出大的盈利时,他们就会采用提高股利支付率这一手段向外界传递,以此来吸引潜在投资者,进而增加公司价值。雷光勇和刘慧龙(2007)、程敏(2009)等研究得出市场化进程程度影响上市公司现金股利分配行为,且存在显著的正相关关系。公允价值计量属性应用的条件是需要存在活跃的交易市场,但是由于我国资本市场存在诸多问题导致市场不健全,使得公允价值计量属性的估计存在一定的不确定性(杨敏等,2012)。市场化进程越高,相关资产的交易市场越活跃,公允价值计量的中介组织越发达,其公允价值就越容易取得,企业确定资产公允价值所花费的成本也就越小(侯晓红等,2013)。但是Henry(2009)研究表明,当存在过于灵活的交易市场、公允价值的选择较多时,会导致管理者机会主义运用,选择自身利益较高的公允价值估值模式。因此,在市场化进程高的地方,管理者会将公允价值作为盈余管理的手段,调整当期盈余,提高现金股利发放的水平,向市场传递良好的信息,吸引潜在的投资者进行投资,以提升公司的市场价值。因此提出假设:

假设4a:市场化程度越高,对公允价值变动收益与现金股利支付水平相关性的解释性越强。

假设4b:市场化程度越高,对公允价值变动损失与现金股利支付水平相关性的解释性越弱。

三、研究设计

(一)样本选取与来源

本文选取2007—2012年我国沪深两市上市公司为研究样本,并剔除*ST、S*ST、SST、ST、S公司,剔除金融保险业上市公司,剔除缺失相关财务数据的样本公司,最终获得10 657个公司年度样本作为总体分析样本。为进一步研究,本文筛选出两类样本,第一类是有现金股利分配且公允价值变动大于零的样本,共计888家上市公司;第二类是有现金股利分配且公允价值变动小于零的样本,共计812家上市公司。研究所需数据来源于CCER数据库、国泰安数据库。数据的处理主要是使用Excel2013和SPSS21.0。

(二)变量选择与模型构建

表1列示了本文所用研究变量的含义及其计量说明。

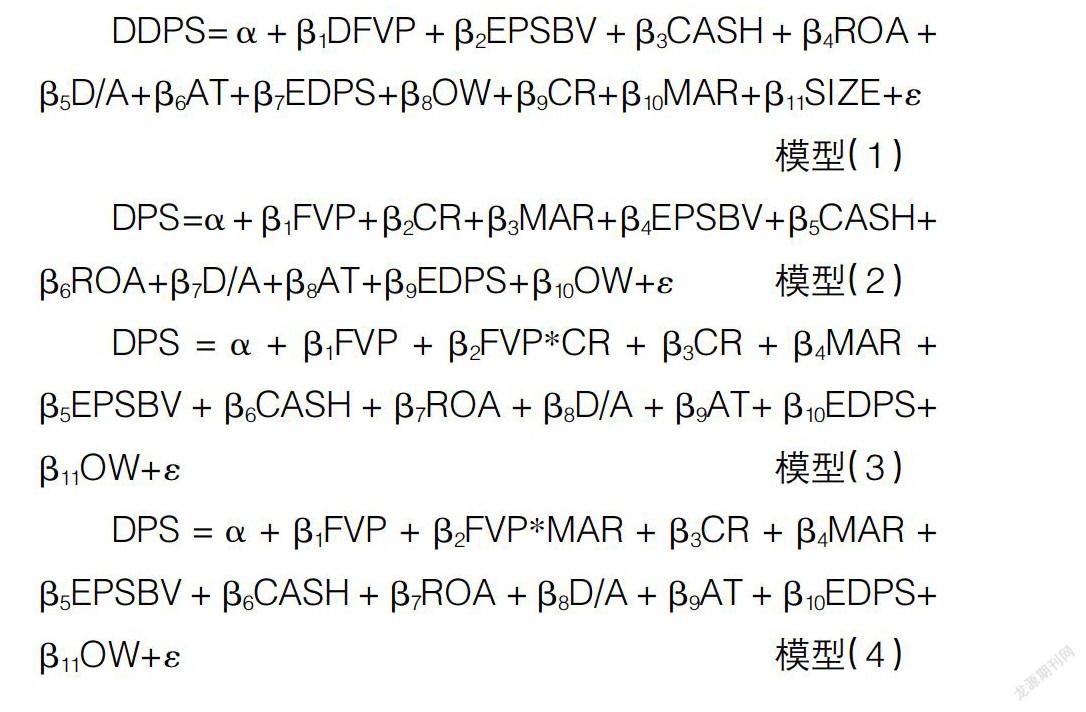

本文采用logistic回归分析方法,构建模型(1)研究我国公允价值计量的采用与现金股利支付意愿的相关关系,实证检验假设1。以DPS为被解释变量,构建模型(2)进一步研究我国公允价值变动损益对上市公司现金股利支付水平的影响,实证检验假设2、假设2a、假设2b。最后通过构建模型(3)、模型(4)分别研究股权集中度、市场化进程程度对公允价值变动与现金股利支付水平相关关系的影响,实证检验假设3a、假设3b、假设4a和假设4b。

四、实证检验

(一)描述性统计

表2为总体样本公司的描述性统计结果。从中可以看出超过一半的上市公司进行现金股利的发放,基本接近欧美等资本发达市场现金股利分配的水平。我国公允价值计量属性采用的均值较低,表明虽然公允价值的使用提高了价值相关性,但并没有得到大部分上市公司的认可,说明我国上市公司对公允价值计量属性是谨慎、适度采用,其使用条件相当严格,要求企业必须具有确凿证据时才能使用这一计量属性。

(二)回归分析

1.公允价值变动对现金股利支付意愿的影响

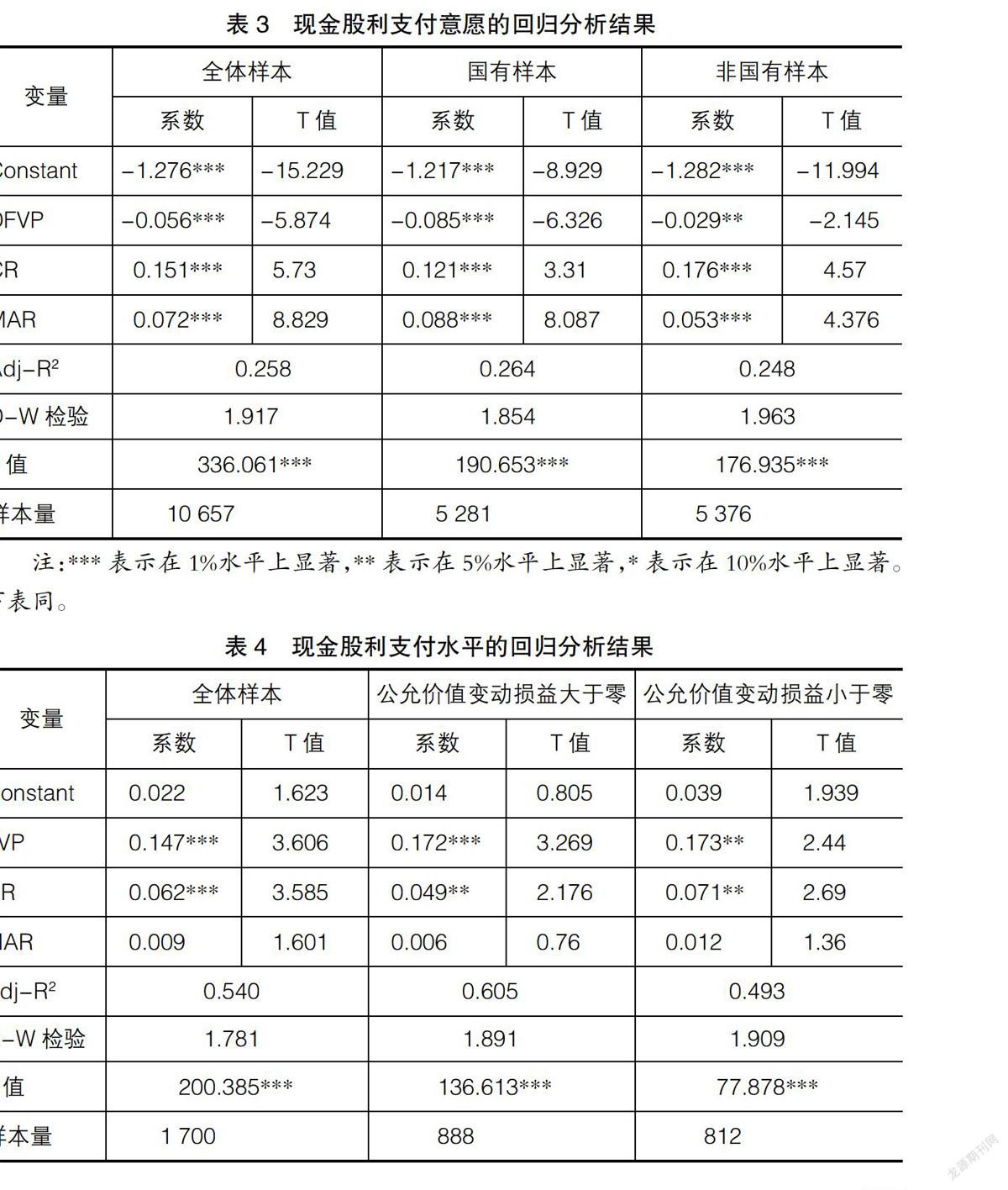

表3列示公允价值运用与现金股利支付意愿相关性的回归分析。从中可以看出DFVP系数为-0.056,在1%水平上显著负相关,即采用公允价值计量属性的上市公司更不倾向发放现金股利,说明我国会计准则制定者对公允价值计量的运用是持谨慎性态度的。为更好地解释两者的相关性,本文将全样本分为国有样本和非国有样本进行检验,研究结果表明两类样本均通过显著性检验,模型验证了假设1。

2.公允价值变动对现金股利支付水平的影响

表4列示公允价值变动对现金股利支付水平影响的回归分析。从中可以看出,FVP系数为0.147,在1%水平上显著正相关,说明在有公允价值变动且发放现金股利的上市公司,管理者制定现金股利政策时,“功能锁定”于会计盈余,而不关注盈余结构和质量,没有充分考虑公允价值变动的暂时性和波动性。在公允价值变动损益大于零的样本中,FVP系数为0.172,在1%水平上显著正相关,说明公允价值变动收益在现金股利分配的决定过程中起到了一定的推动作用,假设2a成立。在公允价值变动损益小于零的样本中,FVP系数为0.173,在5%水平上显著正相关,说明公允价值变动在一定程度上会形成对主营业务的拖累,从而影响企业股利分配,假设2b得到验证。

3.股权集中度对公允价值变动与现金股利支付水平相关性的影响

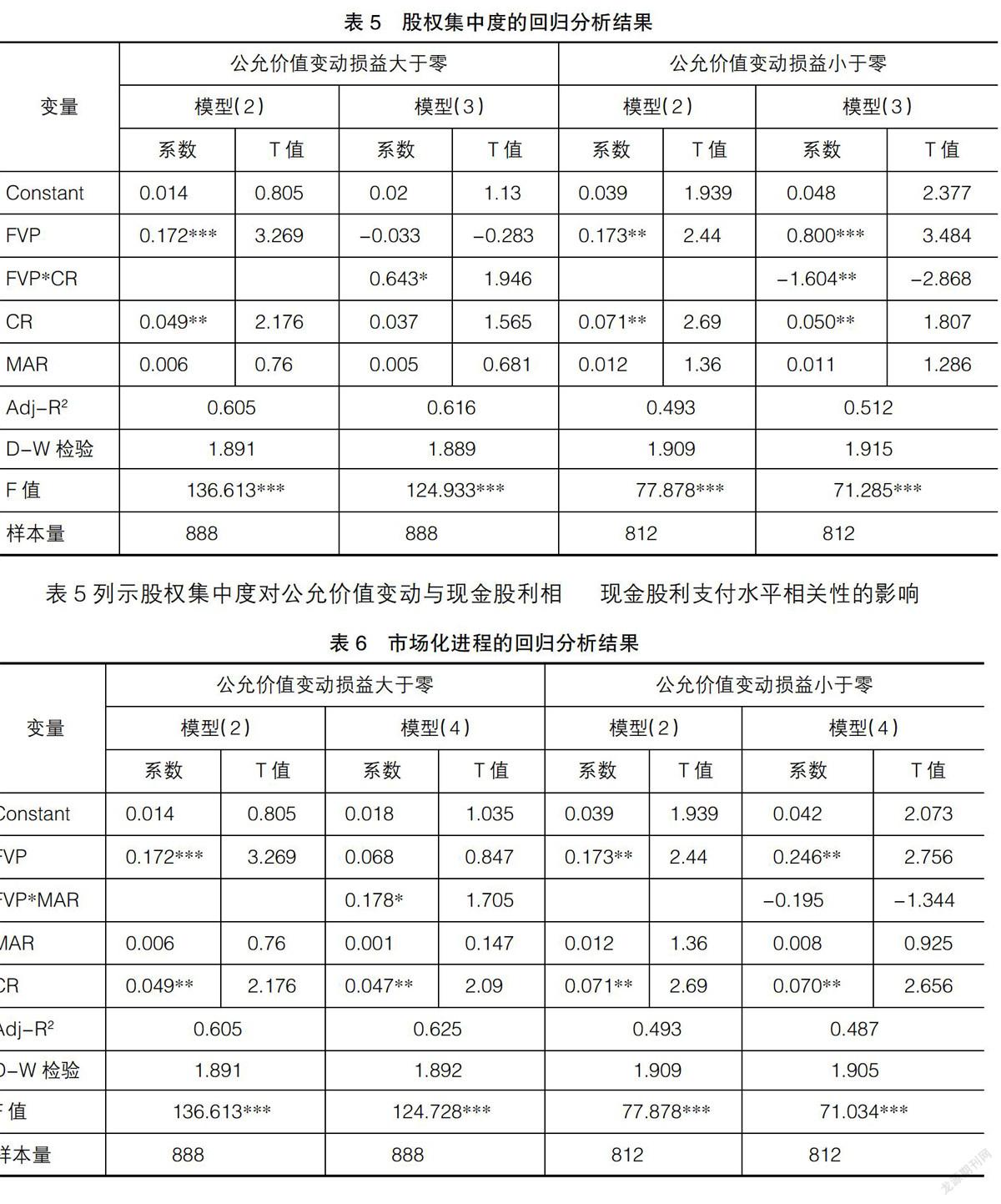

表5列示股权集中度对公允价值变动与现金股利相关性影响的回归分析。从中可以看出,在公允价值变动损益大于零的样本公司模型(2)中,CR系数为0.049,在5%水平上显著正相关,说明大股东会通过现金股利分配侵占上市公司利益;模型(3)中,FVP*CR系数为0.643,在10%水平上显著正相关,说明相对于股权分散的公司,股权集中的公司加大了公允价值变动收益对现金股利的解释力,即股权集中的公司在现金股利决策时,倾向于使用持续性较差的持有收益,反映出通过现金股利进行利益侵占的动机,而公允价值计量是其盈余管理的工具,假设3a得到验证。

在公允价值变动损益小于零的样本公司模型(2)中,CR系数为0.071,在5%水平上显著,与上文研究结果相同,验证了大股东的利益侵占;模型(3)中FVP*CR系数为-1.604,在5%水平上显著负相关,说明大股东为了侵占上市公司以及中小股东的利益,会忽略公允价值变动潜在损失而继续发放现金股利,同样反映出大股东利益侵占的动机,假设3b得到验证。

4.市场化进程对公允价值变动与现金股利支付水平相关性的影响

表6列示市场化进程对公允价值变动与现金股利相关性的影响。从中可以看出,在公允价值变动损益大于零的样本模型(2)中,MAR系数为0.006,尽管为正,但不显著,说明我国的外部制度环境并没有发挥应有的作用;在模型(4)中,FVP*MAR系数为0.178,在10%水平上显著,说明在市场化进程高的地方,管理者会将公允价值作为盈余管理的手段,调整当期盈余,提高现金股利发放水平,向市场传递良好的信息,吸引潜在的投资者进行投资,假设4a得到验证。

在公允价值变动损益小于零的样本模型(2)中,MAR系数为0.012,尽管为正,但不显著,与上文研究结果相同;模型(4)中,FVP*MAR系数为-0.195,没通过显著性检验,本文假设4b未通过检验,但是相关系数为负数,表明在市场化进程较高的地区,上市公司为了向资本市场传递良好信息,会忽略公允价值变动的潜在损失,加大现金股利支付力度。

五、研究结论

通过实证研究发现,公允价值计量属性的应用与上市公司现金股利支付意愿负相关。在有股利分配且有公允价值变动的上市公司中,公允价值变动损益越大,现金股利支付水平越高,管理者在制定现金股利政策时未考虑盈余结构和质量。公司治理对公允价值变动与现金股利支付相关性产生影响,在公允价值变动大于零的样本中,股权集中增强了公允价值变动与现金股利支付的相关性,反映出大股东通过现金股利进行利益侵占的动机。市场化程度的加深或制度环境的改善,正向影响公允价值变动与现金股利支付水平的相关性。在公允价值变动小于零的样本中,股权集中度降低了公允价值变动与现金股利支付的相关性,同样反映大股东通过现金股利进行利益侵占的动机。本文的研究结果为我国更加稳健地采用新会计准则和公允价值计量模式以及改善公司治理环境提供了实证支持。

基于此,本文提出以下建议:(1)加强外部监管作用。证监会应制定更加严格完善的股权激励法律法规,进一步完善相关法律,加大对违法违规行为的处罚力度。加强独立审计师的独立性,对注册会计师进行有效的监督,保证注册会计师在审计过程中严格遵守职业道德,随时保持适当的职业怀疑,确保审计的公平公正。(2)完善上市公司内部治理结构。我国上市公司应该继续扩大股权分置改革,建立合理的股权结构,以有效提高中小股东对现金股利分配的决定权。同时,提高董事会的独立性,逐步培养专业化的独立董事,以公平、公正、合理地制定现金股利政策。(3)加快市场化进程。加快市场化发展的进程,缩小不同地区的市场化进程差距,进一步改善政府职能,从而为现金股利分配创造良好的环境。

【主要参考文献】

[1] BARTH M E. Standard-setting measurement issues and the relevance of research[J].Accounting and Business Research,2007(37)(Special issue):7-15.

[2] PLANTIN G,SAPRA H,SHIN H S. Marking-to-market:panacea or pandora's box?[J]. Journal of Accounting Research,2008,46(2):435-460.

[3] PENMANS S. Financial reporting quality: is fair value a plus or a minus?[J]. Accounting and Business Research,2007(37)(Special issue): 33-44.

[4] YOUNG M R, MILLER P B W, FLEGM E H. The role of fair va1ue accounting in the subprime mortgage meltdown[J]. Journal of Accountancy,May2008:34-41.

[5] 鲍学欣,曹国华,王鹏.真实盈余管理与现金股利政策:来自中国上市公司的经验证据[J].经济与管理研究,2013(2):96-104.

[6] 关颖.公允价值对现金股利政策的影响及股价反应[D].重庆大学,2011.

[7] 胡奕明,刘奕均.公允价值会计与市场波动[J].会计研究,2012(6):12-18.

[8] 侯晓红,李琦,罗炜.大股东占款与上市公司盈利能力关系研究[J].会计研究,2008(6):77-84.

[9] 李玉博,原红旗.新会计准则对现金股利和会计盈余关系影响的研究[J].管理世界,2010(1):122-132.

[10] 李卓.现金股利政策动因、盈余持续性与市场反应[D].厦门大学,2007.

[11] 刘斌,杨晋渝,WOODY LIAO.公允价值会计与市场投资异象研究:来自中国上市公司的经验证据[J].财经理论与实践,2013,34(4):54-58.

[12] 刘金星,宋理升.终极控制股东的政治关联与现金股利的实证研究:来自民营上市公司的经验证据[J].山西财经大学学报,2013(6):70-80.

[13] 刘永泽,孙翯.我国上市公司公允价值信息的价值相关性:基于企业会计准则国际趋同背景的经验研究[J].会计研究,2011(2):16-22.

[14] 翟明磊,武晓玲.上市公司股权结构对现金股利政策的影响:基于股权分置改革的股权变化数据[J].山西财经大学学报,2013(1):84-94.

[15] 张金若,辛清泉,童一杏.公允价值变动损益的性质及其后果:来自股票报酬和高管薪酬视角的重新发现[J].会计研究,2013(8):17-23.

[16] 侯晓红,赵灵敏.公司治理对公允价值相关性的影响研究[J].工业技术经济,2012(10):121-130.