金融脱媒对货币政策股市传导机制影响分析

朱玲玲 胡日东

【摘 要】 金融脱媒是金融市场发展到一定时期的产物。随着我国金融脱媒的逐步深化和企业通过股票市场直接融资比例的进一步扩大,货币政策的股票市场传导机制必定会受到影响。从货币政策股票市场传导机制的两个重要环节入手逐步分析,得出结论:金融脱媒后货币政策对股票价格的影响以及股票价格变动对投资(实体经济)的影响均有所增强,即金融脱媒使货币政策股票市场传导渠道更加顺畅。

【关键词】 金融脱媒; 货币政策传导机制; 股票市场

中图分类号:F230 文献标识码:A 文章编号:1004-5937(2016)02-0020-05

一、引言

金融脱媒(Financial disintermediation)现象最早出现在20世纪60年代的美国,是指资金的供需双方绕过商业银行等金融中介而直接在资本市场、货币市场上投融资的现象,故又称“金融非中介化”。从上海、深圳股票交易所成立,到短期融资券发行开闸,到信贷资产证券化的发展,再到“影子银行”的日益活跃、互联网金融的蓬勃发展,企业融资中银行贷款的比例越来越低,居民金融资产结构中存款的比重在不断下降,我国银行业面临着越来越明显的金融脱媒挑战。而随着我国资本市场的进一步发展完善和IPO的重启、新三板的扩容、股票发行注册制的推出,我国金融脱媒的步伐也将越走越远。

我国股票市场起步较晚,但经过二十几年的发展,已建立起包括主板、中小板、创业板、新三板及产权交易中心等在内的多层次资本市场体系,股票总市值近30万亿元,居全球第二,股票年成交额近50万亿元,境内上市公司数近2 500家。中国股票市场从不规范、不成熟、不健康逐步走向规范化、法制化,股票市场直接融资、资源优化配置、促进经济结构战略性调整的功能逐步显现出来,货币政策股票市场传导机制的重要性也开始凸显。特别是随着金融脱媒的深化,企业逐渐摆脱了主要依靠银行贷款的融资模式,股票等直接融资所占的比重日益增大,中央银行采取的货币政策能够通过股票市场更加顺畅地传导到实体经济。李燕华、周丹(2012)认为金融脱媒疏通了货币政策资产价格渠道,增强了我国货币供给量的变动对股票市场价格的传导效果。因此,在金融脱媒新形势下,研究其对我国货币政策股票市场传导机制的影响,对我国货币政策工具、目标的选择以及更好地发挥宏观调控效果有着重要的意义。

二、理论分析

托宾(1961)提出了著名的Q理论,认为股票价格是货币政策影响真实经济的关键因素。他将真实资本的股票市场价格与重置成本的比率定义为Q值。当Q>1时,企业的股票市场价格高于重置成本,即通过资本市场进行收购的成本高于厂房设备等的重置成本,此时企业会选择扩大投资;反之,当Q<1时,企业通过资本市场进行收购的成本低于厂房设备等的重置成本,企业则不愿意追加投资。Q值越高,对投资的刺激越大。当货币当局采取扩张性货币政策时,商业银行为消化超额储备会选择增加贷款或债券投资,在贷款需求不变和债券供给不变的条件下,将导致债券价格上升、利率下降。此时,非银行部门会选择降低债券持有比例而去购买相对便宜的股票,从而导致股票价格上涨。在企业重置成本不变的情况下Q值上升,企业会增加投资,从而推动实体经济发展。

由于交易摩擦和信息不对称,企业外部直接融资的成本一直较高,但金融脱媒使得企业通过股票市场等直接融资市场获得资金变得更加便利。同时随着股票市场的进一步发展完善,通过股市直接融资的企业不断增加,投资者也更容易通过股市获得越来越多企业的经营状况、财务状况、公司价值等信息,此时理性投资者能更方便和准确地对比直接投资新建企业与从股票市场收购企业的成本大小。当货币政策导致企业股票价格高涨使得托宾Q值大于1时,更多的理性投资者会放弃从资本市场上收购企业而更愿意增加投资。总之,金融脱媒有助于托宾Q值效应的发挥,增强货币政策的股票市场传导效应。

三、实证检验

货币政策股票市场传导机制最重要的两个环节:一是从货币政策传导到股票价格;二是从股票价格传导到实体经济。本文从这两个环节入手,建立向量自回归(VAR)模型实证检验金融脱媒对货币政策股票市场传导机制的影响。

(一)金融脱媒对“货币政策传导到股票价格”影响实证分析

朱玲玲、胡日东(2014)将金融脱媒指标(DIF)定义为人民币贷款增量与股票市场筹资额、企业债券发行量、人民币贷款增量总和之比,计算了1998年第1季度至2014年第2季度的季度数据,并通过邹突变点检验得出2005年第2季度即为金融脱媒指标DIF的突变点,2005年2季度之前我国处于非金融脱媒时期,2005年2季度之后则处于金融脱媒时期。

本文选取狭义的货币供应量M1作为货币政策指标,上证综合指数INDEX作为资产价格中介目标变量。样本期间为1998年1月至2014年6月,数据来源于中经网。经过价格调整、季节调整、取对数进行差分后,得到货币供给增长率Mt和股票指数增长率INt。

建立向量自回归模型之前,首先对货币供给增长率Mt和股票指数增长率INt变量的平稳性进行检验,采用单位根检验ADF方法,结果显示两个变量都是平稳的。为了分析金融脱媒前后货币政策股票市场传导机制效应的不同,本文根据金融脱媒指标DIF的突变点(2005年2季度)把货币供给增长率Mt、股票指数增长率INt两个变量数据分成两个阶段,即金融脱媒前(1998年1月至2005年6月)和金融脱媒后(2005年7月至2014年6月)。

1.金融脱媒前:1998年1月至2005年6月

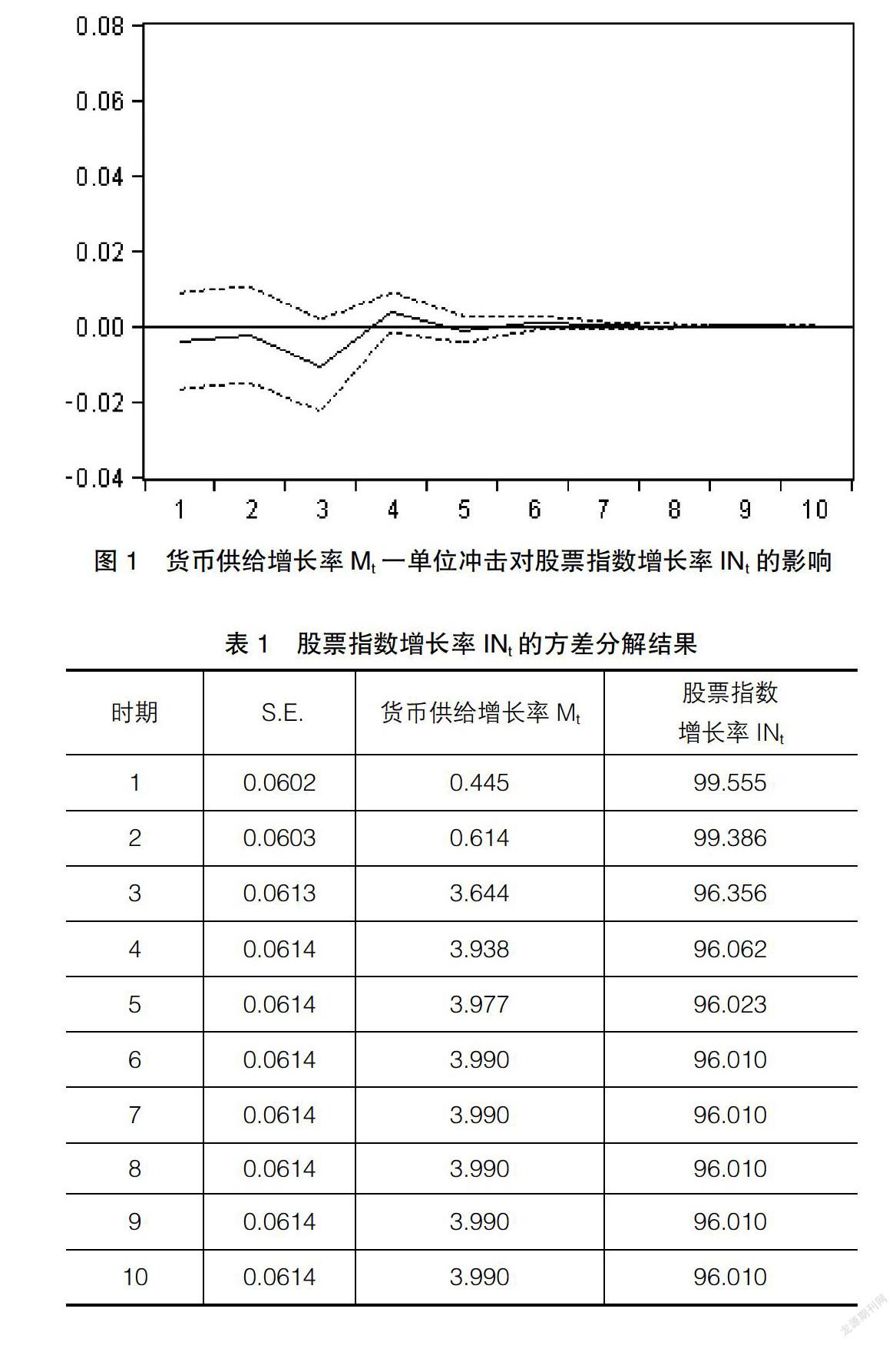

首先,根据最小AIC信息准则确定VAR模型的滞后阶数p为2。通过建立两变量VAR模型,得出股票指数增长率INt对货币供给增长率Mt一个标准差新息的脉冲响应图,如图1。

其次,用方差分解方法研究模型的动态特征,研究在金融脱媒前时期,货币供应量变动对股票价格变动的贡献,结果如表1。

从图1可以看出,金融脱媒前(1998年1月至2005年6月)货币供给增长率Mt一单位正向冲击在1—3期对股票指数增长率INt的效应为负,直至第4期货币供给增长率Mt一单位正向冲击才引起股票指数增长率INt微弱的增长,此后效应几乎为零。也就是说非金融脱媒时期货币供应量的增加并不能显著地引起股票价格的上升。同样可以从表1的股票指数增长率INt方差分解结果中看出,货币供给增长率Mt对股票指数增长率INt变动的贡献率很低,仅为3.99%,货币供给增长率Mt变动对股票指数增长率INt变动的影响不大。

2.金融脱媒后:2005年7月至2014年6月

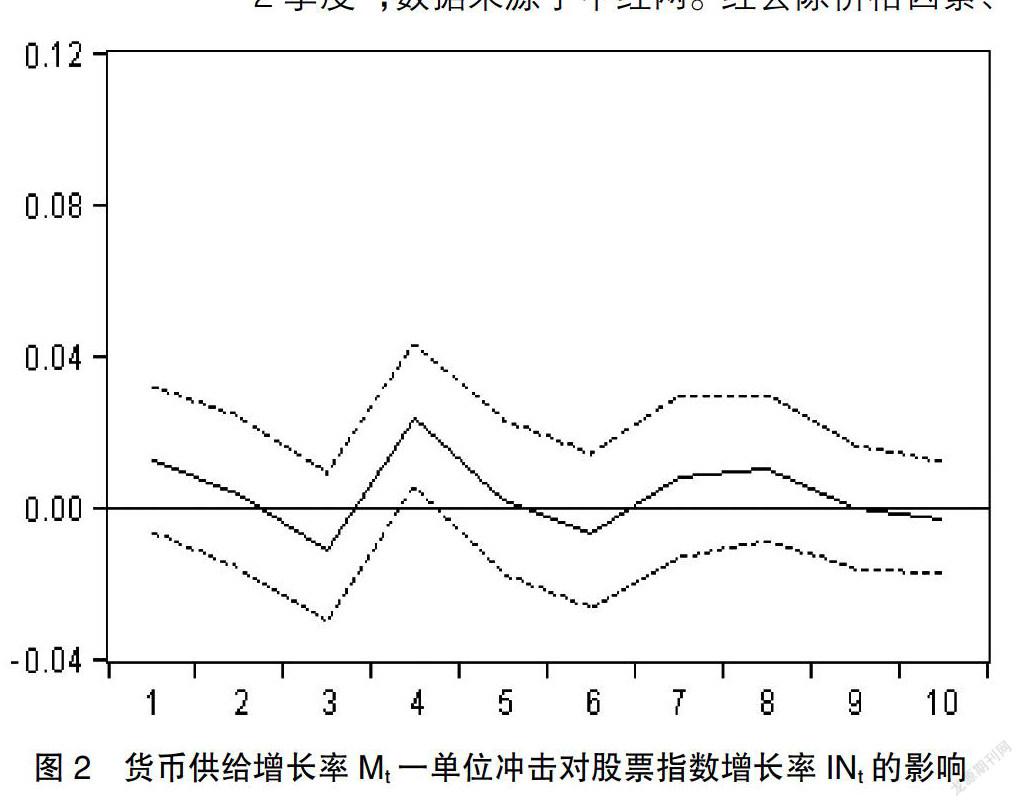

同样针对金融脱媒后的货币供给增长率Mt和股票指数增长率INt构建向量自回归模型。根据最小AIC值准则,确定VAR模型滞后期p为5。金融脱媒后的这个时期,股票指数增长率INt对货币供给增长率Mt一个标准差新息的脉冲响应图如图2。

同样,用方差分解方法研究模型的动态特征,分析货币供应量变动对股票价格变动的贡献,结果如表2。

对比图1和图2可以发现,2005年7月至2014年6月期间,货币供给增长率Mt一单位正向冲击在第1期对股票指数增长率INt产生正向效应,除了第3期、第6期和第10期外,货币供给增长率Mt的正向效应持续存在。货币供给增长率对股票指数的影响程度明显大于金融脱媒前的1998年1月至2005年6月这一时期。同样,对比表1和表2的方差分解结果,尽管2005年7月至2014年6月期间,货币供给增长率Mt变动对股票指数增长率INt变动的贡献率依然不大,贡献率最大值也仅为8.685%,但与金融脱媒前相比已有了一定的提高。

目前,我国股票市场还存在行政干预、结构失衡、开放程度低等缺陷,传导货币政策的效率偏低,货币政策对股票指数的影响还较小。但从以上的分析可以发现:金融脱媒增强了货币政策与股票价格指数之间的联动性,并且该效应为正。即金融脱媒后,宽松的货币政策更能促进股票价格指数上涨,反之亦然。

(二)金融脱媒对“股票价格传导到实体经济”影响实证分析

接下来对货币政策股票市场传导机制的第二个重要环节进行实证检验。股票市场价格变动影响企业的投资决策进而影响实体经济,本文选取固定资产投资完成额季度指标作为投资变量。样本期间为1998年1季度至2014年2季度①,数据来源于中经网。经去除价格因素、季节调整、对数差分等数据处理后得到投资增长率It。股票价格变量仍然采用股票指数增长率INt季度数据。

通过ADF方法检验,结果显示两个变量同样是平稳的。仍然把数据以金融脱媒指标DIF的突变点(2005年2季度)分成两个阶段,即金融脱媒前(1998年1季度至2005年2季度)和金融脱媒后(2005年3季度至2014年2季度),分段对股票指数增长率INt和投资增长率It建立两变量VAR模型。

1.金融脱媒前:1998年1季度至2005年2季度

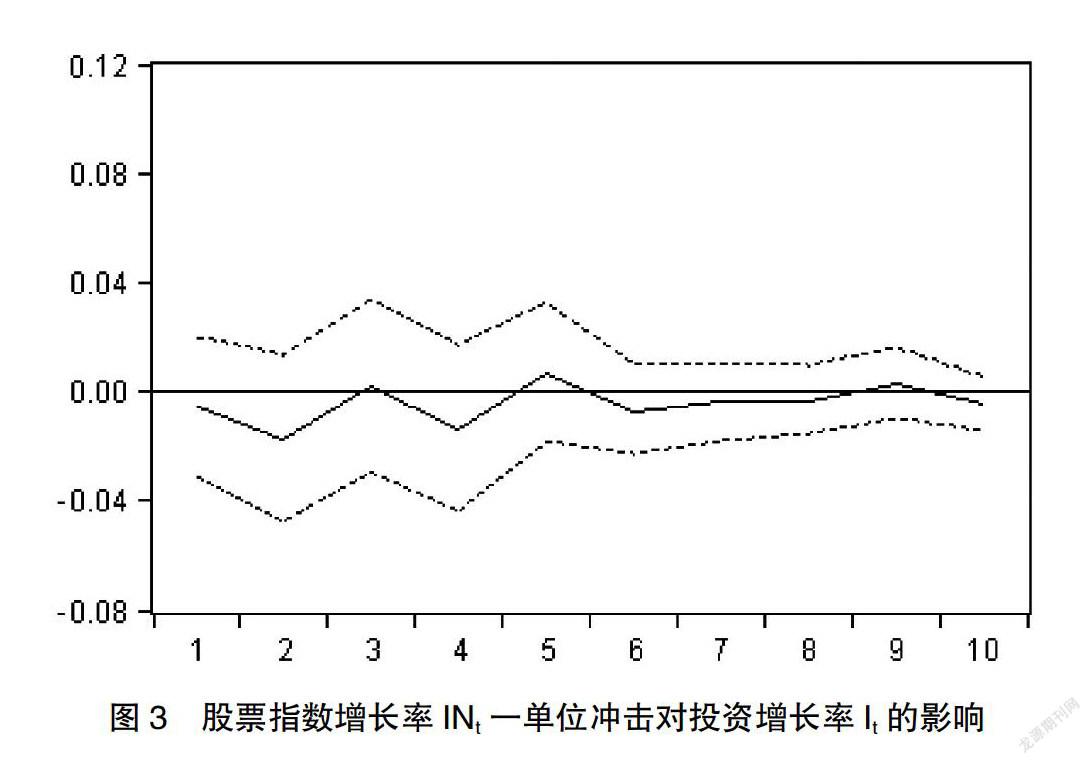

根据最小AIC信息准则确定滞后阶数p为3。投资增长率It对股票指数增长率INt一个标准差新息的脉冲响应图如图3。

用方差分解方法研究模型的动态特征,分析股票指数变动对投资变动的贡献,结果如表3。

从图3可以看出,股票指数增长率INt一单位正向冲击对投资增长率It的影响在第1、2期为负效应,直到第3期才达到0.002,此后影响效应一直在0上下波动,影响不大。即在1998年1季度到2005年2季度的非金融脱媒时期,股票价格变动的投资效应很弱。同样表3的投资增长率It方差分解结果也显示出股票指数增长率INt对投资增长率It的贡献率仅为8.086%,股票价格变动对投资变动的影响很小。巴曙松(2002)认为由于缺乏健康的评价机制和收购兼并机制,我国资本市场未能有效地提高投资效率。同时,资本市场还未成为企业融资的主渠道,企业从资本市场的融资未充分得到运用,对投资的影响并不大。

2.金融脱媒后:2005年3季度至2014年2季度

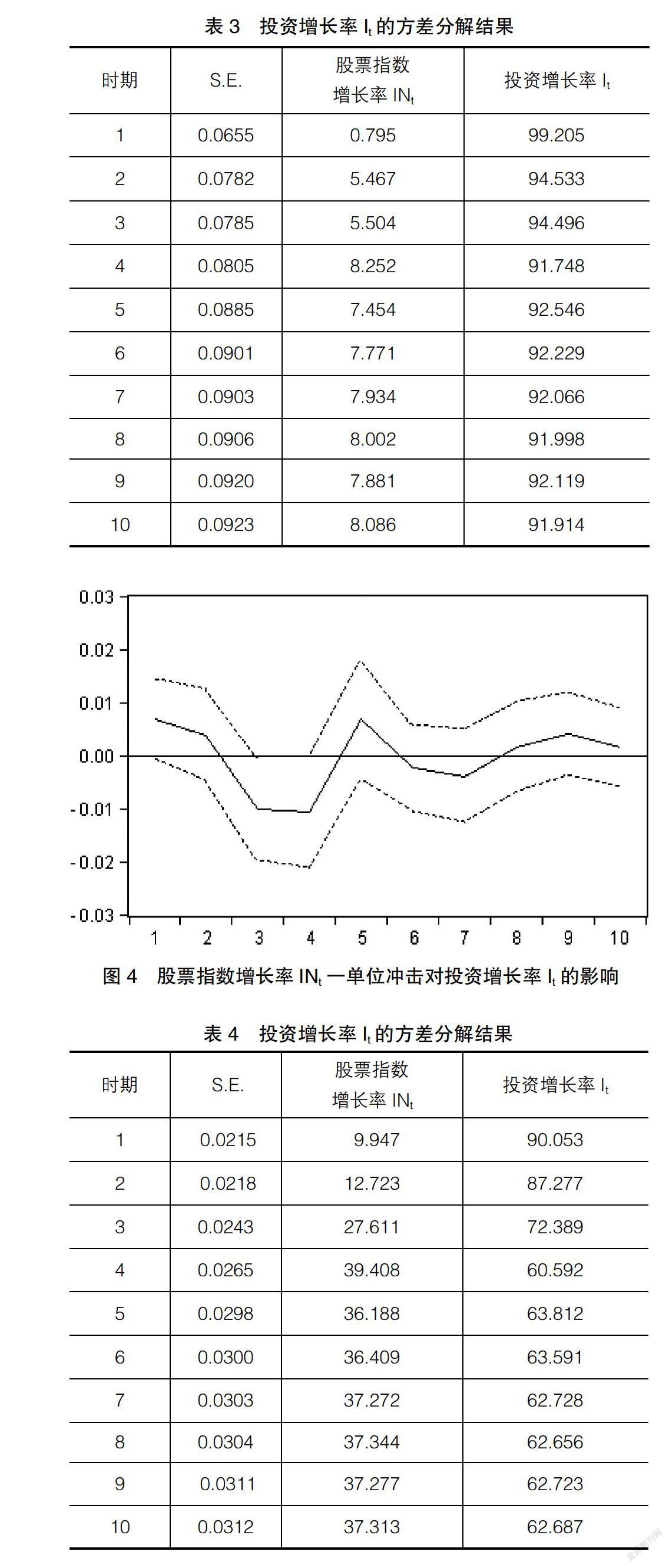

根据最小AIC信息准则确定滞后阶数p为4。投资增长率It对股票指数增长率INt一个标准差新息的脉冲响应图如图4。

用方差分解方法研究模型的动态特征,分析股票指数变动对投资变动的贡献,结果如表4。

对比图3和图4可以发现,金融脱媒后,股票指数增长率INt增长对投资增长率It的正向效应在第1期即显现出来,达到0.0068。虽然在第3、4、6、7期股票指数增长率INt一单位正向冲击对投资增长率It的影响为负,但股票指数增长率INt增长对投资增长率It的正向效应一直持续到第10期,仍为0.0014,已明显强于金融脱媒前时期。同样,对比表3和表4的投资增长率It方差分解结果,金融脱媒后与金融脱媒前相比,股票指数增长率INt变动对投资增长率It变动的贡献率从8%左右大幅增长到37.313%,股票价格对投资的影响大幅提高。在金融脱媒的作用下,股票价格的投资效应有所增强,货币政策股票市场传导机制的第二个环节在金融脱媒的影响下也更加顺畅。

四、结论及政策建议

从上文分析可以看出,金融脱媒使货币政策的股票市场传导渠道更加顺畅。随着金融脱媒的继续深化,我国原有的货币政策中介目标应适当进行调整。早在2005年,中国人民银行行长周小川就指出在经济转轨阶段,政策制定者往往偏向于使用数量型调控工具,而对价格类调控工具的使用还有所欠缺。其实,历史经验表明,价格类调控工具的作用往往比想象的要好很多(周小川,2005)。在金融改革的进程中,应逐步加大价格型货币政策工具的运用力度,以资产价格等作为中介目标,而减少对数量型货币政策工具的依赖,使货币政策的股票价格等传导渠道在金融脱媒的大背景下更好地发挥作用。

随着直接融资在社会融资总量中比重的提高,股票市场逐渐成为解决企业资金来源的一个重要渠道。为更好地发挥货币政策股票市场传导机制作用,建议进一步扩大资本市场规模,加快资本市场对外开放。同时,完善系统性风险监测预警和评估处置机制,对内幕交易、市场操纵等违法违规行为从严查处,维护良好的市场环境。经过10年的探索,我国虽已建立起包括主板、中小板、创业板、新三板及产权交易中心等在内的多层次资本市场体系,但当前我国资本市场仍处在“新兴加转轨”阶段,还存在不少问题,包括国际化程度不高、产品不够丰富、转板退市机制不健全等,迫切需要深化改革、扩大开放,进一步健全多层次资本市场体系。

【参考文献】

[1] MISHKIN F S.The economics of money,banking, and financial markets[M]. 7th ed. Addison-Wesley,2001.

[2] 李燕华,周丹.金融脱媒对我国货币政策传导机制影响的研究:基于资产价格传导渠道[J].国际商贸,2012(10):174-175.

[3] 朱玲玲,胡日东.金融脱媒对我国货币政策传导机制的影响分析:基于STVAR模型[J].宏观经济研究,2014(12):86-93.

[4] 巴曙松.通过股票市场上扬促进经济增长:幻象与远景[J].当代财经,2002(1):30-33.

[5] 周小川.当前研究和完善货币政策传导机制需要关注的几个问题[C].中国货币政策传导机制:中国人民银行与国际货币基金组织研讨会论文集.北京:中国金融出版社,2005.