产权性质、多元化经营与现金股利政策*

石河子大学经济与管理学院 张兆慧

一、引言

多元化经营这一重要经营行为在我国越来越流行,并已成为近期学者研究的重要研究领域和热点。企业多元化经营所带来的代理问题以及内部资本市场的效率均会对现金股利政策产生重要影响。这是因为多元化企业融资渠道较多,且具有分散风险、内部融资的优势,还可以变卖非核心资产得到企业发展所需资金,内部资本市场有效的情况下,可以降低信息不对称,提高资金使用效率,企业没必要留存过多资金,从而更倾向于多发放现金股利。但中国作为转轨经济国家,内部资本市场未必有效,过多的留存资金,可能给多元化经营企业带来严重的代理问题、交叉补贴、寻租行为等不良后果,使内部资本市场失效。公司现金股利政策主要受信息不对称与代理问题两方面影响;而公司多元化经营解决信息不对称(融资约束)的同时,也伴生新的代理问题。故多元化经营必然会影响到现金股利政策。国内外对于现金股利政策影响因素研究主要集中在财务特征和公司治理以及制度环境三个方面,还鲜有关于多元化经营与现金股利政策关系的实证研究。那么,中国上市公司中多元化公司的现金股利政策是否异于专业化公司?多元化经营对现金股利政策的作用机制又是什么?本文将对此进行了深入探讨。

二、理论分析与研究假设

国内外对于现金股利政策影响因素研究主要集中在财务特征和公司治理以及制度环境三个方面,还鲜有关于多元化经营与现金股利政策关系的实证研究。Crutchley和Hansen(1989)认为企业规模、公司多元化折价、发行股票成本、盈余波动、广告和研发费用这五个公司特质会影响公司的股利政策。Truong等(2007)通过检验2004年37国的数据,发现大股东持股比例与股利支付率呈“U”型,Jesen等(1992)、Fama&French(2002)也证实了此结论。La Porta(2000)发现通过发放现金股利降低代理成本这一做法,在投资者保护较好、法律健全的国家效果显著,而在投资者保护较差、法律不够健全的国家效果甚微。原红旗(2001)证明了企业的规模会对支付股利的方式产生影响,规模大的偏向于采用现金股利的支付方式。吕长江等(1999)以实证方式发现,现金股利政策的选择取决于公司的代理成本、盈利能力和负债水平以及其他。王化成等(2007)对现金股利政策影响因素的研究,通过控股股东三方面特征展开分析。刘志强和余桂明(2009)发现,投资者保护程度越强,企业的现金股利支付水平越高。目前为止,关于企业产权性质对现金股利政策的影响众说纷纭。一些学者认为国有企业更倾向于采用发放现金股利方式,以降低代理成本和税收成本等。宋玉、李卓(2007)发现国有企业尤其是地方政府控制的国企,其现金股利分配倾向和分配水平较高。罗宏等(2008)证明,国企通过现金分红降低代理成本的效果更显著。孙刚、朱凯等(2012)证实了国企现金股利发放较高,民营企业很少通过发放股利来减少税收成本,现金股利政策的选择会受到不同产权性质下税收成本的影响。也有学者认为国企倾向于留存现金,非国企为达到配股条件发放现金股利的较多。魏明海和柳建华(2007)发现国企偏向于将股利留存企业,以便管理层进行过度投资或者谋私利。王化成等(2007)从最终控制人出发,证实非国企更愿意分发现金股利且支付水平较高。杨汉明、刘广瑞(2012)研究表明,隶属于中央的国企股利分配可持续性不强,但股利分配水平高于地方国企。

(1)多元化经营与现金股利政策。由于多元化经营的企业是由不同的行业和分部组成,而各行业之间相互独立,其经济特征不尽相同,各自的投资发展机会、成长性也有所差异,除非出现波及整个国家经济的经济危机或者国家政策的出台,否则多元化企业可以在一定程度上避免财务困境的发生(Ahn et al.,2006)。因此,多元化企业能够分散企业的经营和财务风险,此时企业可以以较少的资金满足企业正常经营需求,倾向于多发放现金股利。此外,多元化经营企业还具有内部融资的优势,它所特有的内部资本市场可以把企业的资金在不同行业之间进行优化配置,是资金流向收益高的行业(Stulz,1990),也可以在资金匮乏之时,以较低的交易成本变卖企业非核心业务所拥有的资产来获取企业发展所需的资金,且这些资产的出售对企业经营影响不大(Sub-ramaniam et al.,2010)。多元化企业融资渠道较多,更倾向于多发放现金股利。然而,中国作为转型经济国家之一,在我国的资本市场起步较晚还不够发达、相关法律也不够健全、外部融资成本较高以及信息不对称问题较为严重等特殊制度背景之下,内部资本市场未必有效(袁淳等,2010;邓可斌等,2010),多元化经营还可能带来严重的代理问题、跨行业补贴、管理层寻租等不良后果,使内部资本市场失效。一是多元化经营企业行业分部较多,组织结构更加冗长复杂,股东与管理层、大小股东之间的代理问题较严重,此外企业公司管理层与部门管理层间还有代理冲突和信息不对称问题,使得代理冲突更为严重(Rajan et al,2000),这就可能造成内部资本市场资金配置的无效(Myerson,1982);二是多元化企业管理层寻租降低了企业的配置效率(Scharfstein and Stein,2000),部门经理获取私有利益的寻租市场,是由内部资本市场转化而成,因此,内部资本市场积极作用未得以发挥;三是多元化企业还可能用盈利的部门资金弥补亏损的部门,进行交叉补贴,严重损害企业利益(Meyer et al,1992)。四是多元化经营企业的规模较大,企业内部可自由支配的现金流较多,过多的留存资金可能会使企业管理层进行过度投资等非理性行为(Stein,2001);五是控股股东可以通过内部资本市场关联交易进行资产转移,内部资本市场异化为控股股东谋取私利的隐蔽渠道。因此,作为代理问题更为严重的多元化经营企业,企业更倾向于把资金留存企业之中,现金股利发放减少或者不发放现金股利。因此假设:

假设1:上市公司多元化与现金股利分配倾向和分配水平负相关

(2)产权性质、多元化经营与现金股利政策。企业多元化经营会伴生严重的代理问题,尤其是国有多元化企业,由于所有者缺位,机构臃肿等导致代理问题更为严重。委托—代理链条也更为冗长,除了大小股东之间以及股东、管理者之间的代理问题较为严重,企业公司管理层与部门管理层间还存在严重的代理冲突和信息不对称问题,企业将现金股利留存企业以便通过内部资本市场谋私利,使得内部资本市场特有优势失去效用,多元化经营内部融资、优化配置资金的作用也微乎甚微。国有的多元化经营企业内部资本效率较低(谢军等,2010;洪道麟等,2007),且国企更加关注资产的保值增值,因而更倾向于将现金股利留存企业。国有企业跟国有银行有一定的血缘关系,企业融资渠道多,向银行贷款较为容易,但非国有企业没有这种优势,债务融资也有所限制,为了能够增发新股获取资金,现金股利分配水平较高,以达到配股要求。此外,将现金股利留存企业用来增加投资,可以使得经理所控制的资源增多,进而便于获取私利(Jensen,1986),国企还可能会为完成解决就业问题、提高GDP和税收等政策目标进行过度投资,因此,政府的政策性负担与代理问题使公司通过多元化经营进行过度投资,降低现金股利的发放。由此,提出假设:

假设2:与非国有企业相比,国有企业的多元化与现金股利分配倾向和分配水平之间的负相关性更强

三、研究设计

(一)样本选择和数据来源 本文的研究样本为2003年至2012年10年的上市公司全部A股数据,并且去掉了金融保险类,ST、PT以及主要财务数据缺失的公司,得到5334个样本数据,本文的数据来源于CSMAR数据库、WIND资讯数据库。

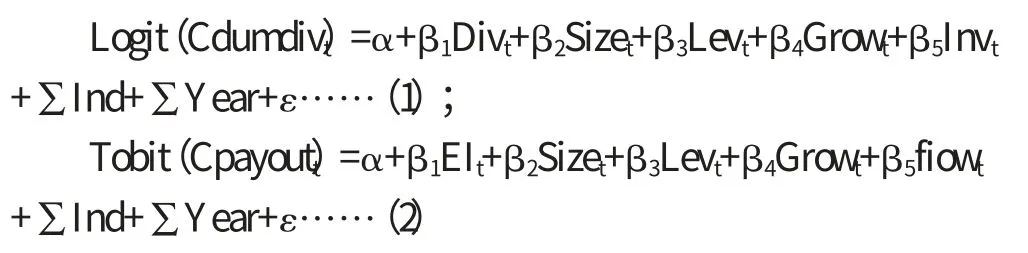

(二)变量定义与模型建立 本文选取如下变量:(1)现金股利政策。本文以现金股利支付倾向和支付水平作为因变量,多元化经营和产权性质为自变量。此外,参考Jesen(1986)、Fama等(2001)、吕长江等(1999)等的研究,还考虑了如下的控制变量:投资机会(Grow)、资产负债率(Lev)、企业规模(Size)、现金流(Cash_flow)、投资支出(Inv)年度、行业。各变量具体说明见表1。(2)多元化经营。用多元化哑变量(dyh_dum)和收入熵指数(dyh_entro)来衡量企业的多元化经营程度。根据由证监会发布的行业分类指引,按照两位行业代码分出不同行业,用各行业主营收入除以总主营收入算出Pi,参考Margarethe和Happy(2008)算法算出多元化熵值,上市公司分布个数是指Pi大于或等于10%的行业数目。本文用如模型(1)所示的Logistic回归模型分析不同产权性质下多元化经营对上市公司现金股利分配倾向的影响,而用模型(2)Tobit模型来研究不同产权性质下多元化经营对上市公司现金股利分配力度的影响。

表1 变量定义一览表

四、实证分析

(一)描述性统计 表2给出了本文主要变量的描述性统计,从表可知,企业的现金股利支付倾向均值为0.486,说明近一半企业不愿意进行股利支付,股利支付水平均值为0.017,中值为0.012,说明企业股利分配水平较低。多元化经营虚拟变量均值0.506,中值为1,多元化经营程度均值0.366,中值0.347,表明企业进行多元化经营在我国普遍存在,但多元化程度不是很高。产权性质数据均值0.471,中值为0,说明我国企业中非国有企业占多数。为减少离群值对本研究的不利影响,对文中变量进行了缩尾处理。

表2 主要变量描述性统计

(二)多元化经营与现金股利政策 表3是多元化与现金股利政策的回归结果。由表可知,dyh_dum、dyh_entro的系数显著为负,表明多元化经营企业的现金股利支付倾向和支付水平较低,且多元化程度越高,现金股利支付倾向和支付水平越低。这是因为多元化经营可能带来严重的代理冲突、交叉补贴以及管理层寻租等不良后果,使得内部资本市场失去效用。因多元化企业组织结构更为复杂以及可能异化为控股股东掏空公司的一种渠道,多元化企业代理问题更加严重,加剧了企业持有现金的动机,从而导致现金股利发放减少或者不发放现金股利,过多的留存资金可能会使企业管理层进行过度投资等非理性行为。控制变量与现金股利政策的符号与预期相一致。

表3 多元化与现金股利政策的回归结果

(三)产权性质、多元化经营与现金股利政策 表4是产权性质、多元化经营与现金股利政策的回归结果,此表按产权性质,分成国有、非国有俩组。由表可知,国有企业dyh_dum、dyh_entro的系数均显著为负,而非国有企业dyh_dum、dyh_entro的系数为负,但不显著。这表明与非国有企业相比,国有企业的多元化与现金股利支付倾向和支付水平之间的负相关性更强。这是因为国有企业的代理问题更为突出。国有多元化企业其部门设置更加错综复杂,委托—代理链条也更为冗长,除了大小股东之间以及股东、管理者之间的代理问题较为严重,企业公司管理层与部门管理层间还存在严重的代理冲突和信息不对称问题,企业将现金股利留存企业以便通过内部资本市场谋私利,使得内部资本市场特有优势失去效用,多元化经营内部融资、优化配置资金的作用也微乎甚微,且国企更加关注资产的保值增值,因此倾向于将现金股利留在公司。政府的政策性负担与代理问题使公司通过多元化经营进行过度投资,降低股利的发放。控制变量与现金股利政策的符号与预期相一致。

表4 产权性质、多元化与现金股利政策回归结果

(四)稳健性检验 本文剔除了在研究区间数据不连续的公司,对于异常值按1%~99%水平进行Winsorize处理,我们认为结果是稳健的。并且为了排除股权分置改革带来的影响,我们又以股权分置改革后08-12年数据进行检验,结论依然成立。此外,我们又以以赫芬德尔指数、经营单位个数来表示多元化经营程度,每股现金股利代表现金支付水平,结论依然成立。综上,可以认为,本文的研究结论比较稳健。

五、结论与启示

本文考察了多元化经营对现金股利政策的影响,并结合产权性质,进一步研究这种影响是否会因产权性质的不同而有所改变。实证结果表明:上市公司多元化与现金股利分配倾向和分配水平显著负相关;与非国有企业相比,国有企业的多元化与现金股利分配倾向和分配水平之间的负相关性更强。研究结论验证了多元化经营是影响企业现金股利政策的重要因素,支持了代理成本理论,说明我国内部资本市场效率较低,其优势还未尽数展现,且企业的代理冲突较为严重。本文启示如下:在理论方面,考察企业现金股利政策影响因素的时候,也要考虑企业多元化经营这一经营行为。在实践方面,我们应全面把握多元化经营内部资本市场的内部融资、优化配置资金的积极作用,提高资金使用效率。同时,也要加强公司治理,优化企业的组织结构,保护中小股东的利益,防止大股东掏空公司,进而缓解企业的代理冲突,实现企业价值的提高。

[1]洪道麟、熊德华、刘力:《所有权性质、多元化和资本结构内生性》,《经济学季刊》2007年第4期。

[2]刘志强、余桂明:《投资者法律保护、产品市场竞争与现金股利支付力度》,《管理学报》2009年第8期。

[3]吕长江、王克敏:《上市公司股利政策的实证分析》,《经济研究》1999年第12期。

[4]谢军:《国有企业集团内部资本市场运行效率:基于双重代理关系的分析》,《经济评论》2010年第1期。

[5]王化成、李春玲、卢闯:《控股股东对上市公司现金股利政策影响的实证研究》,《管理世界》2007年第1期。

[6]王福胜、宋海旭:《终极控制人、多元化战略与现金持有水平》,《管理世界》2012年第7期。

[7]袁淳、刘思淼、陈玥:《大股东控制、多元化经营与现金持有价值》,《中国工业经济》2010年第4期。

[8]Duchin,R.Cash Holding and Corporate Diversification.Journal of Finance,2010.

[9]Fama and French.Disappearing Dividends:Changing Firm Characteristics or Lower Propensity to Pay?.Journal of Financial Economics,2001.

[10]Jensen M C,W H Meckling.Theory of the firm:managerial behavior,agency costs and ownership structure.Journal of Financial Economics,1976.

[11]Jensen,Michael C.Agency Costs of Free Cash Flow,Corporate Finance and Takeovers.American Economic Review,1986.

[12]La Porta,R.,Lopez-de-Silanes,F.,Shleifer,A.and Vi shny,R.Corporate Ownership around the World.Journal of Finance,1999.

[13]T.Truong,R Heaney.Largest shareholder and dividend policy around the world.The Quarterly Review of Economics and Finance,2007.

[14]Shleifer,Vishny.A Survey of Corporate Governance.Journal of Finance,1997.

[15]Stulz,R.M.Managerial Discretion and Optimal Financing Policies.Journal of Financial Economics,1990.