基于公司治理强度的股权激励与公司业绩相关性研究*

武汉工程科技学院 李 菲

一、引言

2006年《上市公司股权激励计划管理办法》颁布,随着我国股权分置改革的深化,越来越多的公司开始实施股权激励计划。然而,股权激励计划实施多年来,上市公司经营业绩下滑与公司业绩提升的现象并存,公司实施股权激励的实际效果如何需要人们做深入的探讨。由于公司治理不完善,管理层利用利润操纵、实际控制权制定具有浓厚“自我奖励”色彩的股权激励方案,使得股权激励方案成为向公司高管传输巨额利益的工具。股权激励失效现象的存在使得理论界与实务界关注股权激励与公司业绩的相关性,并且深入探讨导致股权激励失效的深层次原因。由于公司治理不完善,管理层通过利润操纵、盈余管理牟取个人私利,导致我国股权激励计划失去效果,因此,要一直股权激励诱发的管理层利润操控行为依赖于公司治理水平的提高和外部监管机制的完善。我国股权激励机制的实施时间较短,实施股权激励的上司公司还不多,有关股权激励、公司治理与公司绩效问题的研究相对不足。公司治理水平是多方面因素综合作用的结果,从现有研究看主要从董事会、股权结构、监事会、审计、机构投资者等方面考虑,并针对不同的一个或多个方面取得了具有参考价值的研究成果,综合考虑这些因素形成一个综合公司治理强度,并研究其对公司股权激励提升公司业绩效果的影响具有重要意义。本文充分考虑董事会、机构投资者、股权结构、外部审计等多因素形成的综合公司治理强度的差异,将公司治理强度纳入模型确保不同分组样本处于同样的回归环境,充分考虑变量间可能存在的交互影响,研究不同公司治理强度下,股权激励和公司业绩关系是否有着显著差异。

二、文献综述

(一)国外文献Jensen和Meckling(1976)的利益趋同假说认为管理层持股能够使公司管理层与股东利益趋于一致,从而促使管理层改善公司业绩。La Porta,Lopez-de-Silan es,Shleifer(2000)以153家制造业上市公司为研究对象,研究公司薪酬结构、薪酬水平与公司绩效的关系。公司绩效以托宾Q值计量,研究发现其与管理层薪酬中的股权报酬比例显著正相关。Weber(2006)以股票期权作为股权激励的替代变量,发现股票期权价值与公司未来盈余之间存在显著正相关关系。Kuang和Qin(2009)的研究表明股权激励的实施使得公司业绩的报酬敏感度提升,而且,股权激励的实施具有信号传递功能,能够形成良好的市场反应。Fama和Jensen(1983)则提出了壕沟效应假说,认为公司管理层持股越多,对公司的控制力越大,从而控制董事会而凌驾于公司权力制衡机制之上,进而侵害股东、投资者的利益,导致公司价值减少,损害公司的长期业绩。此后,越来越多的学者开始接受股权激励实施过程中“趋同效应”与“壕沟效应”并存,并努力需求最佳的股权激励方案。Morcketal(1988)的研究认为管理层持股比例是影响股权激励的重要因素,并且,管理层持股低于5%时,趋同效应发挥主导作用,管理层持股在5%与25%之间时壕沟效益发挥主导作用,管理层持股高于25%时趋同效应发挥主导作用。Bergstresser,Philippon(2006)选择不同的样本得出了类似的结论,不同的是不同学者得出的临界持股比例有差异。也有不同的学者得出了不同的研究结论。Cornett,Marcus,Tehranian(2008)的研究发现管理层持股对公司业绩并不显著,Duellman,Ahmed,Abdel-Meguid(1999)的研究也得出了类似的结论,对此,学者的解释是管理层持股是一个内生变量,通过如公司规模、投资机会、成长性等因素影响公司业绩,即股权激励本身并不对公司绩效产生影响。

(二)国内文献 我国股权激励的相关研究表明,在2006年股权分置改革以前,实施股权激励的公司数量少,且多以管理层持股为主要的股权激励方式。魏刚(2000)研究了1998年的756家上市公司,发现实施管理层持股的上市公司与未实施管理层持股的样本公司之间并没有显著的公司业绩差异,管理层持股并没有提升公司业绩。陈勇等(2005)、俞鸿琳(2006)的研究均得出了类似的结论,即管理层持股与公司业绩之间不存在显著的正相关关系。顾斌和周立姝(2007)研究了2002年之前实施具有股权激励性质的激励方案的样本公司,发现股权激励的长期效果不显著。随着股权分置改革的深入以及越来越多的公司实施股权激励,股权激励的方式开始多样化,股权激励的行权条件、行权期限更加合理,与此同时,股权激励的效果开始逐步显现。高雷和宋顺林(2007)发现管理层持股比例与公司绩效正相关,程仲鸣和夏银桂(2008)的研究认为股权激励能够有效提升公司价值。宋建和田悦(2012)研究了不同内部控制水平下的股权激励与公司业绩的关系,研究表明在公司内部控制水平较高时,股权激励与公司业绩的相关性越强,在公司内

部控制水平很低时,股权激励与公司业绩不相关。

三、理论分析与研究假设

委托代理理论认为委托人与代理人的目标不完全一致,股东追求的目标是企业价值最大化或者股东价值最大化,而代理人追求的是自身利益的最大化,信息不对称的存在使得委托人无法确定代理人是否努力的工作,由此导致“道德风险”和“逆向选择”问题。委托代理问题的实质是委托人因为信息不对称和契约的不完备而承担风险,通过激励来形成委托-代理方之间的利益共享、风险分担机制成为解决这一问题的一种有效途径。股权激励正是基于这一目的设置的一种长期激励机制。股权激励使管理层持有公司股票,使其具有经营者与所有者的双重身份,实现代理人与委托人的利益趋同。同时,通过设置股票激励的行权条件,规避管理为达到短期经营目标而采取的短期行为,促使管理层追求公司远期经济效益最大化。我国上市公司股权激励的规范实施始于股权分置改革之后,并且设置了一定的业绩条件,属于业绩型股权激励,Karuna(2007)的研究表明业绩型股票能够更好的促使管理层努力提升公司业绩,谢德仁和陈运森(2010)的研究也表明股权激励方案能够给投资者带来正的财富效应。沈红波等(2012)研究了制度环境在管理层股权激励作用发挥中的作用,指出有效的制度法规为股权激励提供了外部环境,而公司治理机制的完善则是其内部环境。我国上市公司股权激励受到证监部门的严格管控,在企业内部也需要经过审核,需要董事会审议、独立董事发表独立意见,报送证监会审批,最后还需要股东大会表决,因此,股权激励受到公司治理内外要素的影响,其对公司业绩的影响也与公司治理的好坏密切关联。由此提出本文的研究假设:

假设:股权激励程度与公司业绩存在正相关关系,且公司治理强度越高,股权激励对公司业绩的提升效果越显著

四、研究设计

(一)样本选取与数据来源 2006年以后我国上市公司开始普遍的采用股权激励计划,因此本文以2007-2013年实施股权激励计划的公司年度数据为样本,剔除金融类上市公司样本;剔除ST类公司;剔除财务数据缺失的样本公司;剔除具有极端值的数据指标,最终得到302家公司598个年度样本数据,按照四个主成分计算因子得分并进行排序,取前25%公司作为强公司治理公司,后25%作为弱公司治理公司,得到强、中、弱公司治理强度样本公司数量分别为197、243、158。数据来自Wind资讯和CCER数据库,有关高管持股及现金薪酬的信息通过公司年报获取。采用SPSS15.0进行实证检验。

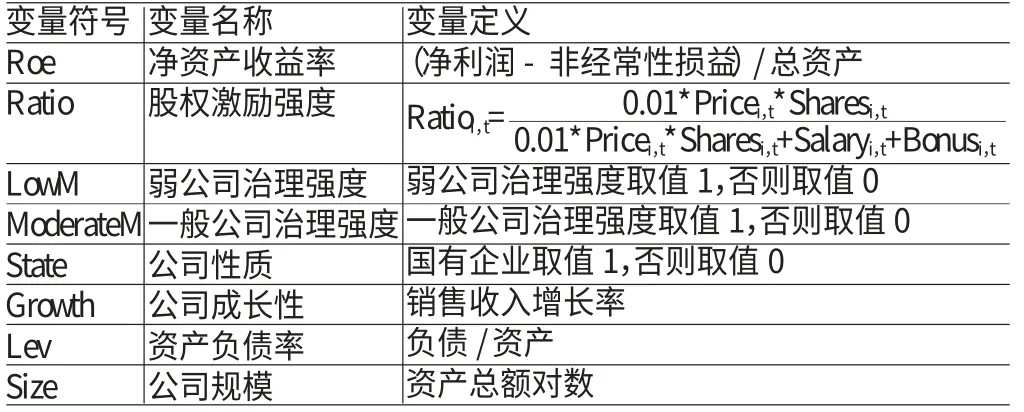

(二)变量定义

(1)因变量。本文选取净资产收益率(ROE)作为衡量公司业绩的指标,为了尽量减少上市公司可能存在的公司业绩行为对公司净资产收益率的影响,在计算净资产收益率时按扣除非经常性损益后的净利润计算该指标。

(2)股权激励。股权激励的形式多样,同时还附有多种行权条件,其中高管薪酬中随公司股价变动的部分占高管薪酬的比重越高,表明股权激励对高管薪酬的影响越大,股权激励的程度越大。具体计量参照Weber 2006)的研究结论,其计量模型为:

其中,Pricei,t表示公司i在t年末的股票收盘价,Sharesi,t为公司i的高管持股数,Salaryi,t和Bonusi,t分别表示公司高管的年薪和分红,构成公司高管薪酬的现金部分,公司高管包括经理、副经理、财务负责人、董事会秘书以及公司章程规定的其他人员。

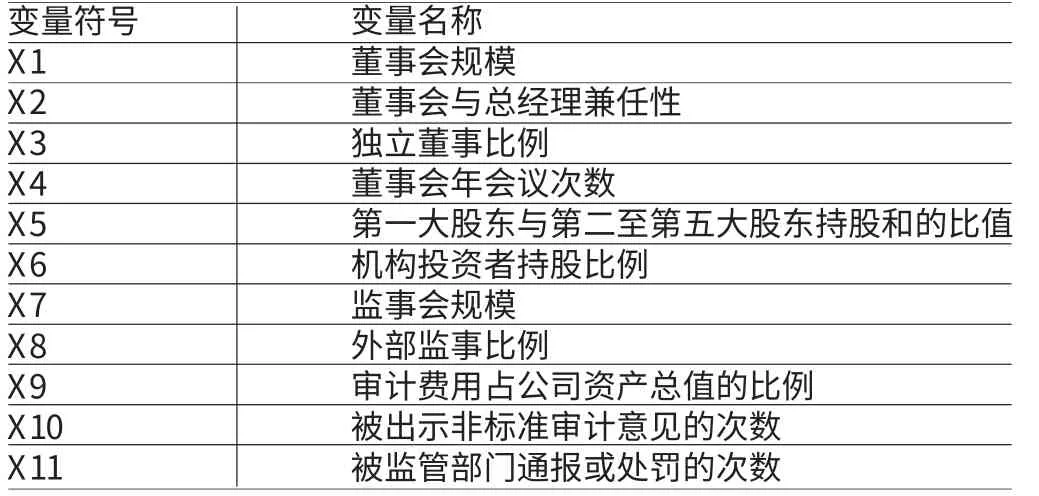

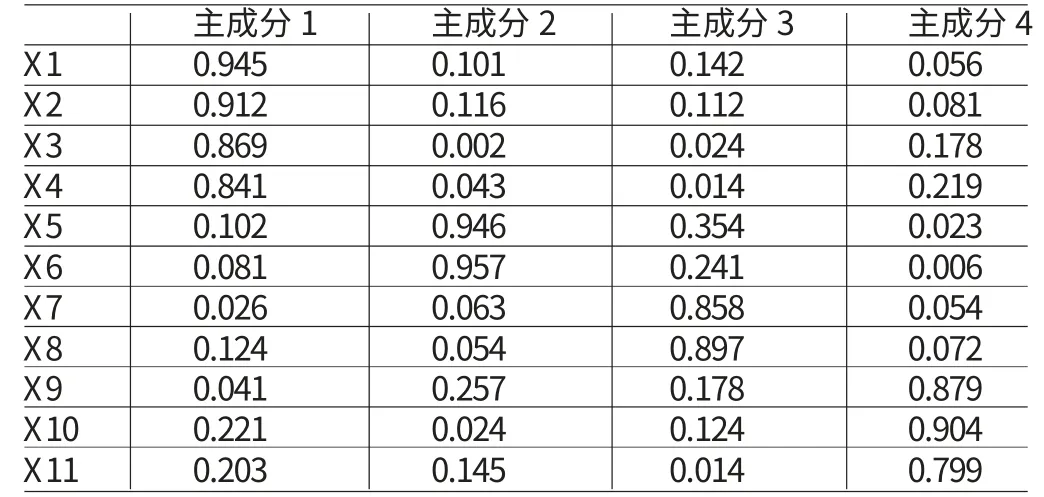

(3)公司治理强度。影响公司治理强度的因素是多方面的,且不同影响因素之间存在着密切的联系,从董事会、监事会、股权结构、审计监督四个方面,选取董事会规模、董事会与总经理兼任性、独立董事比例、董事会年会议次数、第一大股东与第二至第五大股东持股和的比值、机构投资者持股比例、监事会规模、外部监事比例、审计费用占公司资产总值的比例、被出示非标准审计意见的次数、被监管部门通报或处罚的次数,共计11个指标。见表1。为了便于进行样本的分组,采用主成分分析提取主成分,过程如下:(1)KMO检验和Bartlett球形检验。检验结果见表2。从表2的结果看,KMO检验值为0.7899,Bartlett球形检验的概率P值为0.0000,变量之间存在显著的相关关系,适合采用主成分进行分析。(2)计算变量的方差贡献率和累计方差贡献率,结果见表3,表3显示了主成分特征值、方差贡献率以及正交旋转后的方差贡献率。根据特征值大于1的提前原则,选取5个主成分因子,对应78.6273%的累计方差贡献率,再根据选择后的因子载荷矩阵最终确定描述公司治理强度的四个维度分别为:董事会特征、监事会特征、股权制衡强度、审计监督。旋转后的因子载荷矩阵见表4。

(4)控制变量。本文选则如下控制变量:企业性质、公司成长性、资产负债率和公司规模。国有企业与非国有企业在公司激励、绩效考核方面存在显著差异,公司性质对股权激励的效果有较强的影响。公司所处的生命周期不同也会显著影响公司的绩效,同样的股权激励策略在成长期企业和衰退期企业中的激励效果会有很大差别。公司资产负债率、公司规模作为描述公司基本特征的变量会影响管理层的经营决策进而影响公司业绩。研究变量定义见表5。

(三)模型构建

为检验假设1,构建模型1:

表1 公司治理强度指标

表2 KMO检验和Bartlett球形检验

表4 旋转后的因子载荷矩阵

表5 变量定义

其中,Roe为调整后的净资产收益率,衡量公司业绩。Ratio代表公司股权激励程度,LowM表示弱公司治理强度,ModerateM表示中等强度的公司治理。

五、实证分析

(一)描述性统计 表6的数据显示调整后的净资产收益率(ROE)的均值和中位数均大于0,表明样本公司总体上处于盈利状态,均值为7.981,中位数为7.245,样本公司的净资产收益率较为集中,最小值为-50.124%,最大值为68.472%,样本公司的盈亏差距较大。股权激励程度(Ratio)均值为0.416,股权激励的强度一般。实施股权激励的上市公司中以非国有企业居多,另外,598个样本公司中,弱公司治理强度的公司为197个,中公司治理强度的公司为243个,高公司治理强度的公司为158个。

表6 描述性统计

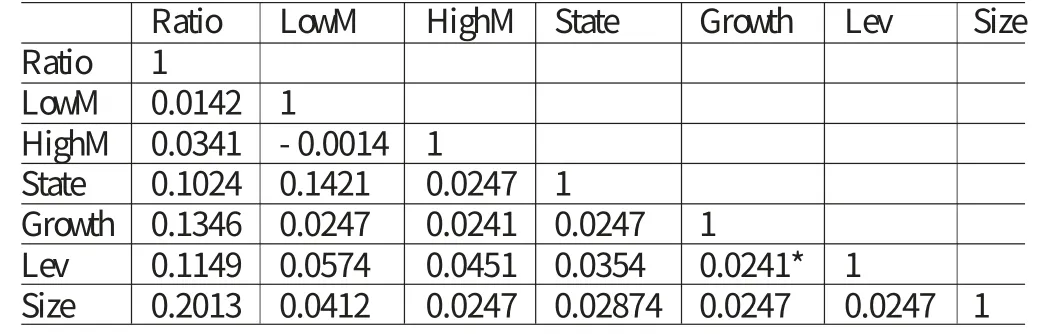

(二)相关性分析 对自变量进行Pearson检验,检验结果如表7所示。相关性分析的结果表明除公司成长性与资产负债率在10%水平上相关外,本文的其他研究变量之间不存在显著的相关性,即不存在多重共线的问题,同时,由于公司成长性与资产负债率之间的相关系数仅为0.0241,远远低于0.5,因此,不影响回归统计的结果,研究变量适宜进行回归分析。

表7 相关性分析

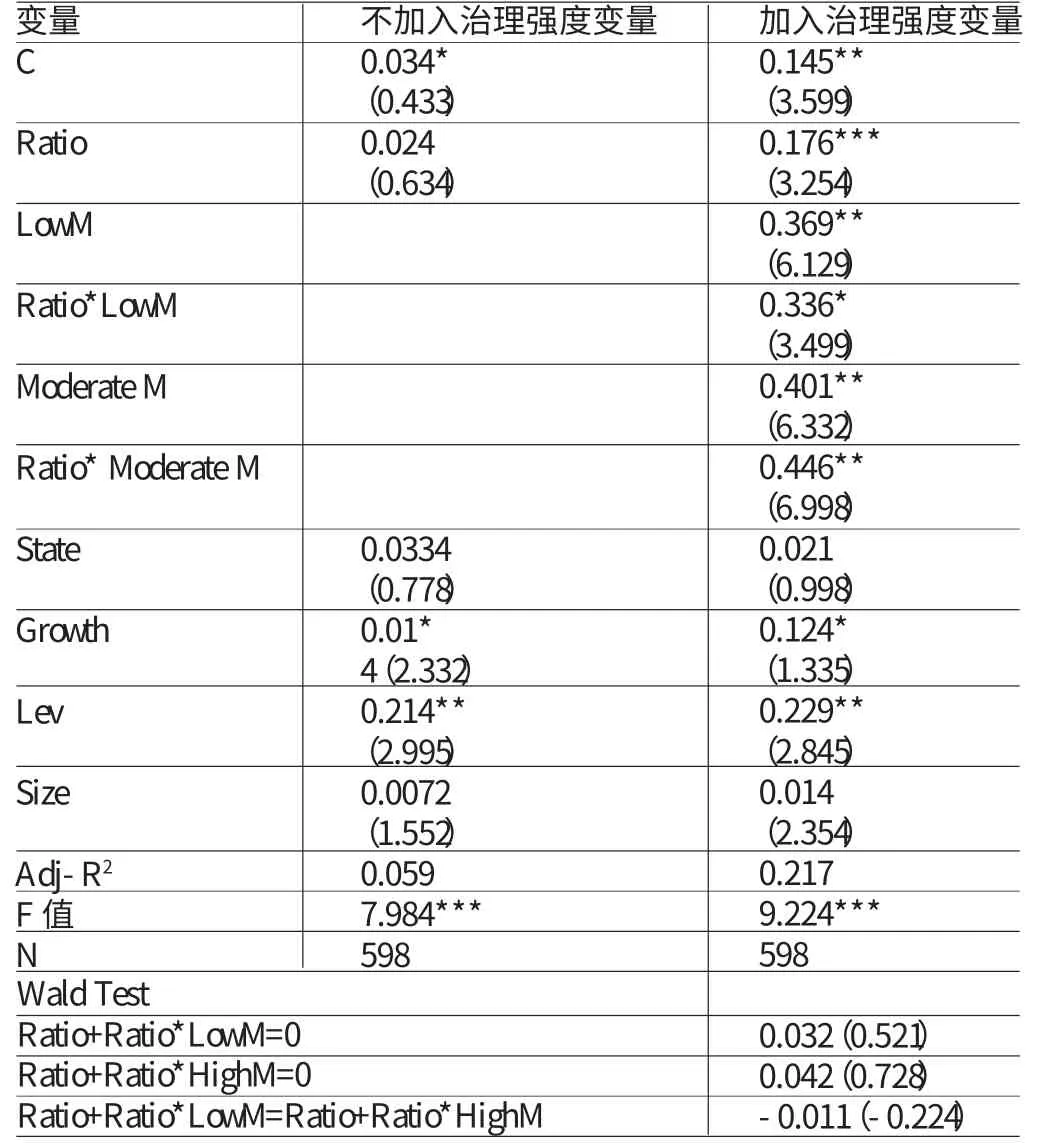

(三)回归分析 对模型1进行多元回归和Wald测试,结果如表8所示。通过观察加入公司治理强度变量前后相关系数的变化判断公司治理强度对股权激励和公司业绩关系的影响。未加入公司治理强度变量时,股权激励和公司业绩之间的相关性不显著,加入公司治理强度变量后,Ratio的系数在1%的水平上显著为正,表明高公司治理强度能显著提升股权激励与公司业绩的关系,Ratio*Low M在10%水平上与ROE显著相关,Ratio*Moderate M与ROE在5%水平上显著相关,表明不同公司治理强度(高与低、高与中)对公司业绩的影响有显著差异。同时,伍德测试Ratio+Ratio*Low M=0和Ratio+Ratio*Moderate M=0的结果表明低、中公司治理强度下,股权激励和公司业绩呈正相关关系看,但显著性检验未通过,表明随着公司治理强度的下降,股权激励与公司业绩的相关性变弱,公司治理强度的激励强化作用消失。Ratio+Ratio*Low M=Ratio+Ratio*Moderate M也未通过显著性检验,表明弱公司治理强度、中等公司治理强度对股权激励程度与公司业绩关系的影响不具有显著差异。其原因可能是在公司治理强度较弱的情况下,公司的内部监控力度不够,导致管理层通过利润操纵、盈余管理等手段来达到股权激励条件,从而使得公司业绩波动性更大,股权激励的实施无法起到提升公司业绩的效果。综上所述,虽然Wald检验没有在细节上支持本文的研究假设,但已有结果与本文研究假设基本一致,所以,本文的研究假设通过检验。

表8 公司治理强度对股权激励和公司业绩关系影响的多元回归结果

六、结论与建议

本文的研究表明在不考虑公司治理强度的情况下,公司股权激励与公司业绩之间不存在显著的相关性,这与Cornett,Marcus,Tehranian (2008),Duellman,Ahmed,Abdel-Meguid(1999)的研究结论相似。但在考虑公司治理强度之后,股权激励与公司业绩的相关性变得显著,弱公司治理强度、中公司治理强度在提升股权激励与公司业绩相关程度方面没有通过显著性检验,强公司治理强度能够提升股权激励与公司业绩之间的正相关性。基于本文研究结论,要提升公司股权激励的实施效果,需要从两方面入手:(1)完善公司股权激励方案。股权激励方案应有合理的行权业绩评价体系,在设计行权业绩指标时综合考虑公司实际情况,结合财务指标、现金指标和市场指标,形成多样化的指标组合,提高评价指标的宽度和灵活性。设计合理的股权激励期限而不是统一设定为5年,设定合理的行权价格,强化对被激励对象的约束,不仅设置行权价格下限,还要制定上浮范围。加大股权激励力度,提高授予股权激励的比例,扩大股权激励范围,将激励对象扩展到核心员工而不再仅仅是公司高管。(2)提升公司治理水平。完善公司董事会制度,适当扩充董事会规模,根据公司发展需要定期召开董事会会议,对于重要公司决策必须通过董事会会议决定,必然会相应增加公司董事会会议次数。要增加独立董事的比例,更重要的是发挥独立董事的监督、咨询职能,逐步减少一人兼任董事长、总经理的情况。优化公司股权结构,从存量置换、吸收增量、扩股弃权三个方面入手,改变一股独大,股权制衡不力的问题,利用交叉持股、产权股权转让、吸收机构投资者等方式优化公司股权结构。促进公司监事会职能的发挥,监事会作为股东大会的派出机构,必须发挥其监督公司董事、经理和其他高管的职能,提高监事会的独立性,完善监事会的组织框架和运行机制,配置合适的监事,增加会议次数等,切实发挥监事会的作用。发挥公司内部审计的职能,及时发现公司内部控制缺陷,积极配合会计师事务所对公司的审计业务,确保公司财务体系的有序运行。

[1]傅颀、邓川:《高管控制权、薪酬与公司业绩》,《财经论丛》2013年第4期。

[2]肖淑芳、刘颖:《股票期权实施中经理人公司业绩行为研究》,《会计研究》2013年第12期。

[3]李彬、张俊瑞、郭慧婷:《股权激励与公司业绩关系研究》,《管理评论》2009年第6期。

[4]宋文阁、荣华旭:《股权激励、制度环境与公司业绩》,《经济经纬》2012年第3期。

[5]夏立军、陈信元:《股权激励、国企改革策略与公司治理结构的内生决定》,《经济研究》2007年第7期。

[6]Bergstresser D,Philippon T.CEO Incentives and Earnings Management,.Journal of Financial Economics,2006.

[7]Cornett M,Marcus A,Tehranian H. Corporate Governance and Pay-for-performance:the mpact of Earnings Management,Journal of Financial Economics,2008.

[8]Duellman S,Ahmed A S,Abdel-Meguid A M.An Empirical Analysis of the Effects of Corporate Governance Intensity on the Relation between Equity Incentives and Earnings Management,Accounting Public Policy,2013.

[9]Karuna C.Industry Product Market Competition and Managerial Incentives,Journal of Accounting and Economics,2007.