金融状况指数的动态特征及其有效性研究

李正辉 郑玉航

摘要:运用三区制马尔科夫转换模型,考量中国金融状况指数(FCI)的动态变化特征,并采用变参数状态空间模型,研究金融运行对实体经济发展的有效作用程度。结果发现:中国金融状况具有敏感的区制转换特征以及明显的非对称性特征,从而导致了其有效性不断变化;金融运行的有效作用程度在0.3~0.4之间波动,整体上对实体经济发展的有效性呈现增强态势。

关键词: 金融状况指数;动态特征;变参数状态空间模型;有效性

中图分类号:F222文献标识码:A文章编号:1003-7217(2015)04-0039-06

一、引言

金融服务的首要目的和对象就是实体经济,其发展历程也是改进和提升服务实体经济能力的过程。作为实体经济的一部分,随着在经济的不断发展,金融业所创造的增加值也迅速上升。2003年,我国金融业增加值为4989.4亿元,仅占国内生产总值(GDP)的比重约为3.67%;到2013年,我国金融业增加值已达到33534.8亿元,较2003年增加了572.1%,占全部GDP的比重也达到5.92%。其中可以看出金融对经济增长的贡献在显著提高。同时,金融的发展依赖于实体经济,只有将服务实体经济作为最终目的,金融才能够持续发展。因此,金融发展的根本动力就是服务实体经济,金融运行状况又直接决定了金融服务实体经济的能力与有效程度。研究金融运行状况,确保金融有效服务实体经济,避免金融业的自我膨胀和循环,是实现经济发展的必然需要。

首先,国内外众多学者对金融运行状况进行了大量的研究。国外学者通常使用模型方法,编制金融状况指数来反映金融市场运行状况。Goodhart和Hofmann(2000)在早期的货币状况指数的基础上,最早将房产价格引入到金融状况指数,表明指数对通货膨胀具有良好的预测效果[1];Montagnoli和Napolitano(2004)构建金融状况指数,发现其对实体经济具有一定预测能力[2]。国内对金融状况指数的编制起步相对较晚,陆军和梁静瑜(2007)根据中国金融运行的实际情况构建了金融状况指数,发现其对CPI有较强的预测能力,并且与样本期内的GDP增长率走势较为吻合[3];廖信林等(2012)通过使用广义脉冲响应函数方法,构造了我国的金融状况指数[4]。徐国祥和郑雯(2013)通过SVAR模型确定变量权重,构建了量化我国金融状况整体松紧程度的中国金融状况指数[5]。

其次,在金融与实体经济二者关系方面也有较多的研究。Demirhan等(2011)认为金融发展与经济增长之间存在因果关系,金融发展能够促进经济增长[6];Poilly(2010)通过研究货币政策冲击对金融指数的影响,发现金融和实体经济之间存在关联性[7];Matheson(2012)通过研究美国与欧元区的金融状况指数,发现其能够有效地预测经济活动[8];Castelnuovo(2013)研究财政政策时,证实了其意外收紧可通过金融状况指数反映到实体经济中去[9]。国内伍超明(2004)认为虚拟经济与实体经济是基于虚拟经济与实体经济规模之比来产生互动影响[10];罗文波(2010)从资本形成与积累的角度指出,在金融深化过程中金融发展与金融体系的适度规模必须与实体经济相对应,对实体经济发展的资本积累产生明显的“挤出效应”[11];周莹莹(2011)发现虚拟经济对实体经济的整体发展长期作用程度较强,对社会财富效应、实体经济投资扩展效应的影响显著[12]。

从上述文献可以看出,已有文献构造的金融状况指数能够反映金融运行,对经济活动具有一定的预测作用,但未考虑到金融服务实体经济的基本功能,同时也缺乏对金融服务实体经济的动态特征研究,而这对准确描述金融发展是否有效地服务实体经济具有重要意义;在研究金融与实体经济的关系中,已有研究侧重两者间的因果关系,而金融运行状况对实体经济的有效作用程度缺乏度量,这就难以描述金融服务实体经济的能力与效果,不利于金融政策的调整。

本文从以下三个方面研究金融服务实体经济:一是构造金融状况指数。选择指标采用主成分分析法,基于金融服务功能构造反映金融服务实体经济状况的指数;二是采用MS(3)-AR(0)三区制马尔科夫机制转换模型,考虑金融服务实体经济的动态变化特征,更准确描述金融运行发展状况及走势;三是采用变参数状态空间模型,研究金融状况指数对实体经济发展的有效作用程度,为金融运行有效服务实体经济提供政策参考。

二、金融服务实体经济的动态特征及其有效性分析

(一)基于MS模型的金融服务实体经济的动态特征分析

1989年,Hamilton利用MS模型分析了美国经济周期波动特点,发现美国GNP增长率可用一阶马尔科夫过程在两个不同区制(扩张和衰退)之间的转换表示,这种方法能够较好地刻画该时期美国经济周期的非线性动态波动和非对称性[13]。

三区制阶段可以设定为:St=1为“金融状况放松区制”,其条件均值和条件方差为μ1和σ21;St=2为“金融状况平缓区制”,其条件均值和条件方差为μ2和σ22;St=3为“金融状况收紧区制”,其条件均值和条件方差为μ2和σ22。依据区制划分的性质,可以得出金融服务状况波动的条件均值的约束条件为μ1<μ2<μ3,如式(2)所示,其他约束条件如式(3)所示。

(二)基于变参数状态空间模型的金融服务实体经济的有效性分析

1.基本假设。

本文基于以下假设,利用变参数状态空间模型考察金融服务状况对实体经济增长的有效性。

假设一:金融服务与实体经济增长之间存在因果关系,其作用程度作为有效地主要标准。金融体系发展的最终目的就是为实体经济进行有效的服务。Poilly(2010)[7]和Erdal Demirhan(2011)[6]研究证实了金融和实体经济之间的存在关联性,金融发展能够促进经济增长。也可以说,金融服务的发展状况一定程度上解释实体经济的增长情况。将金融服务作为解释变量,实体经济增长作为被解释变量,其回归系数作为金融服务对实体经济的作用程度,即有效作用程度。

假设二:金融服务对实体经济增长的有效作用存在时滞性。金融体系内部政策的实施往实体经济的传导并不是实时的反映,需要一定时间的传导才能有所反映。一般的金融业的指标通常较工业增加值和GDP增速领先1~2个季度(赵丽娜和袁匡济,2010[14])。同时货币政策传导存在时滞,为保持前瞻性,未来政策制定需要充分考虑当前政策对于未来宏观经济的影响。

假设三:金融服务实体经济的有效程度具有时变性。在金融服务状况波动存在结构动态变化前提下,即金融服务可能是三区制的结构变化,显然,固定参数或者说是固定有效程度,不能很好的解释这一结构性变化。为此,需要变参数状态空间模型将参数作为不可观察变量,随时间的变化而不断改变,而其自身改变是随机过程。

2.变参数状态空间模型的确定。

根据假设,在模型变量的选取方面,首先需要反映当前实体经济发展状况的指标,如工业增加值;其次需要反映金融服务状况的指标,这需要根据金融服务实体经济内涵的界定,构造反映金融服务功能的金融状况指数。此外,将消费、外需增长作为控制变量引入模型中,在本文中假设它们对实体经济增长的作用是固定的。根据基本假设和变量的选取,模型的形式如下:

三、基于金融服务实体经济的指数测算

(一)指标的选取及处理

根据金融功能视角下金融服务实体经济的内涵。选取社会融资规模、M2、利率、股价、汇率指标,编制反映金融服务状况的金融状况指数。

社会融资规模(TSF)。选取在2002年1月~2013年6月区间的样本,并做6个月移动平均处理,以消除季度影响,根据前一个月的融资存量进行正常化处理,实际样本为2002年7月~2013年6月月度增量数据(其他指标样本区间相同)。M2指标处理方法与TSF相同,数据均来源于中国人民银行官方网站。

利率。采用全国银行间同业拆借市场3个月银行间利率(3MIR)和一年期基准贷款利率(1YLR)作为银行间利率和银行基准贷款利率指标的代理指标,银行间利率和贷款利率为绝对水平。数据来源于中国人民银行官方网站。

汇率(NEER)。选取国际清算银行(BIS)定期公布的月度人民币有效汇率指数为代理指标,并做同比变动处理,以消除线性趋势。数据来源于BIS官方网站。

股价(SP)。选取上证综指月末收盘价为股票价格的代理指标,并取同比增长率处理。数据来源于中国人民银行官方网站。

(二)金融状况指数构建

本文采用主成分分析法,计算金融状况指数各指标的权重如表1所示。

其中,TSF、M2、SP是反映金融状况指数的负向指标,银行间利率或一年期基准利率、名义有效汇率是反映金融状况指数的正向指标。社会融资规模与货币供应量在反映金融状况中所占比重较大,分别为0.26、0.33,说明金融市场的资金支持功能是金融服务状况的主要表现。编制2002年7月~2013年6月的FCI的变动如图1所示。

图1金融状况指数的变化趋势

可以看出,2002~2008年初我国经济平稳过渡,国内政策同步调整,金融服务实体经济状况在平稳中有所收紧。在2007年到金融危机爆发前,国内融资有所收紧,同时汇率温和走高。2009年期间国内融资大幅度放松,其目的用于抵消全球冲击。2009年7月份~2011年期间国内外金融状况再次同步。国内宏观政策立场加快正常化进程,以遏制过热压力,同时人民币兑美元获准稳步升值,金融服务实体经济也在收缩。2012 年一季度~2012 年三季度退出收紧模式,处于放松模式。由于全球需求不振、加之中国经济硬着陆担忧升温,国内融资状况有所放松。2013年6月随着银行间利率飙升,国内渠道开始进入收紧模式。整体上表现出放松、平缓、收紧三种模式(郭莹莹,2013[15])。

四、实证分析及结果

(一)金融状况指数的动态演化特征

1.MS(3)-AR(0)模型参数估计结果。

该部分采用本文构造的金融状况指数,样本期间是2002年7月~2013年6月,为提高FCI的波动性及灵敏性,金融服务状况的时间序列处理为yt=ln (FCIt)-ln (FCIt-2)(滞后一期处理后序列不平稳,同时避免处理过程中序列的周期性,即区制变化,采用了取对数后滞后二期处理方法),得到金融状况指数的波动时间序列。该数据是平稳序列,选择滞后阶数为0。利用极大似然估计,运用GAUSS10软件,EM算法的参数估计结果见表2。

表2的估计结果显示,我国金融状况指数波动的三个区制的波动情况。金融状况放松区制的波动条件均值为-2.187643,金融状况平缓区制的波动条件均值为-0.186496,金融状况收紧区制的波动条件均值为1.148869,三者相差比较大,表现出不同区制之间存在总体差异性。

2.金融状况指数的区制转换过程。

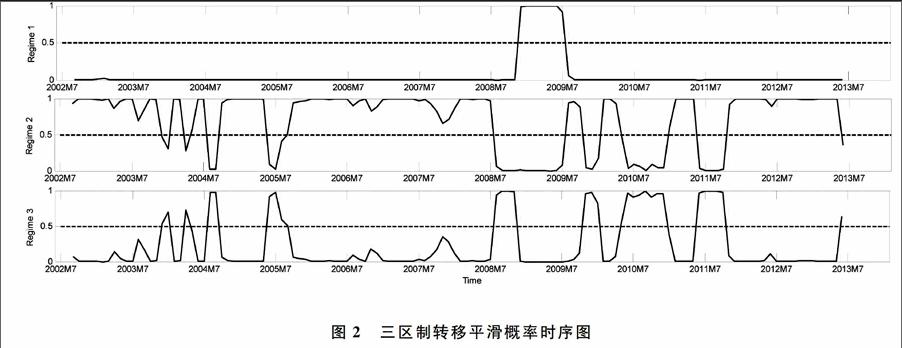

图2显示了MS(3)-AR(0)模型估计得到的三区制转移平滑概率时序图,根据1/2法则,可以识别出2002年下半年以来的金融状况指数的动态演化特征,即三区制之间的结构性区制转移过程。

从图2三区制动态转移过程可以看出:总体上,金融状况指数在平缓和收紧区制之间不断变化,放松区制出现频率小。区制动态转移上,金融状况指数的三区制转移能敏感捕捉金融服务状况的变化。区制1捕捉到金融危机时的金融运行状况;区制2捕捉到2005年9月~2008年7月中国金融处于这种模式达35个月之久。而在这之后迅速进入2008年7月~2008年12月短暂的金融状况指数收紧模式(区制3),这表明金融体系服务实体经济的敏感度在增强,金融危机向实体经济传导。2011年11月~2013年5月,中国金融再次经历一段较长时间的平稳模式,说明我国金融与实体经济在健康运行。2013年6月,随着银行间利率的飙升,中国金融状况指数开始进入收紧模式。

此外,中国金融状况指数不同区制的持续时间呈现非对称性,由模型的平均概率计算得到的平均放松、平缓和收紧时间分别为1/1-p11=7.34月、1/1-p22=9.31月和1/1-p33=3.12月,平均时间也非对称。说明中国金融状况指数具有敏感的动态调节特征和明显的非对称特征,也进一步表明中国金融状况指数的结构动态变化对经济增长的有效服务程度也是不断变化的。

(二)FCI对经济增长的有效性

1.数据来源及描述。

该部分继续采用本文构造的金融状况指数作为金融发展状况的变量。当前经济增长指数的指标为工业增加值(IAV)月度数据,对数据做季度调整后,取工业增加值的同比增长率作为被解释变量,该数据来源于中国统计年鉴。消费及外需两个控制变量选取国内消费指数和出口同比增长率,数据来源中国统计年鉴。

2.变参数状态空间模型参数估计及分析。

考虑到模型估计的现实意义和参数估计迭代的收敛性,选取金融服务对实体经济增长的效应时滞为3个月。本文模型利用Gibbs抽样法,选择两组初值,在WinBugs软件中每条链运行了12000次抽样,为消除初始值的影响,将迭代前4000次舍弃,然后用保留后到的8000次抽样结果来估计各参数的后验分布。各参数β,γ,σ2,φ的GR统计量随着迭代次数增加趋近于1,表明抽样方法的收敛性很好。状态空间模型参数的贝叶斯分位估计,如表3所示。

表3的估计结果可以看出,参数估计的标准差MC误差都比较小,说明变参数状态空间模型是有效的。内需仍然是拉动中国经济增长的主要动力,对实体经济的增长贡献0.483,即国内消费每增加1个百分点,经济增长0.483个百分点。外需对国内经济增长的拉动是有限的,这与国内经济结构有关。状态变量,即金融服务对实体经济的有效作用程度,其随机波动过程的参数为0.9996,变化过程如图4所示。

图4给出了金融状况指数对实体经济的有效的时变作用程度。由于金融状况指数较实体经济领先3个月,在参数分布后验分布中,前3个月参数没有实体经济样本值,故这3个参数是根据先验分布随机产生的,在分析中不记作金融服务对实体经济的有效程度。可以看出,金融服实体经济的有效作用程度在0.3~0.4之间波动,说明FCI每收紧一个单位,未来一个季度的工业增加值的增速就会下降0.3~0.4个百分点左右。并且表现出金融服务对实体经济的有效程度在增加。

五、结论

本文在金融功能视角下,构造了金融状况指数,描述金融服务实体经济的运作状况,并运用MSAR模型描述金融状况指数的动态变化特征,利用变参数状态空间模型测量了金融服务对实体经济的有效作用程度,得到以下主要结论:

一是三区制的转换区制能较好刻画金融状况指数的动态演化过程,并能够准确地划分不同区制在不同时间的金融服务实体经济的运行模式。金融服务运行状况大部分处于平缓和收紧区制之间转换,中国金融状况指数具有敏感的动态调节特征和明显的非对称特征。

二是金融状况指数对实体经济的有效程度在增加。金融服实体经济的有效作用程度在0.3~0.4之间波动,呈现增强的趋势。另外,提升金融服务的有效性应从金融服务功能出发,调整金融运行状况。

参考文献:

[1]Goodhart C, Hofmann B. Financial variables and the conduct of monetary policy[R]. Sveriges Riksbank Working Paper Series, 2000.

[2]Montagnoli A, Napolitano O. Financial Condition Index and interest rate settings: a comparative analysis[J]. Istituto di Studi Economici Working Paper, 2005,8.

[3]陆军,梁静瑜.中国金融状况指数的构建[J].世界经济,2007,30(4):13-24.

[4]廖信林,封思贤,谢启超.金融状况指数对通货膨胀的动态时变预测——基于马尔科夫机制转换视角[J].现代财经,2012,(8):13-22.

[5]徐国祥,郑雯.中国金融状况指数的构建及预测能力研究[J].统计研究,2013(8):17-24.

[6]Demirhan E, Aydemir O, Inkaya A. The direction of causality between financial development and economic growth: evidence from Turkey[J]. International Journal of Management, 2011, 28(1): 3.

[7]Poilly C. Does money matter for the identification of monetary policy shocks: A DSGE perspective[J]. Journal of Economic Dynamics and Control, 2010, 34(10): 2159-2178.

[8]Matheson T D. Financial conditions indexes for the united states and euro area[J]. Economics Letters, 2012, 115(3): 441-446.

[9]Castelnuovo E. Monetary policy shocks and financial conditions: A Monte Carlo experiment[J]. Journal of International Money and Finance, 2013, 32: 282-303.

[10]伍超明.虚拟经济与实体经济关系研究——基于货币循环流模型的分析[J].财经研究,2004,30(8):95-105.

[11]罗文波.金融结构深化、适度市场规模与最优经济增长——基于资本形成动态博弈路径的理论分析与经验证据[J].南开经济研究,2010(2):98-116.

[12]周莹莹.虚拟经济对实体经济影响及与实体经济协调发展研究[D].中国矿业大学,2011.

[13]Hamilton J D. A new approach to the economic analysis of nonstationary time series and the business cycle[J]. Econometrica: Journal of the Econometric Society, 1989: 357-384.

[14]赵丽娜,袁匡济.我国宏观经济先行指标、一致指标和滞后指标研究[J].东方企业文化,2010,(4):234.

[15]郭莹莹.国内外金融危机预警模型述评[J].科学决策,2013,(10):63-80.

(责任编辑:钟 瑶)

Abstract:The Markov switching model with three regimes is used to research the dynamic change of China's financial condition index (FCI), and the state space model with varying parameters is used to analyze the effectiveness of financial operation on real economy. The result shows that China's financial condition has sensitive regime switching characteristics and obviously asymmetric characteristics, which leads to continuous change of its effectiveness. Besides, the effectiveness of financial operation is fluctuated between 0.3 and 0.4, and the effectiveness of the overall financial condition influences real economy development presents enhanced situation.

Key words:Financial Condition Index; Dynamic characteristics; State Space Model with varying parameters; Effectiveness