基于利益输送视角的资产收购动机分析

黎德坚

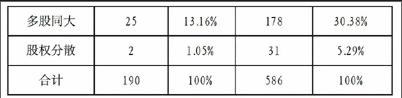

【摘要】我国新一轮企业并购重组潮正拉开帷幕,也是经济大势所趋。然而,我国目前仍处于经济转轨过程中,法律还不够完备,而且很大一部分上市公司形成被大股东完全控制的“一股独大”的股权结构。在这种制度背景下,一股独大上市公司大、小股东之间的代理问题是十分普遍的.本文基于利益输送视角,从理论和样本数据两方面,试图分析一股独大上市公司的第一大股东有利用“关联资产收购”直接或间接转移上市公司资金的动机,为新一轮企业并购重组提供一些理论和数据参考.

【关键词】关联资产收购;利益输送;代理问题

纵观各国证券市场的发展,并购重组是一个热点。在西方成熟市场上,已经经历了五次并购重组浪潮,给并购重组研究提供了丰富的题材。在这个较长的时间里,西方涌现出很多成熟稳定的结论,并对并购重组活动乃至整个证券市场产生了巨大的推动作用。与此相比,我国的并购重组历程还相当短。从1993年9月深圳宝安集团通过二级市场收购上海延中实业一案拉开了我同上市公司并购重组的序幕开始,中国的并购重组市场经历从刚刚诞生至迅速壮大的发展历程。日前,我国新一轮企业并购重组潮正拉开帷幕。在我同法律还不够完备,股权集中度高的特殊制度背景下,笔者选择并购重组中的资产收购作为研究对象,试图从“利益输送”的角度去研究我国一股独大上市公司的第一大股东是否有利用“关联资产收购”直接或间接转移上市公司资金的动机。

一、股东之间的代理问题理论分析

La p011a、Lope-de-Silanc,es和Shleifer1999年发表在Journal of Finance杂志上的文章CorporaTe ownership around The xvorld对27个发达市场经济国家的所有权结构和状况进行了全面的分析和研究,认为由于控制权和现金流权分离导致控股股东对小股东的剥削,是世界范围内的大型企业的主要代理问题;其次,国家法律对小股东的保护程度与股权集中度有密切关系,法律的保护程度越低,该围公司的股权越集中,控股股东对小股东的侵害越严重。

继La porTa、Lope-de-Silanc,es和Shleifer之 后,Claessens、Djankov和Lang( 2000)分析了东亚国家2980家公司在1996年的所有权数据,发现在东亚国家里,都存在一个超级控制者。在这些被大股东密切掌握的公司里面,经理人常常是超级股东的亲戚。FaCClo,Lang( 2002)分析了西欧13个国家5232个上市公司所有权数据,发现在西欧公司中,家庭控制的公司占比44.29%。可见,世界上大部分公司都存在一个控制股东,大股东和小股东之间的代理问题不容忽视。

二、我国一股独大上市公司股东之间代理问题及利益输出送动机分析

按照La porT.a、Lope-de-Silances、Shleifer( 1999)、Claessens、Djankov、Lang( 2000)和FaC,CIo、Lang( 2002)的论述,我国一股独大上市公司大股东的利益输送行为应该是十分普遍的。下面,笔者结合我国制度背景(所有权安排、法律环境、资产评估市场)的分析,论述为什么在资产收购过程中,一股独大的上市公司第一大股东有利用“关联资产收购”这一隧道进行利益输送的动机。

1.一股独大上市公司的所有权安排

我国上市公司大多数是南国有企业改制而成,较为通行的做法是从原有企业中划出-部分资产发行新股上市,原有企业成为上市公司的母公司,取得对上市公司国有股权的授权经营委托和控制地位,所以一股独大的现象是十分普遍的。由于这些特点,一股独大上市公司大股东跟中小股东在权力、投资成本和投资目标等方面都有较大的差异,从而导致了大、小股东之间的利益冲突。

(1)权力的差异

一股独大上市公司大股东在上市公司(股东会、董事会、监事会)中拥有完全的控制权,小股东难以起到制约作用,而他不拥有完全的现金流权,第一大股东的控制权和现金流权是分离的,第一大股东有剥削小股东的动机。

(2)投资成本的差异

国家股(一般是上市公司的大股东)是原有企业上市改组时的净资产按照一定比例折合而成,而新股上市后,投资者(一般是上市公司的小股东)按照市场价格进行交易。市场价格越高,这些股东的投资成本相对于国有股的成本就越高。大、小股东之间每股投资成本的差异,实质上相于进一步扩大了第一大股东控制权和现金流权的分离程度,使第一大股东更有动机剥削小股东。

(3)投资目标差异

通过发行新股,向市场筹集资金是企业改制上市公司的一个极为重要的曰标。按现行的发行制度,上市公司“壳”资源是十分宝贵和难以取得的。为了达到上市资格且筹集尽可能多的资金,企业在上市改组过程中,都由投资银行进行精心包装,包括向上市公司注入优质资产,而原有改组企业未上市部分成为了上市公司的母公司,母公司直接掌握的资产质量低工上市公司。通过上市筹集资金发展未上市部分,成为了这些企业改制的目标(原红旗,2004)。为了达到这一目标,控股股东必然要通过一定的方式转达移上市公司的资金。而流通股股东的日的则非常简单,就是通过投资获取利润。

投资目标的差异,使大、小股东之间的冲突更为严重,小股东投资工上市公司,目的是为了获取投资利润,而大股东更多的是想通过各种“隧道”把上市公司上市筹集的资金转移到自己手中,以弥补大股东在上市公司上市之前的各种投入。因此,大股东为了自身利益,有动机做出侵害小股东利益的行为。

2.法律对小股东的保护

如果站在大股东利用控制权优势来转移上市公司利益并可能侵害小股东利益的角度,对大股东的主要约束条件应该来自法律风险。但遗憾的是,日前我国法律在保护小股东的利益不受大股东侵害方面,几乎是空白。表现在:第一,按照现有的法律制度,只有上市公司因为虚假陈述导致股东利益受损时,小股东才能提起诉讼。第二,由于大股东通常也是内部人,而小股东通常是“局外人”。为了让小股东相对较容易地起诉大股东,举证责任是非常重要的一环。而目前我国现有的司法体系采用“谁主张,谁举证”,这无疑加大了小股东起诉大股东的成本。第三,我国的民事法律总体上不存在惩罚性赔偿,通常受损一方通过法律诉讼所能得到的就是对损害的赔偿。基于上述法律环境下,大股东通过各种“隧道”从上市公司中输送利益从而侵害小股东利益的动机就更加大了。endprint