关于新《保险法》第十六条、三十二条的理解和完善——基于后帅英案时代年龄误告

东北财经大学 马玥

一、引言

案情回顾:帅英是四川省达州市渠县有庆镇财政所的一名会计,1998年为其母投保康宁终身险,2000年再次投保。康宁终身险的合同有约定:“凡70周岁以下,身体健康者均可作为被保险人。”其母在1998年实际年龄为77岁,但在乡政府的集体户口上由于私人原因在投保前改小了。2003年帅英母亲身故后,保险公司进行理赔调查,帅英修改其母入党申请书上的年龄,于是获赔27 万元。此事被人举报,公安局很快查明了真相。虽然帅英修改母亲年龄资料证据确凿,但就其是否犯有保险诈骗罪,不同司法部门却给出完全相左的判断,最后上报最高法院,至今仍无明确结果。

由于案件已过去十多年,加之《保险法》在2009 年又做了新的修订,所以本文将试图以一个新的角度,即通过对新《保险法》中相关法条,特别是对第十六条和第三十二条在后帅英案时代的适用进行理解和完善,为类似案件的妥善处理探索处理模型。

二、关于新《保险法》第十六条和第三十二条的理解

根据《保险法》第十六条第六款:“保险人在合同订立时已经知道投保人未如实告知的情况的,保险人不得解除合同;发生保险事故的,保险人应当承担赔偿或给付保险金的责任。”所以,无论投保人是否故意,当保险人在订立保险合同时已知投保人的不实情况的,保险人均不得解除保险合同,发生保险事故都要进行赔偿或给付。根据《保险法》第十六条第四款和第五款:“投保人故意不履行如实告知义务的,保险人对于合同解除前发生的保险事故,不承担赔偿或者给付保险金的责任,并不退还保险费。投保人因重大过失未履行如实告知义务,对保险事故的发生有严重影响的,保险人对于合同解除前发生的保险事故,不承担赔偿或者给付保险金的责任,但应当退还保险费。”以及第三十二条第一款:“投保人申报的被保险人年龄不真实,并且其真实年龄不符合合同约定的年龄限制的,保险人可以解除合同,并按照合同约定退还保险单的现金价值。”所以,当保险人订立合同时未知投保人不实情况,投保人故意报错年龄,保险人可解除保险合同,解除合同前发生保险事故的不承担赔付责任,并且不退还保险费,但要按照合同约定退还保险单的现金价值;当保险人订立合同时未知投保人不实情况,投保人非故意报错年龄,保险人可解除保险合同,解除合同前发生保险事故的不承担赔付责任,但应当退还保险费。

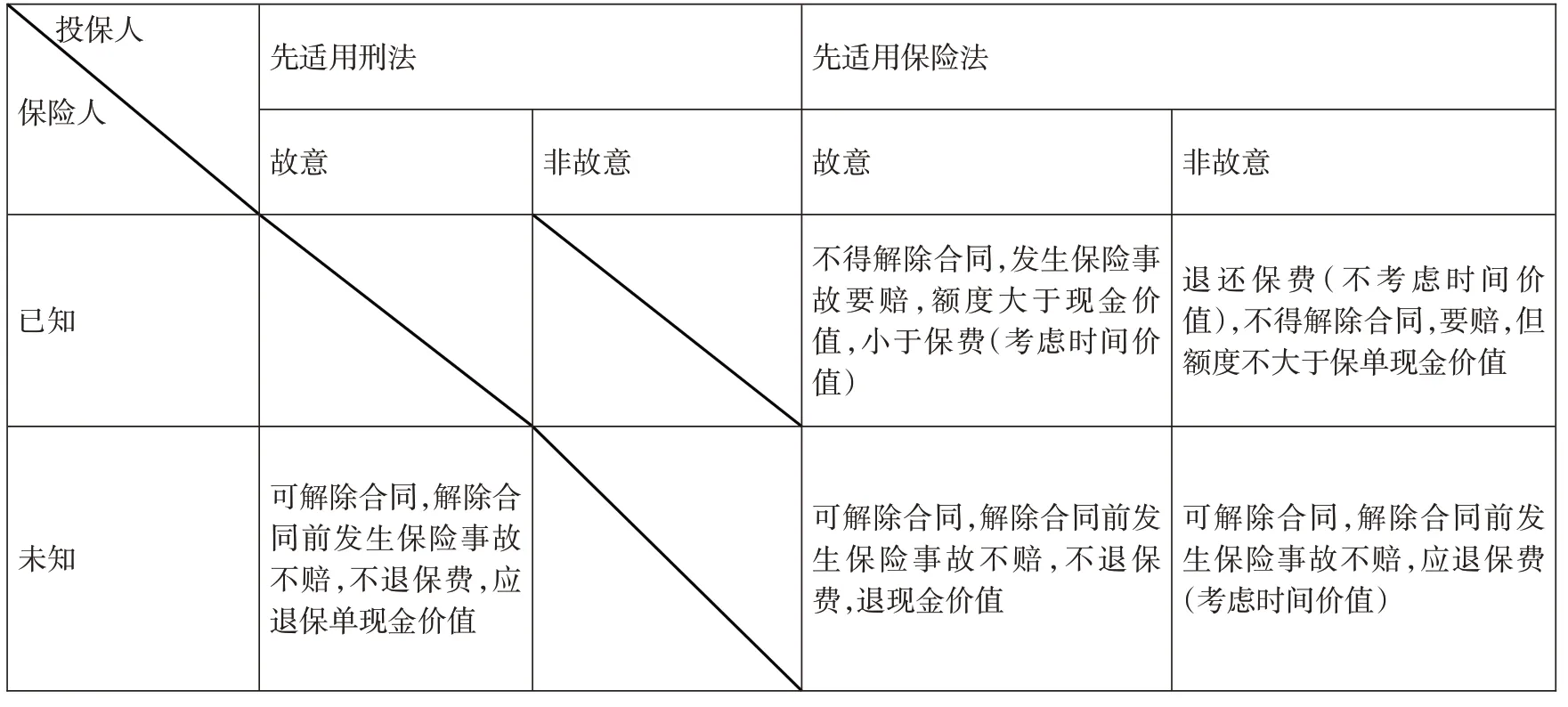

基于以上理解,可以得出以下认识(见表1)。

表中投保人“故意”和“非故意”,分别表示投保人在投保时故意和非故意地报错年龄,且真实年龄不符合合同约定的年龄限制。保险人“已知”和“未知”,分别表示保险人在合同订立时已知和未知投保人没有如实告知的情况。

在分析表中四种情况下处理方式的原理之前,首先要区分过失和主观恶意在四种情况下的分布。保险人在订立合同时已知投保人的不实情况属于主观恶意,其目的在于获得投保人保费,并在发生责任事故后假装未知不实情况,这样既可以利用投保人缴纳的保费进行投资获得利润,又可以避免进行赔付。相应的,保险人在订立合同时未知投保人的不实情况则属于过失,没有尽到充分了解被保险人的职业责任。投保人故意报错年龄属于主观恶意,意在欺骗保险人从而使一个不合格的被保险人获得保险保障。相应的,投保人非故意错报年龄则属于过失,仅是没有严格遵守最大诚信原则。所以,对待主观恶意的一方要依照相关法条进行惩罚,以杜绝此种情况的发生;而对待过失的一方,则要尽可能使双方恢复到过失发生以前的状态。

表1

(一)保险人订立合同时未知投保人不实,投保人故意报错年龄

在这种情况下,保险人存在过失,投保人存在主观恶意,所以应使保险人恢复到过失发生以前的状态,而对投保人给予相应惩罚。依据相应法条,保险人可解除保险合同,合同解除前发生保险事故的保险人不承担赔付责任,这就使投保人主观恶意希望发生的保险保障无法实现;此外,解除保险合同,保险人仅退还合同约定的现金价值、不退还保费,这就使投保人为自己的主观恶意对保险人的相应损失做出了应有的补偿,从而在投保人获得一定惩罚下使保险人恢复到自身过失发生以前的状态。

(二)保险人订立合同时未知投保人不实,投保人非故意报错年龄

在这种情况下,保险人和投保人均存在过失,但都不存在主观恶意,所以应尽力使双方恢复到过失发生以前的状态。根据相应法条,保险人可解除保险合同,合同解除前发生保险事故的保险人不承担赔付责任,但应退还保费。仔细分析可以发现,保险人的附加费用、管理费用、代理人佣金、手续费用等可以在对投保人保费进行投资中获得一定补偿,但投保人获得的与投保时数额相等的保费则因没有考虑货币的时间价值而有所损失,并没有恢复到过失发生以前的状态。

(三)保险人订立合同时已知投保人不实,投保人故意报错年龄

在这种情况下,保险人和投保人均存在主观恶意,所以应使双方均获得相应的惩罚。根据相关法条,保险人不得解除保险合同,发生保险事故的保险人应当承担赔付责任。分析发现,保险人以必须承保一个不合格的“保险标的”而得到惩罚;但对投保人则没有相应的惩罚措施,反而使被保险人以一个不合格“保险标的”的身份而获得保险保障。而对被保险一方的故意行为引起的损失仍然给予赔偿的公共政策,显然有失社会正义。

表2

表3

(四)保险人订立合同时已知投保人不实,投保人非故意报错年龄

在这种情况下,保险人存在主观恶意,投保人则存在过失,所以应对保险人进行惩罚,而对投保人则应恢复到自身过失发生以前的状态。相应的法条下,保险人不得解除保险合同,发生保险事故的保险人应当承担赔付责任。于是,保险人以必须承保一个不合格的“保险标的”而得到惩罚。但分析可得,被保险人以一个不合格的“保险标的”获得了完全的保险保障,在发生保险事故时获得赔付,这就使投保人的情况不仅恢复到自身过失发生以前的状态,更得到了额外的利好,而“一个人不能从自己的错误或犯罪中获利”。由此可见,这种处理方式对保险人的惩罚力度过大,有损公平。

三、关于新《保险法》第十六条和第三十二条的完善

通过深入分析,我们不难发现:除了保险人在订立保险合同时未知投保人不实、投保人故意报错年龄的情况,其他三种情况的处理方式均存在完善空间。

(一)保险人订立合同时已知投保人不实,投保人故意报错年龄

对于该情况,现行处理方式存在只惩罚保险人而没有惩罚投保人的不公现象。倘若将赔付额度限定在大于保单现金价值,小于考虑了时间价值的保费,则可以一定程度上解决这个问题。原因在于:赔付额度大于保单现金价值可以使保险人因为自己的主观恶意而必须承保一个不合格的“保险标的”;且附加费用、管理费用、代理人佣金、手续费用等均不能得到完全弥补,由此产生损失,获得惩罚。另一方面,赔付额度小于考虑了时间价值的保费,则可使被保险人没有以一个不合格的“保险标的”获得完全的保险保障;又可使保费的使用缺乏应有的最佳效率,从而产生损失,受到相应惩罚。

(二)保险人订立合同时已知投保人不实,投保人非故意报错年龄

对于该情况,现行处理方式使保险人受到的惩罚力度过大,而投保人在恢复到自身过失发生以前状态的基础上又收获了额外的利好,如此则有失公允。倘若更改为返还不考虑时间价值的保费的基础上,不得解除保险合同,发生保险事故的应当承担赔付责任,但赔付额度不大于保单的现金价值,就可以一定程度上解决此问题。原因在于:投保人一方面获得了没有考虑时间价值的退还的保费;另一方面还得到不完全的保险保障,大致恢复到自身过失发生以前的状态。而保险人一方面退还了保费;另一方面还承保了一个不合格的“保险标的”的相应风险。除此之外,由于赔付额度不大于保单的现金价值,这种处理方式还控制了对保险人的惩罚力度。

(三)保险人订立合同时未知投保人不实,投保人非故意报错年龄

对于该情况,现行处理方式使保险人恢复到了自身过失发生以前的状态,但使投保人没有完全恢复,造成一定损失。倘若将所退保费改为考虑了时间价值的保费,则可使情况有所完善。原因在于:考虑了时间价值的退还保费使投保人的保费利用效率没有损失,大致使投保人恢复到自身过失发生以前的状态,而保险人对保费的投资利用可在一定程度上弥补其附加费用的损失等。

完善后的处理方式总结如下(见表2)。

四、后帅英案时代年龄误告案件的模型探索

回到帅英案,表2所列处理方式是基于先适用保险法、帅英无需坐牢的前提下所提出的。但由于案件最后处理结果仍不明确,为了对以后类似案件处理提供更明晰的方向,故有必要对另一种情况即先适用刑法、帅英的行为定性为保险欺诈、需要坐牢的前提下,探索相应的处理方式。

首先,要明确欺诈的定义。根据最高人民法院《关于贯彻执行fflt;中华人民共和国民法通则ffgt;若干问题的意见(试行)》第68 条:“欺诈行为是指一方当事人故意告知对方虚假情况,或者故意隐瞒真实情况,诱使对方当事人做出错误意思表示。”《合同法》规定,法律允许受欺诈的一方当事人撤销该项民事行为。所以在所区分的四种情况下,投保人非故意报错年龄,保险人在订立保险合同时已知或未知投保人不实情况时的两种条件,因投保人不存在主观故意,故不符合欺诈定义,不在先适用刑法的讨论范畴以内。另外,在投保人故意报错年龄,保险人在订立保险合同时已知投保人不实的情况下,也不符合投保人欺诈的条件。这是因为保险人承保一个不合格的保险标的并不是完全由于投保人故意的错误陈述,而是附加有自身的主观恶意,故这种情况也不在先适用刑法的讨论范畴内。于是,只剩下一种情况,保险人在订立保险合同时未知投保人不实,投保人故意报错年龄。由于保险人有权撤销订立保险合同的行为,所以按照表2的相应方式可以达到预期效果,即保险人可解除保险合同,解除前发生保险事故的不承担赔付责任,不退还保费,但退还保单的现金价值。如此处理,保险人可利用保费的投资利润及保费与保单现金价值之差弥补附加费用、管理费用、代理人佣金等,从而恢复到保单订立以前的状态,达到撤销订立保险合同行为的目的;同时,投保人由于自己的欺诈行为,既没有达到主观恶意希望发生的状态(使一个不合格的保险标的获得保险保障),又面临刑事处罚。

另外,在先适用保险法方面,根据前文的分析,类似帅英案的年龄误告案件,以不同情况下的不同合理处理方式代替“自合同成立之日起超过二年的,保险人不得解除合同;发生保险事故的,保险人应当承担赔偿或者给付保险金的责任。”更为精细。如此处理,可使主观恶意方获得适度的处罚、有效降低未来主观恶意发生的可能性、给过失方带来警醒,为以后年龄误告案件数量的降低打下基础。此外,分情况处理的方式最大程度上拟合了保险法的立法目标,即综合考虑投保人和保险人双方的利益平衡,而不应片面地保护投保人一方以致放纵其某些失信行为。

综合上述认识,得出后帅英案时代年龄误告案件的处理模型,见表3。

五、总结与展望

本文在2009年新修订的《保险法》的第十六条和第三十二条的基础上,对可能发生的四种情况的处理方式进行了利益分析,并就存在改善空间的处理方式提出了个人的修正意见,并更进一步以帅英案为原型,对后帅英案时代的年龄误告案件提出了处理模型。笔者提出该模型,意在以更为精确的处理方式,给予主观恶意方适度的惩罚,并使过失方得以警醒,促使双方均能以善意的主观态度、标准的合同行为履行保险协议,进而实现降低后帅英案时代“年龄误告案件”发生可能性的目的。

[1]小哈罗德·斯凯博.国际风险与保险[M].北京:机械工业出版社,2000:39

[2]约翰·伯茨.现代保险法[M].郑州:河南人民出版社,1987:162

[3]李红润.论保险法上的告知义务——兼论我国《保险法》第16条的完善[J].特区经济,2010(9):245-247