银行贷款利率对房地产价格的影响分析

景德镇陶瓷学院 魏群

银行贷款利率对房地产价格的影响分析

景德镇陶瓷学院 魏群

摘 要:近年来,我国房地产市场在快速发展的同时,也伴随着种种弊端。本文运用Eviews7.0经济计量软件进行单位根检验,协整检验,格兰杰因果检验,分析银行贷款利率对房地产价格的影响,得出银行贷款利率与房地产价格成反比例关系。银行贷款利率在有效调控房地产价格的同时也存在自身局限性,针对性地提出相应的建议对策。

关键词:房地产价格 贷款利率 ADF检验 协整检验

1 问题的提出

1998年,中国开始住房制度改革,原来的“优惠分房”制度被逐渐取代,房地产业因此进入市场化阶段。随后是2000年以来,国家大力支持房地产业的发展,颁布并实施相关的支持性政策法规,房地产业进入迅速发展时期。

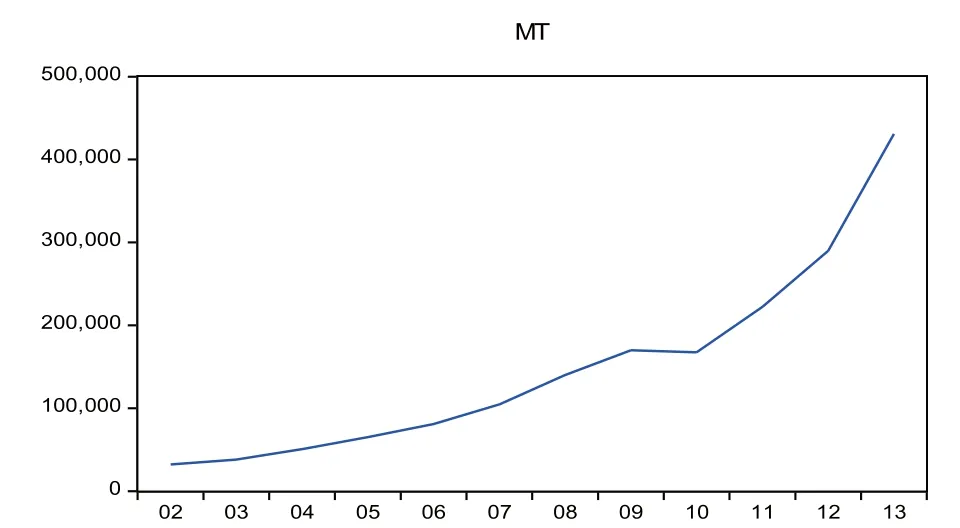

图1 中国房地产企业发展历程

注释:数据来源于中国统计年鉴。(横轴:时间 纵轴:年份 MT:房地产企业计划开发金)

房地产业发展需要巨额资金,其中,相当一大部分资金需要银行的贷款筹集。因此,银行贷款的实现程度对房地产业的运行起着至关重要的作用。21世纪以来,中国人民银行多次调整银行贷款基准利率,2002年至2004年上调1次,2006年内上调2次,2007年内上调6次,2008年内下调5次,2010年内下调2次,2011年内上调3次,2012年内下调2次,直到2014年部分更新并沿用至今。无论是1年期的银行贷款基准利率,还是1至三年期,三至五年期,五年以上期的银行贷款基准利率都在调整变化。银行实施的积极货币政策是推动房地产业迅速发展的重大因素,尤其是银行贷款利率的调整对房价的控制,发挥着至关重要的作用。

但是,房地产快速发展的同时,也伴随着弊端,出现全国商品房空置率过高,房价过高,房价上涨过快,昂贵房价与居民收入不相适应等问题。这些问题始终是国家致力解决的难题,更是老百姓关注的焦点。因此,作为影响房地产业的货币政策,尤其是贷款利率的货币政策对房地产价格的影响,如何有效地实施才是关键。只有采取有效的银行贷款利率政策和其他措施相结合,才能稳定房价,促进房地产市场健康发展。

2 变量、数据和模型说明

2.1 变量的选择

选择五年期以上的银行贷款基准利率和全国商品房平均价格作为变量,进行银行贷款利率对房地产价格影响的实证分析。选取从2001年至2013年, 一共13组样本数据进行计量分析,建立相关模型。

表1 全国商品房平均价格与银行贷款基准利率

注:数据来自年鉴局和央行网。(其中,一年内多次调节利率的取本年平均值。)

2.2 模型说明

2.

2.1 ADF检验

ADF检验是基于以下三个模型:

模型一:Gt=rGt-1+ut

模型二:Gt=a+rGt-1+ut

模型三:Gt=a+bt+rGt-1+ut

若存在单位根,假设成立,则属于非平稳序列,不可能存在长期均衡关系,反之,存在长期均衡关系,则可以进入下一步的协整检验。

2.2.2 协整检验

基于协整检验一般模型:Gt=a+bXt+Ut

检验是否存在协整关系,先设定常数项Et为残差序列,对残差序列(Et)进行ADF检验,若不存在单位根,则为平稳,存在长期均衡关系。进行协整检验,得出协整关系式。

2.2.3 格兰杰因果检验

2003年克莱夫·格兰杰(Clive W. J. Granger)首次提出格兰杰因果检验,用以分析经济变量之间的格兰杰因果关系,即若在包含了变量X、Y的过去信息的条件下,对变量Y的预测效果要优于只单独由Y的过去信息对Y进行的预测效果,即变量X有助于解释变量Y的将来变化,则认为变量X是引致变量Y的格兰杰原因。

3 银行贷款利率对房地产价格影响实证分析

3.1 ADF检验

通过Eviews7.0计量软件输入2001~2014年全国商品房平均价格和贷款基准利率的样本数据,建立基本模型。为了证明贷款利率与房地产价格的关系,首先要对14组房价和贷款利率进行单位根检测,也就是ADF检验。若存在单位根,假设成立,则属于非平稳序列,则房价与贷款利不可能存在长期均衡关系,反之,则两者存在长期均衡关系,则可以进入下一步的协整检验。

表2 房价与贷款利率的ADF检验结果

根据Eviews软件的检验结果可知:全国商品房平均售价与一至三年期贷款基准利率在各自的一阶单整序列下,ADF统计量值T均小于它们各自1%,5%,10%下的临界值,也就是全国商品房平均价格(P)的时间序列属于一阶单整平稳序列。

3.2 协整检验

构建因变量商品房平均售价P与自变量一至三年期贷款基准利率R的协整检验一般模型:

Gt=a+bXt+Ut。在Eviews软件中输入命令:P c R得出以下检验结果:

表3 房价与利率协整检验结果

根据以上检验结果,得出商品房售价与贷款基准利率的方程模型:

Pt=1508.024-5421.706Rt+Et (其中Et为常数)

由此反比例函数方程可知,房价(Pt)与贷款利率(Rt)成反比例的关系。

为了检验房价与贷款利率是否存在协整关系,先设定常数项Et为残差序列,对残差序列(Et)进行ADF检验,若不存在单位根,则为平稳,那么可以证明全国商品房平均售价与一至三年期贷款基准利率存在长期均衡的反比例关系。所以利用Eviews检验结果如下:

表4 残差序列(Et)ADF检验结果

由表4可知,残差序列的ADF检验结果,T的统计量值:-4.470103小于1%,5%,10%置信水平下的-4.420595,-3.259808,-2.771129。所以其结果显然拒绝原假设,不存在单位根,所以残差序列为平稳序列,那么可以说明,全国商品房平均售价与五年以上贷款的利率存在长期协整的均衡关系。

3.3 格兰杰因果检验

表5 房价与贷款利率的检验结果

在以上检验结果后得出房价与贷款利率成反比,在这里进行格兰杰因果检验。通过结果得出,在贷款利率不是房价的格兰杰原因的情况下,统计值为0.00564,则拒绝原假设,所以贷款利率是房价的原因。房价不是贷款利率的格兰杰原因的情况下,统计值为1.70589,则接受原假设,所以房价不是贷款利率的原因。

选择五年期以上的贷款基准利率与全国商品房平均价格P与R,通过ADF检验,证明银行贷款利率与房价都不存在单位根,则两个变量的序列皆稳定,通过协整验证,证明银行贷款利率与房价存在长期稳定关系并根据协整方程模型,证明银行贷款利率与房价成反比例关系。通过格兰杰因果检验进一步证明,银行贷款利率是房价的原因。得出最后结论:银行贷款利率与房地产价格成反比例关系,房价随着银行贷款利率上升而下降。

4 银行贷款利率调控房地产价格的弊端及对策

4.1 银行贷款利率调控房地产价格的弊端

4.1.1 银行贷款利率自身的局限性

根据以上的理论及实证分析,了解到银行贷款利率的变动对我国房地产房屋价格有着极大的影响,有效运用贷款利率政策是稳定房价的关键。自2000年以来加大住房制度改革带来房地产业繁荣的同时,也带来了越来越突出的弊端,尤其是,房价过高,上涨过快,房价高与居民收入不适应的矛盾。关于这些房地产问题,一直都是国家努力解决的问题。因此也有了2000年以来的多次贷款利率调整用以调控房价, 2007年以来,为了控制房价上涨过快,一年六次调整利率。但是可以看出,贷款利率上调的幅度较小,一般为0.23个百分比。对于上涨过快的房价来说,这样的幅度确实起不了很大作用。于是可以分析得出,我国银行贷款利率调整的幅度比较小。对于增长过快,涨幅过高的房地产价格,微调银行贷款利率只是杯水车薪。

4.1.2 房地产市场参与者对银行贷款利率变动反应滞后

首先,通过Eviews7.0计量软件建立模型,对五年以上的银行贷款基准利率和房地产价格进行一系列的检验,得出贷款利率与房价存在长期稳定关系。但五年以上的贷款利率(R)对房地产价格的回归系数为0.00564(由格兰杰检验可知),影响极小,可以得出,我国房地产市场对银行贷款利率变动反应滞后。

4.1.3 地方政府调控房地产价格的监管力度不足

近几年,因为房价不断上涨,中央不断出台房价调控政策,但是没有达到预计的效果。其中很大一部分原因就是地方政府调控房价动力不足。毫无疑问,中央的房地产宏观调控政策需要地方政府具体执行,需要地方政府根据当地实际拟定具体的实施方案。然而,很多地方政府没有落实到位,甚至阳奉阴违。

4.2 对策建议

我国在利用银行贷款利率有效调控房地产价格的同时,也存在许多弊端。从贷款利率局限性、房地产参与者缺乏敏感性、政府监管视察力度不足等弊端,我们可以知道,不能仅仅依靠银行贷款利率变动来调控房价,而是要结合其他有效措施来调控房价,抑制房地产过热现象,保持房地产市场平稳运行。

4.2.1 促进银行贷款利率市场化

我国的贷款利率市场化有着自身的改革历程,从1996年到1998年,中国人民银行开放同行业拆借利率的上限控制,推行债券市场化。2012年,中国人民银行将贷款利率浮动的下限调整为基准利率的0.8倍,我国逐渐实现利率市场化。在这良好的利率市场化基础上, 首先,央行要加大监管力度,规范金融机构工作人员的工作制度,严抓徇私舞弊等行为,合理规划银行贷款利率的浮动,根据实际情况,如市场过热,就及时下调贷款利率。发挥货币市场正确引导贷款利率市场的作用,逐渐形成以中央银行基准利率为基础,以货币市场利率为中介,由银行贷款利率影响供求,由供求影响房地产价格的市场利率体系。

4.2.2 房地产市场参与者应提高敏感性

房地产市场参与者提高对利率变动的敏感性,有利于发挥银行贷款利率调控房地产价格的有效性,更有利于房地产市场参与者做出合理决策。毫无疑问,我国的房地产市场缺乏完善,市场参与者对银行贷款利率反应滞后,针对这些问题,要采取积极有效的措施。无论是购房消费者,购房投资者,或者是房地产开发企业,在购房之前,都要逐步了解并掌握关于银行贷款利率政策的知识,但是,片面的了解是远远不够的,这样容易盲目从众,于己不利。房地产市场参与者应该充分利用多方面途径,比如,网络,电视,书籍,报纸等等,学习房地产市场及利率相关知识,时常关注利率及房价的变化。甚至可以向专家学者请教,避免盲从。利用熟练的知识技能或者通过其他人的帮助预测利率相对变动的可能趋势,从中汲取出有用的有利的信息,做出最适合自己的选择,接着,加大力度促进各大商业企业,商业银行及房地产开发企业的制度改革和结构规划。改善各大金融机构设施建设,培养真正有计划有思想的房地产市场参与主体,提高房地产市场参与者对银行贷款利率变化及房地产价格变化的警觉性。最后促进商业银行内部机制改革,完善日常的经营模式,建立起产权分明,分工合理,服务一流,管理科学的现代银行建设制度。有效加大贷款利率的调整幅度,尤其是中长期贷款利率及加长期贷款利率的调整幅度,提高房地产市场参与者对银行贷款利率的敏感性并且做出有利决策。

4.2.3 提高地方政府调控房地产价格的监管力度

地方政府的监管职能需要落到实处。第一,地方政府应树立正确的思想观、政绩观,GDP和财政收入不是唯一重点,也不是重中之重。地方政府应该根据中央政策,结合地方实际情况,制定有效的执行方案,而不是应付中央检查,打幌子,敷衍了事。地方政府要做的是,真正保障广大居民的住房需求,让更多人有房可住。比如,限制商业银行对高档商品房开发商的商业贷款,进而限制高档商品房的开发数量,引导房地产市场的健康发展。政府大力支持中低档商品住宅区的建设,给予贫困人群贷款上的优惠政策,降低贷款利率,提供鼓励资金等,以保障更多人买得起房,有房住。建立严格规范的廉租房承租审核制度,严格审查申请人员是否符合申请标准。可以适当加大税收以限制房地产开发数量,正确引导房地产开发,使房地产开发商能够理性地参与到房地产行业的开发和建设上来。

参考文献

[1] 樊夕.我国货币政策对房地产市场调控的有效性研究[D].北京:对外经济贸易大学,2011.

[2] 王先竹.房地产市场货币政策一基于我国35个大中型城市的实证分析[J].经济体制改革,2012(5).

[3] 赵魁.近年来我国房贷利率政策对商品住房价格的影响研究[D].北京:北京化工大学,2012.

作者简介:魏群(1982-),女,江西南昌人,中级会计师,硕士,主要从事会计、经济管理等方面的研究。

中图分类号:F830.572

文献标识码:A

文章编号:2096-0298(2015)10(a)-178-03