股利分配迎合分红政策对股权再融资的约束吗

陈共荣 刘颖

【摘 要】 2008年证监会颁布了《关于修改上市公司现金分红若干规定的决定》,俗称“半强制分红政策”对现金股利分配作出了强制性规定。通过2009—2013年数据的实证研究,结果表明:政策实施以来,受政策强制约束的公开增发及配股公司在融资前的派现意愿和派现水平高于不受政策强制约束的定向增发及无股权再融资公司,即存在通过股利分配行为迎合政策对股权再融资的约束;融资完成后,公开增发及配股公司的业绩表现尚不及非公开增发及配股公司。监管政策的实施效果并不尽如人意。

【关键词】 股利分配; 半强制分红政策; 股权再融资

中图分类号:F275.5 文献标识码:A 文章编号:1004-5937(2015)06-0102-04

一、引言

长期以来,我国上市公司股利分配政策的主要取向是派发股票股利,较少或不派发现金股利,严重影响了资本市场的投资理念和投资者的投资信心。为引导和规范上市公司股利分配行为、培育资本市场长期投资理念、增强资本市场的活力,证监会于2008年10月颁布了《关于修改上市公司现金分红若干规定的决定》(俗称“半强制分红政策”),明确提出上市公司“最近三年以现金方式累积分配的利润不少于最近三年实现的年均可分配利润的百分之三十”,并作为公开增发及配股公司获取股权再融资资格的基本门槛,对其形成强制性约束。

政策实施以来,A股市场现金分红状况逐步改善:根据CSMAR数据库统计,2008—2013年间分配现金股利公司家数分别为625家、690家、785家、1 072家、1 375家、1 444家,占同期上市公司总家数的比例分别为41.58%、41.42%、39.09%、47.35%、58.02%、59.45%;现金分红总额也从2008年的3 415.59亿元上升至2013年的7 098.89亿元,分配的公司和现金总额呈逐年上升的趋势,表明政策的实施对现金股利分配产生了重要影响。值得关注的是,这种将公开增发及配股的再融资资格与现金股利分配行为捆绑,诱发部分上市公司派发现金股利的初衷是为迎合半强制分红政策,即上市公司调整现金股利分配行为以满足政策对公开增发及配股的强制性约束来获取股权再融资资格,这会诱发“钓鱼式分红”的短期行为,导致监管政策的实施效果不尽如人意。

那么受政策强制约束的公开增发及配股公司与不受政策强制约束的定向增发及无股权再融资需求公司,在融资前的派现意愿和派现水平是否存在差异?是否存在通过股利分配迎合半强制分红政策的动机?公开增发及配股公司在再融资后的业绩表现是否有所提高?笔者将展开研究,以证实半强制分红政策实施的合理性与有效性。

二、理论分析与研究假设

股利分配是企业的微观财务行为,与公司治理息息相关,在成熟的资本市场中,由于公司治理系统较为健全和完善,当上市公司缺乏较好的投资机会时,公司治理系统可以迫使公司主动支付股利回报投资者(李常青等,2010)。但是,在很多新兴市场,公司治理系统发挥的作用有限(Shleifer & Vishny,1997),难以保障上市公司主动支付股利,于是一些国家从政府监管的角度出发强制上市公司进行股利分配,从而保护投资者利益。LaPorta et al.(2002)和Kinkki(2008)的研究也表明,对上市公司实施强制性股利分红政策可以起到提高股利支付水平、保护投资者利益的目的。基于我国资本市场股利分配现状,证监会出台了将再融资资格与现金股利分配相挂钩的“半强制分红政策”,其特点体现在将公开再融资资格与现金股利分配相捆绑的制度规定上。这一政策虽然对所有上市公司形成硬性规定,但对有公开增发及配股需求的上市公司却形成强制性约束。

自政策实施以来,效果不尽如人意。为提高公司的再融资能力,未来有融资压力的公司在短期内明显提升了现金分红水平(郭牧炫等,2011);而未来没有融资压力的公司却降低了现金分红水平(李慧,2013)。政策未能对理应提高分红水平的公司予以有效约束,反而提高了成长性公司的融资门槛(王志强等,2012)。同时,可能诱发上市公司股利分配的真实意图是为了获得股权再融资而迎合政策。

有研究表明当监管政策发生变动时,理性的公司决策者都会以最小的成本尽力达到股权再融资的基本门槛(邓剑兰,2014)。在以净资产收益率为门槛时,上市公司为了获得配股资格通过盈余管理操纵净资产收益率,使其达到监管政策要求的标准(陆宇建,2002)。“半强制分红政策”对公开增发及配股公司的现金分红规定是一项强制性约束,如果上市公司未能达到政策规定的分红标准就会丧失公开增发及配股的资格。所以,上市公司可能为获取公开增发及配股资格会在融资前实施现金分红以达到监管要求的标准,迎合政策对公开再融资的约束。由于政策并未对定向增发与股利分配行为捆绑,同时无股权再融资需求的公司并不受政策监管的强制性约束,所以笔者将这两类公司与公开增发及配股的公司进行分类比较研究,并根据上述分析提出:

H1a:与同期定向增发及无股权再融资公司相比,公开增发及配股公司在融资前更倾向于分配现金股利,其派现意愿更强。

H1b:与同期定向增发及无股权再融资公司相比,公开增发及配股公司在融资前会分配更多的现金股利,其派现水平更高。

在分析上市公司是否存在迎合半强制分红政策行为的基础上,本文将进一步探究这种迎合行为所产生的业绩效果,以期对半强制分红政策实施的合理性与有效性作出评价。只有公开增发及配股公司在股权再融资后的业绩表现优于其他公司时,社会资金才会得到合理配置,投资者的权益才会得到有效保护,政策实施才有成效(王志强等,2012)。从政策制定初衷角度出发,相关约束标准在一定程度上可以有效甄别出未来发展良好但又缺乏资金的高质量股权再融资公司,并且获得公开再融资资格的公司在再融资后的实际业绩表现应优于同期其他公司。因此可以推断:如果获得公开再融资资格的上市公司业绩优于同期其他上市公司,则政策实施有效;反之,如果二者间不存在差异或是获得公开再融资资格公司再融资后的业绩不及同期其他公司,则政策实施失灵。笔者将公开增发及配股公司与同期、同行业、同规模的非公开增发及配股公司进行分类比较研究,并根据上述分析提出:

H2:相对于同期、同行业、同规模的非公开增发及配股公司,公开增发及配股公司在再融资后的业绩表现更为优异,政策实施有效。

三、研究设计

(一)研究样本与数据来源

本文以2008年12月31日之前在A股上市的公司作为样本选取对象,为确保数据的准确性与可靠性,按如下原则进行了样本筛选:(1)剔除所有ST、*ST类公司;(2)剔除金融行业公司;(3)剔除相关数据缺失不可获取公司;(4)在未融资数据样本中剔除资产规模、成长性、盈利水平与再融资样本组相差过大的公司。最后获得2009—2013年4 502个数据,其中公开增发及配股公司87家、定向增发公司476家、无股权再融资公司3 939家。本文所涉及的相关财务数据均为年报数据,数据来源于CSMAR数据库,数据处理及分析采用Excel 2007软件与SPSS 17.0软件完成。

(二)检验模型及相关变量说明

1.为了检验假设1a与1b,分别构造了两个模型

本文用是否支付现金股利表示上市公司的现金股利支付意愿,其为虚拟变量,取0时表示未支付,取1时表示支付;用每股现金股利表示上市公司的现金股利支付水平。

Ln(P/(1-P))= ?琢 + ?茁1SEO + ?茁2GROWTH + ?茁3ROE+

?茁4TOP1+?茁5LEV+?茁6SIZE+?茁7CASH+ΣYear (1)

DPS=?琢 + ?茁1SEO + ?茁2GROWTH + ?茁3ROE + ?茁4TOP1

+?茁5LEV+?茁6SIZE+?茁7CASH+ΣYear (2)

2.为了检验假设2,构造了两个模型

ROE-L=?琢 + ?茁1SEO + ?茁2TOBIN + ?茁3ROE + ?茁4TOP1+

?茁5LEV+?茁6SIZE+ΣYear (3)

EPS-L=?琢 + ?茁1SEO + ?茁2TOBIN + ?茁3ROE + ?茁4TOP1+

?茁5LEV+?茁6SIZE+ΣYear (4)

本文在分析半强制分红政策实施有效性时,被解释变量为上市公司盈利能力指标,选取公司在融资当年及下一年度净资产收益率的平均值与每股收益的平均值作为盈利能力衡量标准。解释变量为是否进行公开增发及配股的虚拟变量。并参照陈明等(2009)、王志强等(2012)的做法,用总资产规模、公司前一年的盈利能力、资产负债率、成长性、第一大股东持股比例作为控制变量。同时,按照“同年度、同行业、资产规模相近”3个指标为标准,为87家公开增发及配股公司选取了配对非公开增发及配股公司,并对该配对样本组进行回归分析。

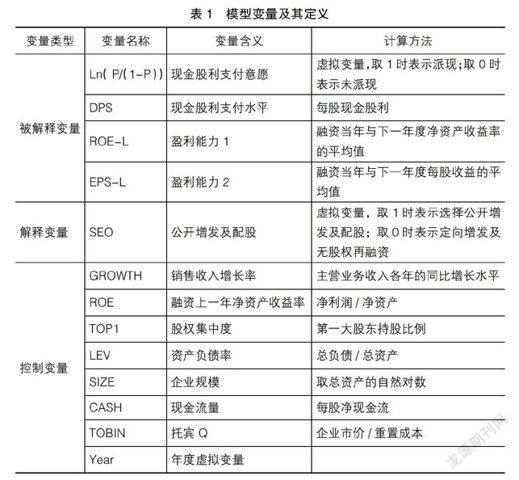

模型中各变量的具体定义如表1所示。

四、实证检验结果与分析

(一)描述性统计分析

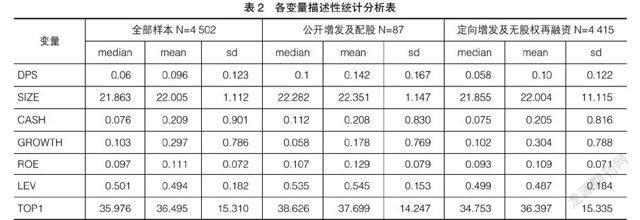

表2列出了相关变量的描述性统计特征。表中数据显示,无论是平均值还是中位数,公开增发及配股公司的每股现金股利均高于定向增发及无股权再融资公司,说明公开再融资公司总体现金股利分配处于较高水平。另外值得注意的是,公开增发及配股公司的资产负债率高于定向增发及无股权再融资公司,说明企业在负债融资较高时,可能更倾向于采取公开发行方式募集资金。

表3列出了公开增发及配股组与定向增发及无股权再融资组比较检验结果。分析表明,公开增发及配股组与定向增发及无股权再融资组之间派现水平的差异是显著的。这一结果初步检验股利分配迎合了半强制分红政策对股权再融资的约束。

(二)实证检验与结果分析

1.公开增发及配股方式与现金股利分配意愿及水平的关系研究

实证结果表明:

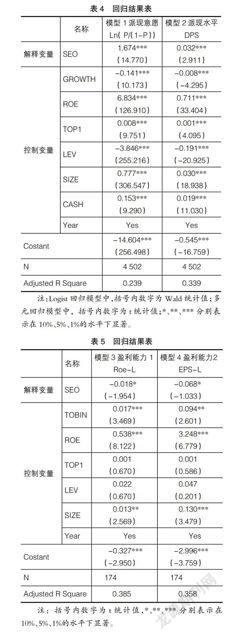

(1)如表4所示,在模型1中,现金股利分配意愿与公开增发及配股行为在1%水平上显著正相关,这表明与同期定向增发及无股权再融资相比,公开增发及配股公司在融资前更倾向于分配现金股利,其派现意愿更强,假设1a成立。在模型2中,公开增发及配股公司的现金股利分配水平显著高于定向增发及无股权再融资公司,这表明是否进行股权再融资不仅会影响上市公司的现金股利分配意愿,而且还会影响其分配水平,即公开增发及配股公司在融资前会比定向增发及无股权再融资公司分配更多的现金股利,假设1b成立。假设1a与1b成立,表明“半强制分红政策”的实施对公开增发及配股上市公司的现金股利分配行为产生了一定影响:为获取公开增发及配股资格,上市公司会在融资前实施现金分红以达到监管要求的标准,即迎合政策对公开再融资的约束。

(2)在控制变量方面,净资产收益率、股权集中度、公司规模与每股净现金流同派现意愿、派现水平呈正相关关系,说明上市公司收益水平越好、控制权越集中、资产规模越大、现金持有量越高,越倾向于现金股利分配;而资产负债率、销售收入增长率与现金股利分配意愿及水平呈负相关关系,说明上市公司的资产负债水平越高、发展速度越快越不倾向于现金股利分配。这与以往的研究结论基本一致。

2.政策实施效果检验分析

在模型3和模型4中(表5),SEO在10%的水平上显著为负,说明公开增发及配股公司在再融资后的业绩表现不及同期配对的样本公司。这与本文的假设2恰好相反,政策对股权再融资资格标准的提高未能有效保护投资者的利益。导致这一现象产生的原因很可能出于两方面:一是政策增大了高成长性、盈利能力强的公司采取股利迎合政策的难度,使得采取迎合政策的公司成长性较低、盈利能力差;二是上市公司可能存在通过迎合政策来获取公开再融资资格从而实现“圈钱”的目的,导致“钓鱼式分红”的短期行为发生。

(三)稳健性检验

为确保研究结论的可靠性,本文作了以下稳健性测试:(1)用总资产增长率作为增长性的代理变量;(2)以每股经营活动现金流作为现金持有水平的代理变量;(3)以ROA作为盈利水平的代理变量,重复前述检验分析。结果表明,上述结论无实质性变化,具备应有的稳定性。

五、研究结论与启示

研究结果表明:政策实施后,受政策强制约束的公开发行公司在融资前的现金股利分配意愿和分配水平高于不受政策强制约束的定向增发及无股权再融资公司,即存在通过股利分配迎合半强制分红政策的动机;融资完成后,公开增发及配股公司的业绩表现尚不及同期非公开增发及配股公司。监管政策的实施效果并不尽如人意。

半强制分红政策颁布的初衷是为了引导与规范上市公司股利分配行为、培育资本市场长期投资理念、增强资本市场的活力。毫无疑问,半强制分红政策有其积极的意义,但是,股权再融资资格与现金股利分配行为的捆绑很可能使监管结果与政策制定初衷相违背:政策的实施诱发上市公司为获得再融资资格而进行短期现金股利分配。所以,在认同监管政策存在必要性的基础上,亟需解决政策实施有效性的问题。首先,监管部门应对股权再融资上市公司的真实融资动机、融资需求与经营实质进行全面考察,秉持“实质重于形式”原则,不过分关注财务指标量化考核,以遏制上市公司为达到政策监管要求而采取短期迎合行为;其次,在规范上市公司股利分配行为方面,对垄断行业、现金流充沛的公司与竞争行业、高成长性公司采取不同的现金分红政策;最后,监管部门要大力引导上市公司树立合理、长远的分红政策,培养投资者理性投资观,形成正确的资本市场投资回报理念。

【参考文献】

[1] 李常青,魏志华,吴世农.半强制分红政策的市场反应研究[J].经济研究,2010(3):144-155.

[2] Shleifer A. and R.,Vishny. A Survey of Corporate Governance[J]. Journal of Finance,1997,52(2):737-783.

[3] LaPorta R. F.,Lopez-de-Silanes A.,Shleifer and R.,Vishny. Agency Problems and Dividend Policies around the World[J].Journal of Finance,2000,55(1):1-33.

[4] Kinkki S. Minority Protection and Dividend Policy in Finland[J].European Financial Management,2008,14(3):470-502.

[5] 郭牧炫,魏诗博.融资约束、再融资能力与现金分红[J].当代财经,2011(8):119-128.

[6] 李慧.半强制分红政策对上市公司现金分红策略的影响研究[J].经济评论,2013(1):56-63.

[7] 王志强,张玮婷.上市公司财务灵活性、再融资期权与股利迎合策略研究[J].管理世界,2012(7):151-163.

[8] 邓剑兰,顾乃康,陈辉.上市公司现金股利受再融资监管政策的驱动吗[J].山西财经大学学报,2014(8):103-113.

[9] 陆宇建.上市公司基于配股权的盈余管理行为实证分析[J].南京社会科学,2002(3):26-32.

[10] 陈明,林峰.上市公司净资产收益率影响因素研究[J].沿海企业与科技,2009(4):75-79.