科技型中小企业股利政策选择动因的比较

李 玫,张骜宇

(北京工业大学 经济与管理学院,北京 100124)

0 引言

对于上市企业而言,股利政策通过影响股价来传递信息,而对一般的科技型中小企业来说,股利政策直接决定着股东和社会对企业的评价,发放多少股利,以何种形式发放股利,应综合考虑。随着我国资本市场的发展,股利政策方向的研究在上市公司研究中的地位日益重要,其核心有两个方面,其一是上市公司是否进行股利分配,其二是上市公司以各种方式进行股利分配。

我国分别于2004年和2009年在深圳证券交易所设立了中小企业板和创业板,为中小企业的融资提供了新的渠道。作为亚洲金融中心,香港早在1999年便设立了创业板。众所周知,就证券业发展而言,香港要领先于内地。那么,通过内地创业板与香港创业板之间的比较,尤其是在股利政策方面的比较,可以帮助内地的证券市场更好地发展。

1 数据收集与股利分配概况

1.1 数据收集

中小企业板于2004年正式设立,而创业板于2009年设立。从时间上看,两个板块设立时间较短,仅10年而已,另外,考虑到中小板是创业板的过渡板块,所以,作者将中小企业板与创业板合并考虑。从这两个板块中,选出103家科技型中小企业作为样本,共得到数据382条相关数据。对于港股,本文的选取时间范围是1999~2013年。作者共选择了158家港股创业板的上市公司,获得股利分配相关数据1522条。本研究的数据来源为Wind资讯、锐思数据和国泰安数据库。

1.2 股利分配概况

从股利分配情况来看,内地市场和香港市场也表现出了很大的差异。香港的科技型中小企业进行股利分配的公司数量较少,每年平均11.5家。而内地中小板和创业板则要比香港创业板的数量多很多。自2007年开始,内地股利分配的数量就超过了香港。到2012年,股利分配数量已达到了99家。值得一提的是,在1999~2012年中,香港只有57家科技型中小企业进行过股利分配,而内地该类企业则全部进行过股利分配。

除了对进行股利分配的上市公司数量进行统计之外,作者还对这些上市公司的分配方式进行了统计,如表1所示。

表1对深圳市场和香港市场进行了对比:对于香港创业板而言,其股利分配的方式较少,只有纯现金股利、纯转增和派现送股3种方式;而深圳市场的股利分配方式较为丰富,深圳市场除了以上三种方式外,还有派现送股和派现转赠送股两种方式。

表1 两个市场的股利分配方式比较

表1中显示,在香港市场的1522条股利分配相关数据中,未进行股利分配的数据高达1371条,约占总数的90%。而对于深圳市场而言,这一比例仅仅为13.87%。以纯现金股利的方式进行股利分配最受到科技型中小企业的青睐,在两个市场的比例分别达到了8.87%和43.98%。深圳市场的科技型中小企业很少采用送股的方式进行股利分配,而香港市场基本不采用送股的方式。

2 股利政策影响因素

2.1 政策法规因素

在宏观方面,以GDP指数作为我国宏观经济形势的代表。我国证监会于2006年公布了《上市公司证券发行管理办法》(以下简称《办法》),《办法》中规定:最近三年以现金或股票方式累计分配的利润不少于最近三年实现的年均可分配利润的百分之二十。《办法》的颁布,标志着我国半强制性分红政策的正式实施。所以,引入虚变量,将2004~2005年设为一阶段,这一阶段该政策不实施,将2006~2013年划为第二阶段,该阶段政策实施。对于板块选择而言,将主板和中小板放入同一模型进行运算,并引入虚变量来分别表示两个板块,以求出板块间的差异。

2.2 公司规模

上市公司由于背景不同,经营方式不同,其融资渠道等也会有所差异。规模较大的公司由于资本实力雄厚,所以在分红方式和分红额度等方面选择性更强,这种公司更倾向于以现金股利的形式进行分红。而规模较小的公司,其资金实力比较薄弱,在分红方面的可选择性差,为了吸收资金,拓展市场,小规模的上市公司更有可能不分配或以股票股利的形式进行分配。本文中,采用公司总资产的对数作为衡量公司规模的指标。

2.3 股东因素

股权集中度指的是上市公司股权集中或分散的程度,一般以持股比率前5或前10的股东的持股比率总和来衡量。如果公司大量支付现金股利,势必导致公司的留存收益率降低。当公司需要现金流时,就需要发行新股来进行融资,这就会导致股权集中度被稀释,这会使得一些上市公司的控股权发生变化。本文中,用前五大股东的股权集中度作为衡量股权集中度的指标。

2.4 盈利能力

盈利能力是指上市公司在特定期间创造利润的能力。利润是债权人收取本金和利息的资金来源,同样也是股东取得投资收益的基础。公司的盈利能力越强,税后利润就越多,发放股利的机会就越大。如前文所述,我国《公司法》规定公司当年亏损一般不得分配利润。因此,管理者通过股利发放可以像外界传递公司具有较强盈利能力的信号,以此来提高投资者的信心。本文中,引入每股净资产来描述上市公司的盈利性。

2.5 偿债能力

负债是上市公司经营不可或缺的一部分,合理安排债务期限结构会提升公司的整体经营效益,其对上市公司的经营有着非常重要的影响。到期偿还债务的压力会使得财务风险上升,这时偿债能力将会对公司的发展起到非常重要的影响。所以,公司的负债收到公司决策层的高度重视。负债率越高、偿债能力越弱的上市公司,越想保存更多的留存收益,用以偿还债务。在这种情况下,上市公司即使选择发放股利,也更倾向于股票股利而非现金股利。本文中,引入流动比率来描述上市公司的偿债能力。

2.6 成长能力

成长能力指的是公司未来发展的能力。上市公司的成长能力的高低与其发展空间的大小、对外投资机会的多寡成正比。而这将直接影响到其资金需求量。当公司处于成长期,公司内部融资和外部融资的资本成本的比较,将直接影响到上市公司是否分配股利,或者以何种方式进行股利分配。

对于处于该阶段的上市公司,管理层更倾向于保持资金的充裕,因为这样做比向银行贷款的成本要低。因此,在筹资规模、筹资成本固定的情况下,为了能够更好地发展,上市公司在通常情况下会选择不分配股利,或者分配股票股利。对于成长能力,引入了总资产增长率来描述。

2.7 营运能力

营运能力是指公司经营管理中利用资金运营的能力,主要表现为资产管理及资金利用的效率。营运能力好的公司,对现金的利用率较高,存货的占用水平低,流动性较强,存货转换为现金或应收账款的速度越快。这就使得上市公司可以不用将大量现金存在公司,而可以将其投入生产。

如果公司的资金营运效率较低,或者将大部分资金投入到了固定资产等项目,从而导致流动性降低,那么其管理层就会更倾向于股票股利而非现金股利。良好的资金营运能力就对上市公司显得非常重要。引入总资产周转率来衡量上市公司的盈利能力。

2.8 公司拥有的现金

税后利润是公司股利分配的来源,但是这一利润只有通过现金的形式表现出来才能够使上市公司成功分红。如果上市公司的现金较为充裕,那么它的股利支付能力也较强。这一点,可以通过每股经营活动现金净流量来衡量。超过这个额度,上市公司只有通过借款来分红。引入每股经营活动现金净流量来衡量上市公司拥有的现金。

2.9 生命周期

根据企业生命周期理论,公司是否进行股利分配需要综合考虑自身的成本与收益。在衡量企业所处生命周期时,常用的替代变量有留存收益资产比以及留存收益权益比来衡量。在企业处于生命周期开始之时,企业留存收益的积累能力较低,相应的指标值较低;当企业处于发展成熟期时,企业能够较容易形成留存收益,相应指标值也较大。同时本文认为留存收益资产比受到企业财务杠杆影响较大,与其相比留存收益权益比较为稳定,能够更好地衡量企业所处的生命周期。本文中以留存收益权益比值来表示公司生命周期。

3 模型建立与实证分析

3.1 模型选择

由于本文的研究对象是不同因素对于上市公司多种股利政策影响的概率,这就需要使用多项Logistic模型进行处理。选择多项Logistic模型的原因在于该模型专门用于估计不同因素在多项互斥事件做出选择的概率。该模型自变量可以是连续变量,可以是离散变量,还可以是虚拟变量,同时也不要求自变量之间满足多元正态分布。在本文中,互斥事件即4种股利分配方式。而多个因素指的是影响股利政策的不同因素。

其中,K代表结果种类。

本文采用Stata 12.1软件进行处理,置信系数为95%。

对于因变量,由于股利分配方式中,转增和送股这两种方式的样本量过小,容易影响模型的估计结果,所以作者将纯转增和转增送股合并为纯股票股利,将派现转增、派现送股和派现转增送股合并为混合股利。

具体设定如表2所示:

表2 变量列表

3.2 实证分析

考虑到进行因子分析的可能,首先对影响因素进行了KMO检验,其结果为0.52,理论上可以进行因子分析来降维,但是考虑到信息的完整性,直接进行了回归分析。

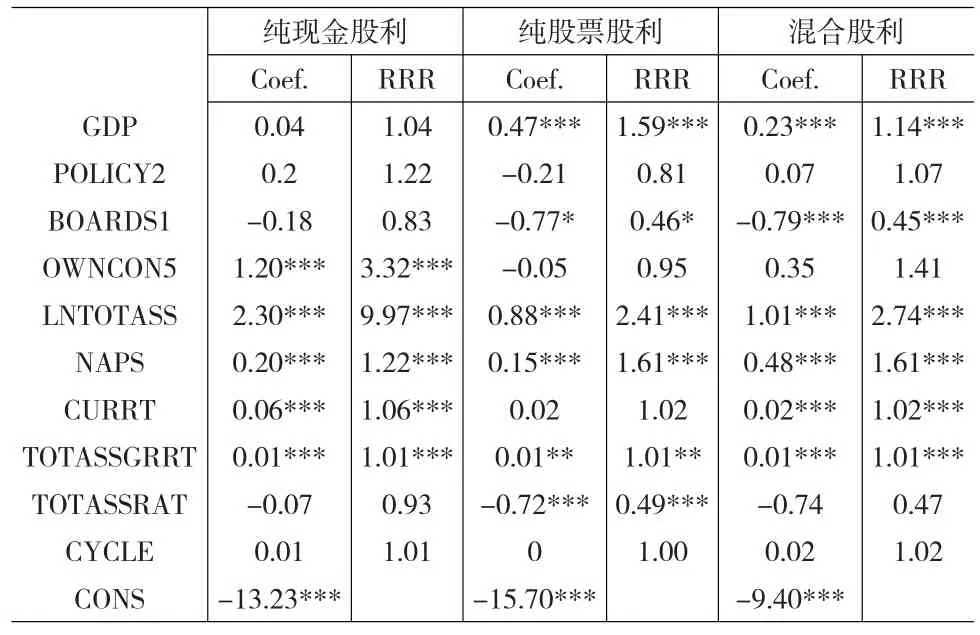

本文所使用的解释变量包括连续性变量和二分类虚变量。作者将这些变量进行多项Logistic回归,其中,以未进行股利分配为比较基准,其结果如表3所示。

各因素的边际效应如表4所示。

表3给出的是三种股利分配方式分别对应的各变量的偏回归系数和相对风险比率。表4给出的是各变量的边际效应和伴随概率。

GDP指数代表宏观经济形势,它对于三种股利分配统计意义上均显著,GDP指数每增长1%,分配纯现金股利的概率下降3%,而分配纯股票股利和混合股利的概率分别增加2%和3%。可能的解释是,当经济发展较快时,上市公司总希望能够抓住时机实现公司的发展,此时如果分配纯现金股利可能会影响公司的现金流,从而限制公司的发展。

表3 关于影响因素的mlogit回归分析

表4 影响因素的边际作用

强制分红政策制定的初衷是促进企业再融资时进行现金分红,所以从经济学意义上看,各偏回归系数符合经济学意义。根据表3,该政策在三种股利分配方式的统计意义上均不显著,且其边际效应也不显著。所以,该政策的效果并不明显。

香港创业板的上市公司更不倾向于采用纯股票股利或混合股利进行分配。与中小板相比,深圳主板市场不进行股利分配的概率要高4%,而采取混合股利的概率却比中小板低4%。对于纯现金股利和纯股票股利,两个板块的差别并不明显。

前五大股东的股权集中度每增加1%,不进行股利分配的概率将下降18%,而进行现金股利分配的概率将上升20%。这主要是因为上市公司的股权结构对于大股东来说很重要。要保持自己对于公司的控制权,股权集中度越高的上市公司,越倾向于进行现金股利的分配,以保持自己的股份不被稀释。

资产规模对于制造业公司的股利政策的影响是显著的。总资产的对数每增加1,其不进行股利分配的概率将下降40%,而进行纯现金股利和混合股利分配的概率将分别上升30%和5%。这是因为资产规模越大,上市公司进行股利分配所产生的财务影响就越小。所以制造业上市公司就越倾向于进行股利分配。盈利能力对上市公司的资产总额有很重要的影响。所以,盈利能力对于股利政策的制定也十分显著。根据表3,每股净资产每增加1元,进行现金股利分配和混合股利分配的概率均上升4%,而不分配的概率则下降8%。

流动比率代表偿债能力,是流动资产与流动负债的比值。流动资产越多,上市公司防范财务风险的能力也就越高,则上市公司就更倾向于进行纯现金股利和混合股利的分配,但是主要的还是纯现金股利的分配。根据表3,流动比率每增加1%,分配纯现金股利的概率上升1%,而不分配股利的概率下降1%。

成长能力虽然对样本公司的股利政策的影响存在,但是十分微弱。如表4所示,四种股利分配方式的边际效应均约等于0。这是因为对于一个上市公司而言,如果年平均增长率只有1%,是不能对股利政策产生足够影响的。只有当样本公司的资产大幅度增加时,进行股利分配的发生比才会发生明显上升。这一点与关于总资产对数的分析是相一致的。

根据表4,总资产周转率对纯股票股利和不分配股利的影响显著。总资产周转率每增加1次,不进行股利分配的概率增加5%,而分配纯股票股利的概率下降2%。作者认为,营运能力是企业运用各项资产以赚取利润的能力,主要表现为资产管理及资金利用的效率。营运能力好的公司,对现金的利用率较高,存货的占用水平低,流动性较强,存货转换为现金或应收账款的速度越快。

根据表3和表4,上市公司的生命周期对公司的股利政策影响并不显著。作者认为,能够在深圳主板和中小板上市的公司都具备了一定的条件,他们企业生命周期的差异性并不明显。

综上所述,该模型表达式为:

4 结论

通过实证分析,我们可以得出如下结论:

首先,内地创业板的科技型中小企业多集中于制造业,主要包括电器机械、电子设备和非金属矿业制造等行业。而在香港,行业分类则主要集中于软件服务和通讯科技器材类。香港创业板的科技型中小企业频率股利分配频率要远低于深市中小板和创业板。以现金股利进行股利分配最受到科技型中小企业的青睐。

资产总额、盈利能力和成长能力对股利政策影响显著。这三种因素对制造业上市公司的股利政策影响很显著。资产总额越高,上市公司不进行股利分配的概率将下降,而分配纯现金股利和混合股利的概率将上升。盈利能力越高,上市公司不进行股利分配的概率同样下降,而进行纯现金股利和混合股利分配的概率将出现同样幅度的增长。而成长能力虽然统计意义上显著,但是其对于各种股利分配方式的边际效益约为0。

微观因素影响大于宏观因素,微观因素的影响包括资产规模、股权结构、盈利能力、偿债能力、成长能力和营运能力6个方面,而宏观因素仅包括GDP指数和上市板块两个方面。而且,根据边际效应,总资产对数的影响高于其他因素。

[1]国办发[1999]47号,科学技术部、财政部关于科技型中小企业技术创新基金的暂行规定[S].

[2]匡可可.我国上市公司现金股利政策的影响因素分析[J].西南金融,2013,(1).

[3]De Angelo H,De Angelo L,Stulz R M.Dividend Policy and the Earned/Contributed Capital Mix:A Test of the Life-cycle Theory[J].The Journal of Financial Economics,2006,81(2).

[4]Baker M,Wurgler J.A Catering Theory of Dividends[J].The Journal of Finance,2004,59(3).