货币流动性政策影响房地产价格波动的实证研究

张 莹

(1.武汉大学 经济与管理学院博士后流动站,武汉 430072;2.中国华融资产管理股份有限公司博士后科研工作站,北京100033)

1 MS-VAR模型的设计与推导

本文研究的主要目的在于确定货币流动性的紧缩政策和货币流动性的扩张政策对房地产价格波动的影响是否存在效果上的非对称性,即前者对房地产价格的抑制程度是否大于后者对房地产价格的推动程度。为此,采用二区制的马尔可夫区制转移向量自回归(MS-VAR)模型来分析货币流动性政策对房地产价格波动的联动关系,该模型允许回归参数依赖于一个不可观测的区制变量而进行时变,并且该不可观测的区制变量遵循Markov-Switching(MS)过程。

1.1 变量及数据的选取

货币政策的调控工具主要分为两类:数量型工具和价格型工具,其中数量型工具以货币供应量为主,价格型工具以市场利率为主。货币供应量有广义和狭义之分,它们的差值主要衡量的是银行定期存款、居民储蓄存款以及各种信用流通工具的货币存量,尽管这些资产并不在市场上流通,但却可以随时转化为现实货币,所以会对货币流动性产生重大影响。本文采用M2和M1的差值作为货币供应量的代理变量,记为LM,它能够度量我国当前阶段的潜在市场货币供应量。市场利率采用银行间同业拆借30天加权平均利率作为代理变量,记为LL,它是现阶段我国利率市场化程度最高的利率,对市场变化反映敏感,能够直接反映银行头寸的供求状况。而房地产价格则采用商品房销售均价作为代理变量,记为FJ,它等于商品房的实际销售额除以实际销售面积。以上三个变量均经过CPI调整和Census-X12季节调整,以消除物价上涨因素和季节因素的影响。除银行间同业拆借利率为当月实际值外,其余变量均为月度同比数据,样本区间为2005年1月至2014年5月,数据来源为Wind数据库。利用Eviews6.0和OxMetrics软件在GiveWin2平台上进行检验与估计。

1.2 数据平稳性检验

使用ADF方法,选取AIC准则对上述三个变量的平稳性进行检验。检验结果见表1,可以看出各时间序列均显著地拒绝了存在单位根的假设,表明样本序列都是平稳的。

表1 数据平稳性检验结果

1.3 MS-VAR模型的选择

MS-VAR模型有多种形式,根据模型截距、均值、系数、方差是否随着状态变化而变化,可以形成诸如均值变化的 MS模型(MSM-VAR)、截距变化的MS模型(MSI-VAR)、自回归参数变化的MS模型(MSA-VAR)和存在异方差的MS模型(MSH-VAR),以及由此进一步细分的MSMH-VAR模型(即均值和方差都变化)、MSIH-VAR模型(即截距和方差均变化)等。

根据少数服从多数原则,确定VAR模型的最优滞后阶数为4。构建包含FJ、LM和LL的MS-VAR模型,根据AIC、HQ、SC信息准则和对数似然值进行综合判断,MSH(2)-VAR(4)模型的拟合效果最优,即存在两个区制、滞后4阶且方差随不同状态变化而变化。此外,MSH(2)-VAR(4)模型的LR线性检验值为129.5431,卡方统计量的P值小于1%,显著地拒绝了线性系统的原假设,因此选择MSH(2)-VAR(4)模型是合适的。

表2 MSH(2)-VAR(4)模型的非线性检验结果

2 基于MS-VAR模型的实证分析

2.1 模型的估计结果

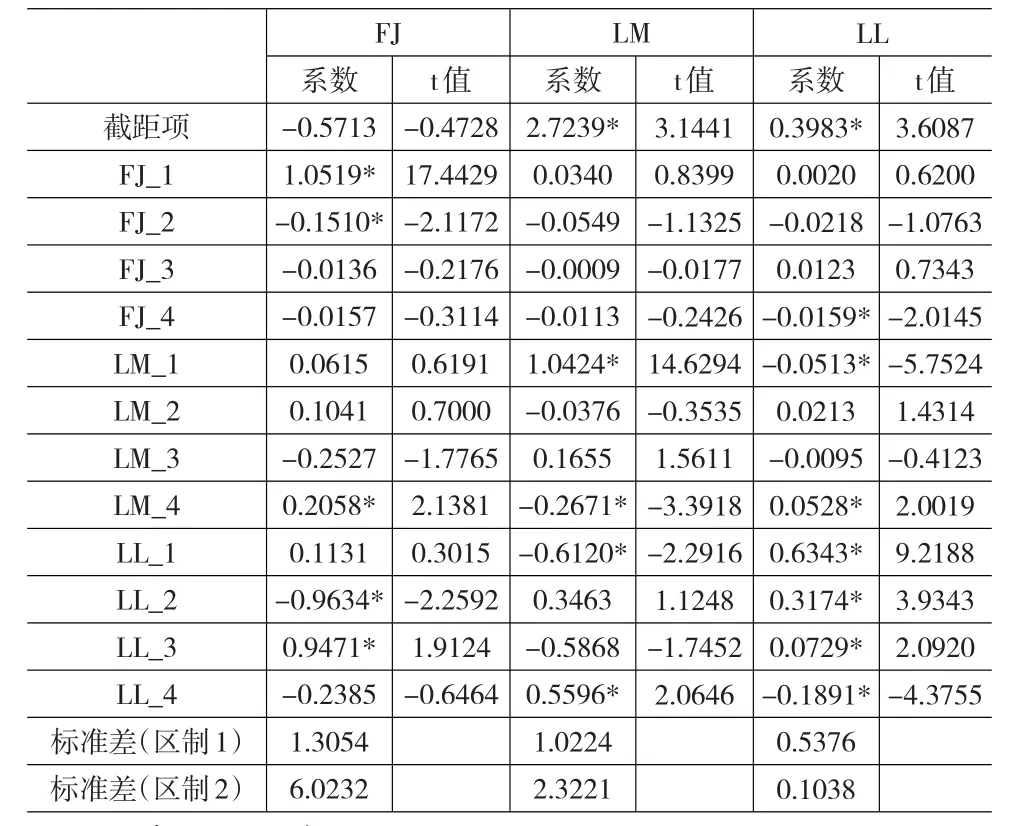

表3列出了MSH(2)-VAR(4)模型的详细参数估计结果。可以看出,FJ方程和LM方程在区制1下的标准差要明显小于在区制2下的标准差,而LL方程在区制1下的标准差要明显大于在区制2下的标准差,并且两种区制下的房地产价格增速的波动相差了近5倍,所以区制1代表的是“房地产价格增速变化缓慢、货币供给增长率变化平稳、市场实际利率处于较高水平”的状态,区制2代表的是“房地产价格增速变化较快、货币供给增长率变化较大、市场实际利率处于较低水平”的状态。

表3 MSH(2)-VAR(4)模型估计结果

具体看每个方程,房地产价格增长率的回归方程(FJ方程)表明,滞后1期的实际房价变动对当期房价变动存在显著地正向作用,如果滞后1期的房地产价格上涨,那么当期的房地产价格也将上涨,并且动量影响强度为1.0519倍,滞后2期的实际房价变动对当期房价变动存在显著地负向作用,动量影响强度为0.1510倍,滞后3期和滞后4期的实际房价变动对当期房价变动也存在负向作用,但影响效果不显著。对于两个货币流动性指标来说,滞后4期的货币供给增长率对当期房价变动存在显著地正向作用,动量影响强度为0.2058,而滞后1期至3期的货币供给增长率对当期房价变动的影响效果并不显著;滞后2期和滞后3期的市场利率分别对当期房价变动存在显著地负向和正向的影响作用,动量影响强度分别为0.9634倍和0.9471倍,而滞后1期和滞后4期的市场利率对当期房价变动的影响效果不显著。整体来说,前期房地产价格上升会进一步推动当期房价上涨,这种影响效果会随着时间的推移转变为反向拉动,但负向的拉动效果不及正向推高效果显著,因此房价波动具有一定惯性趋势;货币供给增加也会推高房地产价格,并且存在近4个月的时滞性;市场利率水平对房地产价格的影响存在正负交替作用特点,正向和负向影响效果叠加导致市场利率水平对房价波动的总体影响效果是负向的,但影响程度不是很大。

货币供给增长率的回归方程(LM方程)表明,滞后1期的实际房价变动对当期的货币供给增长率有正向影响,滞后2期至4期的实际房价变动对当期的货币供给增长率有负向影响,但各滞后期的影响效果均不显著。而市场利率水平的回归方程(LL方程)表明,滞后4期的实际房价变动对当期的市场利率水平存在显著负向作用,但滞后1期至3期的实际房价变动对当期市场利率水平的影响效果不显著。

表4 区制转换概率及区制特性

表4给出的是不同区制间的转换概率,系统维持在区制1(即“货币供给增长平稳、市场实际利率偏高、房地产价格波动缓慢”状态)的概率为0.7074,实际经济处于此阶段的频率为0.7167,平均持续期约为3.42,由该状态向区制2(即“货币供给增长较快、市场实际利率偏低、房地产价格波动较大”状态)转换的概率为0.2926;系统维持在区制2状态的概率为0.2595,实际经济处于此阶段的频率为0.2833,平均持续期为1.35,由该状态向区制1状态转换的概率为0.7405。可以说,经济处于区制1状态是稳定的,处于区制2状态是不稳定的,如果经济受外生因素(如货币政策)影响,由区制1状态转向了区制2状态,也会在内生机制作用下以较大概率转换到区制1状态。

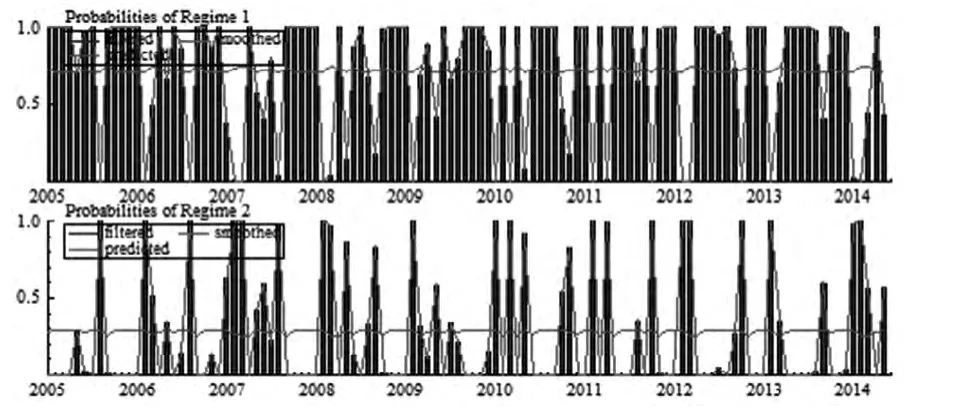

图1给出了经济在区制1状态和区制2状态之间转换的平滑概率图。依据区制平滑概率图,可以看出经济在不同区制状态下的转换情况,在样本区间内我国经济显然大部分时期都处于区制1状态,但受通货膨胀和信贷规模扩张等因素影响,我国房地产市场几乎每年都要经历几轮房价急剧波动,尽管这种急剧波动很快回复到平稳状态,但由于多年来房价长期保持正向增长趋势,所以最终还是形成了价格越调越高的局面。

图1 区制平滑概率图

2.2 基于不同区制的脉冲响应分析

为了更进一步考察货币流动性指标与房地产价格波动的动态关系,接下来我们比较不同区制下的货币供给与市场实际利率调整对房价波动的动态冲击差异,采用累积脉冲响应分析模型中一个内生变量受到一单位标准差的冲击时,对系统中其他变量的动态影响关系。

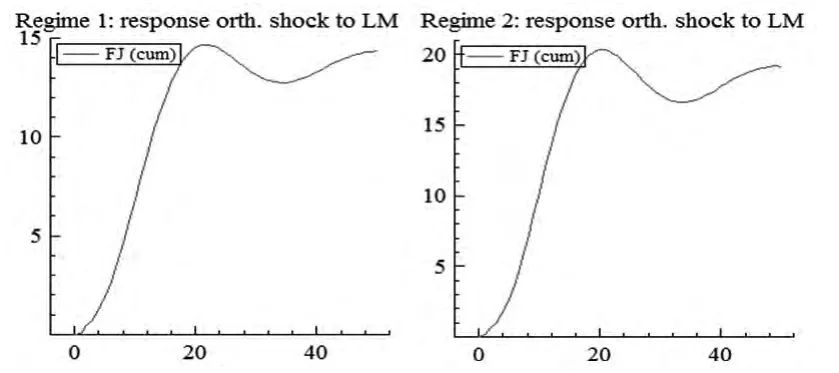

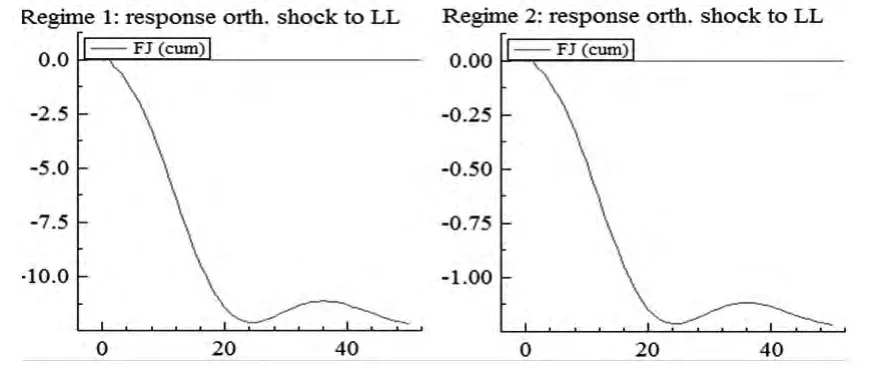

图2和图3显示,房地产价格波动对货币供给增长率和市场利率一个新息变动的脉冲响应在两种区制下具有相似的动态变化规律和持续期,但响应强度却有不同。

图2 房价波动对货币供给冲击的脉冲响应

图3 房价波动对市场实际利率的脉冲响应

(1)给定货币供给增长率一个标准差的正向冲击,房地产价格波动逐渐上升,累积响应在第20个月达到峰值,然后响应强度缓慢回落,在第33个月达到局部最低值,此后响应强度在狭窄范围内保持稳定。根据纵轴刻度差别可以看出,两种区制下的脉冲响应强度有所不同,在区制2状态,房价波动对货币供给增长率的响应强度大约是区制1状态的1.33倍,即在“货币供给增长较快、市场实际利率偏低、房价增速波动较大”时期的货币供给政策变动对房价波动的影响要大于在“货币供给增长平稳、市场实际利率偏高、房价增速波动平缓”时期的货币供给政策变动对房价波动的影响,这表明货币供给政策对房价波动具有非对称性影响。总体来看,货币供给增长加快,将导致房价波动剧烈,并在未来1-2年内产生较强的持续影响,因此政府当局在进行货币政策调整时应尽量避免流动性增量的急剧变化,以免造成对房地产市场的过度冲击。

(2)给定市场实际利率一个标准差的正向冲击,房地产价格波动逐渐降低,累积响应在第24个月达到最小值,随后缓慢上升,在第36个月达到局部最大值,此后响应强度在狭窄范围内保持稳定。观察纵轴刻度间的差别,两种区制图中的房价波动对实际利率的脉冲响应强度存在较大差别,在区制1状态下的房价波动对市场实际利率的响应强度大约是在区制2状态下的房价波动对市场实际利率的响应强度的10倍,即“货币供给增长平稳、市场实际利率偏高、房价增速平缓”时期的利率调整政策对房价波动的影响要大于在“货币供给增长较快、市场实际利率偏低、房价增速波动较大”时期的利率调整政策对房价变动的影响,这表明市场实际利率变化对房价波动具有负向地非对称调节作用,同时在房价增速保持低位运行时,利率调节手段效果更优。总体来看,实际利率水平提高,将导致房价波动性降低,并且这种影响会持续较长时间。与货币供给政策相比,利率调节政策对房价波动的影响更显温和,在“房价波动平缓”时期的影响效果要优于在“房价波动剧烈”时期的影响效果,因此建议政府当局在制定宏观政策时应多考虑使用利率调节政策,同时为确保调节作用达到良好效果,尽量保持房价平稳波动。

3 结论与政策启示

本文利用MS-VAR模型考察了房价波动与货币流动性政策变化的非对称影响关系。研究发现:货币流动性政策对房价波动的影响是一个动态的长期过程,货币供给变化与利率水平高低均会对房价波动产生显著调节作用,影响的持续期大约有两年左右时间。具体地说,货币供给政策有正向调节作用,市场利率水平有负向调节作用,并且二者在不同的房价波动状态有不同的房价冲击效果,即在房价增速低位运行时,利率调节机制更优,调节效果更显温和;在房价增速高位运行时,货币供给调节机制效果更明显,但影响强度较大。

房地产业作为我国经济的重要组成部分,房地产价格变动对宏观经济的影响越来越显著。但房地产作为重要的投资品和保值增值产品的时代终将过去,国民经济去房地产化,住宅房地产去投资化,将是大势所趋。政府对房地产市场的宏观调控手段不能一概而论,应充分认识货币供给手段与利率调节手段在房价不同运行状态中对房价波动的非对称影响,应参考房地产价格的不同增长率水平确定其货币流动性政策的制定。特别是,在当前我国经济正处于增长速度换挡期、结构调整阵痛期、前期刺激政策消化期“三期叠加”的关键时点,为避免房地产市场的硬着陆,更应注意保持货币供给政策的平稳变化,在确保房价波动平缓变化的前提下,多考虑使用利率手段进行宏观政策调控,进而产生对房地产市场的价格微调作用,同时还要继续深入推进利率市场化改革,增加资产定价的透明度,以使市场利率对经济环境变化更加敏感,从而增强对房地产价格调控的效果。

[1]John M Q.Real Estate Prices and Economic Cycles[J].International Real Estate Review,Asian Real Estate Society,1999,2(1).

[2]Matteo I.House Prices and Business Cycles in Europe:A VAR Analysis[EB/OL].http://fmwww.bc.edu./EC-P/WP540.pdf,2003.

[3]Lok S H,Gad W W.The Nexus Between Housing and The Macro Economy:Hong Kong As A Case Study[J].Centre For Public Policy Studies,2003,(1).

[4]聂学峰,刘传哲.我国货币政策影响房地产市场的实证分析[J].河南金融管理干部学院学报,2005,(4).

[5]周京奎.货币政策、银行贷款与住宅价格[J].财贸经济,2005,(5).

[6]王福来,郭峰.货币政策对房地产价格的动态影响研究——基于VAR模型的实证[J].财经问题研究,2007,(11).

——基于MS-VAR模型