我国金融发展对技术创新效率作用的实证

孙立梅,高 硕

(哈尔滨工程大学 经济管理学院,哈尔滨 150001)

0 引言

技术创新是学术界和实践界中的重要研究课题。对技术创新活动绩效的测度,一直是很多学者的研究焦点。本文认为对技术创新活动的效率绩效测度比结果绩效测度能够有效地体现出,在相对有限的创新资源投入条件下,区域技术创新和资源配置的真正的市场竞争力,从而得到的启示性结论更加符合经济科学发展的要求。从当前研究状况来看,从金融发展视角对技术创新效率的作用研究较少。本文从效率角度研究我国金融发展对技术创新效率的作用,以寻求有效服务于技术创新活动,并促进经济发展的金融运行模式,为拓宽企业融资渠道,提升自主创新能力及金融制度和政策的制定提供理论依据。

1 技术创新效率的测度

1.1 模型构建

Charnes,Cooper和Rhodes提出了DEA中的第一个模型——CCR模型。

由于该模型难以对决策单元进行排序,因此,Andersen和Petersen在DEA模型的基础上提出了超效率DEA模型。其与CCR模型的不同之处体现在对于第i个决策单元投影点的构造。具体而言,在CCR模型中,投影点是所有n个决策单元投入产出的线性组合,其中包括了第i个决策单元;而在超效率DEA模型中,投影点是将第i个决策单元排除在外的其余n-1个决策单元的线性组合。在使用超效率DEA模型评价效率时,并不改变CCR模型中的无效率点的值,仅仅改变其有效点的值。

其中,X=(x1,x2,…,xn)'和Y=(y1,y2,…,yn)'为n个决策单元的投入和产出矩阵,θ和λ为决策变量。

1.2 指标选择

由于技术创新投入要素的多样性和部分要素的难以定量化,要测量技术创新的绝对效率难度较大。Griliches指出专利不仅得到了专利局对其创新性的审核,还经过了市场的验证和认可,实可称之为经济显示器。本文综合考虑现有文献和本文研究内容的特点,指标选择及解释如下:

本文用专利申请授权数(PAT)作为衡量创新活动的一个产出指标。尽管专利指标也有不足的地方,比如在大量的发明中能申请专利的仅是其中的一部分,而且还有许多没有形成专利的发明,也存在专利的价值难以被准确评估等问题,但专利作为技术创新活动的直接输出,代表了对新技术异质性的度量,还是目前为止度量技术创新最为有效的工具。

从商业角度考虑,新产品销售收入(SRNP)可以直观体现技术创新成果的价值,同时也是对市场接受能力体现的最好指标,因此,将其作为技术创新活动的经济成果产出指标。

至于技术创新的投入指标,学者们通常把资金投入和人员投入视为技术创新两种基本的投入要素。本文在借鉴相关文献的研究基础上,选取R&D人员全时当量(RDP)、R&D经费内部支出(RD)、技术改造获取经费(TAR)三项指标作为技术创新效率评价的投入指标。

综上所述,技术创新效率评价指标包括3个投入指标:RDP、RD和TAR,以及2个产出指标:PAT和SRNP。

1.3 数据来源

本文的研究对象为我国29个省、直辖市、自治区,因西藏和青海的数据不完整,故将其排除在外。数据源自2007~2012年的《中国科技统计年鉴》,即根据2006~2011年数据整理所得。此外,考虑到技术创新从研发投入到申请专利以及开展商业化生产通常都需要一定的时间周期,即存在投入产出的时滞,而《中国科技统计年鉴》没有考虑这一点,提供的投入和产出数据不对应。本文将滞后时间选择为1年,因此技术创新投入数据为2006~2010年,技术创新产出数据为2007~2011年。

1.4 实证结果

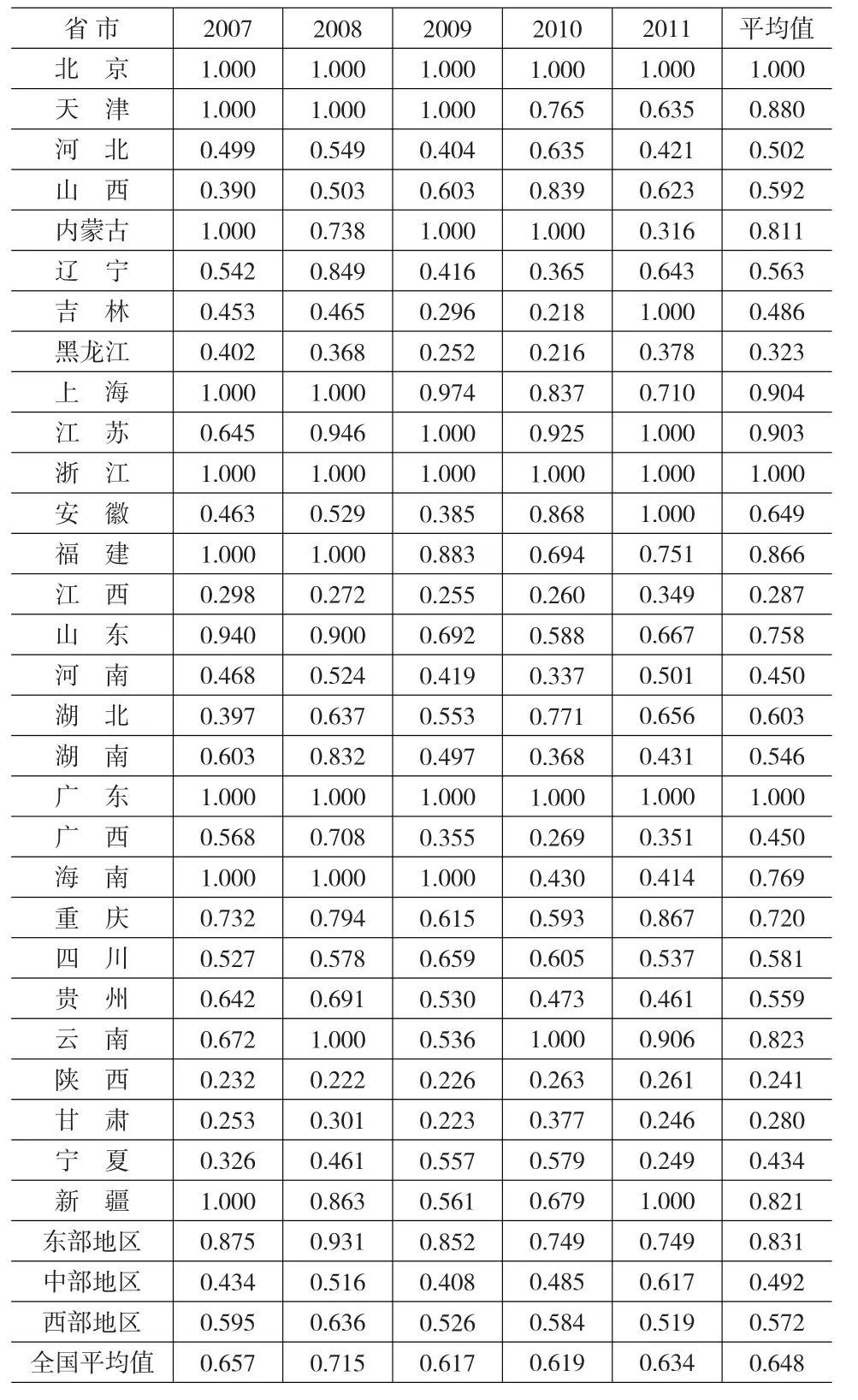

本文首先运用数据包络分析法(DEA)中的CCR模型,利用DEAP2.1软件对我国29个省、直辖市、自治区的技术创新效率进行分析,其中东部地区包括北京、天津、上海、河北、山东、辽宁、江苏、浙江、福建、广东和海南共11省(市);中部地区包括黑龙江、吉林、安徽、山西、江西、河南、湖北和湖南共8省;西部地区包括贵州、云南、陕西、四川、重庆、甘肃、宁夏、广西、新疆和内蒙古共10省(市、区)。结果如表1所示。

表1 全国各省市技术创新效率值

然后,基于超效率DEA模型运用MyDEA软件测算出我国29个省、直辖市、自治区技术创新效率结果(即超效率值)及排名情况,如表2所示。

表2 全国各省市技术创新效率值(超效率值)及排名

1.5 实证结果分析

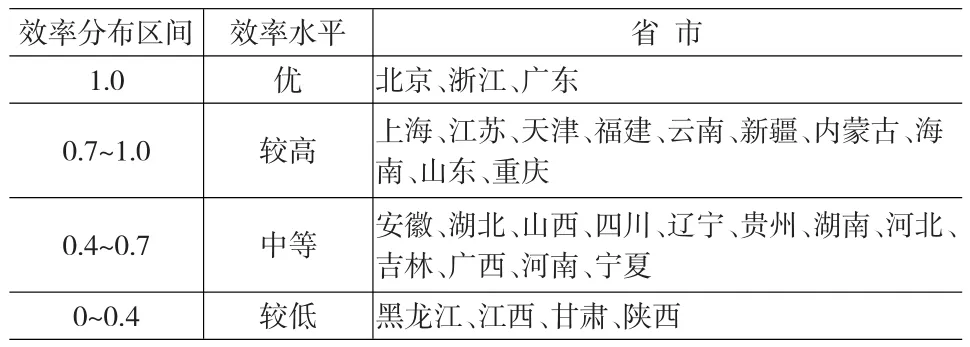

由表1可知,2007~2011年我国各省市技术创新效率的平均值为0.648,表明我国对技术创新投入资源的整体利用率不高。具体各省市技术创新效率平均值分布区间如表3所示。

表3 基于CCR模型的各省市技术创新效率平均值分布区间

由表3可知,我国各省市的技术创新效率差异很大,其中,最优的省市有三个,分别为北京、浙江、广东,显示出其技术创新在我国的领先地位。效率水平较高的地区有上海、江苏、天津、福建、云南、新疆、内蒙古、海南、山东、重庆,可以看出绝大多数都为东部沿海省份。此外,东部地区的创新效率明显高于中、西部地区。原因在于,东部沿海地区的改革开放领先于我国其他地区,这为技术创新活动的开展营造了良好的环境,并提供了制度和政策的支持。就中部和西部地区而言,中部地区的技术创新效率除了在2011年超过西部地区外,其余年份都低于西部地区。这与国家的政策倾向相吻合。

由表2可知,2007~2011年效率均值排名第一的是北京,其效率值远高于其余各省份。此外,一些经济大省如江苏和上海,其5年的技术创新效率均值排名并不靠前,分别为9名和10名。这说明高产出主要依靠高投入的拉动,而非依靠技术效率的提高引起的,没有实现资源的最优配置。随着资源的日益匮乏,我们必须通过提高其技术创新效率以保持地区经济的可持续发展。

2 金融发展对技术创新效率作用的实证

2.1 指标选取

根据前文运用的超效率DEA模型测算得出的技术创新效率值(TIE)作为被解释变量。

前文分别从金融中介和金融市场的角度分析了金融发展影响技术创新效率的三种机制,故本章将从这两个方面选取解释变量。

以各省市金融机构各项存款余额(CK)和贷款余额(DK)作为金融中介指标。在我国金融体系中,银行一直占据主体地位,所以,各省市存款及贷款的规模在较大程度上代表了该地区的金融发展水平。一般而言,存款量的增加为金融机构带来充足的资金来源,从而促进金融投资活动的开展;而贷款量的增加则反映了一个地区对资金的利用程度。

以各省市股票市价总值(GP)作为金融市场指标。由于技术创新具有高投入和高风险的特点,通常能从银行获得资金支持的是那些规模较大且经营状况良好的大中型企业,而许多新兴的中小企业很难通过银行进行融资。因此,就需要通过金融市场来筹集资金。本文选择股票市场为代表进行研究,股票市价总值衡量了各地区股票市场的发达程度。

2.2 模型和检验方法

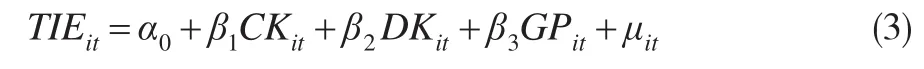

根据面板数据的特征以及各变量指标的设置情况,可将模型写成如下形式:

由于面板数据包含了个体、指标、时间3个方向上的信息,如果模型设定不正确,将会影响参数估计的有效性。因此,建立面板数据模型的第一步便是检验被解释变量的参数是否对所有个体截面都是一样的,即检验样本究竟符合哪种面板数据模型形式,避免因模型设定不当造成的偏差,以改进参数估计的有效性。根据截距项和系数的不同限制要求,面板数据模型可分为以下3类:无个体影响的不变系数模型、变截距模型和含有个体影响的变系数模型。通常使用协方差分析检验来检验如下两个假设:

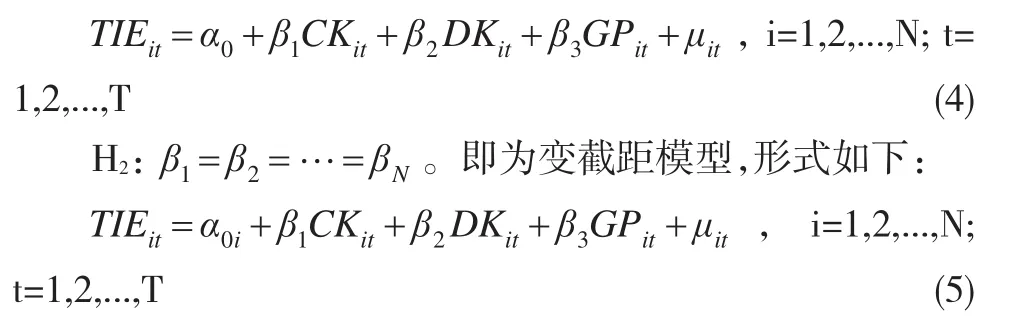

H1:α1=α2=…=αN,β1=β2=…=βN。即为不变系数模型,形式如下:

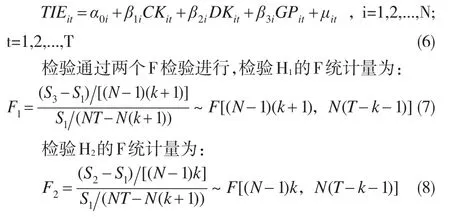

如果接受假设H1,则认为样本数据符合不变系数模型(4),无需进行进一步的检验。但是如果拒绝假设H1,则需要检验假设H2。若是接受假设H2,则认为样本数据符合变截距模型(5),反之,则认为样本数据符合变系数模型,具体形式如下:

(7)、(8)式中,S3、S2和S1是分别采用(4)、(5)与(6)式进行估计时所得到的残差平方和;T为时间跨度,N为截面样本点的个数,k为模型中解释变量的个数。

2.3 实证结果

在进行面板回归前,需要确定模型的具体形式。为了选择有效的面板数据模型,本文采用EViews6.0软件对我国29个省、直辖市、自治区2007~2011年的相关回归方程进行F检验。计算得到的两个F统计量分别为

F1=1.28F2=0.95

查F分布表,在给定5%的显著性水平下,得到相应的临界值为

F(112,29)=1.70 F(84,29)=1.73

由于F1<1.70,所以接受H1,即采用不变系数模型(4)。回归结果如表4所示。

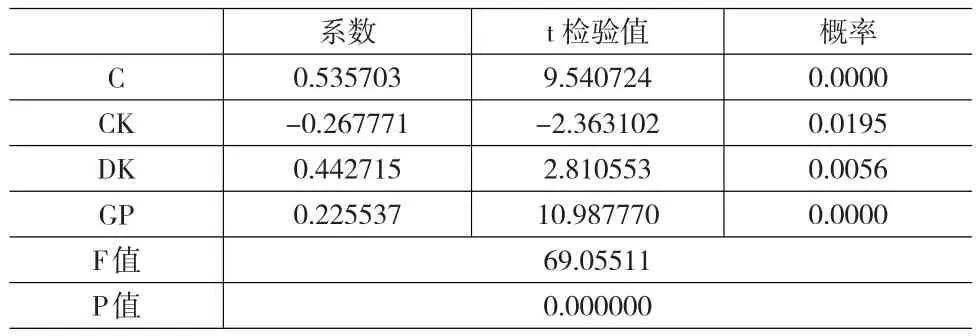

表4 金融发展对技术创新效率作用的实证结果

2.4 实证结果分析

从上述估计的回归结果可以看出,各变量系数的t统计量值均在5%的显著性水平下通过检验,说明模型中的各个解释变量对被解释变量影响是显著的;此外,从模型整体的显著性来看,F值为69.05511,相应的概率值Prob为0.000,说明模型整体的拟合情况较好。根据回归结果,可以得出以下结论:

金融机构各项存款余额(CK)的系数为-0.267771,在5%的显著性水平下通过检验。从结果来看金融机构的存款额增加将降低区域的技术创新效率,这可能是由于过多的存款无法得到有效的运用,造成资金资源配置上的浪费。

金融机构各项贷款余额(DK)的系数为0.442715,在1%的显著性水平下通过检验。从结果来看金融机构贷款规模的扩大能有效提高区域的技术创新效率,这与我们的预期相一致。贷款可以被看作是储蓄向投资的转化,进而对于技术创新效率发挥作用的渠道。与存款相比,贷款对于技术创新效率的作用更为直接。因为,贷款直接体现了金融体系对技术创新活动的资金支持。贷款不仅可以提高资本的数量,促进就业,使得社会的生产规模得以迅速扩张;而且出于规避风险的目的,在贷款的过程中也伴随着大量信息的收集,使得社会信息可以快速流动,而贷款企业为了获得资金支持,往往也尽力采取措施提高其生产过程中的技术创新效率。

股票市价总值(GP)的系数为0.225537,在1%的显著性水平下通过检验。从结果来看股票市价总值对技术创新效率有正的影响,表明股票市场对技术创新效率有促进作用,在一定程度上实现了资本的优化配置,通过向高成长性经济地区分配资本,进而提高技术创新效率。

此外,我们还发现金融机构各项贷款余额的系数比股票市价总值的大,这说明对于我国整体而言,金融中介比金融市场更能促进技术创新效率的提高。原因在于,我国目前还是金融中介主导型的金融结构体系,银行在我国是资金融通的主力军,在一定的风险范围内为技术创新企业提供资金支持,能够为其提供更为有利的融资环境,从而更好地促进技术创新效率的提高。

3 结论

本文通过对我国29个省、直辖市、自治区5年的技术创新效率的测度分析,以省域数据实证分析了金融发展对技术创新效率的作用。我国各省市技术创新效率的均值为0.648,表明我国对技术创新投入资源的整体利用率不高;而且东部地区的创新效率明显高于中、西部地区,西部地区略高于中部地区。而通过利用2007~2011年的面板数据分析了我国金融发展对技术创新效率的影响作用,证实了金融中介和金融市场的发展对技术创新效率有促进作用,而且金融中介比金融市场更能促进技术创新效率的提高;但是我国存款运用的有效率较低,资本配置仍需进一步优化。

[1]Nasierowski W,Arcelus F J.On the Efficiency of National Innovation Systems[J].Socio-Economic Planning Sciences,2003,37(3).

[2]Hollanders H,Esser F C.Measuring Innovation Efficiency[J].INNO-Metrics,2007,(11).

[3]Binh K B,Park S Y,Shin B S.Financial Structure and Industrial Growth:A Direct Evidence from OECD Countries[R].Retrieved on June,2005,23.

[4]Brown J R,Fizzers S M,Petersen B C.Financing Innovation and Growth:Cash Flow,External Equity,and the 1990S R&D Boom[J].Journal of Finance,2009,64.

[5]陈敬全.欧洲创新体系的测度与评估——基于欧洲创新记分牌的指标、方法和应用情况的分析[J].全球科技经济瞭望,2010,25(12).

[6]王锐淇,彭良涛,蒋宁.基于SFA与Malmquist方法的区域技术创新效率测度与影响因素分析[J].科学学与科学技术管理,2010,(9).

[7]赵稚薇.科技金融对技术创新的作用效率研究[J].金融经济,2012,(20).

[8]张元萍,刘泽东.金融发展与技术创新的良性互动:理论与实证[J].中南财经政法大学学报,2012,(2).

[9]朱欢.我国金融发展对企业技术创新作用效果的实证分析[J].科技管理研究,2010,(14).

[10]高铁梅.计量经济分析方法与建模:EViews应用及实例(第二版)[M].北京:清华大学出版社,2009.