小额贷款公司可持续发展问题探析——以浙江省小额贷款公司为例

朱冰心,时 坤

(浙江商业职业技术学院,浙江 杭州310053)

20世纪70年代,默罕默德·尤努斯在孟加拉国推行小额信贷(Microfinanace)并取得成功。此后,小额信贷开始在国际上蓬勃发展,并成为国际上公认的比较有效解决贫困问题的工具之一,尤努斯也因此获得了诺贝尔和平奖。在此背景下,20世纪90年代初社科院将尤努斯创立的孟加拉乡村银行(Grameen Bank)模式引入中国。经过十多年的探索实践,取得了一些经验,但是也存在一些问题。

一、浙江省小额贷款公司运行现状

从2008年9始,浙江小额贷款公司数量呈快速增长态势,平均年增长50家左右,目前共有301家小额贷款公司。它们具有下列特点:

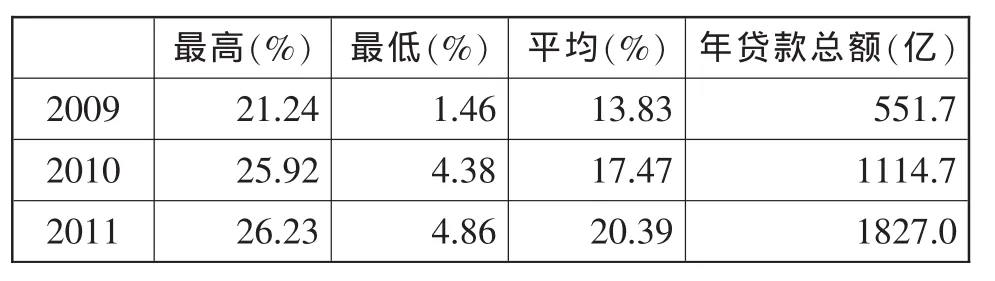

1、贷款需求快速上升,平均贷款利率偏高

从表1看,近年来贷款的最高利率和平均利率都出现较大幅度的上涨。其中平均贷款利率更是从2009年的13.8%上涨到2011年的20.39%,涨幅为47.4%。其年贷款总额也以年均增长超过80%的速度增长,这说明小额贷款公司贷款的市场需求在不断扩大,从而导致贷款利率走高。

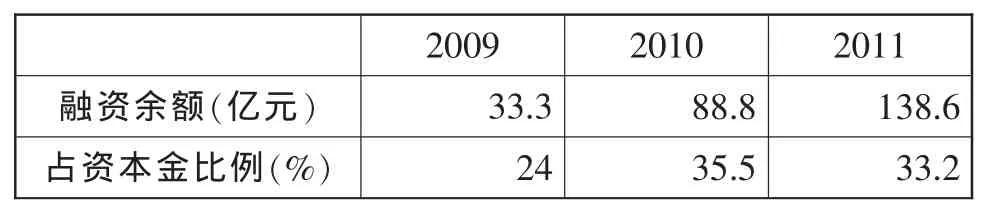

2、融资渠道及比例受限,外部融资占比较低

目前我国小额贷款公司不能吸收公众存款,且其融资规模及来源受到严格限制。虽然浙江省2011年在央行规定的基础上放松了对小额贷款公司融资渠道及比例的限制,但是从浙江省小额贷款公司实际运行情况来看,2011年小额贷款公司融资余额占资本金的比例不但没有上升,而且还下降了6.5%。从表2来看,浙江省小额贷款公司融资余额约占其资本金的三分之一左右,这与银行类金融机构相比,存在巨大差距。

表1 2009-2011年浙江省小额贷款公司贷款利率及年贷款总额

表2 2009-2011年浙江省小额贷款公司融资余额及占资本金比例

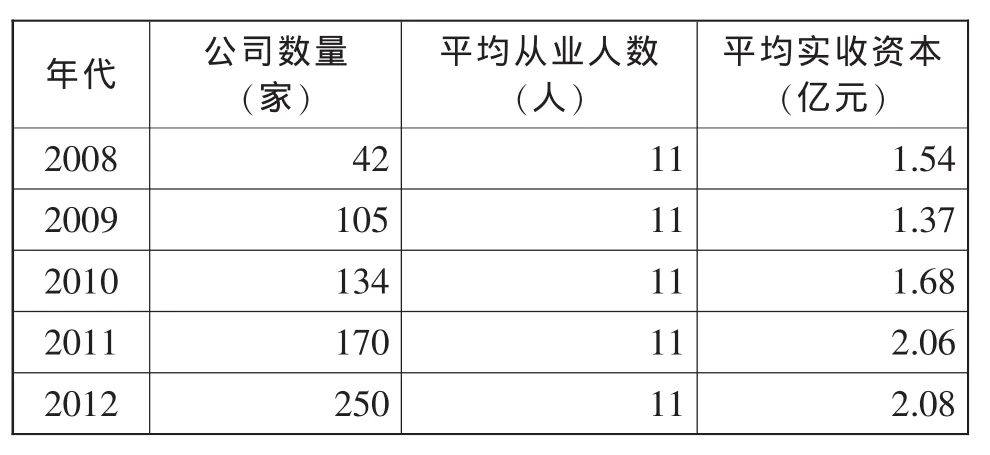

3、平均实收资本较低,公司经营规模偏小

从表3来看,浙江省小额贷款公司以年均增加52家的较快速度增长,但小额贷款公司平均从业人数却一直保持在较低水平上,平均每家从业人员仅为11人。而从反映小额贷款公司规模的另一个指标——平均实收资本来看,浙江省小额贷款公司的平均实收资本除2009年外都是呈增加趋势,但增加速度明显放缓。2012年,浙江省共有250家小额贷款公司,平均实收资本仅为2.08亿元。无论是平均从业人数还是平均实收资本,小额贷款公司与其他金融机构相比明显偏少和偏低。

表3 浙江省小额贷款公司经营规模情况

二、存在的问题

是否具备可持续发展是小额贷款公司服务“三农”和小微企业这一战略目标能否实现的关键。存在的问题主要体现在以下几个方面:

1、贷款利率受管制,影响可持续发展

目前,我国小额贷款公司的收入主要为贷款利息收入。小额贷款公司承担了较高的贷款风险,理应获取相应的风险补偿。朱冰心(2012)研究认为,随着小额贷款公司平均贷款利率的提升,其贷款总额也在不断增加,这说明小额贷款公司的目标客户具有一定的高利率承受力。但是由于我国央行相关政策规定,小额贷款公司的最高贷款利率不得超过司法部门规定的上限,即不得超过银行同类贷款利率的四倍,同时由于融资受到一定限制,在这种条件下再对小额贷款公司实行利率管制无异于雪上加霜,从而也不利于小额贷款公司的可持续发展。

2、公司经营规模偏小,难以获取规模效益

杨虎锋等(2011)通过对我国42家小额贷款公司的经营规模与效率关系进行实证分析后认为,样本中的42家小额贷款公司存在规模报酬递增的有23家,平均资产规模为0.95亿元,规模报酬不变的有10家,平均资产规模为2.5亿元,规模报酬递减的有9家,平均资产规模为2.69亿元。而2012年底浙江省小额贷款公司的平均实收资本为2.08亿元,平均每家公司的从业人员仅为11人。从这些数据看出目前浙江省小额贷款公司的规模偏小,且各地往往不允许小额贷款公司跨区经营,这也导致小额贷款公司不能产生规模经济,从而不利于其成本的降低。

3、税收制度不合理,导致经营成本过高

在目前的制度安排下,小额贷款公司作为一种新型金融组织,却没有被金融监管部门列为金融企业范围,故在税收、融资成本、财政补贴等方面不能与银行、农信社等金融机构享受同等待遇。小额贷款公司在缴纳税赋时不是按照金融机构,而是按照工商企业缴纳相应的税费,除了缴纳25%的企业所得税外,还需要缴纳5%营业税。虽然浙江省政府制定了相应的税收补贴措施,但小额贷款公司所承担的综合税率依然高于银行等金融机构,这种不合理的税收制度安排无疑大大提高了小额贷款公司的经营成本。

4、融资比例及来源受限,不利于规模化经营

与国外的小额贷款公司不同,我国的小额贷款公司作为一种“新型农村金融组织”,却只能贷款而不能吸收存款,且其融资规模及来源受到严格限制。在实际融资过程中,小额贷款公司很难从银行融入相应的资金。

三、小额贷款公司可持续发展的对策

1、放松利率管制,鼓励公司竞争

金融市场化是现代金融发展的趋势,而利率市场化又是金融市场化的核心。政府对小额贷款公司利率进行管制的主要理由是,放松利率管制会导致小额贷款的市场利率过高,进而产生较大的金融风险,不利于金融市场的稳定与发展。这种政策逻辑显然与现代金融的发展方向不符。从经济学的角度来看,利率也是一种价格,这种价格应由资金的供求双方决定。在目前的市场条件下,资金的供给方往往处于市场的强势地位,因此政府政策主要是要防止小额贷款市场产生垄断,进而导致市场的低效率。而促进小额贷款市场的竞争是解决垄断的主要手段,因此政府应放松对小额贷款公司的贷款利率管制,鼓励小额贷款公司竞争,从而提高整个小额贷款市场的效率。

此外,与我国银行金融机构及国外小额信贷公司不同,目前我国的小额贷款公司并不能吸收公众存款,且融资渠道与比例受到严格的限制,这种条件下适当放松小额贷款公司的贷款利率管制,不仅不会对金融市场的稳定产生重大的影响,反而会促进金融市场的多样化发展,提高金融市场的效率。

2、适当扩大规模,获取规模效益

通过适当扩大经营规模获取规模效益是企业降低成本的有效途径之一。浙政办发(2011)119号文件明确指出浙江省小额贷款公司的经营原则就是“只贷不存,小额分散,规范经营、防范风险”。小额贷款的“小额分散”特点决定了小额贷款公司只有达到一定的经营规模才能满足其可持续发展的要求。根据杨虎锋等(2011)的研究,平均资产规模在2.5亿以下的小额贷款公司大多存在明显的规模报酬递增现象,而2012年底,浙江省小额贷款公司的平均实收资本为2.08亿,平均就业人员只有11人,平均经营规模偏小。因此,政府应出台相应的政策,如允许小额贷款公司实行跨区经营,设立分支机构等,鼓励小额贷款公司适当扩大经营规模,获取相应的规模效益,进而降低企业经营成本,促进可持续发展。

3、完善税收制度,降低经营成本

小额贷款公司的税收制度安排不合理主要体现在税收歧视方面。虽然浙江省政府出台的浙政办发(2009)71号文件把小额贷款公司定位为“新型农村金融组织”,但相关金融监管部门却没有把小额贷款公司列为金融企业进行监管,这使得小额贷款公司享受不到税收优惠,增加了成本支出,不利于公司的发展。因此,相关金融监管机构应消除这种税收歧视,降低小额贷款公司的经营成本。

[1]朱冰心.小额贷款公司经营风险研究[J].新金融,2012,(5):32-35.

[2]邢早忠.小额贷款公司可持续发展问题研究[J].上海金融,2009,(11):5-11.

[3]宋汉光.从三类机构的运营效率比较看小额贷款公司的可持续发展[J].浙江金融,2010,(12):6-9.

[4]杨大楷,郭春红.小额信贷可持续发展:困境与出路[J].上海金融,2007,(3):14-18.

[5]杨虎锋,何文广.小额贷款公司经营有效率吗[J].财经科学,2011,(12):28-36.