中国经济波动根源研究:基于新凯恩斯主义视角

蒲成毅 刘震

(西南民族大学 经济学院,四川 成都 610041)

一、引言

自2001年12月正式加入世贸组织之后,中国经济在改革开放的道路上又迈出了坚实的一步。与此同时,中国经济面临着前所未有的机遇与挑战。过去的十多年,中国经济增长显著,但是,短期经济波动也更加剧烈,通货膨胀的隐患一直难以根除,这对国民经济的长期稳定发展提出了挑战。中国经济波动的根源是什么呢?

学术界在识别和研究经济波动问题时经常借助实证工具,向量自回归模型是一个普遍选择,比如:龚敏和李文博(2007)以总需求—总供给模型为基础,估计了一个包含产出和价格水平的SVAR模型,借此揭示中国经济波动根源的变化,并发现影响中国经济波动的关键因素正从需求冲击转向供给冲击;赵留彦(2008)使用SVAR模型考察影响中国短期宏观经济波动的原因,认为国内供给冲击是产出波动的主要因素;陈彦斌和唐诗磊(2009)通过使用向量自回归模型研究动物精神对宏观经济波动的动态影响,发现动物精神在短期对经济增长、通货膨胀和利率都有显著影响,并且认为这种影响机制属于需求型冲击。可是向量自回归模型却又存在很多的不足之处:首先,很多向量自回归模型并没有把前瞻性变量纳入模型之中,使得向量自回归模型失去了一些可以利用的信息;其次,从向量自回归模型中得到的残差,在不同的向量自回归模型表达式之下,存在的很大差别,从而使得利用残差解释过去紧缩性或者扩张性政策与实际历史记录存在很大出入(Rudebusch,1998);另外,单一方程参数的经济含义不鲜明,并且当模型中变量很多时,往往对冲击类别的识别更加困难,从而制约了模型的规模。

由于向量自回归模型的诸多缺点,近年来越来越多的宏观经济研究开始采用动态随机一般均衡模型(DSGE)。动态随机一般均衡模型(DSGE)强调经济模型的微观基础,力图使整个模型的宏观结构和微观经济个体的最优化行为相一致,其本身拥有其他方法所不能比拟的优势。DSGE模型是由Kydland和Prescott(1982)等开创的,目前已经是当今宏观经济研究领域中的主流研究方法。近年来,国内学者采用DSGE方法研究中国经济波动做了大量工作。有些学者认为技术冲击是经济波动的主要根源,如,卜永祥和靳炎(2002)以RBC模型为基础,研究发现技术冲击为代表的总供给冲击,可以认为是导致中国宏观经济波动的主要因素。陈昆亭、龚六堂和邹恒甫(2004)引入劳动供给和消费需求的预期偏差作为不确定因素建立太阳黑子模型,研究表明同单一的生产技术冲击的RBC模型相比,太阳黑子冲击对经济波动的贡献有限,实际冲击仍然是解释经济波动的主要部分。

有些学者认为货币政策冲击是经济波动的主要根源,如,杨柳和李力(2011)在引入价格粘性的新凯恩斯主义模型中,假定货币政策通过调整货币供给增长实施的前提下,集中研究了货币冲击与经济增长之间的关系。研究表明,货币并不是中国经济波动的根源,货币政策对实体经济刺激效果有限。刘霞辉(2004)利用CIA模型来探究货币供给量变化对经济波动的影响,研究发现由于中国市场发展水平比较底下,频繁的货币供给量变动是导致经济的大起大落的诱因。李春吉、范从来和孟晓宏(2010)建立了一个小型的新凯恩斯主义货币经济学模型,他们的研究结果表明,短期内实际货币余额冲击对总产出和通货膨胀的影响不大,而从长期看来实际货币余额冲击对总产出和通货膨胀的波动造成了巨大影响。

更多的学者则认为技术冲击和货币政策冲击并列为经济波动的主要冲击,如,徐高(2008)在新凯恩斯模型的基础之上构建了一个更贴近我国现实的DSGE模型,研究结果表明造成我国经济波动的主要因素是技术进步和制度变化;货币政策的变化的是通货膨胀波动的主要原因;政府消费支出和净出口的变化对我国经济波动影响较小。许伟和陈斌开(2009)构造了一个包含银行部门的DSGE模型,通过研究发现得出了与徐高(2008)相似的结论:技术冲击是产出波动的主要原因,而货币政策的变化是解释通货膨胀波动的主要因素。郭立甫、姚坚和高铁梅(2013)采用新凯恩斯主义动态随机一般均衡模型,利用贝叶斯方法进行参数估计,认为技术冲击对产出会产生正向冲击,并对通货膨胀起到明显的负向冲击。货币政策冲击对总产出和通货膨胀均起到显著的负向影响。

也有部分学者认为除了技术冲击和货币政策冲击之外还有其他的因素深度的影响中国经济波动,比如:魏巍贤、高中元和彭翔宇(2012)建立了一个三部门的新凯恩斯主义DSGE模型,采用脉冲响应分析和方差分解技术研究发现能源冲击对宏观经济的影响最大,货币政策采用利率规则操作则具有稳定经济波动的作用。

综上所述,在实际经济周期模型中是技术冲击是经济波动的主要因素而不是货币因素,这与实际观察到的经济现象不符(Freidman和Schwartz,1963:Leeper,et al,1996;Christiano,et al,1999)。因此,越来越多的学者在经济波动问题的研究中,开始采用新凯恩斯主义货币经济学作为DSGE模型的经济基础,并且对引起经济波动的根源的认识从单一的技术冲击过渡到多因素驱动。货币政策冲击、实际货币余额冲击、能源冲击、偏好冲击等等外生冲击从幕后走向前台,学者们对中国经济波动根源认识更加清楚,但是,仍然存在许多不足之处尚待弥补。首先,对货币引入学者们经常采用MIU和CIA方法,可是往往忽视实际货币余额对消费的边际效用的影响,将效用函数设定为实际货币余额与消费是可分的形式,这样容易忽视实际货币余额对总产出和通货膨胀的影响;其次,我国的货币政策的操作不是简单的控制名义货币供给量来实现的,名义货币供给量只是货币政策的中间目标并不是根本目标,这样的假设与现实情况不符。常用做法是采用Taylor规则作为中央银行的货币政策规则,考虑到我国实际情况还应该将名义货币供给量作为货币政策规则的一个要素(刘斌,2008)。再次,对于模型的参数设定,大部分文献仅仅采用校准的方法,因此参数的设定往往具有很大的随意性,随着参数的变化结论可能会发生根本性的扭转,而极大似然估计难以求出全局最求解,使得参数估计具有不稳健的缺点,所以极大似然估计并不是参数估计的最优选择;最后,大量的实证分析并没有对参数是否稳健做出判断。由于DSGE模型是建立在诸多假设之上的经济模型,而且不同研究人员采用的样本区间并不一致,因此有必要讨论放松假设条件或者改变样本区间,观察结果是否稳健。

本文参考Walsh(2003)的模型,构建了一个三部门的新凯恩斯主义货币经济学DSGE模型。借鉴Kremer,Lombardo和 Werner(2003)对德国的产出和通货膨胀的研究结果,将瞬时效应函数设定为消费和实际货币余额不可分的形式,其作用在于实际货币余额的变化可以影响到消费的边际效用,更加贴近实际经济行为;考虑到我国把货币供应量当做货币政策中介目标的特点将名义货币增长率纳入到Taylor规则当中;利用贝叶斯方法对模型的参数进行估计并对参数是否稳健做出判断,运用脉冲响应函数和方差分解研究了货币政策冲击、技术冲击、实际货币余额冲击和偏好冲击对通货膨胀和总产出的影响。

二、基本模型

本文采用了一个包含家庭部门、生产部门和中央银行的新凯恩斯主义DSGE模型来研究货币政策冲击、技术冲击、实际货币余额冲击和偏好冲击对通货膨胀和经济增长的长短期影响。家庭部门持有货币和政府无风险债券,向市场供给劳动力从而获得工资收入,并做出跨时期消费决策使家庭的预期贴现效用最大化;生产部门雇佣劳动力,并在垄断竞争的商品市场上生产和销售商品。企业拥有对自家生产的商品的定价权,但在每一个时期并不是每家企业都会重新为自家生产的商品定价。生产部门按照最优化规则行动,即实现利润最大化。中央银行按照广义的Taylor规则控制名义利率。

1.家庭部门

假设存在一个无限期生存的代表性家庭,代表性家庭按照最优化规则行动,即使家庭的预期贴现效用最大化。家庭的预期贴现效用函数为

其中,Ct表示代表性家庭在第t期的消费数量;Mt表示代表性家庭在第t期持有的名义货币总量;Pt表示在第t期的总物价指数;Nt表示代表性家庭在第t期的工作时间或者一个家庭有工作的人数;σ表示相对风险规避系数,也等于跨时期替代弹性的倒数;1/ν代表的是货币需求的利率弹性;1/η表示劳动供给相对于真实工资的弹性;b和χ都是大于零的参数。该CES形式的效用函数还包括了两个随机冲击表示偏好冲击,反映的是对家庭跨时期决策的影响表示实际货币余额冲击。以上两个随机冲击均为一阶自回归过程,其残差项独立同分布于正态分布。由于采用实际货币余额和消费不可分的效用函数,因此实际货币余额可以影响消费的边际效用,从而实际货币余额会影响产出和通货膨胀。

家庭决定如何分布其消费支出于不同商品之上。家庭按照最优化准则行动,也就是说必须在任意给定的消费支出水平上,实现Ct最大化。家庭的行为必须满足跨时期预算约束

其中,Wt表示名义货币工资,Bt表示家庭购买的在t+1到期的无风险政府债券的数量,Qt表示一期无风险政府贴现债券的价格,为了避免出现“Ponzi Game”,必须附加上横截面条件:即∀t,n→∞,limEt[Bn]≥0,从而避免了家庭借新债还旧债的问题。代表性家庭就是在跨时期预算约束(2)和横截面条件的约束下通过选择每一时期的消费数量、工作时间、持有货币和政府无风险债券的数量来最大化预期贴现效用(1)。

2.生产部门

按照Calvo(1983)处理方法把生产部门分为两类:第一类企业生产有差异的中间产品,故而拥有自己产品的定价权,而第二类企业则是将中间产品“打包”成用来消费和投资的最终商品,并且最终商品市场是完全竞争的。将第一类企业称之为中间产品生产商,第二类企业称之为最终商品生产商。

最终商品生产商利用价格为Pt(i)的yt(i)单位的中间产品来生产单位的最终商品,生产技术为规模报酬不变,生产函数为CES形式

其中,ε表示不同中间产品之间的替代弹性,ε越低表明不同中间商品之间的可替代性也越低,也就说明中间产品生产商的垄断势力越大。在第t期最终商品生产商选择最优的第i种中间产品投入量yt(i)来实现利润最大化。由于处于完全竞争的市场之中,在均衡时,最终商品生产商的经济利润为0,这样可以得到第t期最终商品价格指数Pt等于所有中间产品价格的加权平均,可以CES形式的函数表示为

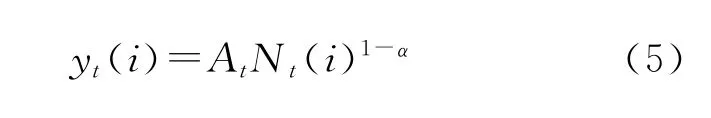

假设存在无数个中间产品生产商连续分布于0到1之间,每家中间产品生产商生产有一、差异的中间产品,并且在只考虑劳动要素的前提下,中间产品生产商的生产函数为

其中,At=exp)表示生产力冲击(代表了总供给冲击),假设其演化过程服从一阶自回归过程,随机误差项独立同分布于正态分布。参数α∈(0,1)表示规模报酬递减的规模,α为0时就是常见的规模报酬不变生产函数。随着α增加,yt(i)增加的幅度小于 Nt(i)增加的幅度。在任意时期,只有1-θ比例的中间产品生产商可以最优地设定自家产品的价格,其余部分生产商按照上一期的通货膨胀率调整自家产品的价格。所以,参数θ的经济含义就是衡量价格粘性的指标,参数越大表示价格粘性越强,反之越小。

3.中央银行

采用货币政策规则来表示中央银行的行为。中央银行调控短期利率,考虑到我国把货币供应量当做货币政策中介目标的特点,货币政策规则采用广义的Taylor规则形式

三、模型求解及参数估计

首先利用动态规划求出家庭部门和企业部门的均衡条件,然后将所有均衡条件在稳态值附近进行对数线性化,之后求解对数线性化后的方程,并通过卡尔曼滤波来估计观测变量的似然函数,再将似然函数和参数的先验分布结合起来可以获得后验分布,后验核通过 Metropolist-Hasting算法数值模拟得到。动态随机一般均衡模型包括两种参数:一类参数是模型的结构参数,另一类是与各种随机冲击有关的参数,包括随机冲击的自回归系数和标准差。比较传统的方法是采用参数校准的方法,其优点在于经济意义显著;或者采用最大似然估计的方法估计参数,但是,其固有缺陷又难以避免“识别问题”。类似于Smets和 Wouters(2003)以及An和Schorfheide(2007),本文为兼顾经济意义和统计显著性同时采用参数校准和贝叶斯估计的方法估计模型的参数,从而避免了最大似乎估计难以收敛到全局最优值的难题。

1.数据来源及构造

本文利用了国内生产总值、消费者价格指数、货币供给量M2以及全国银行间市场债券回购名义利率(7天)等四组中国宏观经济的数据来估计DSGE模型的参数。国内生产总值数据为季度数据,样本区间为2002年第1季度到2013年第4季度。由于采用的是季度数据,所以对原始数据采用Census X12季节调整方法进行剔除季节影响的处理。并使用①国家统计局并没有公布GDP平减指数,需要根据名义GDP和GDP指数数据进行计算得到。GDP平减指数剔除价格影响从而获得真实国内生产总值数据,最后对真实国内生产总值数据取自然对数;消费者价格指数数据为月度数据,样本区间为2002年1月到2013年12月,利用定基比序列将2002至2013年月度CPI转换为2001年不变价格计算的月度同比数据,并用季度平均法将其转换为季度数据。并对转换之后的CPI数据采用Census X12季节调整方法进行剔除季节影响的处理,之后取自然对数;货币供给量M2数据样本区间为2002年1月到2013年12月。首先,将M2月度数据利用季度平均法转换为季度数据,再利用Census X12季节调整方法进行剔除季节影响,然后利用季度消费者价格指数剔除价格影响获得实际货币余额,最后对实际货币余额取自然对数;全国银行间市场债券回购名义利率(7天)样本区间为2002年1月到2013年12月,对原始数据采用Census X12季节调整方法进行剔除季节影响的处理并取自然对数。最后,为保证数据的平稳性,将真实国内生产总值、消费者价格指数、实际货币余额以及全国银行间市场债券回购名义利率(7天)数据均做一阶差分处理。

2.参数估计

将主观贴现因子β设定为0.99,不同中间产品之间的替代弹性ε设定为6,货币需求的利率弹性的倒数ν设定为1.5,工作时间相对于实际工资弹性的倒数ν设定为1,b和χ作为大于零的尺度参数分别设定为0.3和0.001。其余参数均采用贝叶斯估计方法获得,按照惯例,我们一般假设取值范围在0到1的参数服从贝塔分布,把那些取值范围必须大于0的参数设定为服从逆伽马分布,其余情况下的参数的先验分布设定为服从正态分布。对其余结构参数和随机冲击的标准差使用贝叶斯方法进行估计,参数的先验信息和后验均值结果见表1。

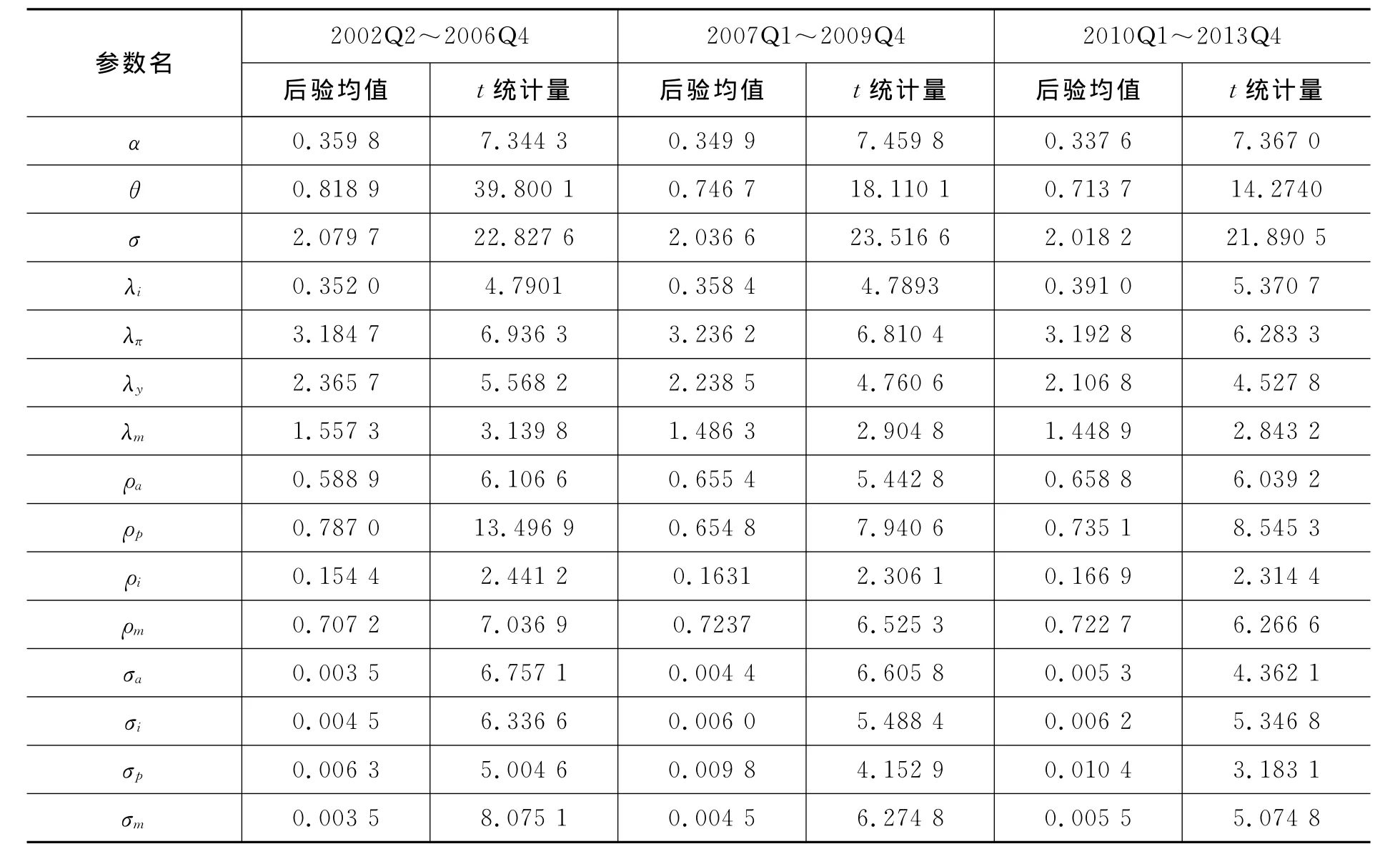

3.稳健性分析

近十年时间先后发生了全球金融危机和欧洲主权债务危机,故而将样本区间按时间划分成三段:第一时间段为2002年第二季度到2006年第四季度;第二时间段为2007年第1季度到2009年第4季度;第三时间段为2010年第1季度到2013年第4季度。分别考察在不同时期参数的后验均值及其显著性。利用三个子样本区间的数据,使用贝叶斯方法对模型的参数进行估计。参数的稳健性分析结果如表2所示。参数的后验均值在不同时期差别不大,并且t统计量都是显著的,由此得出结论:模型的参数稳健性 良好,可以较好的刻画宏观经济运行。

表1 参数的先验信息和后验均值

表2 参数稳健性分析结果

四、实证分析

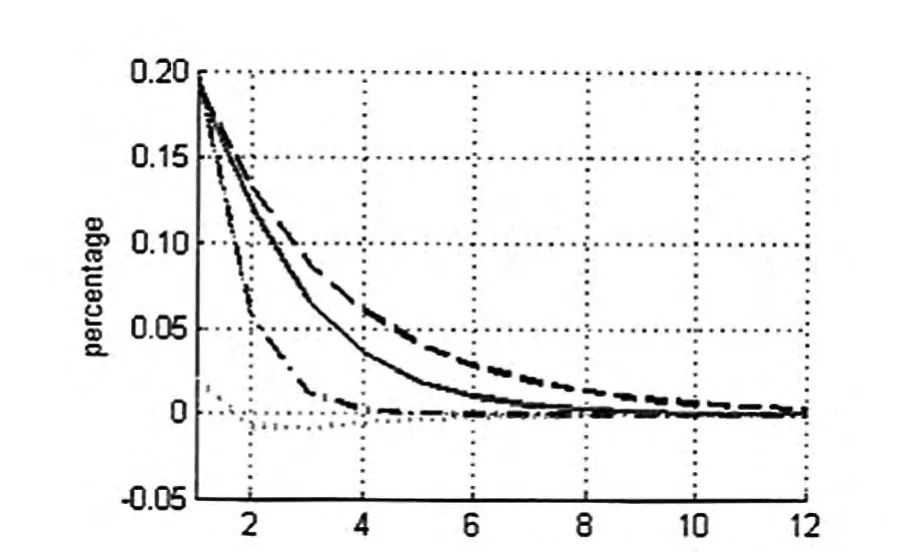

为研究货币政策冲击、技术冲击、实际货币余额冲击和偏好冲击对通货膨胀和总产出的影响,采用脉冲响应分析的方法。图1至图4,分别为实际货币余额、总产出、通货膨胀和名义利率对上述四种冲击的脉冲响应函数图像。图像的横坐标表示时间,单位为季度,纵坐标表示变量偏离稳态的百分比。

1.脉冲响应分析

如图1到图4所示,在其他随机冲击不变的条件下,扩张性货币政策刺激总产出在短期内高于稳态水平,然而总产出上涨的态势并没有持续太长时间,在第4个季度已经回归到稳态水平,由此可看依靠扩张性货币政策刺激总产出增长的做法有效但是作用有限。扩张性货币政策使得名义利率水平降低,在前4个季度低于稳态水平,而由于扩张性货币政策的实施使得通货膨胀率升高,在前5个季度高于稳态水平,名义利率下降而通货膨胀率上升使得实际利率下降,由此可见货币政策刺激总产出增长实际上是通过降低实际利率水平刺激投资和消费的增长来现实的,然而由于名义利率水平较早回归稳态水平使得货币政策刺激总产出增长的效果仅在短期有效。由于总产出水平短期的上涨和利率水平的短期下降,使得货币需求在前4个季度高于稳态水平,而于第5个季度之后回归到稳态水平,影响持续时间较短。综上所述,经过脉冲响应分析发现,扩张性货币政策对刺激总产出的增长短期内有效,但是效果有限,同时也促使通货膨胀率的上涨和实际利率水平的降低。

图1 实际货币余额的脉冲响应函数

图2 总产出的冲击响应函数

图3 通货膨胀的脉冲响应函数

图4 名义利率的脉冲响应函数

在其他随机冲击不变的情况下,观察正向的技术冲击对总产出的影响。正向的技术冲击使得总产出在前8个季度内大幅度上涨,显著高于稳态水平,其作用力度远大于货币政策刺激对总产出的影响。正向技术冲击还使得通货膨胀率和名义利率在前6个季度内低于稳态水平,名义利率的偏离幅度明显大于通货膨胀的偏离幅度,由费雪定理可知,实际利率也在长期内下降。长期的低利率降低了融资成本,反过来又刺激了投资和耐用品消费的增长,对总产出的增长起到间接推动作用。货币需求在前8个季度内大幅度上涨是由于总产出的持续增加和实际利率的降低所导致的。对比货币政策刺激来看,正向技术进步带来的产出增长幅度要远大于政策刺激的增长幅度,并且由于低利率水平导致的投资和消费的增长反过来又促使总产出增加,形成良性循环。因此,可以得出初步结论,总产出波动的主要影响因素是技术冲击,其次是货币政策冲击。

观察实际货币余额冲击在其他随机冲击不变的情况下对主要宏观经济变量的影响。货币需求的增长并没有对通货膨胀率和名义利率产生显著影响,原因在于所有货币需求冲击都被总产出水平的小幅度上涨中和。实际货币余额冲击对主要经济变量的冲击影响都比较微弱。因此在短期,实际货币余额冲击并不是主要影响因素。在其他随机冲击不变的情况下,偏好冲击刺激货币需求在前6个季度的震荡下降,这就是使得实际利率水平上涨,名义利率上涨幅度大于通货膨胀率上涨的幅度可以证明这一推断。偏好冲击改变了消费者的跨时期预算约束,使得利率提高的收入效用为正,家庭变得更加富有,促使消费增加的收入效用大于促使消费下降的替代效用,所以消费水平呈现增加的态势。而利率的上涨使得投资水平下降,但是不如消费增长幅度大,所以,刺激总产出水平在短期内上升。但是,现期消费的增加消耗了资本存量使得总产出在第6个季度就回归稳态水平。综上所述,从脉冲响应分析的结果来看,短期内,实际货币余额冲击和偏好冲击都不是主要的冲击根源。

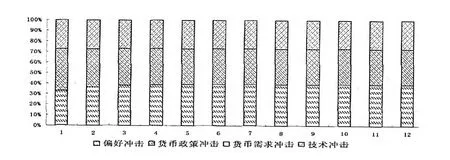

2.方差分解

从图5和图6的方差分解得知,对总产生波动影响最大的冲击是技术冲击,其次是货币政策冲击,再次是偏好冲击,最后是实际货币余额冲击。这与脉冲响应分析的结论是相一致。综合脉冲响应分析的结果,初步结论为:技术冲击持续时间长而且影响力度大,并且可以降低实际利率,从而刺激投资和消费,反过来促进总产出的上涨,形成良性循环;货币政策冲击对总产出的影响集中在短期,而且影响力度小于技术冲击,并且扩张性货币政策的缺点在于提高了短期的通货膨胀水平,而由于名义利率过早回归稳态水平,使得扩张性货币政策所营造的低利率环境难以长时间为继,综合看来,扩张性货币政策刺激有利有弊。

图5 总产出水平的方差分解

图6 通货膨胀水平的方差分解

对通货膨胀波动影响最大的因素是货币政策冲击,其次是技术冲击,再次是偏好冲击,而实际货币余额冲击对通货膨胀的影响极其小,故而在图6中没有显现。结合脉冲响应分析的结果,综合来讲,货币政策冲击是通货膨胀水平波动的主要根源,扩张性货币政策对通货膨胀的影响主要集中在短期,技术冲击对通货膨胀的影响则是长期内使得通货膨胀持久低于稳态水平。从方差分解的结果得知,技术冲击和货币政策冲击可以解释总产出波动的87.78%,通货膨胀率波动的62.65%。

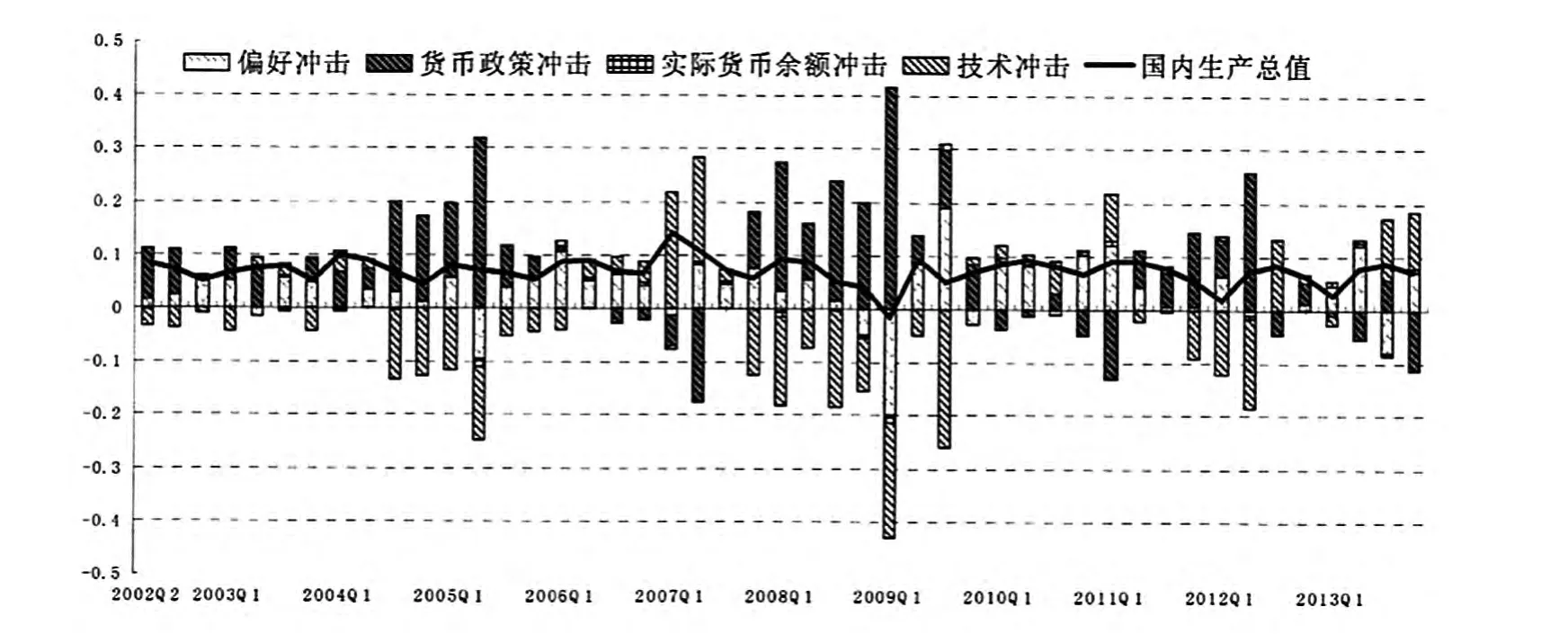

3.历史分解

图7和图8给出了国内生产总值对数增长率和通货膨胀率的历史分解结果。总结了中国经济过去十多年外生冲击对总产出和通货膨胀波动的历史贡献。历史分解的优点在于帮助我们理解特定冲击在不同历史时期的作用,并且对制定经济政策提供帮助。图像的横坐标表示样本区间从2002年二季度到2013年四季度,纵坐标单位为百分比。

图7 国内生产总值的历史分解

图7中的实线表示季度国内生产总值对数增长率,整个样本区间的平均增长率保持在7.146%,增长显著。但是,实证结果表明2008年一季度到2009年1季度货币政策的刺激作用有限;自2011年一季度以来总产出水平连续经历了两次探底,但是依靠货币政策的刺激又出现了短期反弹。这与脉冲响应分析的结果一致,扩张性货币政策对刺激总产出的增长短期内有效,但是效果有限。如图8所示,在实施货币政策刺激总产生的同时却导致总体物价水平上涨。2008年一季度到2009年一季度和2011年一季度到2012年一季度物价水平的波动,都说明货币政策的调整并没有成功熨平物价水平的波动。纵观各个历史时期的冲击分解结果不难发现:货币政策调整的频率与物价水平的波动密切相关;技术冲击对总产出往往起到拉低的作用;货币政策短期内可以起到刺激总产出的作用,而总体物价水平的上涨抵消了货币政策的积极作用。结合脉冲响应分析和方差分解的结论,认为技术冲击和货币政策冲击是经济波动的主要根源。

图8 通货膨胀率的历史分解

五、结论

为研究货币政策冲击、技术冲击、实际货币余额冲击和偏好冲击对通货膨胀和总产出的影响,综合利用脉冲响应分析、方差分解和冲击效应分解等技术。不同分析得出的结论具有较强的一致性,综合所有实证信息,可以得出外生冲击对中国经济波动影响的诸多启示。

技术冲击是影响总产生波动的主要因素,其次是货币政策冲击。货币政策冲击是通货膨胀水平波动的主要根源,扩张性货币政策对通货膨胀的影响主要集中在短期,技术冲击对通货膨胀的影响则是长期内使得通货膨胀低于稳态水平。然而,在短期内,实际货币余额冲击不是总产出和通货膨胀水平波动的主要根源。偏好冲击对通货膨胀率的影响仅次于货币政策冲击,可以预见,家庭对经济波动具有一定的自我适应和自我调节的能力。另外,扩张性货币政策对刺激总产出的增长短期内有效,但是效果有限,同时也促使通货膨胀率的上涨和实际利率水平的降低。间接验证了货币政策的利率传导途径的有效性。技术冲击持续时间长而且影响力度大,可以起到降低实际利率的作用,实际利率水平的降低刺激投资和消费的增长,反过来促进总产出的上涨,形成良性循环。技术冲击通过提高总供给水平起到影响经济波动的作用,其对通货膨胀的影响是间接的。通过对历史数据的分解发现,货币政策的调整与通货膨胀率水平的剧烈波动密切相关,而总供给冲击对总产出往往起到拉低的作用。实际操作中,货币政策往往在保持物价水平稳定和促进国民经济增长的博弈中,选择“保增长”,可是其代价却是总体物价水平的上涨,货币政策目标不明确成为引发通胀的诱因。

[1]龚敏,李文溥.中国经济波动的总供给与总需求冲击作用分析[J].经济研究,2007(11).

[2]赵留彦.供给、需求与中国宏观经济波动[J].财贸经济,2008(3).

[3]赵留彦,唐诗磊.信心、动物精神与中国宏观经济波动[J].金融研究,2009(3).

[4]Rudebush G D.Do Measures of Monetary Policy in a VAR Make Sense?[J].International Economic Review,1998,39(4):907-217.

[5]Finn E Kydland,Edward C Prescott.Time to Build and Aggregate Fluctuations[J].Econometrica,1982,50(6):1345-1370.

[6]卜永祥,靳炎.中国实际经济周期:一个基本解释和理论扩展[J].世界经济,2002(7).

[7]陈昆亭,龚六堂,邹恒甫.什么造成了经济增长的波动,供给还是需求:中国经济的RBC分析[J].世界经济,2004(4).

[8]杨柳,李力.货币冲击与中国经济波动—基于DSGE模型的数量分析[J].当代经济科学,2011(5).

[9]刘霞辉.为什么中国经济不是过冷就是过热?[J].经济研究,2004(11).

[10]李春吉,范从来,孟晓宏.中国货币经济波动分析:基于垄断竞争动态一般均衡模型的估计[J].世界经济,2010(7).

[11]徐高.基于动态随机一般均衡模型的中国经济波动数量分析[J].北京大学博士研究生学位论文,2008.

[12]许伟,陈斌开.银行信贷与中国经济波动:1993-2005[J].经济学季刊,2009(3).

[13]郭立甫,姚坚,高铁梅.基于新凯恩斯DSGE模型的中国经济波动分析[J].上海经济研究,2013(1).

[14]魏巍贤,高中元,彭翔宇.能源冲击与中国经济波动—基于动态随机一般均衡模型的分析[J].金融研究,2012(1).

[15]Friedman M,A Schwartz.A Monetary History of the United States,1867-1960[M].New Jersey:Princetion University Press,1963.

[16]Leeper E M,Christopher A S,Tao Zhao.What Does Monetary Policy Do?[R].Brookings Papers on Economic Activity,1996,27(2):1-78.

[17]Christiano L J,M Eichenbaum,C I Evans.Monetar-y Policy Shocks:What Have We Learned and to What End?[R].NBER Working Papers,No.13151,2007.

[18]刘斌.我国DSGE模型的开发及在货币政策分析中的应用[J].金融研究,2008(10).

[19]Walsh C E.Monetary Theory and Policy[M].Cambridge:The MIT Press,1998.

[20]Kremer J,Lombardo G,Werner T.Money in a New-Keynesian Model Estimated with German Data[R].Deutsche Bundesbank Working Paper,No.15,2003.

[21]Calvo G.Staggered Prices in a Utility-Maximizing Framework[J].Journal of Monetary Economics,1993,12(3):383-398.

[22]Smets F,R Wouters.An Estimated Dynamic Stochastic General Equilibrium Model of the Euro Area[J].Journal of the European Economic Association,2003,1(5):1123-1175.

[23]Smets F,R Wouters.Shocks and Frictions in U.S.Business Cycles:A Bayesian DSGE Approach[J].American Economic Review,2007,97(3):586-606.

[24]An S,F Schorfheide.Bayesian Analysis of DSGE Models[J].Econometric Reviews,2007,26(2-4):113-172.