中国银行业资本监管对银行竞争力的影响分析

姬晶晶

(郑州大学 商学院,河南 郑州450001)

一、问题的提出

2007年美国次贷危机及其演化而成的全球金融危机使各国的金融当局意识到加强金融监管的迫切性,银行业在整个金融业中扮演着重要角色,必然成为风险防范的重点。随着我国金融业的逐渐放开,加强对中国银行业的监管已成为不可回避的议题。资本是银行业的生存之本,所以对银行业的监管重心在于银行资本。

学者们对资本监管的相关研究有很多,但对于资本监管如何影响银行业长期竞争力没有得出一致的结论,因此认为有必要对这一问题进行进一步研究。

二、对我国商业银行长期竞争力的影响

资本监管的实施在一定程度上会增强金融机构的抗风险能力,减小我国系统性金融风险发生的概率,但是实行资本监管后银行的竞争力会有什么变化就需要深入的研究。

我们主要根据学者们选取的三个方面,即对市场份额、盈利能力和竞争的公平程度来研究资本监管对商业银行长期竞争力的影响[1]。

(一)市场占有额

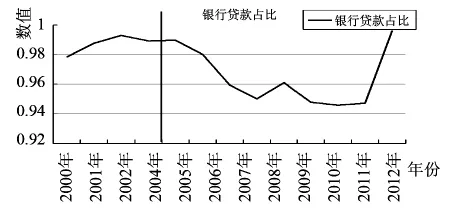

商业银行一般通过增加资本金和降低风险资产来提高资本充足率以应对资本监管。对商业银行来说,降低风险资产要易于增加资本金,所以,商业银行多是选择后者。而降低风险资产的途径一般就是压缩信贷。这就会使通过银行渠道进行筹资的企业减少,使商业银行的市场占有额下降。下面对2000年至2012年我国银行贷款占金融市场筹资额的比重分析得到图1:

图1 银行贷款占金融市场筹资额的比重

从图中可以看出2004-2011年间银行贷款所占的比重总体呈下降趋势;2008年银行业受金融危机影响相对较小,贷款占比有所回升。而近两年由于宏观经济增速下降,股票市场处在徘徊期,所以从2011年开始银行贷款占比开始回升。

(二)对盈利能力的作用

前面提到,商业银行会通过压缩贷款来维持或者提高资本充足率以满足资本监管要求。由于存贷息差是我国商业银行的主要利润源,那么商业银行的盈利能力就会因贷款额的减少而受到影响。考虑到目前上市银行仅有16家,还有两家银行上市较晚,数据较少,所以本文尝试采用面板协整来检验资本监管与商业银行获利能力之间的关系。

1.变量选取

文章采用我国14家上市商业银的资本充足率(cap)代表资本监管,净资产收益率(inc)代表商业银行盈利能力。数据根据各样本银行2007年至2012年年报整理得到。

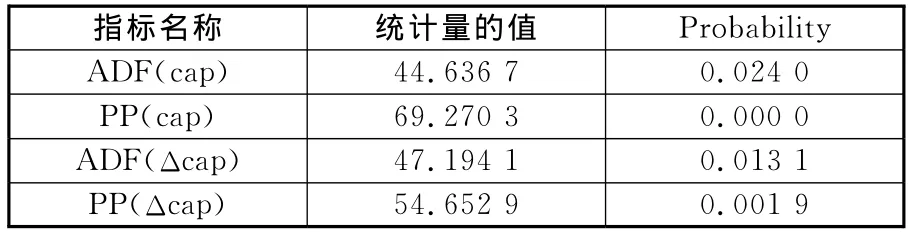

2.各变量及其一阶差分的单位根检验

采用ADF和PP检验方法分别对cap和inc及它们各自的一阶差分进行单位根检验,结果如表1。

表1 cap与Δcap单位根检验结果

由上述结果看出:cap原阶在2%的显著水平下是非平稳的,经一阶差分后平稳。

同理,对inc及其一阶差分进行单位根检验,结果如表2,inc原阶在2%显著水平下没有通过ADF检验,认为是非平稳的,一阶差分后两种方法都表明该序列平稳。

表2 inc与Δinc单位根检验结果

从上述结果看出cap和inc均为一阶单整,可以对其进行协整检验,研究他们之间的长期关系。

3.协整分析

面板单位根检验之后,采用panelADF、和GroupADF方法做面板协整检验,以判定变量之间是否存在长期关系,结果如表3。

表3 cap和inc协整检验结果

从表3看出,panelADF和GroupADF协整检验的P值均小于1%,认为在99%的置信度内接受cap和inc之间存在协整关系。另一方面cap与inc的相关性检验表明二者之间存在轻微的正相关,说明资本监管的变化会作用于我国商业银行盈利性能力,但影响不大。

(三)对银行间的竞争公平性的影响

资本监管可以在一定程度上维护银行业竞争的公平性,但并不能完全保证。因此本文试图分析实行了资本监管后,银行业的市场竞争度会发生什么变化。

1.银行业市场竞争度

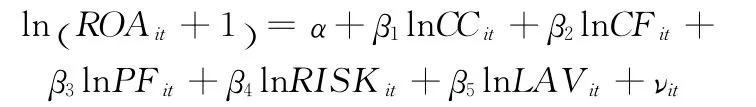

目前测量市场竞争度的方法应用最多的是PR模型[2]87-98。PR模型里用H统计量来测度市场的竞争度。银行收入函数可表示为:

其中,R表示银行收益,w表示投入要素价格,z表示其他外生变量。

则H指标为:

其中,带*变量表示其均衡值。H=银行收入+所投入要素价格的变动弹性。

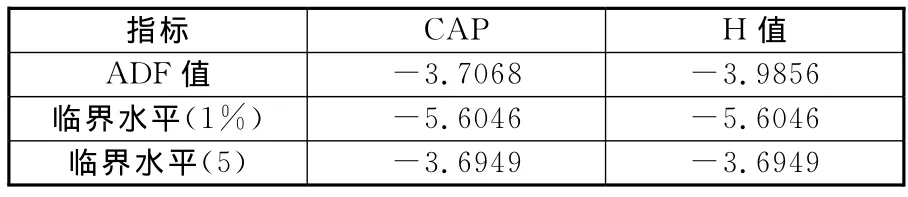

H值的大小衡量银行业竞争程度,H越大,市场的垄断性越小,公平性越大。建立PR模型:假设所有的资金都投入银行的生产函数。这里有三个投入:资金成本率(CC)、资本费用率(CF)和人均费用率(PF)。在PR模型中,因变量采用总资产利润率(ROA),衡量各因素对银行绩效的影响力。PR模型的前提是H值建立在市场长期均衡的基础上[3]14-16,且考虑到银行在有些年份可能为负利润和PR模型关于市场均衡条件的论述(2003),笔者依据我国实际建立中国银行业市场均衡检验的模型:

其中RISK和LAV分别表示银行的不良贷款率和银行资产信贷率,二者作为控制变量。t=1,…,T,表示年份;i表示某个银行。根据该模型得出H统计量为:

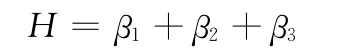

考虑到数据的可得性,本文选择我国14家上市商业银行作为研究对象(农业银行和光大银行上市较晚,所以本文没有选取)。根据Eviews软件对样本期内每年的数据进行截面回归,得出我国2007-2012年各年的H值。结果如下:

表4 我国银行业市场竞争度

2.银行业资本监管

商业银行资本监管用商业银行资本充足率CAP表示。资本监管范围越广,监管规则越严密,越能促进银行业的公平竞争。

3.实证检验

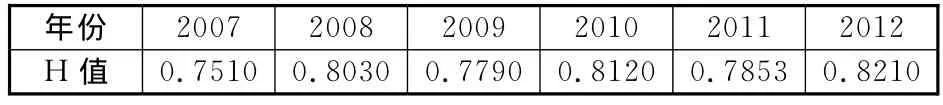

(1)检验变量的平稳性

采用ADF法进行检验。结果如表5:

表5 ADF检验结果

ADF检验结果看出,CAP和H在5%的临界水平都是平稳的。对二者进行相关性检验,相关系数为0.8698,表明二者之间存在较高的相关性。

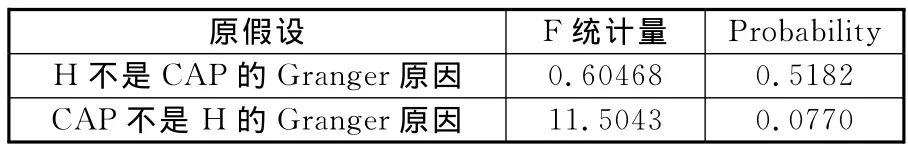

(2)Granger因果检验

对平稳的时间序列CAP和H进行Granger因果检验,结果如表6:

表6 Granger因果检验结果

结果显示,在90%的置信度内,H不是CAP的格兰杰原因,CAP则是H的Granger原因,也就是说资本监管会影响我国银行业市场竞争度,但是并不是其主要影响因素。

三、结论及建议

本文通过研究资本监管对商业银行长期竞争力的影响,得出资本监管后会减少商业银行的市场份额,同时它也会对我国商业银行的盈利能力和市场竞争度产生轻微影响。综合来看,我国资本监管对我国商业银行长期竞争力有一定负面影响,因此商业银行资本监管还有待改善。

因此可以从以下几点考虑改善银行业资本监管:

第一,继续紧守资本监管的底线,通过制定相关细则,比如说增加优质资本充足资产的比例[4]68-70,使资本充足率的各项相关制度和法规进一步完善,避免商业银行通过与制度法规打擦边球造成不良竞争。同时鼓励商业银行进行适度创新,总体来说,我国目前对银行业监管过死,不能不监管,但是也不能过于监管,一定要松弛有度,鼓励与控制相结合,增强其综合竞争能力。

第二,充分利用多种资本补充的来源。增加资本金的方法主要有未分配利润、股票溢价、长期债务和其他方式。在资本充足率不足时,采用多种资本补充渠道就可以减少压缩贷款这一结果的发生,这也会降低对商业银行盈利能力的影响。

[1]武次冰.我国商业银行资本监管有效性研究[D].长沙:湖南大学,2010.

[2]李 伟,韩立岩.外资银行进入对我国银行业市场竞争度的影响:基于 Panzar-Rosse模型的实证分析[J].金融研究,2008(05).

[3]武次冰.资本监管对我国银行业市场竞争度的影响研究[J].海南金融,2010(04).

[4]中国银监会课题组.提高资本工具质量增强银行损失吸收能力[J].中国金融,2010(02).