资本结构配置中的财务杠杆效应分析

□(漳州城市职业学院 福建漳州363000)

企业在设立、筹资、生产、经营等决策过程中皆可进行一定的纳税筹划,其中企业所得税涉及的政策较多,纳税人在存货的计价方法、固定资产折旧方法、收入结算方式、坏账核算方法的选择以及跨国公司普遍采取的转让定价策略等方面均有较大的选择空间,其中与会计处理方法的选择相关的纳税筹划主要是通过缩小税基和延期纳税实现的,这些已在我国财税理论界和企业界受到广泛的关注和重视,这里不再赘述。本文仅从筹资角度分析资本结构配置中的财务杠杆效应,以及筹资过程中企业所得税税收筹划的财务运用。

一、资本结构与财务杠杆

资本结构是指企业各种长期资金筹集来源的构成和比例关系,通常情况下,将资本结构界定为负债融资与权益融资的构成及其比例关系,用产权比率来表示资本结构的比例关系,公式为:

产权比率=负债融资/权益融资

这里的负债融资包括短期借款、一年内到期的长期负债和长期负债。即:

产权比率=(短期借款+一年内到期的长期负债+长期负债)/所有者权益

从资本成本的层面上看,权益资金的成本是股息,是从企业税后利润支付的;而债务资本的成本是利息,可记入企业的“财务费用”科目在税前进行扣除。显然,企业若能合理安排资本构成是可以起到节税作用的。然而企业在筹资环节进行纳税筹划时,不能仅从简单的节税利益上考虑,还要充分考虑随之带来的经营风险及企业的风险承受能力。

因为财务杠杆被看作是企业在制定资本结构决策时对债务融资的利用,所以财务杠杆同时又可称为资本杠杆、融资杠杆或负债经营。所谓财务杠杆效应,是指当负债的运用会大幅度提高企业的权益资本收益率及普通股每股收益,负债融资体现的是一种正杠杆的效应;反之,则体现的是一种负杠杆的效应。

只要企业税前投资收益率高于负债成本率,那么提高负债比重,增加负债额度,会带来权益资本收益水平提高的效应。但是随着负债比率的提高,企业的财务风险成本必然相应增加,以至于负债成本率超过了息税前投资收益率,权益资本收益率就会随着负债额度、比例的提高反而下降。只有当负债融资带来的财务杠杆收益大于同时带来的财务风险时,增加负债融资的比重才是有利的。因此,企业在进行筹资活动时,需要在筹资成本效益与风险之间进行权衡,合理确定资本结构比例,将负债额度控制在一定的范围内,选择能使企业整体利益最大化的最优筹划方案。

二、财务杠杆应用案例分析

(一)案例介绍

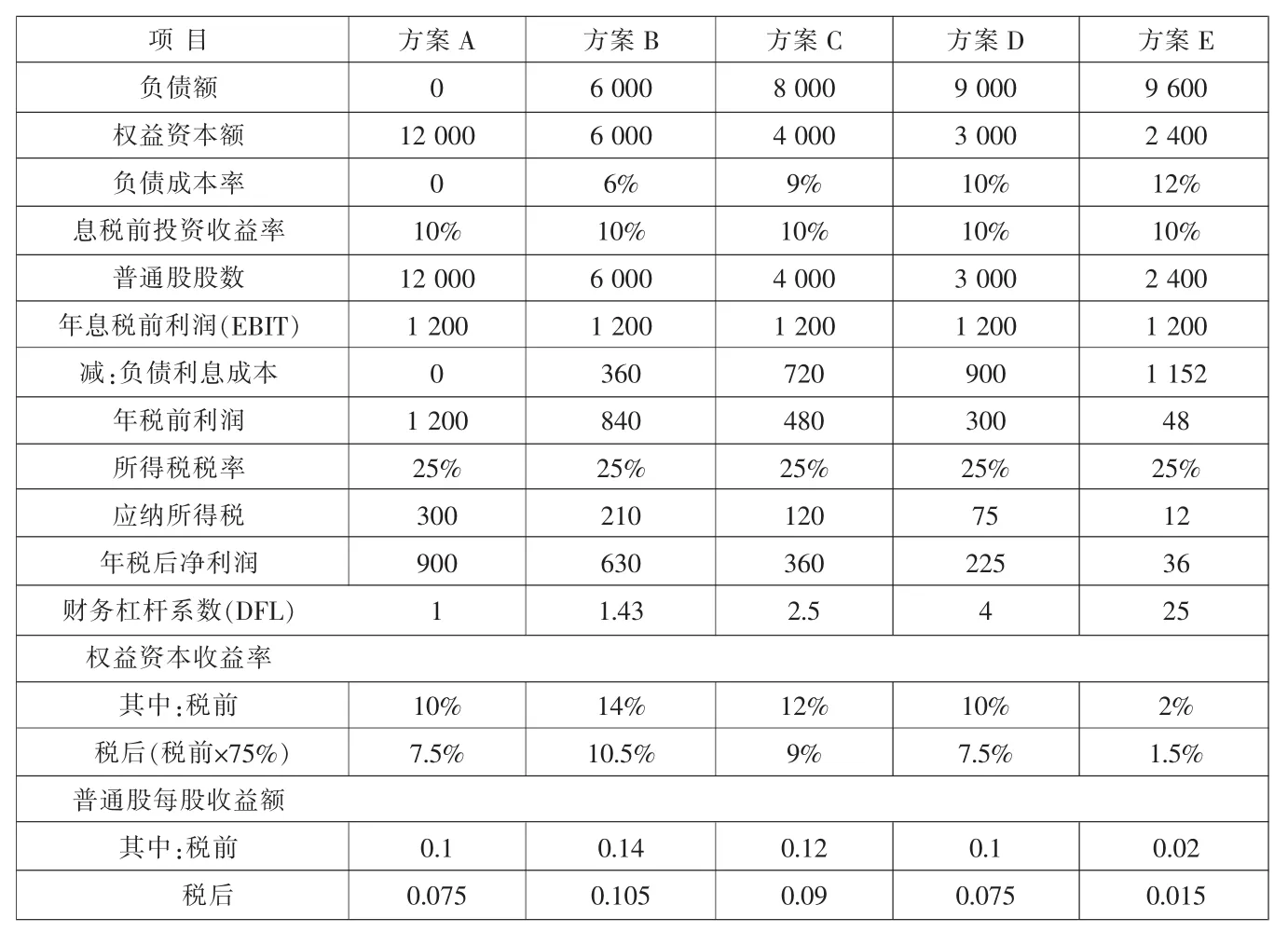

天润公司由于新业务拓展,预筹资12 000万元,有以下五种融资方案,息税前预计投资收益率为10%,所得税税率25%,负债成本率数据如下页表所示。

(二)筹划评价

案例中方案 B、C、D、E 都进行了负债融资,在财务杠杆的作用下,方案B、C权益资本收益率以及普通股每股收益无论在税前或税后水平都超过了负债额为0的方案A,充分体现了负债的积极杠杆效应,但同时我们也看到,随着负债额的增加,利息成本呈现上升趋势,权益资本收益率及每股普通股收益额也并非总是与负债比率的升降正相关,而是有一个财务效应临界点,过之则表现出财务杠杆的反向效应,如方案D、E。

作为财务费用的负债成本具有挡避应税所得额的效应,而且负债比率与成本水平越高,其节税作用越大。案例中,负债额为0的方案A与负债额为6 000万元 (50%)的方案B,相同的息税前利润之所以相差90万元,原因就在于方案B的负债利息成本360万元挡避了相应的应税所得额,使应纳税额减少90万元(360×25%)。类推,由于方案C负债成本的应税所得挡避额更大,故而节税效果亦更加显著。如果单纯从税务筹划的角度出发,考虑企业节税最多、税负最低,方案E当然首选。企业财务风险的大小主要取决于财务杠杆系数的高低。财务杠杆水平需与企业预期的经营收益及现金流量相匹配。方案E的DFL高达25,意味着如果息税前利润在1 200万元的基础上每降低1%,权益资本净利润将以25倍的速度下降,可见财务风险之高。尽管方案E节税效应最大,但企业所有者权益资本收益率水平及普通股每股收益额下降,即节税的机会成本超过了节税的利益,导致了企业最终利益的损失。方案B、C、D明显优于方案A、E,方案A没有享受到债务融资的好处,在节税上无益,方案E将面临着最大的财务危机和财务风险。天润公司在进行筹资方案选择时,除了要从节税利益上考虑,同时要结合公司自身对现金流的管理能力,充分考虑经营风险及风险的承受能力。建议在天润公司,可以动用银行贷款指标,通过适度增加借款用以实施新的经营项目,或者进行新产品的推广,以获取额外的利润。

这里顺带提及“资本弱化”概念,经济合作与发展组织(OECD)解释:企业权益资本与债务资本的比例应为1︰1,当权益资本小于债务资本时,即为资本弱化。企业通过加大债权性投资而减少权益性投资比例的方式增加税前扣除,以降低税负的行为,被称为以资本弱化避税。我国正式在税收法律中引入了资本弱化的概念是在新《企业所得税法》及其实施条例中。为防止企业利用资本弱化任意避税,《企业所得税法》及实施条例规定,企业从其关联方接受的债权性投资与权益性投资的比例超过规定标准而发生的利息支出,不得在计算应纳税所得额时扣除。

三、结语

资本结构配置中的财务杠杆效应是一把双刃剑,企业负债融资经营应遵循成本—效益原则,积极利用财务杠杆的正效应,把负债比例调整到最佳,使企业在一定的时期内加权平均资本成本最低,优化企业资本结构配置。

天润公司五种融资方案指标数据比较 单位:万元

除此之外,企业的规模扩张应与财务控制制度的建设保持同步发展。企业应建立有效的财务监控体系,加强对企业资产、债务、投资回收、资产增值、坏账损失特别是现金流量等方面的监控,并对未来重大项目的投融资做全面考量和理性评估,把财务风险降到最低。

企业进行财务筹划要站在发展战略的高度综合权衡,从企业价值最大化的财务目标出发,建立有效的内部控制制度,全面控制财务风险,认真分析诸多可能导致风险的因素,如国家政策、经济环境、信息不对称及投资扭曲风险等,科学地进行财务筹划与决策,实现企业价值和股东财富最大化。