资本市场盈余预告披露及时性策略研究*

徐高彦 王跃堂

资本市场盈余预告披露及时性策略研究*

徐高彦 王跃堂

及时性是资本市场信息披露的重要方面。本文以2003-2009年披露管理层盈余预测信息的上市公司为样本,对公司盈余预告及时披露策略的选择进行了研究,研究发现:相对于坏消息而言,公司管理层更倾向提前披露好消息。同时,采用这种及时性策略时,对于信息披露的表述也更为清晰。进一步研究发现,规模小、非国有企业、机构投资者持股比例低以及股权集中度低的公司都倾向于选择该及时性披露策略。本文的研究结果不仅能帮助资本市场信息使用者基于时点和内容表述来判断盈余预测的信息含量,而且为政府相关部门加强信息披露监管提供依据。

管理层盈余预告;及时性;择时披露

一、引言

信息披露前是否有其他新闻,管理层无法控制,但是管理层却可以通过选择信息披露的时点和内容来达到管理的既定目标。研究表明高管偏好披露好消息可以提升公司的股价(Penman,1980),通过改善公司业绩来提高薪酬,减少公司价值被低估的可能性(Wamer,Watts和Wruck,1988)等。而这些研究结果均基于管理层的自愿披露。我国政府为了保护投资者利益及降低市场波动性,要求业绩差、波动大的公司必须按照相关规定提前披露盈余预告。因此,与国外相关研究相比,半强制披露成为了一个显著的制度差异。

从现象上来看,上市公司盈余预告的实际披露时间经样本内统计发现平均提前了约50天,这说明盈余预告与定期报告披露存在披露时差,体现出盈余预告包含一定的信息含量。然而披露时间上有的公司提前了近四个月,有的却迟于规定时间近两个月。那么选择或早或晚的问题引发我们思考。从盈余预告信息披露的研究体系来看,研究结果普遍认为盈余预告推迟公布比提前往往包含更多的坏消息;但好消息并非一定要提前公布,因为管理者可以利用它进行重新谈判来提高预期收益。那么对于中国这样一个股票市场发展不到30年的国家来说,在西方发达国家现有策略的基础上,研究一个看似同样的话题,不仅可以发现该策略在中国的适应性,更可以研究中国上市公司的管理层基于中国特有的市场变化等因素究竟采用哪些更为切合中国资本市场坏境的择时披露策略。本文将在中国盈余预告监管政策时间要求的基础上对管理层到底选择早披露还是晚披露的及时性策略进行实证研究。

二、理论分析与研究假设

(一)消息类型与披露及时性

管理层行为与信息披露时间选择之间存在较为复杂的关系,通常情况下,管理者不会如实地披露其所拥有的信息,而是更倾向披露好消息,保留坏消息。实证研究(如Patell and Wolfson,1982;Kross,1981;Whittred,1980)表明盈余公布的推迟比提前往往包含更多的坏消息或低于预期的现象。Givoly and Palmon(1982)则更为直接地指出,管理层在一定的激励水平下会操控信息披露的时间,坏消息通常会被延迟披露。同样,管理层通过推迟发布坏消息,让投资者在等待中将股价慢慢调整到坏消息发布带来的水平上①。Trueman(1990)分析了其他两个推迟坏消息发布的管理层动机:其一是,额外的时间是用来通过应计操纵手段消化坏消息带来的影响;其二是,管理可能故意拖延坏消息的发布时间,以等待行业层面的坏消息公布,以此释放潜在的声誉和诉讼成本②。在中国,我们认为对于坏消息而言,管理层通过推迟发布坏消息,让投资者在等待中将股价慢慢调整到坏消息发布带来的水平上,以降低对股价造成的巨大跌幅。而对于好消息而言,由于管理层完全通过业绩和大股东谈判的可能性很小,在有监管政策约束的情况下,没有必要进行推迟披露。据此,本文提出以下假设:

假设1:相对于坏消息而言,管理层在盈余预告披露时对好消息的披露更为及时。

当该假设成立时,我们简称这样的策略为及时性策略(即在监管者的时限要求下,管理层及时披露好消息,推迟披露坏消息)。

(二)择时披露策略与披露精度

管理层通常会披露定量或定性形式的盈利预测,简称这样的披露特征为披露形式。定性的盈利预测通常是非数值性的(例如,下一季度的盈利更高),而定量的预测通常是指那些数值型的点估计、范围估计,最大值、最小值估计。对于好消息和坏消息,管理层会采取不同精确性进行预告,通常负面的消息与不太准确的消息相关③。在美国,由于诉讼风险较大,因此,管理层对于坏消息的预告采用不精确的形式与较大的范围值,间接地降低预告与实际不符的可能性,又可以使投资者的预期趋向模糊化,降低其诉讼成本和声誉损失的可能性。Skinner(1994)的研究发现,管理层对好消息更倾向于使用点值或范围值的方式,而坏消息更倾向于用定性陈述的方式。Baginski等人(1993)的研究发现盈利预告的股价反应与预测形式是一致的,点估计比范围估计所引发的股票价格反应要更大。比较而言,Pownall等人(1993)和Atiase等人(2005)的研究发现预测披露形式对股票价格的影响没有什么差异。这样的混合结论的差异性在Hirst等人(1999)的研究中能找到一定的解释。他们的实证研究结果表明,只有以前年度的预测的准确性较高时,投资者才会考虑预测的形式。我们认为管理层为了要更好地实施择时策略,会更加关注对于反映模糊度的预测形式的控制,而这种控制不是一种单纯的对于预测形式,如范围值、点值还是定性表述的选择,而是对于择时策略的有益补充,以达到强化好消息,隐藏坏消息的目的。据此,本文提出以下假设:

假设2:当盈余预告披露越符合及时性择时策略时,披露内容越清晰。

(三)消息类型与择时披露策略:截面分析

为了进一步检验公司选择“好消息早披露、坏消息晚披露”披露策略的影响因素。本文从公司的规模、股权性质以及结构等角度进行分析:

1.公司规模

规模较大的公司是已经在市场上运营多年的、富有经验的企业,是在从小企业扩张成企业的过程中经受住了市场的考验、有其核心竞争力和优势的企业,因此规模大的公司前景明朗稳定,股票回报波动性会较小,相反规模小的公司由于其抵御市场风险能力不强,在未来时期股价更易发生较大的波动,因而规模越小的公司越关注股价变化,选择盈余预告及时披露策略。基于以上分析,提出如下假设:

假设3-1:当上市公司规模越小,盈余预告披露越符合及时披露策略。

2.股权性质

当公司实际控制人为国有时,公司管理层系“官员型”高管,其个人持股偏小,任免升迁与公司股价、市场反应的敏感性也较低,因此国有实际控制人下的高管没有进行股价调整或盈余预告及时披露策略选取的动机,其结果是盈余预告披露不符合及时披露策略。基于以上分析,提出如下假设:

假设3-2:非国有企业盈余预告披露更符合择时披露策略。

3.股权结构

机构投资者是否对股价产生影响,存在两种不同观点:其一,机构投资者行为不影响股价④。Fama(1976)指出在有效市场的前提下,所有相关的新信息将在市场中随时得到充分反映,机构投资者的交易不会影响股价。其二,机构投资者会影响股价⑤。Shleifer(1986)提出价格压力与拉力假说(Price Pressure & Pull Hypothesis),认为每支股票的供需均不相同,且需求曲线为负斜率。当机构投资者大量卖出某支股票时,该支股票的供给量增加(供给曲线右移),在需求量不发生变化时,股价有向下调整的压力,反之亦然。还有一些假说包括Scholes(1972)提出的流动性效果假说、Kraus和Stoll(1972)提出的平行交易假说,他们都认为机构投资者在市场交易中的某一时期会朝同一方向买进或卖出当时的热门股,因而使得股价大幅上涨或下跌。从监督成本来看,如果机构投资者在公司所持有的股票比例越高,其用脚投票时随意抛售股票的成本也就越高,所受到的市场损失也越大,因而也就更愿意长期持有,减少短视行为并注重长期受益⑥。而对于股东分散的上市公司而言,大股东控制权减弱,个人投资者基于股价的交易并获取盈利的动机越为明显。据此,本文提出以下假设:

假设3-3:机构投资者持股比例越高,盈余预告披露越不符合择时披露策略。

假设3-4:当上市公司股东越为分散时,盈余预告披露越符合择时披露策略。

三、模型构建与变量描述

(一)模型构建

1.检验假设1

相对于坏消息而言,管理层对好消息的披露更为及时,本文建立如下的回归模型:

Horizon=α+β1News+ΣβjControl Variablesj+ε

对于假设1的研究,由于及时性指标系连续变量,根据消息类型的好坏,管理层做出披露策略。这一提前或推迟披露的策略决定了披露的及时性,因此假设1以披露及时性为因变量,信息类型为解释变量,运用OLS异方差稳健性调整后进行回归分析。

2.检验假设2

当盈余预告披露越符合及时性择时策略时,披露内容越清晰。本文建立回归模型如下:

Prob(Fuzzy)=α+β1HS+ΣβjControl Variablesj+ε

假设2检验的是管理层选择及时性披露策略后,对披露内容的模糊度进行选择与控制。本文对信息内容模糊度及策略之间关系的检验采用相关系数分析和Order Logit模型回归。我国对于预测精确度的研究大多借鉴国外文献。预测准确性和偏度的估计可以通过范围值的中点计算得出,却没有一种被广泛接受的方法去估计定性和没有区间限制定量的准确性和偏度的方法⑦。在本文的设计中,考虑到中国的数据有制度要求的范围限制,在范围值的披露上,数值的差异较大,因此本文采用以特征(点值、区间、方向)为标准或以数字形式(百分比、数值型)为标准的界定方法重新检验,以证明实证结果的稳定性。

3.检验假设3-1~3-4

Prob(HS)=α+β1CHV+ΣβjControl Variables+ε

假设3-1~3-4检验的是公司择时披露策略的影响因素。因变量为公司是否采用“好消息早披露、坏消息晚披露”择时策略的虚拟变量。CHV为解释变量,假设3-1~3-4分别使用公司规模、实际控制人性质、机构投资者持股以及股权集中度等变量。运用OLS异方差稳健性调整后进行回归分析。

(二)变量描述

1.因变量

及时性变量(Horizon):根据上市公司选择盈余预告披露日距离规定的披露截止日的天数设定。

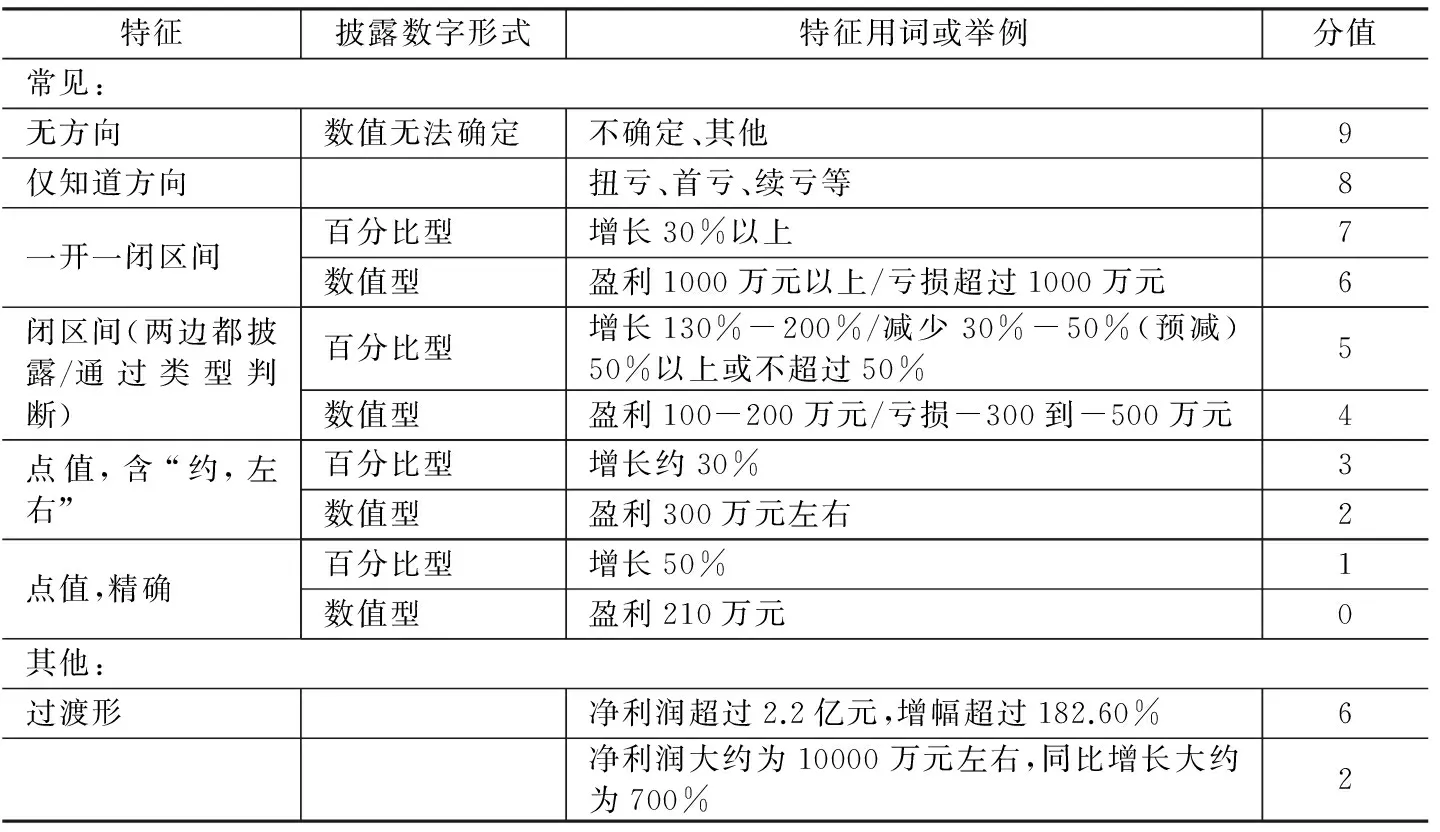

模糊度变量(Fuzzy):基于盈余预告的信息特征和信息披露的择时,上市公司管理层会选择披露内容的模糊度以配合管理层披露策略,由于以前文献的模糊度指标有类似以特征(点值、区间、方向)为标准,也有以数字形式(百分比、数值型)为标准,本文将两者整合得到更为细致的模糊度指标,详见下表1。

表1 盈余预告的模糊度度量

及时性策略(HS):按照上市公司选择盈余预告披露日距离规定的披露截止日或定期报告日的天数与消息类型结合,设定及时性策略变量为HS。将好消息选择及时披露,而坏消息选择不及时披露,定义为1,反之为0。

2.解释变量

信息类型变量(News):根据上市公司发布盈余预告的披露内容和对未来业绩的预测,若消息内容为略增、预增、扭亏、续盈等正面信息代表好消息,定义为1,反之为0。

及时性策略变量(HS):按照上市公司选择盈余预告披露日距规定的披露截止日的天数与信息特征结合设定。根据假设1好消息选择及时披露,而坏消息选择不及时披露,定义为1;反之为0。

公司特征变量:公司规模变量(Size),使用总资产的自然对数;公司产权性质变量(State),国有企业为1,否则为0;机构投资者持股变量(Inst),为期末机构投资者持股比例;股权集中度1(Hi):上市公司股权集中情况(即前十大股东股权分布情况),值越低,中小股东分布越广;股权集中度2(Fsd):上市公司股权分散程度(根据十大股东外的股权比例除以十大股东外的股东户数计算而得),值越低,中小股东越分散。

3.其他变量

借鉴相关研究成果,结合中国上市公司的实际,本文选取公司规模(Size)、负债能力(Lev)、盈余波动性(LSNI)、市值账面比(MB)、管理层持股比例(Mshrr)、最终控制人性质(State)以及行业(Indu)、年份(Year)等变量。本文使用总资产的对数来控制公司规模。Kasznik和Lev(1995)等文章表明,公司的规模与管理层的盈余预测间存在正向的关系,Lev用来控制风险,MB用来代表公司的私有成本(Bamber和Cheon,1998)。Waymire(1985)的研究发现公司盈利的波动性较大的公司会比较晚披露盈利预测报告⑧。因此,盈余波动性(LSNI)对择时披露也是重要的控制变量。此外,管理层的持股比例也会影响到盈余预告的披露动机和行为,因此本文分别选取最终控制人性质(State)和管理层持股比例(Mshrr)予以控制。按照中国证监会的行业分类标准设立虚拟变量,用以控制上市公司行业差异可能产生的影响。按照披露的年份设立2003-2008年设立5个虚拟变量,用以控制时间(年度)差异可能产生的影响。

(三)样本选取

本文选取2003-2009年披露管理层盈余预测信息的上市公司样本14236个,由于盈余预测信息系半强制披露,所获取系混合样本数据(Pooled Data)。鉴于银行、保险等上市公司的金融行业特殊性,剔除行业为金融业的上市公司样本181个;鉴于亏损上市公司财务行为的特殊性,剔除交易状态为ST、*ST、PT等上市公司样本2234个;据此,最后的样本数为11821个。管理层盈余预测信息的相关特征与原始数据主要来自于Wind金融数据库,并经过手工整理;对于上市公司的财务数据来自于Wind、CSMAR数据库。考虑到部分变量存在极值影响回归效果,本文在1%水平对变量进行“缩尾”(winsorize)处理。

四、实证结果与分析

(一)描述性统计

表2列示了各相关变量的描述性统计结果及分布情况。其中(1)假设1中因变量及时性,均值为50.78,中位数为48,区间在[-75,126],表明样本披露的提前情况大体在50天左右,这说明盈余预告与定期报告披露存在着不少的时差,体现出盈余预告包含的信息含量;(2)假设2中因变量——模糊度(Fuzzy),均值为5.440,中位数为5,两者差异不大;解释变量——及时性择时策略和市场交易状态择时策略的均值在0.5左右,表明样本选择披露并没有明显的偏差,分布较为对称,有利于后面的实证检验;(3)消息类型,均值为0.590,中位数为1,表明样本中过半数以上是好消息,但是偏度不大,这也和公司披露策略及外部经济形势密切相关,说明公司可能处于业绩较优的时期,热衷于披露好消息;(4)择时策略变量(HS)均值为0.510,表明样本公司中有接近一半的公司符合“好消息早披露、坏消息晚披露”的策略,同时也说明不符合这一策略的公司也为50%左右,该变量分布为本文研究提供数据基础;(5)关于控制变量,没有发现异常情况,基本符合中国证券市场的现实,说明样本选取具有代表性,没有明显的样本选择偏差。

表2 相关变量的描述性统计表

(二)消息类型与披露及时性的回归检验

从表3的两个模型的回归结果,不难发现控制变量加入前后都不改变消息类型的回归系数为正,且在统计上高度显著,说明好消息比坏消息提前更多,及时性较强,且消息类型与披露及时性的关系并不受到其他控制变量的直接影响,披露及时性在统计上依然是显著与消息类型存在相关影响。从模型的F统计量可以看出,模型设定没有偏误,管理层倾向提前披露好消息,推迟披露坏消息,符合本文假设1的结论。

表3 消息类型与披露及时性的回归结果分析

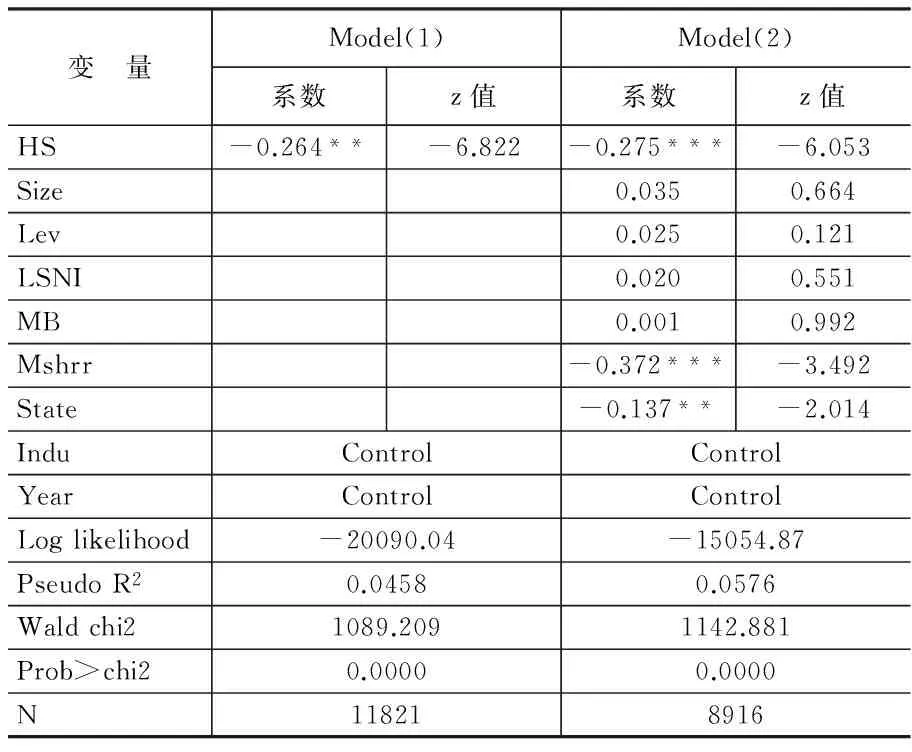

(三)择时披露策略与披露精度的回归检验

表4两个模型的回归结果不难发现控制变量加入前后都不改变信息特征的回归系数为负,且在统计上高度显著,说明信息特征与择时披露策略的关系并不受到其他控制变量的直接影响,择时披露策略在统计上依然是显著与信息特征存在相关影响。从模型的F统计量可以看出,模型设定没有偏误,管理层选择“好消息早披露、坏消息晚披露”的策略时,披露信息特征更为清晰,符合本文假设2的预期。

表4 信息特征与披露及时性的回归结果分析

注:***,**,*分别表示双侧检验在0.01,0.05,0.10水平上显著。

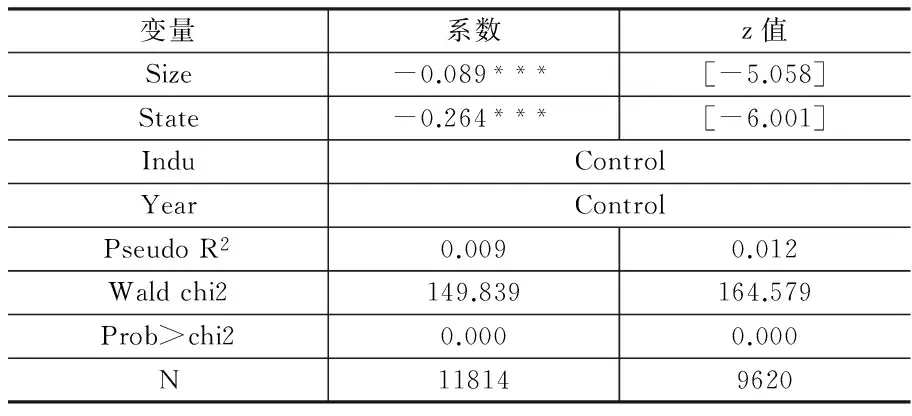

(四)消息类型与择时披露策略:截面分析

从表5模型的回归结果不难发现,模型在0.01水平上通过检验。但总体来看公司规模与择时策略存在高度负相关系,即规模越小的公司越关注股价变化,会选择盈余预告择时披露策略。从模型的F统计量可以看出模型设定没有偏误,符合本文假设3-1的结论。此外实际控制人与择时策略存在高度负相关关系。即当上市公司实际控制人是非国有性质时,盈余预告披露越符合择时披露策略。这表明当公司实际控制人为国有时,公司管理层系“官员型”高管,其个人持股偏小,任免升迁与公司股价、市场反应的敏感性也较低,因此国有实际控制人下的高管没有进行股价调整或盈余预告择时披露策略选取的动机,其结果是盈余预告披露越不符合择时披露策略,本文假设3-2得到验证。

表5 基与企业特征选择的及时性披露策略的回归结果分析

注:***,**,*分别表示双侧检验在0.01,0.05,0.10水平上显著。

从表6的回归结果不难发现,加入控制变量后,机构投资者变量的回归系数为负,且在统计上高度显著,说明当上市公司机构投资者持股比例越高时,盈余预告披露越不符合择时披露策略,符合本文假设3-3的结论。从模型的F统计量可以看出模型设定没有偏误。

表6 及时性披露策略下股权集中度(机构持股)的回归结果分析

注:***,**,*分别表示双侧检验在0.01,0.05,0.10水平上显著。

从表7的回归结果不难发现,加入控制变量后,两个股权集中度解释变量的回归系数为负,且在统计上高度显著,说明当上市公司股东越为分散时,盈余预告披露越符合择时披露策略,符合本文假设3-4的结论。从模型的F统计量可以看出模型设定没有偏误。

表7 及时性披露策略下股权集中情况的回归结果分析

注:***,**,*分别表示双侧检验在0.01,0.05,0.10水平上显著。

五、研究结论

中国上市公司盈余预告的披露时间受到监管者政策发布的限制,主要表现在对于不同季度的业绩预告的披露截止日有具体限定。本文的研究结果将有助于信息使用者和监管部门在了解管理层披露的盈余预告信息本身的同时,更深入了解每个信息之间的相关关系。对于许多投资者而言,可以通过本文的研究结论,结合管理层披露的具体时点和信息的表述,来预测该信息的含量以及可能获得的收益。对于监管者而言,可以进一步制定盈余预告表述及披露时间的要求,防范过于模糊的信息披露表述,切实提高信息披露的质量,加强对于延时披露处罚的力度。

注:

①Bagnoli, M., W. Kross, and S. Watts,2002, The Information in Management’s Expected Earnings Report date: A Day Late, A Penny Short,JournalofAccountingResearch, 40, 1275-1296.

②Trueman, B.,1990, Theories of Earnings-Announcement Timing’,JournalofAccountingandEconomics,13, 285-301.

③Choi, J.,Myers,L.,Zang,Y.,and Ziebart,D.,2006,The roles that forecast surprise and forecast error play in determining management forecast precision. Workng paper. Seoul National University.

④Fama E.F.,1976,Forward rates as predictors of future spot rates,JournalofFinancialEconomics. 3,361-377.

⑤Shleifer A.,1986, Do demand curves for stocks slope down?JournalofFinance, 41,579-590.

⑥Maug, E., 1998, Large Shareholders as Monitors: Is There a Trade-off between Liquidity and Control?JournalofFinance,53, 65-98.

⑦Hirst ,D.E.,Koonce,L.L.,Venkataraman.S.,2008,Management earnings forecasts: a review and framework,AccountingHorizons,22,315-338.

⑧Waymire,G.,1985,Earnings volatility and voluntary management forecast disclosure,JournalofAccountingResearch,22,268-295.

〔1〕Penman,Stephen H., 1980,An Empirical Investigation of the Voluntary Disclosure of Corporate Earnings Forecasts,JournalofAccountingResearch, 18, 132-160.

〔2〕Warner, Jerold B., Ross L. Watts and Karen H. Wruck,1988, Stock Prices and Top Management Changes,JournalofFinancialEconomics, 20, 461-492.

〔3〕Patell, J., and M. Wolfson.,1982, Good News, Bad News, and the Intraday Timing of Corporate Disclosures,TheAccountingReview, 57,509-527.

〔4〕Kross, W.,1981,Earnings and announcement time lags,JournalofBusinessResearch,9(3),267-281.

〔5〕Whittred, G P.,1980,Audit Qualification and the timeliness of corporate annual reports,TheAccountingReview,55,563-577.

〔6〕Givoly, D., and D. Palmon.,1982, Timeliness of Annual Earnings Announcements: Some Empirical Evidence,TheAccountingReview, 57, 486-508.

〔7〕Fama E.F.,1976,Forward rates as predictors of future spot rates,JournalofFinancialEconomics. 3,361-377.

〔8〕Shleifer A.,1986, Do demand curves for stocks slope down?JournalofFinance, 41,579-590.

〔9〕Scholes M.,1972,The Market for Corporate Securities: Substitution Versus Price Pressure and the Effects of Information on Stock Prices,JournalofBusiness, 45,179-211.

〔10〕Kraus,A.,Stoll,H.,1972,Price impacts of block trading on the New York Exchange.JournalofFinance,27,569-588.

〔11〕Kasznik, R., and B. Lev,1995, To Warn or Not to Warn: Management Disclosures in the Face of an Earnings Surprise,TheAccountingReview, 70,113-134.

〔12〕Bamber,l.S.,&Cheon,Y.,1998,Discretional management earnings forecast disclosures: Antecedents and outcomes associated with venue and forecast specificity choices,Journalofaccountingresearch,36,167-190.

〔责任编辑:清菡〕

TheResearchofEarningsPreannouncementsDisclosureTimelinessStrategiesofListedCompaniesinChina

XuGaoyan&WangYuetang

In this paper, we find that management tend to release good news in advance and delay the release of bad news. we still find when managers choose to release good news in a timely manner, the representation of the information tend to be more clear. Moreover, studies show different corporate features may influent the selection of this timing strategy, e.g. small size of the corporate, non-state-owned enterprises, the low proportion of institutional investors and ownership concentration.

earnings preannouncements; timeliness; disclosure strategies of timing

*本文是教育部人文社会科学研究青年基金项目“国家产业政策与管理层盈余预告信息披露行为研究——基于中国上市公司的经验证据”(13YJC630191)以及江苏省软科学项目“中国上市公司管理层股权激励政策机制的设计研究”(BR2013064)的阶段性成果。

徐高彦,河海大学商学院工商管理流动站博士后 南京 210024;王跃堂,南京大学管理学院副院长、教授、博导,长江学者 南京 210093

F275

A

1001-8263(2014)10-0022-06