基于因子分析的商业银行价值评估

■张宵坤 蒋骁 姜涵予

商业银行作为特殊类型的企业,其资产质量难于确定,价值波动性较大,而负债本身能创造价值。采用传统的普通企业的价值评估方法和评估模型对其进行价值评估时存在许多缺陷。本文通过利用A股上市银行信息,运用因子分析法来实证分析影响商业银行价值的关键指标,选取这些关键指标与商业银行价值进行多元回归并建立相应的评估模型,为银行价值评估提供了一种实证的思路和方法。

一、引言

近年来,市场比较法在评估业务中应用的频率逐年加大,作为一种直接从市场取值的方法,其具备了贴近市场、快速反映市场变化及可理解性好等多种优势,但同时,也存在着可比指标的确定人为干预痕迹严重等缺陷。

商业银行作为特殊类型的企业,其资产、负债以及业务形式、行业特点、运行模式、监管要求与普通企业都有很大的不同。商业银行以金融资产和金融负债为经营对象,经营的是特殊商品;大量资产以贷款、同业拆放以及金融衍生工具的形式存在,价值的波动性较大,资产质量难于确定;负债业务也并非是单纯的筹资,它本身能创造价值。因此,对银行业这样一个特殊行业,采用传统的普通企业的价值评估方法对其进行价值评估时存在许多缺陷,所以不能照搬一般化的模型,而是应当在对银行业深刻洞察的基础之上,总结影响商业银行价值的关键因素,找出一种合理的价值评估方法进行商业银行的价值评估。

目前在商业银行的评估实务中,市场法的可比公司估值模型被众多机构采用,主要是参照国际上的研究成果,采用乘数方法人为选择可比银行的市盈率、市净率等作为比较值。但这些指标的选择主要依靠经验判断,未能有实证研究。我国的资本市场经过二十多年发展,已经逐步完善且具有相当规模,形成了多层次的市场体系,价格发现和价值重估的功能日益增强。从1991年4月3日深圳发展银行(平安银行前身)在A股上市以来,我国已经有16家上市银行,这为商业银行估值模型的实证研究提供了充分的数据。

本文希望通过利用A股市场上的上市银行信息,运用因子分析方法来实证分析影响商业银行价值的关键指标,并选取这些关键指标与商业银行价值进行多元回归建立相应的评估模型。

二、研究方法简述

在研究方法上,本文采用多元统计分析中的因子分析和多元线性回归两种方法。因子分析是通过研究多个指标相关矩阵的内部依赖关系,找出控制所有变量的少数公共因子,将每个指标变量表示成公因子的线性组合,以再现原始变量与公因子之间的相关关系。通过因子分析寻求变量基本结构,减少变量维数,用少数的综合因子代替众多的原始数据,并尽可能多地反映原始数据所提供的信息。多元线性回归常常通过统计软件的分析研究一个被解释变量与多个解释变量之间的关系,并建立多元线性回归模型。

本文在分析影响银行价值因素的基础上,选择了资产总额、净资产收益率等9个指标作为解释变量。因为这些变量存在一些重复的信息,所以我们尝试运用因子分析法科学地将银行价值的多项观测指标简化为少数几个指标,使得银行繁杂的高维价值指标浓缩为互不相关的低维指标来处理,分离出决定银行价值的公共因子和特殊因子。然后,在分离出的公共因子中挑选解释作用较强的指标代替原来影响银行价值的绝大部分信息,并且将这些指标与银行市值做多元回归分析,建立多元线性回归模型。

三、实证分析

(一)数据来源

截至2013年8月,国内A股上市银行已经达到16家,包括4家国有商业银行,9家股份制银行和3家城市银行。这些上市银行所占市场份额较大,通过对其进行分析,基本上可以反映我国商业银行的全貌。本文选择16家上市银行作为实证分析的对象,将其2012年四个季度的季报作为数据来源,共计64个样本点的面板数据。银行数据资料主要来源于Wind资讯金融数据库,部分指标从银行官方网站所公布季报获得。

(二)指标选取

流动性、安全性、盈利性是商业银行经营管理的三条基本原则,共同保证了银行经营活动的正常有效进行。“三性”是紧密联系的,流动性和安全性之间是一种正向关系。流动性、安全性与盈利性呈现此消彼长的反向关系。银行只有在安全性的原则下,维持适当的流动性,并配合盈利性原则,求得一个有力的平衡点才能赢得长久、稳定的发展。

骆驼评价方法(CAMEL)是美国联邦监管部门采用的对商业银行经营进行全面评估的标准,包括五项考核指标,即资本充足性、资产质量、管理水平、盈利水平和流动性。它提出考虑银行资产质量和管理水平,从而更加综合而客观地反映银行经营业绩。

合理选择反映银行价值的指标,是商业银行价值评估的重要基础。在选择指标时,遵循全面性和重要性原则,既全面反映银行的经营管理情况、资本安全情况,又抓住重点,剔除不重要的变量。

综上所述,本文根据银行“三性”原则及骆驼评价方法所体现的标准,兼顾全面性与重要性的原则,充分考虑数据的可得性,选择9个具体指标作为衡量银行价值的备选指标。

1. 银行规模。银行规模是指商业银行的市场规模,一般而言,银行规模越大,抵抗经营风险的能力越强,更具有发展空间。反映银行规模的指标本文选用了资产总额和净资产总额。

2. 管理水平。管理水平考察银行的业务政策、业务计划、职员培训情况等一些非定量因素,可以衡量银行的经营效率。反映管理水平的指标本文选用了管理费用率。

3. 盈利性。盈利性是用来衡量商业银行运用资金取得收入或盈利的能力。反映盈利性的指标本文选用了总资产收益率、净资产收益率和利润总额。

4. 安全性。安全性是指商业银行在经营中降低各种因素的不利影响,使资产免遭风险的能力。反映安全性的指标本文选用了不良贷款率。

5. 流动性。流动性指商业银行满足存款人提取现金、支付到期债务和借款人正常贷款需求的能力。反映流动性的指标本文选用了存款总额和贷款总额。

本文选择的指标及计算方法具体见表1所示。

表1 指标列表

(三)因子分析过程

本文计算过程借助于SPSS 19.0软件对数据进行处理。

1. 数据处理

评估指标中包括正向指标、逆向指标和区间指标三种不同方向的指标。为了保证因子分析的客观性和公平性,排除指标方向的原因所造成的差异,需要对各指标进行同向化处理。本文采用的是正向指标,即指标数值越大表明经营状况越好的指标。指标同向化的处理方法如下:一是正向指标保持不变。正向指标是指指标值越大对商业银行经营越有利的指标,对其不需要进行处理。二是逆向指标的同向化。本文所选用的指标中,逆向指标包括不良贷款比率(X7)和管理费用率(X3)。中国人民银行的监管比例指标认为不良贷款的标准值应小于等于25%,经过分析我们认为不良贷款比例过大会增加银行的风险,进而影响银行价值的评估;管理费用率反映了管理费用在营业收入中所占的比重,较大的管理费用率表明银行管理部门为管理组织经营活动发生了较大的支出,从侧面反映其管理水平差、经营效率低,也影响银行价值。对二者的正向化,使用公式:

2. 因子分析适应性检验

在因子分析之前,首先运用SPSS分析系统对选取的财务指标进行KMO及Bartlett检验,检验因子分析法的适应性结果,见表2。

表2 KMO and Bartlett's Test

由表2可知,KMO数值为0.779(>0.75),因此各变量间的相关程度无较大差异,数据适合做因子分析。Bartlett检验相伴概率等于0,小于显著性水平0.01,可见球形假设被拒绝。依据统计学中因子分析有关原理,表明所选用的财务指标满足运用因子分析的前提条件。换言之,本文选取的9项指标在反映16家上市银行的价值上,必然有相关性和重叠性,即数据适合做因子分析。

3. 特征值和方差贡献率

如表3所示,经过因子分析得出因子变量的方差贡献及贡献率和累计贡献率。

采用主成分方法作为因子提取方法,选定的因子提取标准为:特征值大于等于1。由表3可知,有两个满足条件的特征值,可以选择这两个成分作为主要因子。第一主要因子的贡献率为60.46%,第二主要因子的贡献率为27.239%,两个主成分的累计贡献率已经达到87.702%,用主成分F1和F2代表原来的9个指标,可以基本表达出所有指标信息衡量的银行价值,而且这两个公共因子互不相关,这样就避免了指标信息重复的问题。

表3 Total Variance Explained

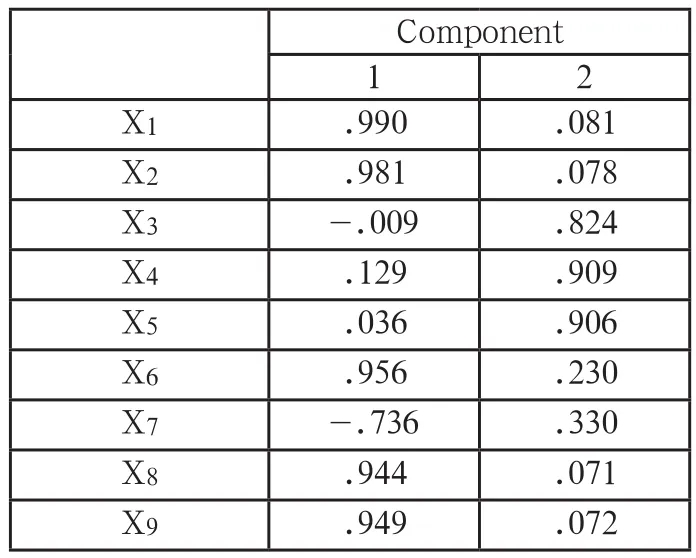

4. 旋转后的因子载荷阵

未经过旋转的载荷矩阵,公共因子在原有变量上的载荷值分布不明显,为消除这一影响,本文采用最大方差正交对因子载荷矩阵进行旋转,使公共因子解释各个原有变量的含义更加清楚。获得旋转后的因子载荷矩阵如表4所示,表中数值为旋转因子载荷估计值,其统计变量与公共因子的相关系数。

表4 Rotated Component Matrixa

5. 因子得分

根据回归法可计算出因子得分函数的系数,根据计算出的系数可以确定因子得分的函数为:

6. 因子解释

由因子载荷矩阵及因子得分函数可以看出,第一个因子F1在净资产总额、资产总额、存款总额、贷款总额等指标上有较大的载荷,这些指标能够清晰地反映出银行的规模,因此可以将第一个因子命名为规模因子;第二个因子F2在总资产净利率、净资产收益率、管理费用率指标上有较大的载荷,这些指标主要反映了银行的盈利能力,因此可以将第二个因子命名为盈利因子。

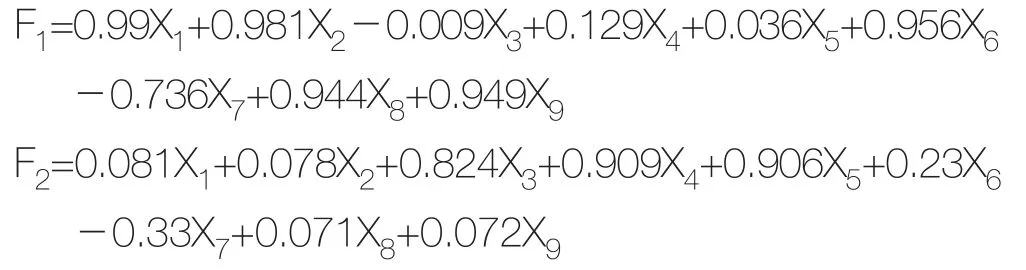

(四)银行价值回归模型建立

根据上文因子分析的结果,我们构造出规模因子和盈利因子两个公因子,它们基本提取了原指标的足够信息,可以有效地衡量银行价值。由因子F1得分的模型可知,资产总额(X1)、企业利润总额(X6)的系数分别为0.99、0.956,对规模因子解释作用较大,可以选择这两个指标来替代规模因子;由因子F2得分模型可知,净资产收益率(X5)的系数为0.909,对盈利因子的解释作用较强,可以选择这个指标来代替盈利因子。经过分析,我们选择资产总额、利润总额、净资产收益率作为解释变量,并且将2012年四个季度末当日的股价即银行市值作为被解释变量Y,采用SPSS软件进行多元线性回归拟合,得到银行价值的线性回归方程为:

通过表5模型汇总可以看出,该拟合模型拟合度R2=0.980,拟合程度较好,说明这三个变量对于银行市值的解释能力比较强。

表5 Model Summaryb

经计算,如表6方差分析表所示F检验中sig.=0.000< 0.05,这表明在显著性水平0.05下,银行市值与资产总额、利润总额、净资产收益率有显著的线性关系,即拟合的回归方程通过了方差检验。表7系数表中,可以看出三个系数的T检验值均小于0.05,表明每个指标对银行市值的解释作用是显著的。

表6 ANOVAb

表7 Coefficientsa

四、总结

1. 本文首先本着全面性和重要性的原则选择了9个影响银行价值的重要指标;然后经过因子分析找出银行的规模因子和盈利因子,并提炼出三个指标作为解释变量;最后将三个指标与银行同期市值做回归分析,拟合出银行价值回归模型。通过检验发现,该回归模型是可行的,这为银行价值的评估提供了一种实证的思路和方法。它可以避免在选择指标时纯粹依靠经验判断的片面性,在使用因子分析方法实证分析后,将资产总额、利润总额及净资产收益率作为影响银行价值的关键因素,从银行规模与盈利能力两个方面反映了银行经营状况,由于这些指标及模型是通过实证数据得到的,故具有较强的说服力。

2. 在使用该模型评估银行价值时,需要注意该模型是建立在上市银行数据之上的,如果应用于非上市银行时还要考虑流动性折扣后进行适当的调整。