房地产市场周期与宏观经济周期关系的实证研究

丛 颖(东北财经大学 投资工程管理学院,辽宁 大连 116025)

一、引 言

房地产行业长期以来是我国经济发展的支柱产业,它的波动特征及变化规律与经济发展有着紧密的联系。随着城镇化进程的不断推进和城市人口的不断增长,我国房地产市场自1998年住房改革以来,进入了前所未有的快速发展黄金期。1998—2011年,我国住宅年销售面积由10 827.10万平方米增长到96 528.41万平方米,房地产投资完成额占GDP的比重由1998年4.28%增加到2011年13.06%,我国每年房地产开发投资额年均增长率约20.90%—30.30%, 2008年受美国次贷危机的影响,2009年增速虽有所减缓,但随后中央实施了积极的财政政策和适度宽松的货币政策,使得房地产市场和宏观经济逐步恢复了增长态势。当前,我国房地产市场处于深度调整期,一线城市频现“地王”的同时,很多三四线城市开始出现供大于求的现象,这种住房市场的调整对于宏观经济的影响值得进一步深入研究。

从一个较长的时期来看,我国经济运行具有一定的周期特性,而房地产作为我国经济发展的重要产业,也相应存在着周期特性,这两者之间的领先—滞后关系是当前研究的热点问题。现有对房地产周期和经济周期关系的研究,大多是从宏观层面分析两者波动的规律和特征识别,但对于不同区域、不同城市的房地产周期和宏观经济周期的相互作用关系研究成果相对较少。本文将在回顾现有文献的基础上,试图通过全国和区域两个层面研究房地产市场与宏观经济周期的相互关系,结果对于协调我国房地产市场与国民经济发展关系具有一定参考意义。

二、文献综述

房地产周期最初是由美国学者Homer Hoyt在1933年出版的《房地产周期百年史》一书中提出的,随后学者开始对房地产周期的识别和预测进行了更深入的研究。Brown[1]考察了1968—1983年美国家庭住房的销售情况,结论发现房地产周期循环依然存在,并且与国民经济周期具有很强的相关关系。Alexandra等[2]根据经典的经济周期理论,利用领先指标的方法对英国的商业房地产周期阶段进行了估算,由于宏观经济和房地产市场存在紧密关系,他们认为运用领先指标的方法如果成功预测宏观经济周期的发展趋势,那么也可能对未来商业房地产周期的变化提供早期的信号。2008年美国次贷危机所引起的全球经济的下滑,使得房地产周期和宏观经济周期的相互作用关系问题再次引起学术界的关注[3-4]。Pholphirul和Rukumnuaykit[5]用GIM指标衡量泰国的房地产市场周期,结论认为房地产周期的扩张阶段大概持续25.25个月,而收缩期要持续44.00个月,一个完整的波谷—波谷的周期大约要持续69.25个月,房地产周期在低谷和高峰期分别要领先泰国的经济周期14.30个月和20.30个月,而且在扩张期房地产周期领先于经济周期,但在收缩期房地产周期对经济周期的领先作用不明显。此外,还有学者利用DSGE[3]、DCF[6]等计量模型来分析房地产市场和宏观经济的相互作用关系。

近年来,我国国内学者对房地产周期*英国皇家测量师协会(RICS)定义房地产周期是指物业总收益率的反复但不规则的波动。的识别和波动规律也进行了大量的研究。在房地产周期识别因素的选取上,有学者使用空置率、商品住房销售额增长率、物业的总收益率、商品住房销售价格等单指标因素来测度房地产周期;也有的学者使用的是综合指标来量度[7]。在房地产周期预测的方法上,国内学者也进行了创新性的探索,主要应用的方法包括动态经济学的方法[8]、灰色-马尔可夫链模型[9]、聚类和主成分分析法[10-11]、谱分析法[12]、系统动力学理论[13]和K线理论[14]等。现有的关于房地产周期和经济周期之间关系研究的文献中,何国钊等[15]、梁云芳等[16]和周志春等[17]从不同角度研究了我国房地产周期和经济周期之间的互动关系,为进一步研究房地产市场和宏观经济市场的关系提供了理论研究的基础。但这些研究主要集中从全国层面研究房地产周期和宏观经济周期的互动关系等,而从区域角度研究两者之间关系的文献较少。

基于此,本文试图首先采用HP滤波分析方法从宏观层面讨论我国房地产周期和经济周期之间的关系。其次将我国35个大中城市按照经济发展状况和城市规模进行聚类分析,运用面板模型将不同类别的城市房地产周期变动和宏观经济周期的变动相比较,分析一类城市、二类城市和三类城市在面临相同的政策调控时房地产市场的响应速度,结果可为我国未来房地产市场调控提供决策的理论依据。

三、实证分析

(一)全国层面:房地产周期和经济周期变化关系

(1)

HP滤波就是解决式(2)的函数最小化问题:

(2)

HP滤波的大小依赖于λ值,当λ趋向于无穷时,波动趋势趋近于线性,参数λ通常根据先验性得到,通常使用季度数据时,λ取值1 600,使用年度数据时,λ取值100,月度数据λ取值14 400。国房景气指数是反映我国房地产变化趋势的综合指标体系,宏观经济指数是反映宏观经济运行的综合指标体系,利用这两个指标的全国月度变动情况来近似反映全国房地产周期和宏观经济周期变动趋势具有一定的合理性。数据选取范围是1998年1月—2013年12月的月度数据,λ取值14 400。

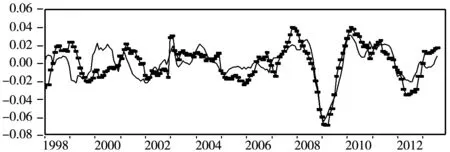

图1是我国房地产周期和宏观经济周期HP滤波分解后周期趋势的叠加图,图1中线形图代表的是经济周期的变动,点线图表示的是房地产周期波动的变化图。从变动趋势上看,1999—2013年我国房地产周期和经济周期的变动趋势及变动频率基本一致,房地产周期稍领先于经济周期的变动,但这种领先趋势并不明显。从图1中直观可以看出,2008年受美国次贷危机影响,我国的宏观经济增长速度明显减缓,房地产市场在这个阶段发展速度也相应减缓,这种趋势在2009年第二季度开始出现回暖。

图1 我国经济周期和房地产周期的HP滤波分解周期趋势图

数据来源:wind资讯数据库。

具体来说,一个完整的周期通常要经历复苏、扩张、收缩和衰退四个阶段,从图上可以将房地产周期按照“谷底—谷底”的方法,大致划分为五个阶段。第一个周期阶段(1998.01—2000.04),第二个周期阶段(2000.05—2002.12),第三个周期阶段(2003.01—2005.12),第四个周期阶段(2006.01—2009.03),第五个周期阶段(2009.03—至今)。这与现实情况基本相符,1998年是我国实行货币化供给政策的开端,这个阶段房地产市场化处于刚刚起步阶段,房地产市场化地位的巩固也使得人们对于房地产需求增加,主要的目标是改善居民的居住条件,推动住房的市场化。第三个周期阶段(2003.01—2005.12)的特征是我国房地产市场局部地区出现投资过热,天津、重庆、大连等城市住房价格出现大幅上涨,政府为了控制房价过快上涨,出台了《国务院关于促进房地产市场持续健康发展的通知》、《关于调整住房供应结构稳定住房价格的意见》等文件,旨在鼓励住房消费的同时调整住房供给结构,抑制住房价格过快上涨。第四个周期阶段(2006.01—2009.03),在这一阶段市场处于又一轮增长过热的阶段,政府频繁出台金融政策、税收政策、保障住房政策,抑制住房价格上涨过快是调控的重点,2008年受美国次贷危机的影响,我国宏观经济也陷入萧条,房地产市场消费者的预期受此影响购房意愿下降,此后我国出台4万亿元投资计划,拉动了经济增长同时房地产市也逐渐开始复苏。目前正处于的第五周期阶段,房地产市场处于深度震荡调整期,住房价格的上涨由于调控政策的出台得到一定程度抑制。近年来政府工作重点工作是一方面控制房地产投机者需求,另一方面通过不断加强保障房供给、信贷约束等措施抑制住房价格过快上涨。

为进一步考察房地产周期(re_cycle)和经济周期(jj_cycle)的因果关系,在取对数进行一阶差分,满足平稳性检验,可将回归模型假定为:

(3)

(4)

其中,噪音μit和θit假设互不相关,利用Eviews6.0判断格兰杰原因的方法是利用F检验来检验下述统计量是否服从F分布。

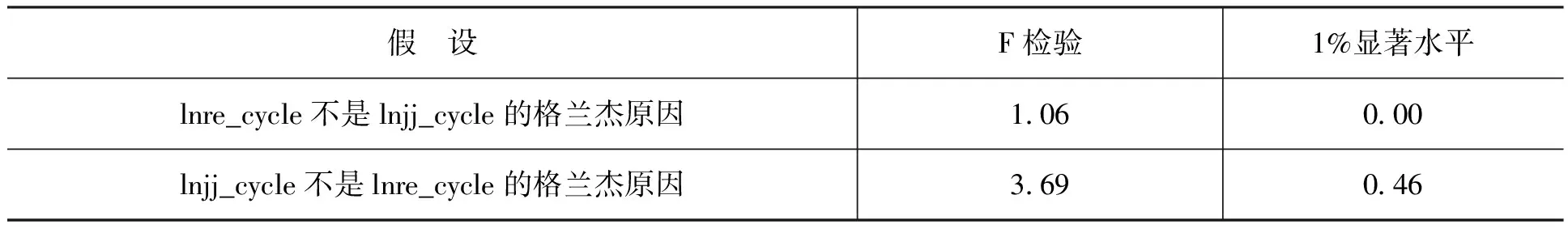

(5)

如果S1大于F的临界值,则拒绝原假设;否则接受原假设。根据AIC标准试算,得出格兰杰最后滞后期是6,详细的结果如表1所示。在1%的显著性水平下,dre_cycle不是引起djj_cycle的格兰杰原因,拒绝了原假设,则意味着房地产周期是引起经济周期变动的格兰杰原因。

表1 格兰杰检验结果

(二)城市层面:房地产市场与宏观经济的相关关系

1. 35个大中城市聚类分析结果

为进一步从区域视角研究房地产周期和经济周期的相关性,本文拟采用35个大中城市的数据进行研究。从地理区位上来说,这 35个大中城市基本遍布了我国东部、中部和西部各个区块,利用城市数据进行区域差异研究结果更为准确。35个大中城市根据经济发展水平和城市规模的不同进行K-Means聚类分析,把35个大中城市划分为变量城市的GDP、常住人口和城镇人均可支配收入的真实值作为特征变量,为保证聚类数据的准确性和可比性,选取2002—2011年的年度数据,按照频次和分布把城市区域分布大体上分成了三类,如表2所示。

表2 35个大中城市聚类分析结果

2.房地产周期和经济周期相关性实证检验

(1)数据来源及模型设定

房地产周期的波动除了与宏观经济增长率相关以外,还与居民的可支配收入、资金成本等因素有关,因此,本文选取我国35个大中城市的数据样本,构建计量模型如式(6)所示,其中,P表示商品房平均销售价格(单位:元/平方米),以住房价格变量作为解释变量,是因为房地产住房价格波动是反映房地产市场周期变动的最灵敏、最直观的指标;GDP是表示国民生产总值(单位:百万元),作为被解释变量,主要反映的宏观经济周期波动的变化;I(单位:元)代表城镇人均可支配收入;R(单位:%)代表借贷成本,数据使用五年期贷款利率,为保证数据的统一可比性,选取2002—2011年年度数据,GDP指标用GDP平减指数变为真实值,其余数据运用CPI平减指数处理为真实值,数据来源于wind资讯数据库、搜数网统计数据库和国家统计局网站。

lnp=lnGDP+lnI+lnR+ε

(6)

(2)单位根检验

考察房地产市场周期(P)变动对宏观经济(GDP)变动的影响,前提要对各个变量进行单位根检验,保证所选择变量的平稳性。对所有变量取对数处理,进行一阶差分后,序列lnP、lnGDP、lnI和lnR均为一阶单整I(1)。本文采取LLC(Levin-Lin-Chu)检验和PP-Fisher检验,单位根检验结果如表3所示。

表3 单位根检验结果

(3)面板模型估计

在各变量单位根一阶平稳的基础上,利用Eviews6.0中的Kao和Perdroni方法进行协整检验,结果显示各变量之间存在长期协整关系,模型没有出现伪回归。进一步运用F值检验如下两个假设:

H1:β1=β2=…=βn

H2:α1=α2=…=αnβ1=β2=…=βn

如果满足假设H2即说明模型为不变参数模型,不用进行进一步检验。如果拒绝H2,需要进一步进行检验,如果接受H1,则意味着为变截距模型,拒绝H1模型即为变系数模型。计算得到F1=2.78,F2=16.49,得到F在95%显著性水平下的估计值F2(136,210)=1.28, F1(102,210)=2.78,由于F2<16.49,因而接受H2,因此,模型采用不变参数模型。对35个城市按照不同类别进行面板模型回归,结果如表4所示。

表4 不同类别城市面板模型估计结果

注:括号内为各变量的T统计值。

3.实证检验结果分析

结果得到三种类别的城市的房地产价格波动与宏观经济波动存在正相关关系,全国层面的房地产价格波动与GDP变化率的相关系数为0.16。第一类城市的房地产价格波动与GDP波动相关系数为0.30,要高于第二类城市0.13,第二类城市相关系数又高于第三类城市0.11,这说明第一类城市(以北京、上海为代表)房地产市场的房地产周期变化对宏观经济变动的敏感性程度更高,响应速度更快,第二类城市其次,第三类城市房地产周期与总经济周期波动敏感性较弱。

住房价格的波动与人均可支配收入呈正向相关关系。从全国层面来说,人均可支配收入的波动对住房价格的波动相关系数为0.65,第一类城市、第二类城市和第三类城市的人均可支配收入的变动对住房价格的相关系数分别为0.69、0.64和0.58,呈依次递减趋势。这与现实情况相符合。第一类城市如北京、上海,平均住房销售价格要高于第二类和第三类城市的平均住房销售价格,居民收入的变动对住房价格波动的敏感程度相应较高。此外,全国层面和不同类别的城市的住房价格对于利率的变动相关性较弱,相关性系数在0.02—0.07之间,说明住房价格对于资金成本的变动不敏感。

四、主要结论及建议

本文通过宏观和区域两个层面,定量分析了我国房地产市场周期和宏观经济周期作用关系。首先,通过从宏观视角实证分析我国房地产周期和经济周期的互动关系,得出这两者之间存在紧密的相关性,且房地产周期是经济周期变化的格兰杰原因。其次,用聚类分析将我国35个大中城市按照经济发展程度分为三类,从区域视角利用面板模型实证检验不同类别城市的房地产市场和宏观经济之间的相互作用关系,结果表明,三类城市群具有相类似的房地产波动周期轨迹,对于经济相对特别发达的第一类城市,如北京、上海、广州、深圳的房地产市场周期变动和宏观经济变动的相关系数最高,房地产周期平均为36—56个月。经济比较发达的第二类城市房地产周期与宏观经济变动周期相关程度较为紧密,这两者的滞后相关性较第一类城市较弱。第三类城市如银川、南宁等城市房地产市场对于宏观经济的波动敏感程度较前两类城市都要相对弱一些。针对实证检验的结果,本文提出以下建议:

第一,我国的房地产市场发展有明显的区域特征,建议政府在未来的政策调控方向和调控力度上,可采取分区域的调控措施,针对不同类别的城市政策制定可有所侧重。在经济较为发达的一类城市,房地产市场对于宏观经济变动的敏感性较高,政府在抑制房价过快上涨的同时,应更注重中低收入家庭的住房保障问题,对于经济一般发达的第三类城市,房地产市场对于宏观经济变动的敏感性较弱,政府应更注重信息的公开和透明,尽量通过市场化手段进行调节。

第二,房地产周期变化和宏观经济变化规律都是由内因和外因共同作用所产生的,彼此之间的互动关系是一个动态的变化过程,房地产业是推动我国城镇化发展的重要力量,同时房地产业健康发展直接关系到宏观经济的稳定发展,鉴于房地产市场和宏观经济的相关性,政府在调控过程中应谨防房价快速下降或升高对于经济造成的冲击。

第三,应该注重房地产业与人口、产业、经济相协调发展,近期我国很多一线城市“地王”频出,同时以鄂尔多斯的康巴什、云南呈贡新区等为代表的“鬼城”、“睡城”频现,要避免这种两极分化的出现,需要注意房地产与经济发展的平衡发展,改变地方政府因“土地财政”对房地产产生的路径依赖。

此外,本文利用HP滤波模型和面板模型相结合的方法对我国全国和35个大中城市的房地产市场周期和经济周期的互动关系进行研究,也为分析这两者的关系提供了一种新的思路和方法,未来研究可以从更微观的视角对房地产周期和经济周期的短期波动的内在作用机理进行研究。

参考文献:

[1] Brown,G. T. Real Estate Cycles Alter the Valuation Perspective [J]. Appraisal Journal, 1984, 54(4): 539-549.

[2] Alexandra ,K., George ,M., Sotiris, T. Forecasting UK Commercial Real Estate Cycle Phases with Leading Indicators: A Probit Approach[J].Applied Economics, 2004, 36(20):2347-2356.

[3] Iacoviello ,M., Neri, S. Housing Market Spillovers: Evidence from an Estimated DSGE Model[J].American Economic Journal: Macroeconomics, 2010: 125-164.

[4] Reinhart ,C. M., Rogoff ,K. S. Is the 2007 US Sub-prime Financial Crisis So Different? An International Historical Comparison[R]. National Bureau of Economic Research, 2008.

[5] Pholphirul,P., Rukumnuaykit, P. The Real Estate Cycle and Real Business Cycle: Evidence from Thailand[J]. Pacific Rim Property Research Journal, 2009, 15(2): 145-165.

[6] Bouchouicha , R., Ftiti, Z. Real Estate Markets and the Macroeconomy: A Dynamic Coherence Framework[J]. Economic Modelling, 2012, 29(5): 1820-1829.

[7] 丁烈云.房地产周期波动成因分析[J].华中科技大学学报(社会科学版),2003,(2):19-25.

[8] 张红,马进军,孔沛.基于动态计量经济学模型的房地产周期研究[J].清华大学学报(自然科学版),2007,(12):2111-2113.

[9] 吴璟,刘洪玉.基于灰色-马尔可夫模型的房地产周期研究[J].统计与决策,2009,(6):32-34.

[10] 唐志军,徐会军,巴曙松.中国房地产周期波动研究——一个基于时序全局主成分方法的分析[J].科学决策,2009,(6): 1-9.

[11] 张坤生,朱逸寒,熊俊熙,等.基于有序聚类分析的房地产周期波动与影响因素研究[J].工程管理学报,2012,(6):104-108.

[12] 张红,谢娜.基于主成分分析与谱分析的房地产市场周期研究[J].清华大学学报(自然科学版),2008,(9):24-27.

[13] 徐春青,田益祥,马永开.房地产周期波动的系统动力学模型[J].电子科技大学学报(社科版),2011,(4):32-37.

[14] 祁神军,万清,张云波,等.房地产周期波动及价格趋势分析与预测[J].武汉理工大学学报(信息与管理工程版),2011,(4):288-291.

[15] 何国钊,曹振良,李晟.中国房地产周期研究[J]. 经济研究,1996,(12):51-56.

[16] 梁云芳,高铁梅,贺书平.房地产市场与国民经济协调发展的实证分析[J].中国社会科学,2006,(3):74-84.

[17] 周志春,李征,毛捷.房地产业周期与经济周期的互动关系研究——来自中国的经验证据[J]. 南京大学学报,2010,(6):47-57.

[18] Hodrick, R.,Prescott, E.C. Postwar U.S. Business Cycles: An Empirical Investigation[J]. Journal of Money, Credit, and Banking, 1997: 1-16.

——来自河北的数据检验