次贷危机爆发后影响A 股定价的因素

姜天奕

(1.民航河北空管分局,河北 石家庄 050011;2.中国社会科学院研究生院金融系,北京 100000)

引言

次贷危机席卷全球,相对封闭的中国资本市场能否置身事外?次贷危机后,世界经济格局重新调整,在新的市场环境中,A 股市场又有哪些变化?发达经济体陷入低迷后,中国成为世界经济增长的引擎,为何A 股主板市场却喋喋不休?本文统计分析了次贷危机爆发后的一些经济数据,并试图解释这些问题。

一、资料说明

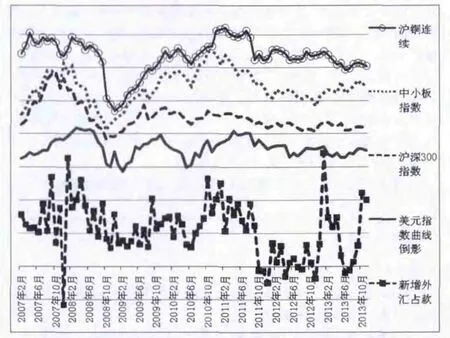

本文选取的金融数据有,新增外汇占款月统计数据,美元指数、沪铜连续、沪深300 指数和中小板指数的月收盘价。

外汇占款是指受资国中央银行收购外汇资产而相应投放的本国货币。由于国家为了外资换汇要投入大量的资金,需要国家用本国货币购买外汇,因此增加了“货币供给”,从而形成了外汇占款。新增外汇占款增加反映了资本的跨境流入,基础货币供给的增加。反之,则反映资本流出。

美元指数是综合反映美元在国际外汇市场的汇率情况的指标,用来衡量美元对一揽子货币的汇率变化程度。图1 中“美元指数曲线的倒影”是将美元指数曲线向下180 度翻转,曲线向下代表美元指数上升,曲线向上代表美元指数下降,便于对曲线形态进行比较。

铜是一种金融属性较强的大宗商品,其价格不但受到工业产需的影响,而且受到金融投资活动的影响。铜是全球交易的常见品种,而且交易量大,市场不易被少数交易商控制,因此铜价走势对大宗商品走势具有一定代表性。沪铜连续是上海期货交易所铜期货主力合约的价格走势。

沪深300 指数的样本为规模大、流动性好的股票,覆盖了沪深市场60%左右的市值,具有良好的市场代表性和可投资性,反映中国证券市场股票价格变动的概貌和运行状况。

中小板指数由在深交所中小企业板上市交易的流通市值的比重和平均成交金额的比重较高的前100 只股票构成。

本文选取的金融数据的时间段为2007 年2 月至2013 年12月。次贷危机的时间点选为2007 年2 月13 日,当日汇丰控股为在美次级房贷业务增18 亿美元坏账拨备,美最大次级房贷公司Countrywide Financial Corp 减少放贷,美国第二大次级抵押贷款机构New Century Financial 发布盈利预警,美国抵押贷款风险开始浮出水面。

二、美元价格对A 股价走势的影响

从图1 可以看出,美元指数曲线的倒影与新增外汇占款曲线有同样的变化趋势,即美元指数跌入谷底时总伴随着新增外汇占款的激增,反之美元指数处于高位时总伴随外汇占款增速的放缓。这说明美元价格显著影响外汇占款的增减,进而影响货币供给。外汇管制政策不能完全隔绝资本的跨境流动。

经过改革开放三十多年的发展,中国现已成为全球制造业中心和全球最重要的商品贸易国。繁荣的贸易需要资本的自由流动,全球化的资本配置可以提高经济效率。由于市场的需求,大量规避外汇管制的金融工具孕育而生。例如,外币质押人民币贷款,虚假外贸交易、外商直接投资和外汇黑市等。因此外汇管制变得越来越困难,资本流动越来越自由。此外,为保持汇率稳定,人民币汇率实行“有管理的浮动汇率制度”,不能完全自由的浮动。正如蒙代尔-弗莱明模型的阐释,资本可自由流动的市场,如果实行固定汇率,货币政策的作用可国际间传导。因此我国的货币政策不完全独立,货币供给严重受到外国货币政策的影响,尤其受美元的影响。

图1 次贷危机爆发后的一些经济变量的走势

在图1 中,美元指数曲线的倒影和沪深300 指数曲线的形态非常相似,变化节奏也比较同步,具有强相关关系,相关系数为-0.45。这是由于美元价格的变化产生了外汇占款的增减,进而影响了国内的基础货币供给。货币供给的变化促使资产价格波动,流动性较好的A 股市场对货币供给的变化尤为敏感,最终表现出美元指数与沪深300 指数高度负相关。(房地产流动性相对较差,投资者难以快速出售房地产来缓解流动性危机。在美国,房地产价格变化往往滞后于利率变化3 个月。)

表1 经济变量间的相关系数

图1 中,沪深300 指数不但与美元指数曲线的倒影形态相近,而且与铜的价格走势也相近。表1 所列的沪深300 指数与铜和美元指数相关系数为-0.45 和-0.59,同时沪深300 指数与铜的相关系数为0.49,三者之间都具有强相关性。A 股价格与铜价显著正相关,并且都与美元指数强负相关。这说明在发达经济体深陷泥潭的环境中,虽然中国经济涨势强劲并对大宗商品的胃口巨大,但是美元仍然掌握对A 股和大宗商品的定价权。次贷危机后的全球市场,美元仍是流动性最好的货币,被视为国际交易中最常用的通货,和美元相比,商品、服务、权利和流动性较低的货币都被归为资产。美元仍然在对全世界的资产进行定价,A 股也不例外。

三、导致中小板和主板走势出现分化的因素

从图1 可以看出,自2009 年底开始,中小板指数与沪深300 指数走势发生分化。中小板股票表现较好,估值普遍较高。截止2013年底,市盈率40~50 倍的小盘股很常见,网络股板块平均市盈率超过100 倍,而大盘蓝筹股表现较差,市盈率只有10 倍左右,甚至多只个股跌破净资产。

从企业经营效益的角度,很难解释A 股行情的低迷以及主板和中小板分化的现象。金融危机后,我国GDP 增速虽有放缓,但仍然令其他主要经济体望尘莫及。从经营业绩来看,沪深300 指数所涵盖的企业,规模较大,抗风险能力和盈利能力较强,股票的市盈率远低于中小板股票。可是与2007 年最高点相比,上证指数已跌去三分之二,明显脱离基本面,股市回报率甚至不及部分危机国家。与主板市场相反,中小板及创业板连续上涨走出独立行情,创业版指数屡创新高。

从流动性供给的角度,也无法解释沪深300 指数的低迷。近年来国内货币市场流动性总体充沛,外资不断涌入,M2 突破百万亿,并且保持高速增长。不时推出的货币紧缩政策虽抑制了流动性的短期暴增,但并未扭转流动性快速增长的趋势。泛滥的流动性促使房地产价格一飞冲天(即使是在钱荒的时候),同时也促生了收藏品,高档白酒,农产品,宠物,花卉等市场的过度投机。信托行业通过承销次级债和垃圾债,资产规模一举超越保险业,坐上了仅次于银行业的金融业第二把交椅。股市也并未完全错过这一场流动性盛宴,中小板和创业板的繁荣程度不亚于美国股市。然而大盘蓝筹股似乎不食人间烟火,不为宽松的流动性所动容。

西方有句谚语,“可以把马牵到河边,但是不能强迫它喝水”。同理,可以向市场注入大量的流动性,但是不能强迫人们拿这些钱去买股票。或许是心理因素的影响,导致大盘股与小盘股价格走势两极分化。我们可以尝试用风险预期来解释蓝筹股的低估值现象。我们人类从来不是理性的动物,我们拥有丰富的感情,我们对风险的认识也常带有感情色彩。

首先,在不精通的领域做决策时,人们容易相信权威。在国际金融市场中,美国评级机构和投资银行无疑控制着话语权,扮演着权威的角色,这些机构出于美国经济和政治利益,有意无意的唱空中国经济,激发投资者对中国经济的恐慌情绪。恐慌情绪加大了投资者对A 股的风险预期,使A 股的风险溢价大幅提高。然而,A 股股息和股票回购不足,无法满足投资者对风险溢价的要求。

其次,投资者的经历也会影响风险预期。例如,由于前期房地产的赚钱效应和股市的赔钱效应,导致中国大多数投资者低估了房地产的风险和高估了股市的风险,于是中国投资者宁可去欧美买便宜房地产也不愿在中国买便宜股票。反之,饱受房贷折磨的欧美投资者很难理解中国投资者在欧美买房一掷千金的做法。由于投资者对蓝筹股风险的高估,导致股票被抛售。抛售行为导致风险预期进一步上升,资金进一步流出蓝筹股,形成恶性循环。反之,中小板及创业板连续上涨的行情促使投资者风险预期降低且收益预期升高,产生促使股价上涨的良性循环。这些因素最终导致沪深300 指数与中小板走势出现分化。

第三,投资者具有从众心里。因为融入群体的个人会感到安全,而特立独行者需承受压力。非专业投资者通常认为“追随大众”的投资策略风险最低。这种心理加深了投资热度的两极分化,于是小盘股爆炒概念,而大盘股乏人问津。

四、结论

经过对次贷危机后A 股价格走势的分析,可以得出两条主要结论,第一,在现行缺乏弹性的汇率制度下,次贷危机后的A 股的定价和大宗商品一样,严重受到美元的影响,A 股市场不完全是中国实体经济的晴雨表。第二,投资者悲观的预期是A 股主板市场低迷的重要原因。