创业板上市公司资本结构影响因素分析

李宏寅

摘 要:创业板市场是与主板市场相对而言的,对各种中小企业放松入市条件并提供企业血液的重要融资板块。随着创业板市值不断提升,其地位也越来越重要,因此,对其企业的资本结构进行研究意义重大。

关键词:创业板;上市公司;资本结构;多元线型回归模型

一、研究背景

长期以来,我国学术界相关研究主要集中在主板市场企业,而创业板在我国多层次资本市场中的地位越来越凸显。自从2009 年10 月30 日创业板股票在深圳证券交易所上市以来,我国创业板市场呈现出蓬勃发展的势头。截至2014年底,在中国A 股创业板市场上市的股票已达414只,研究意义显著。

本文基于可得数据,采用多元线性回归方法对创业板企业展开实证分析。

二、创业板企业资本结构特征

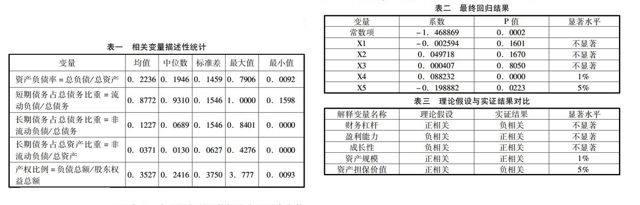

(一)创业板上市公司平均资产负债比率较低。通过对414家创业板上市公司的描述性统计得出创业板企业的平均资产负债率为22.36%(见表一),远低于主板上市公司的平均负债水平。

(二)创业板上市公司的流动负债比重过高。通常认为,流动债务占所有债务的50%最为恰当。根据2014年第三季度财报数据,创业板上市公司流动负债比重的均值为87.72%(见表一),可见,我国创业板上市公司的流动负债比例偏高,无形间加剧了企业短期偿债负担,对企业形成潜在经营威胁。

三、实证分析

(一)样本的确定和数据来源。本文研究所用数据取自于国泰安数据库,选择的样本公司是以2014 年9月30 日截止对外公布财务数据资料的121家创业板上市公司。本文所有统计资料均来自创业板上市公司对外公布的财务报表。

(二)变量定义

1、因变量。资产负债率一般能全面且直观的衡量企业所面对的债务负担,因此,因变量选用资产负债率: Y = 总负债/ 总资产。

2、解释变量。解释变量具体定义: X1财务杠杆,(利润总额+财务费用)/利润总额; X2营业收入增长率,(本年营业收入-上年营业收入)/上年营业收入;X3利润总额增长率,(本期利润总额-上期利润总额)/上期利润总额; X4公司规模,资产总额对数;X5资产的担保价值,固定资产净额/资产合计。

(三)研究假设。本文运用目前可以获取的有关数据资料,综合国内外已有的研究成果,对创业板上市公司资本结构的影响因素提出如下假说:

假设一:财务杠杆与负债率成正比。财务风险主要取决于财务杠杆的大小,一般而言,偏高的财务杠杆系数是由于资产负债管理中当期现金流出提高所致,而长期债务或者优先股均可能加大当期现金流出,这些都会引起负债率的增加。

假设二:盈利能力与负债比率负相关。当企业具有较强的赢利能力时,内部留存有可能就能满足企业的资金需求,对外部融资需求依赖性小,因此,假设盈利能力与负债率负相关。

假设三:成长性与负债率正相关。一般而言,盈利能力存在高成长性的新兴企业也正值需要输入大量新鲜血液的时期。为了满足成长所需,紧靠留存收益这样的内源性融资是远远不够的,而同时为了保证企业的决策控制权不被稀释,大量的债务融资是不可或缺的。

假设四:企业规模与负债率正相关。于大规模企业而言,利润规模也较高,高比例的债务能产生良好的避税效果。规模企业,尤其是控股集团,分公司及各机构间的资金频繁调动不仅能提高資金利用率还能形成较强的财务费用负担能力。

假设五:有形资产价值与资产负债率正相关。由于信息不对称,在一般的债权债务关系中,相对于债务人,债权人往往承担更大的风险。企业有形资产价值高,则可以有效降低债权人可能产生的潜在损失。因此,可承担相对高的资产负债率。

(四) 实证检验。建立多元线性回归模型:

对y 进行回归分析,得出判定系数R2 = 0.286740,说明最终回归模型整体拟合效果较好,具有较强的解释能力;F =8.763892,Significance F = 0.000001,说明回归方程在99%显著水平下,总线性关系成立。

四、研究结论

根据以上实证分析结果,得出如下结论:假设一、假设二、假设三、假设五均被我国创业板上市公司样本数据证伪,究其原因,本文认为在实证研究的过程中,在财务指标的选取方面有可能存在着不能准确反映公司财务绩效的缺陷。除此之外,假设一未能成立以及假设五中资产担保价值与负债率负相关可能与我国创业板上市公司负债中大部分为短期负债有关。而假设二、假设三显著性检验均未通过则说明营业收入增长率和利润总额增长率并不是影响资本结构的主要因素。最后,假设四虽然被证实,但相关系数只有0.088232,这样的结果实在是很牵强。

五、创业板上市公司资本结构优化的对策

企业是以实现利润最大化为目的的,而想实现利润最大化就要拥有合理的资本结构。首先是融资顺序,根据国内外相关研究经验,企业最优融资顺序应为:内源性融资>债务性融资>权益性融资。而提高内源性融资比例的首要条件就是提高资金运用效率。其次要优化长短期债务比例,短期债务有较强流动性,能提高收益的同时比例过大也会扩大风险,创业板企业因此要适当增加长期债务比例。再次要把控好财务风险,创业板企业多处于高成长期,在此时期,风险与收益并存,在资本结构方面,应根据企业自身特点将资本结构指标量化并设定相关考核机制。最后,相关政府监管机构要完善债务信用评级体系,信用评级体系不仅是企业发行债券的门槛,更是降低企业道德风险,减少信息不对称的有力措施,反过来会规范相关企业的资本结构。(作者单位:河北经贸大学)

参考文献:

[1] 刘淑莲.公司理财[M].北京大学出版社.2007

[2] 梁平.试论企业最佳资本结构的选择[J].商业经济.2009(2)

[3] 叶娣,金铭.不同行业上市公司资本结构和公司价值[J].管理科学.2009(8)