基于“迎合理论”的A股分配新趋势的实证研究

郑 蓉,雍天荣,干胜道

(1.四川大学工商管理学院,四川成都 610065;2.西华大学管理学院,四川 成都 610039;3.海南大学 旅游学院,海南 海口 570228)

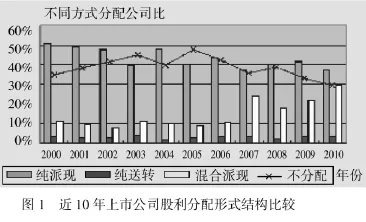

股票股利或转增股本一直都是国内A股市场经久不衰的炒作题材。在1992—1996年间,每年以送股或转增股本方式分配股利的公司占A股公司平均比为28.12%[1],最高的一年甚至达到49.05%,远远高于发放现金股利公司所占比例。不过,随着1998年对股票股利征税及2000年后半强制分红措施的出台,国内上市公司对股利分配形式的偏好开始产生变化:首先,单独选择以送股或转增方式进行股利分配的公司是越来越少了,如图1所示,全部送股、转增以及送股并转增的公司数(简称“纯送转”)占A股非ST公司数的比例各年仅为3%左右,远不复当年占比约28.12%之勇。那么是否从2000年后,国内上市公司都不偏好送转分配了呢?图1的结果显示并不尽然。尽管2000年后整个A股派现的公司数总体与2000年前有了大幅的提高,但这一趋势并未沿续或得到保持。特别是在2006年后,单独派发现金股利的公司所占比从之前的45%~50%之间,迅速下跌至40%左右,并将这一态势在2007年后保持了稳定。同时以混合派现①混合派现是指派现且送股、派现并转增,以及派现的同时送转且转增这三种股利分配方式。方式分配的公司占比却从2006年前10%左右上升到20%左右,2010年甚至达到29.37%,几乎与当年不分配公司占比相当。其次,在纯送转及混合派现的公司中,高送转的公司越来越多,并且单位送转比不断刷新以往历史记录。2009年的神州泰岳公司每10股转增15股派3元的的送转水平已是十分抢眼了,而2010年梅花集团则以每10股转增16.861股派5元的分配水平迅速刷新了前者的历史记录。历来以“圈钱”闻名的A股市场本是“铁公鸡”扎堆的地方,为何在越来越多的上市公司都愿意在送转的同时进行适当的派现?这种蜂拥而上的分配行为是否表明派现并送转,特别是派现并高送转能带给企业某种特别的好处?由于2007—2010年度是混合派现比例有较大变化的年度,故本文拟以股利迎合理论为基础对这一期间的股利分配情况进行实证检验,从而探寻这一分配新趋势产生的根源所在。

一、文献回顾

Lakonishok[2]在1987年就指出,在西方成熟的资本市场里,分配股票股利的公司正呈现出不断下降的趋势,并且转增股本也从未被作为股利分配的方式之一,因此国外的相关文献中对送转股相关理论的研究仅限于对股票股利的研究,且最初都是从对现金股利的信号传递为起点延伸而至的。股利具有信息内涵这一思想最早是由Miller和Modigliani[3]在1961年提出的,但由于现金股利才是发达国家资本市场最重要的分配方式,因此关于股利的信息内涵的研究成果主要集中在现金股利的信号传递上。如Bhattacharya(1979)[4]指出在不完美条件下,现金股利是未来预期盈利的事前信号。关于股票股利信息内涵的最重要的研究成果当数Fama等于1969年[5]关于股票分割产生的价格效应的研究结论:虽然股票分割不会导致企业有实际经济利益的流出,但分割后的每股股利的下降幅度往往总低于股票分割的幅度,于是投资者得到的股息收益实质上反而有所增长。而正是这一股利收益的实质的增长传递了企业高管层对未来发展的信心,从而导致公司股价的上升。即股票股利乃成长中公司所为,故会受到市场的积极反应,但对于企业如何利用这些效应的研究却是从Ambarish等人的研究[6]开始的,他首次指出企业支付现金股利的目的是为了吸引掌握更多信息的客户,这一结论中包含了迎合理论的雏形。2004年,Baker and Wurgler[7]立足于行为财务学提出了股利迎合理论(catering theory),即企业的股利政策不仅取决于企业自身的经营发展及投融资需求,还会受到市场投资者的收益偏好影响。当市场上多数投资者都偏好或不偏好某一种股利分配形式时,采用这类股利政策的公司股价就会相应地上涨或下跌。于是为了提升公司股价,管理层就可能改变其原有的股利政策,以迎合市场投资者的收益分配偏好。从这个角度看,最佳价格理论也可以视为一种股利迎合行为。只不过这种迎合不是为了提高股价,而是以提高股票流动性、吸引更多的投资者为目的所进行的股票拆细行为。关于股利分配的市场效应,国内学者也进行了不少的相关研究,但至今未形成一致结论。陈晓和陈小悦等[8]认为股票股利与混合股利都具有显著的超额收益率,但前者公告的市场正效应大于后者,陈浪南和姚正春[9]的研究结论与陈晓基本类似,都认为股票股利具有明显的信号传递作用,而现金股利宣告的信号效应很弱,或几乎不存在。张水泉与韩德宗[10]则分别比较了牛市与熊市中不同股利分配形式的市场效应,结果发现股利政策的市场效应发生取决于股市的行情:熊市中所有股利的宣告都呈现出显著为负的异常收益,而牛市的情形却恰恰相反。俞乔和程澄[11]认为不同形式的股利政策均具有一定的信号传递效应,但现金股利宣告的异常收益率显著地低于混合股利与股票股利。从国内的研究成果看,尽管学者们对现金股利信号作用的结论不尽一致,但基本都认同了股票股利的市场效应。而对于混合股利的研究,尤其是对含派现的送转分配这类混合股利的研究,国内学者很少涉猎与关注。一方面可能是因为前些年以混合派现方式分配的公司所占比例普遍较低,另一方面或许是因为人们的习惯性思维认为股票股利仍是A股市场的头等嗜好所在。然而环境与偏好总是在不断地发展变化的,而自2007年始的市场分配趋势的新变化使我们不得不重新审视和关注混合派现在市场分配中扮演的角色与作用了。

二、实证研究

(一)样本选择及来源

本文选择了2007—2010年这四年的股利分配数据作为研究对象,数据来源为CAMAR数据库的A股上市公司股票交易日数据,剔除了不分配公司、ST、PT公司、金融保险类公司,以及部分因估计期太短可能造成数据不充分的上市公司。最终抽取的2007—2010年的样本数分别为606、422、591与904个。本文的统计分析通过SPSS15.0统计软件及EXCEL完成。

(二)研究方法

1.确定事件日和事件窗口

分别以在各研究年限的当年11月1日至次年5月31为事件的研究期间,并将预案公告日的窗口期定为0,事件的估计窗为[-90,-20],事件窗口期为[-20,20]。在窗口期的确定上,时间太长,易受突发事件及环境变化的影响,而时间太短又不能完整地反映股利宣告所引起的股价增减变化的总体特征,此外,我国股市普遍存在着信息披露的不规范性,分配预案在公告日之前都会有不同程度消息走漏的可能,因此,在稳健性测试中,笔者选取[-40,40]作为窗口期进行研究对比。

2.事件窗口内累积超额收益率的计算

(1)个股单日超额收益率:个股单日超额收益率的计算公式为:ARit=Rit-^Rit,其中,Rit为股票i在期间t的实际收益率,^Rit为股票i在期间t的正常收益率。

(2)正常回报率:用市场模型来估计正常回报率,公式为 ^Rit=Rft+βi(Rmt-Rft)+εit。其中,Rmt为在期间t的市场收益率,采用上证A指的市场收益率,Rft为无风险利率,取窗口估计期的日无风险收益率,βi为股票i的系统风险,是根据[-90,-21]期间内个股日收益率与所对应的股票市场日收益率进行回归得出的,εit为随机误差项,Rit为股票i在期间t的收益率。

(三)实证分析

1.股利分配形式的市场迎合效应检验

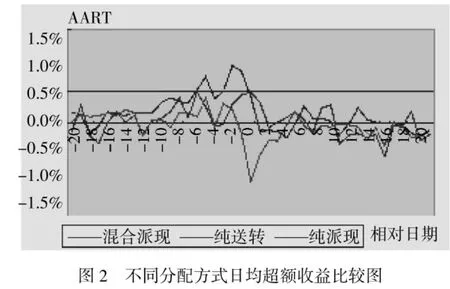

图2与图3的收益比较表明,三类分配方式的平均日超额收益率在公告日的4天前及公告日后,基本上呈随机波动,没有明显的超额收益。只有到了公告日的前三天及公告当日,各类分配方式才出现了明显的异常波动。这表明股利公告效应的主要发生时段就应该是[-3,0]。在公告效应期内,除现金股利分配的平均日超额收益出现显著向下波动趋势外,其他两种含送转的分配方式均出现明显向上波动的趋势。日均超额收益的这一特征在图3上体现为,在公告效应期内,纯派现分配的CAR曲线出现显著向下折转的趋势,而另两种含送转分配的CAR曲线则在该区间出现了一次凸起的峰值,这初步表明市场对纯派现的反应是消极的,而对于纯送转及混合派现的市场反应是积极的。

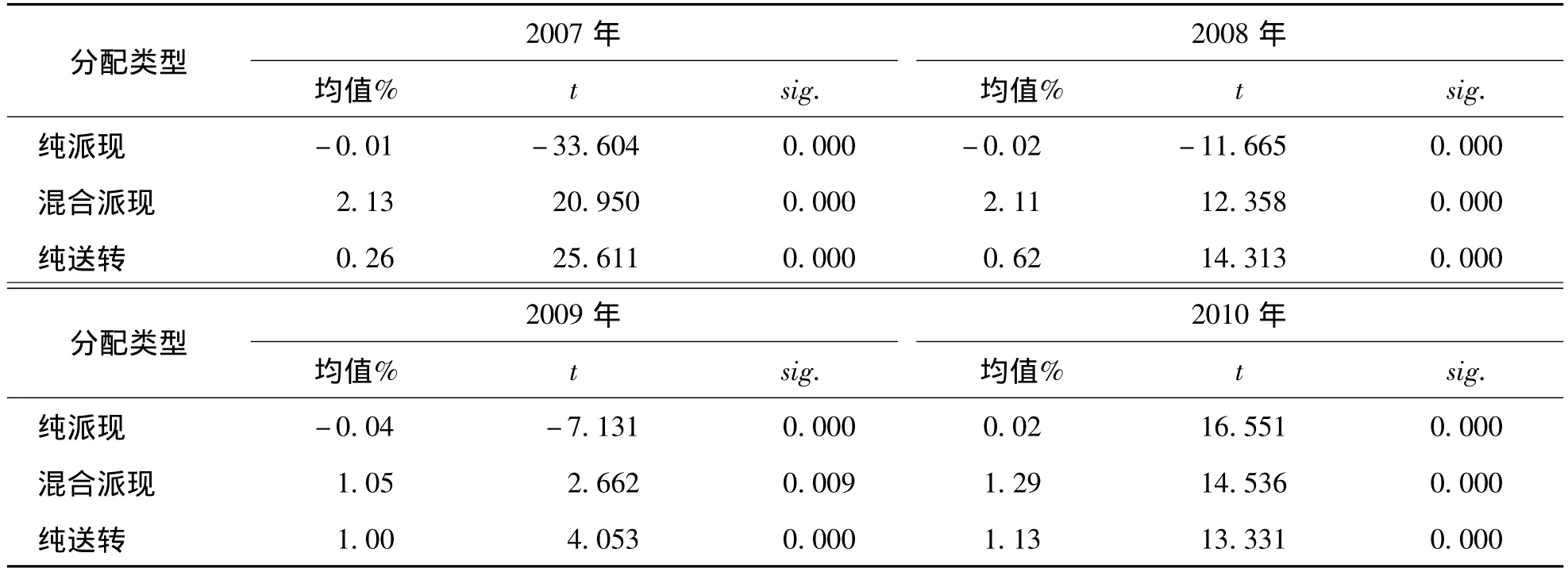

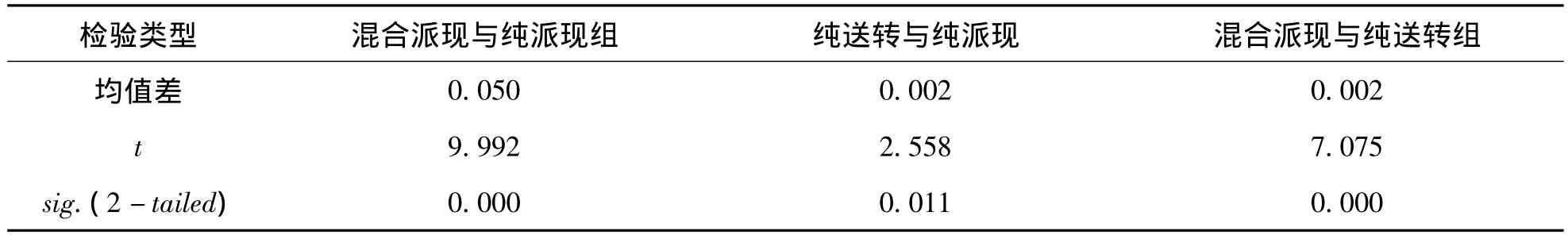

表1对不同分配方式下各年的累计超额收益的显著性进行了检验。检验结果与图2与图3的结论基本相似:在[-3,0]期内,纯派现组的累计超额收益率在2007—2009年内显著为负,2010年其超额累计收益率虽然均值为正,但累计超额收益率太低,以至于“扣除佣金及印花税后完全没有意义”[7],这充分验证了市场对于纯派现的反应总体是消极的。而公告效应期内混合派现与纯送转组的累计超额收益率各年的t值均在1%的统计水平上显著为正,并且混合派现组各年的累计超额收益均高于纯送转组。为了进一步确定不同分配方式间市场偏好差异的显著性,表2对不同分配方式累计超额收益的均值差进行了T检验。结果表明市场对于混合派现、纯送转及纯派现的市场偏好程度呈逐渐递减的趋势,并且每两组样本间的均值差异均在1%或5%的统计水平具有显著性。不过这一结果只能说明市场对不同股利分配方式的偏好差异显著,但并不能解释偏好产生的原因。对于混合派现的特别偏好有可能是混合派现的单位派现水平显著高于纯派现所致,因此不能简单地得出市场反对分派现金股利的结论,因为真正的原因可能是由于“单独派现”的公司的派现水平太低。同样,由于混合派现送转的单位水平与纯送转分配的送转水平有显著差异而造成市场更偏好混合派现这种分配方式。为了进一步验证这一问题,表3又对不同分配方式下单位分配水平的均值进行独立样本检验。

表1 不同分配方式在[-3,0]期间累计超额收益率

表2 不同分配方式累计超额收益均值配对检验

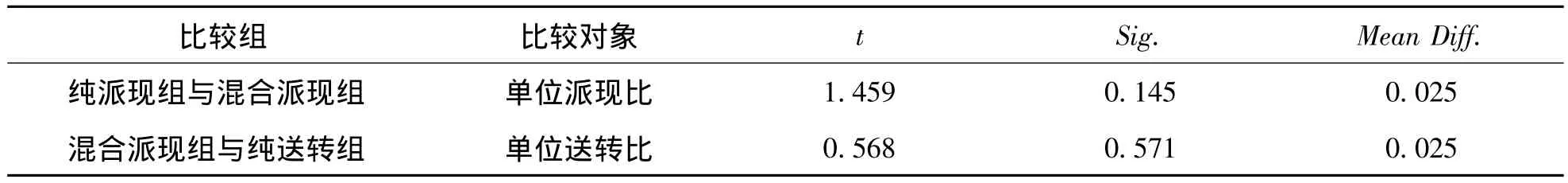

表3的样本均值分类比较表明,不论是混合派现组与纯派现组的单位派现差异,还是混合派现组与纯送转组的单位送转差异均无统计显著性。这表明市场对混合派现的偏好并非是出于其有更高的派现水平或送转水平,更可能的只是因为这种分配方式综合派现与送转两种分配方式的优势,从而更好地迎合了市场对股利分配形式变化的新需求。

表3 不同样本组的单位分配水平均值比较

2.高送转分配的迎合优势检验

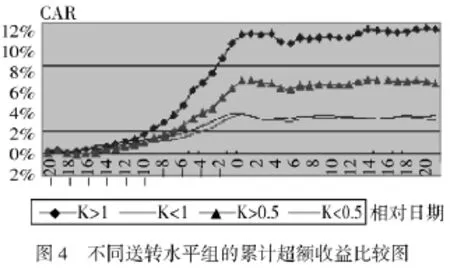

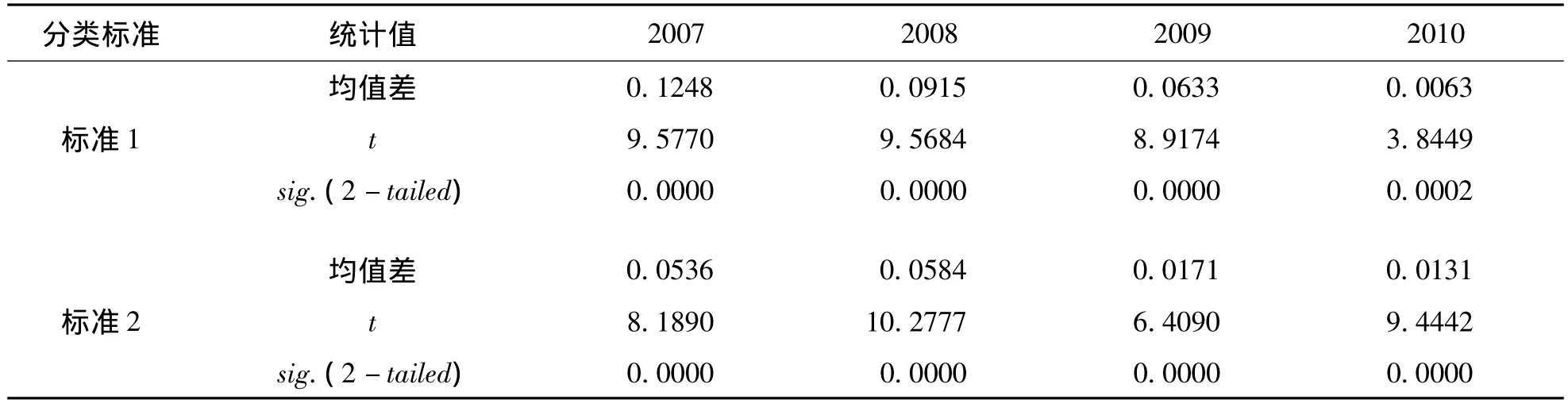

考虑到近两年每股送转比超过1的公司为数较多,为保证研究结果的稳健性,笔者分别以两个标准对各年的送转样本进行分类计算检验:标准1中的高送转股票是指每股送转比K大于等于1的股票;标准2中的高送转股票是指每股送转比K大于等于0.5的股票。图4分别绘制了按两种标准分类后高送转分配组与非高送转分配组样本的累计超额收益率曲线。图形显示,不论是按标准1还是标准2,高送转样本组的趋势线的位置均明显位于非高送转组趋势线之上,并且标准1下高送转样本组的趋势线明显位于标准2下高送转样本趋势线上方,这表明送转的水平与其宣告的累计超额收益率有正向变化关系。而表4的独立样本检验结果进一步证实这一差异不仅存在,而且差异值均在1%的统计水平上具有显著性。即送转水平越高,市场的反应越积极。

表4 不同送转水平组的独立样本检验

三、研究结论与启示

(一)实证结论

实证分析的结果表明,纯派现分配在股利公告效应期内的超额累计收益总体显著为负,仅在一个年度有较低的正超额收益,这与大多数学者关于现金股利基本不具有信号传递效应的结论基本一致。混合派现及纯送转分配在股利公告效应期内具有显著为正的累计超额收益,并且市场对混合派现的偏好程度显著地高于纯送转分配。对于这两种分配方式,当单位送转水平越高时,市场对其宣告的正向反应就越强烈。或许正是看到了市场的这一倾向,近年来以派现并高送转的公司层出不穷,这一现象说明国内上市公司在股利分配形式上有努力迎合市场偏好的倾向。但这一迎合趋势的后面却有着更深的关乎各方的利益趋动机制。

(二)问题的根源

1.混合派现是分红管制政策下的产物 股利分配形式偏好的任何一次变化都有其深刻的政策背景根源。1998年后分配股票股利的减少与资本利得的征税密切相关,同样,混合派现的发展也与分红管制政策息息相关。送转分配作为股本扩张的最重要的手段之一,历来就是国内上市公司的共同嗜好。但对于同时有着不断的强烈的股权再融资愿望的国内上市公司而言,不派现将使得其股权再融资的愿望难以不断地实现。迫于证监会的压力,即使只想送转,但也一定不忘不时地在送转的同时适当派现,这正是当前半强制分红管制的显著成效所在。而这一分红及退市的管制措施眼下有越来越严的趋势,因此,混合派现的公司在未来较短时期内还不太可能迅速地减少。

2.多方利益的趋使的结果 送转特别是高送转一直为上市公司及市场所追捧,其根本原因有几点:其一,由于国内上市公司都拥有较丰富的资本公积储备,因此不论是送股还是转增都是能迅速便捷地实现股本的扩张的重要手段。在一个将资本扩张作为公司经营的重要目标的市场中,高送转自然会成为上市公司的首选;其二,由于市场对于高送转具有显著的正向效应,因此送转很可能带来填权效应,这将使上市公司的股东受益,如果能在送转的同时派现,那对于股东,特别是机构投资者而言无疑是锦上添花。如2009年派现式高送转的王者“神州泰岳”,其每10股转增15股派3元的“最牛分配方案”,完全是为了配合机构投资者所持有的632万股网下配售股份的解禁流通。事实上,该方案公布前后五个交易日的最大涨幅达到了32.49%,这一派送方案究竟迎合了哪些人的需求已经不言而喻。

(三)对股市管制及引导的启示

1.警惕迎合行为可能引起的羊群效应 送转应该是成长中的公司所为。而从长远的角度上看,一个股票的能否填权,不在于它的“高送转”,而在于这个公司的成长能力。然而国内市场分配的现状是,尽管送转公司中仍然存在部分高增长公司,但其只是少数,更多的高送转公司都来自中小板与创业板的企业。当前中小板、创业板平均市盈率已显著高于深沪市主板的市盈率,如果投资者及上市公司过分热衷送转或混合派现就很可能形成羊群效应,在股价上涨时助推涨幅,促使或引发市场恶性投机或泡沫的出现。因此,市场监管部门应警惕迎合行为可能引起的羊群效应,并通过对分红的必要管制措施防止与遏制市场上过分的跟风投机现象。

2.提高现金股利实际回报率,引导市场分配行为理性化 国内投资者之所以热衷于送转分配在很大程度上还是在于国内股市的平均单位派现水平太低,于是投资者只有寄希望于投机性的资本利得来获取投资收益。然而从会计的角度上看,不论是送股还是转增都只是企业所有者权益账户间的内部结构调整而已,并没有实际的经济利益流出。特别是转增股本的资金来源不是来自于企业的经营,而是来自投资者自身的初始投入,新股的高溢价发行往往就是转增股本的最大来源。把自已原始投入的资本溢价当作企业的股利回报,这与自己掏钱给自己发奖金有何异?这不是对利润分配概念的本末倒置吗?因而只有派现才是对投资者最真实的回报,混合派现及单纯送转只应作为资本市场的一种补充分配方式,不应成为资本市场内大多数上市公司的共同选择。因此,在国内这个有着严重的投机倾向的股市中,必须设法引导企业提高派现的实际回报率,避免投资者得到的象征性分红还不如活期存款的利息收益的现象长期存在,从而使现金股利分配成为中国资本市场的的主流分配方式。

[1]魏刚.中国上市公司股利分配问题研究[M].大连:东北财经大学出版社,2001:123-147.

[2]LAKONISHOK J,LEV B.Stock Splits and Stock Dividends:Why,Who,and When[J].The Journal of Finance,2012,42(4):913 -932.

[3]MILLER M H,MODIGLIANI F.Dividend Policy,Growth,and the Valuation of Shares[J].Journal of Business,1961,34(4):411 -433.

[4]BHATTACHARYA S.Imperfect Information,Dividend Policy,and“the Bird in the Hand”Fallacy[J].The Bell Journal of Economics,1979,10(1):259-270.

[5]FAMA E,FISHER L,JENSEN M,et al.The Adjustment of Stock Prices to New InformaTmation[J].International Economjc Review,1969,42(4):1-21.

[6]AMBARISH R,JOHN K,WILLIAMS J.Efficient Signaling With Dividends and Investments[J].The Journal of Finance,2012,42(2):321 -343.

[7]BAKER M,WURGLER J.A Catering Theory of Dividends[J].The Journal of Finance,2004,59(3):1125 -1165.

[8]陈晓,陈小悦,倪凡.我国上市公司首次股利信号传递效应的实证研究[J].经济科学,1998(5):33-43.

[9]陈浪南,姚正春.我国股利政策信号传递作用的实证研究[J].金融研究,2000(10):69-77.

[10]张水泉,韩德宗.上海股票市场股利与配股效应的实证研究[J].预测,1997(3):29-34.

[11]俞乔,程澄.我国公司红利政策与股市波动[J].经济研究,2001(4):32-40.