私募股权投资特征、IPO抑价与经营绩效——基于我国创业板的实证研究

马 翔

一、引言

私募股权投资(Private equity)参与,特别是创业投资参与对企业IPO抑价和经营绩效的影响是国内外研究的重点领域。国内外现有文献中,绝大多数都将私募视为同质的,在对私募不加区分的条件下研究私募的存在性对企业IPO抑价和经营绩效的影响。然而,国外一些对私募进行区分后的研究发现,私募不同的特征对企业的影响存在差异。为弥补国内现有研究的不足,本文从私募的特征出发,研究私募自身不同的特征(私募经验、私募声誉和私募背景)和不同的投资特征(私募投资持续时间、私募持股比例、联合投资与单一投资、阶段性投资与一次性投资)对企业IPO抑价和经营绩效影响的差异。

二、文献综述

(一)私募经验与IPO 抑价、经营绩效

(1)私募经验与IPO抑价

Gompers(1996)发现,出于“逐名动机”,年轻的私募倾向于更早的将参与的企业推向上市。企业上市越早,投资者公开可获得的用于企业估值的信息越少,公司的真实价值不确定性越大,抑价程度越高。

(2)私募经验与经营绩效

Barry et al.(1990)和Gupta&Sapizenza(1992)指出私募专注于投资特定的行业以增强筛选、监督公司的能力。Gompers(1996)和Lee&Wahal(2004)的研究发现私募专业知识和经验的积累与其成立年限正相关。Ivanov et al.(2008)研究发现私募的成立年限对企业的经营绩效有显著地积极影响。

(二)私募声誉与IPO 抑价、经营绩效

(1)私募声誉与IPO抑价

Nahata(2008)研究表明,高声誉的私募能降低抑价程度,但关系并不显著。Shu et al.(2011)发现由于高声誉私募参与的公司能吸引更多投资者的注意,使得IPO抑价程度更高。

(2)私募声誉与经营绩效

Nahata(2008)研究表明,高声誉私募能提供更好的增值服务,使得参与企业的经营绩效好于低声誉私募参与的企业。Krishnan et al.(2011)以美国1993-2004年上市的公司为研究对象,发现私募声誉与企业经营绩效具有显著地正相关关系。Shu et al.(2011)以台湾1994-2007年上市的公司为研究对象,得出了同样的结论。

(三)私募背景与IPO 抑价、经营绩效

(1)私募背景与IPO抑价

Tykvová &Walz(2007)以德国新市场1997-2002年的上市公司为研究对象,发现由于德国年轻的私募市场和IPO市场,投资者没能正确识别不同背景的私募的认证作用,不同背景私募参与的企业IPO抑价没有任何显著地差异。

(2)私募背景与经营绩效

Tykvová &Walz(2007)指出相对于国有私募,独立私募和国外私募能提供更好的增值服务,使得其支持的企业回报更高。

(四)私募投资持续时间与IPO 抑价、经营绩效

(1)私募投资持续时间与IPO抑价

Gompers(1996)研究表明,私募参与企业管理的时间越长,IPO抑价程度越低。

(2)私募投资持续时间与经营绩效

Gupta&Sapizenza(1992)指出,相对于成熟阶段,企业在发展的早期更需要私募的积极参与。Sapienza et al.(1996)研究表明对于处于发展早期的企业和追求技术创新的企业,私募能提供提供更多的价值。

(五)私募持股比例与IPO 抑价、经营绩效

(1)私募持股比例与IPO抑价

Barry et al.(1990)发现市场表现出认可私募监督服务的质量,私募持股比例越高,IPO抑价程度越低。

(2)私募持股比例与经营绩效

Amit et al.(1998)提出企业要想得到足够的资金,私募高持股比例也许是最好的方式。但对加拿大上市公司的实证研究却发现私募持股比例与企业经营绩效负相关。

(六)私募联合投资、单一投资与IPO 抑价、经营绩效

(1)私募联合投资、单一投资与IPO抑价

Tian(2012)以美国1980-2005年3452家私募投资的企业为研究对象,发现私募联合投资的企业更有可能成功上市,且IPO抑价程度更低,市场对企业的估值更高。

(2)私募联合投资、单一投资与经营绩效

Smolarski&Kut(2011)以瑞典上市公司为研究对象,发现联合投资对企业经营绩效有积极影响。Tian(2012)研究也表明私募联合投资促进了企业的创新,帮助他们获得比单个私募投资的企业更好的经营绩效。

(七)私募阶段性投资、一次性投资与IPO 抑价、经营绩效

(1)私募阶段性投资、一次性投资与IPO抑价

Gompers(1995)提出私募常用的三种控制企业的策略为可转换债券、联合投资与阶段性投资。国外文献中对于私募阶段性投资的研究主要是针对私募通过阶段性投资以降低私募与所投资的企业之间的信息不对称性,而对于阶段性投资对企业IPO抑价影响的研究还较少。

(2)私募阶段性投资、一次性投资与经营绩效

Smolarski&Kut(2011)表明,为加强对企业的约束,私募采用分期投资的方式,针对企业发展的每一阶段提出不同的目标,上一阶段目标的实现是下一阶段资金投入的前提。实证结果表明阶段性投资对企业的经营绩效产生积极影响。

然而,Duffner(2003)指出采用阶段性投资会减慢企业的发展速度,企业为了达到特定的阶段目标而只关注短期增长,这不利于企业的长期发展。

三、理论假设

(一)私募经验与IPO 抑价、经营绩效

私募的成立年限越长,在特定领域的投资经验就越丰富,评估、筛选项目的机制就越完善,降低信息不对称的功能也就越强。此外,私募成立时间越长,通过自身掌握的资源和社会关系网络为企业提供增值服务的作用就越大。基于以上分析,提出本文的第一个假设:

H1:私募经验与IPO抑价程度负相关(H1a),与经营绩效正相关(H1b)。

(二)私募声誉与IPO 抑价、经营绩效

由于私募行业的高度竞争性,声誉对于私募非常重要。为了维持声誉,高声誉私募有更大的动机反应新发行公司的真实价值,因此,对企业的认证功能应更强。且高声誉私募能吸引更有声望的承销商和审计师,进一步降低信息的不对称性。此外,企业的经营绩效同样影响私募的声誉,因此,高声誉私募会提供更多的增值服务。基于以上分析,提出本文的第二个假设:

H2:私募声誉与IPO抑价程度负相关(H2a),与经营绩效正相关(H2b)。

(三)私募背景与IPO 抑价、经营绩效

国有私募实力一般较强,但也存在投资决策效率较差,激励机制不足,以及利益保护机制欠缺等问题。民营背景私募按市场化机制运作,对获得最大化回报和建立声誉更为关注。国外私募具有丰富的投资经验,筛选、监督企业的机制相对更完善,提供增值服务的能力也更强。基于以上分析,建立本文的第三个假设:

H3:相对于国有私募,民营私募和外资私募参与的企业IPO抑价程度较低(H3a),经营绩效更好(H3b)。

(四)私募投资持续时间与IPO 抑价、经营绩效

相对于在企业上市前突击入股,在企业发展早期就对其进行投资,并长期持续持股的私募对企业的价值具有更强的认证作用和监督作用,且能为企业提供更多的增值服务。基于以上分析,提出本文的第四个假设:

H4:私募投资持续时间与企业IPO抑价程度负相关(H4a),与经营绩效正相关(H4b)。

(五)私募持股比例与IPO 抑价、经营绩效

私募持股比例越高,与企业的关系就越密切,参与企业管理和影响企业决策的程度就越高,对企业的监督作用就越明显,且持股比例越高,企业的经营绩效对私募投资的回报影响越大,私募倾向于提供更多的增资服务。基于以上分析,提出本文的第五个假设:

H5:私募持股比例与企业IPO抑价程度负相关(H5a),与经营绩效正相关(H5b)。

(六)私募联合投资、单一投资与IPO 抑价、经营绩效

私募联合投资可以参考对方对企业的估值方式,更有效的筛选项目和反应企业的真实价值。当私募对一个企业进行联合投资,拥有不同知识和社会关系网络的私募可以为企业提供更多的投入。基于以上分析,提出本文的第六个假设:

H6:相对于单一投资,私募联合投资的企业IPO抑价程度更低(H6a),经营绩效更好(H6b)。

(七)私募阶段性投资、一次性投资与IPO 抑价、经营绩效

如果私募对企业分阶段持续进行投资,可以证实企业的成长性,降低信息不对称性。且通过阶段性投资,可以对企业进行持续充分的监督,满足企业各阶段的资金需求,更好的提供增值服务。基于以上分析,提出本文的第七个假设:

H5:相对于一次性投资,私募阶段性投资的企业IPO抑价程度更低(H7a),经营绩效更好(H7b)。

四、研究设计

(一)样本选取与数据来源

本文选取2009年10月30日至2012年10月30日在我国创业板上市的355家企业为研究对象。以210家有私募参与和145家没有私募参与的企业为样本,验证在我国创业板市场上私募参与整体上是否具有认证作用和提供增值服务的作用

在研究私募不同特征对企业IPO抑价和经营绩效影响的差异时,仅选取210家有私募参与的企业为样本。

本文有关私募特征数据从创业板公司首次公开发行招股说明书和关于公司设立以来股本演变情况的说明以及清科研究数据库、China Venture投资中国网整理得出,创业板上市公司首次公开发行数据和财务数据来自CCER中国经济金融数据库及上市公司年报。

(二)研究变量定义

1、被解释变量:

(1)IPO抑价指标:

IPO抑价(Up),即(上市首日收盘价-发行价)/发行价。

(2)经营绩效指标:

①上市当年加权平均净资产收益率(ROE),即净利润/平均净资产。

②营业收入增长率(Sales-Growth),即(上市当年营业收入-上市前一年营业收入)/上市前一年营业收入。

2、解释变量:

①私募经验(PE-exp):以企业上市时私募成立月数衡量。

②私募声誉(PE-rpt):虚拟变量,依据企业上市前一年清科研究中心公布的《中国创业投资暨私募股权投资年度排名》,前20名定义为高声誉私募,变量值取1,否则为低声誉私募,变量值取0。

③私募背景:虚拟变量,以国有私募为基准对比组,若为民营私募,则PE-private取1,否则取0。若为外资私募,PE-foreign取1,否则取0。

④私募投资持续时间(PE-dura):首个私募进入企业至企业上市的持续月数。

⑤私募持股比例(PE-share):截至企业上市发行前私募的持股比例。

⑥私募联合投资与单一投资(PE-synd):虚拟变量,若为联合投资,则变量值取1,否则为0

⑦私募阶段性投资与单一投资(PE-staging):虚拟变量,若为阶段性投资,变量值取1,否则取0。

⑧私募存在性(PE):虚拟变量,若有私募参与,变量值取1,否则取0。

3、控制变量:

①企业成立年限(LnAge):公司成立年限自然对数。

②企业上市发行规模(LnSize):企业上市发行规模的自然对数。

③承销商声誉(Underwriter):虚拟变量,依据企业上市前一年中国证券业协会公布的证券公司会员证券承销业务排名,前10名定义为高声誉承销商,变量值取1,否则为0。

④高新技术企业(High-Tech):虚拟变量,若企业为根据2008年颁布的《高新技术企业认定管理办法》认定的高新技术企业,变量值取1,否则为0。

(三)模型建立

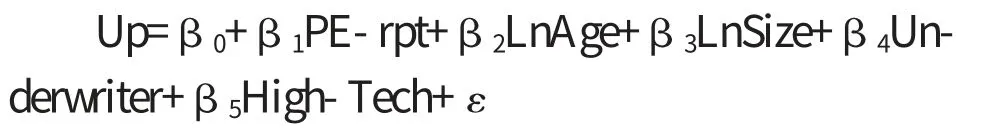

1、为了验证私募参与整体上是否具有认证作用和提供增值服务的作用,本文建立如下回归模型:

模型1.1:

将模型1.1中Up分别替换为 ROE、Sales-Growth,建立模型1.2、1.3。

2、为研究私募不同特征对企业IPO抑价和经营绩效影响的差异,本文建立如下回归模型:

①私募特征对企业IPO抑价影响:

模型2.1:

模型2.2:

模型2.3:

将模型2.1中PE-exp分别替换为PE-dura、PE-share、PE-synd、PE-staging建立模型2.4、2.5、2.6、2.7。

②私募特征对企业经营绩效影响:

参照以上私募特征对企业IPO抑价影响的模型,将Up替换为ROE,建立3.1-3.7;将Up替换为Sales-Growth,建立模型4.1-4.7。

五、实证结果分析

(一)私募特征描述性统计

表1 私募特征描述性统计

从表1中可以看出,在私募自身特征方面,参与创业板上市公司的私募平均成立年限为80.6个月(6.7年),高声誉私募参与的企业仅有53家。在私募背景方面,民营私募参与的企业为160家,占比达到76%,外资私募参与的企业仅有20家,国有私募参与的企业为30家。

在私募投资特征方面,企业上市时私募平均投资持续时间为33.7个月(2.8年),私募平均持股比例为10.13%,私募联合投资的企业为110家,私募阶段性投资的企业仅有40家。

(二)私募特征与企业IPO 抑价、经营绩效回归分析

(1)私募特征对企业IPO抑价影响差异的回归分析

表2为私募特征对企业IPO抑价影响差异的回归结果。回归结果表明:私募的参与显著提高了创业板上市公司的IPO抑价,私募整体上没能起到认证作用。

在对私募进行区分之后,发现成立时间长的私募、高声誉私募、民营私募和私募投资持续时间长、联合投资以及阶段性投资都能降低企业的IPO抑价,但作用不显著。这反映出市场已开始表现出认可不同特征的私募在降低信息不对称性方面的差异。但由于我国私募行业和创业板IPO市场均还不成熟,不同特征私募的认证作用的差异并不如国外成熟市场显著。

因此,本文实证结果表明,基于国外成熟市场实证研究经验提出的关于私募特征对企业IPO抑价影响的假设在我国创业板市场上并未得到充分的验证。

(2)私募特征对企业ROE影响差异的回归分析

表3为私募特征对企业ROE影响的回归结果。回归结果显示,在创业板市场中,私募参与的企业并没有更好的经营绩效,私募整体上没能发挥提供增值服务的作用。

在对私募进行区分之后,发现私募投资持续时间、持股比例以及阶段性投资与经营绩效显著负相关。

私募投资持续时间长的企业经营绩效显著差于投资持续时间短的企业,这并不是由于投资持续时间短的私募在短期内能提供更好的增值服务,而是在企业成熟期或Pre-IPO阶段,已经表现出更好的经营绩效,私募投资该企业上市退出的可能性很大,此时私募对该企业进行投资,以期望企业上市后获得超额回报(企业上市公开发行前2年内私募对其进行投资的达102家)。因此投资持续时间短的私募能在企业已经接近于达到上市水平时做出投资决策,以选择经营绩效更好的企业。

私募持股比例与企业经营绩效显著负相关,本文的解释为由于在创业板市场上私募参与并未起到为企业提供增值服务的作用,私募高持股比例只会使私募分享企业更多经营和上市发行带来的收益,而企业的所有者和经营者获得的收益将减少。由于企业享有经营活动带来的收益更少,这使得企业努力经营的动机相对更低,从而高持股比例带来企业相对更差的经营绩效。

私募阶段性投资与企业经营绩效显著负相关,这是由于虽然私募参与没能提供更好的增值服务,但企业为了获得进一步发展需要的资金,会在短期内努力达到私募阶段性投资合约设定的经营目标,但这种过度关注短期发展的行为最终会不利于企业的长期发展,因此,在企业获得私募阶段性投资的资金后,并没有表现出更好的经营绩效。

此外,成立时间长的私募、高声誉私募、民营私募参与和私募联合投资的企业也没有更好的经营绩效。

因此,实证结果表明,本文关于私募特征对企业经营绩效影响差异的理论假设在我国创业板市场上均不成立,这与基于国外市场的研究发现存在显著差异。

(3)私募特征对企业Sales-Growth影响差异的回归分析

私募特征对企业Sales-Growth影响差异的回归结果与对企业ROE影响的回归结果基本一致,这进一步检验了基于ROE得出的私募特征对企业经营绩效影响的结论。限于文章篇幅,本文不再列出回归结果。

表2 私募特征对企业IPO 抑价影响的回归分析

注:***、**、* 分别表示在1%、5%和10%的水平上显著。变量含义参照本文第四部分研究变量定义。

六、结论与建议

本文以2009年10月30日至2012年10月30日在我国创业板上市的355家企业为样本,研究私募特征对企业IPO抑价与经营绩效影响的差异。依据实证结果与分析,本文得出如下结论:在我国创业板市场上,私募的参与显著提高了企业的IPO抑价,私募未起到认证作用。在对私募特征进行区分之后,发现不同特征的私募和私募不同的投资特征对企业的认证作用存在差异,但差异并不显著。基于国外成熟市场得出的关于私募特征对企业IPO抑价影响的结论在我国创业板市场上并未得到充分的验证。在企业经营绩效方面,私募参与的企业没有更好的经营绩效,私募未起到提供增值服务的作用。且在我国创业板市场上,私募特征对企业经营绩效影响的差异与国外的研究发现显著不同。

由于本文关注私募的多个特征,限于文章篇幅,在分析私募不同的特征对企业IPO抑价和经营绩效影响的差异时,未能逐一进行分析。在以后的研究中,研究者可以选择私募的单个特征,研究其对企业IPO抑价或经营绩效影响的差异,并深入分析原因,为投资者区分不同特征私募的认证作用和创业企业选择不同特征私募提供参考,同时,对整个私募行业的发展提出建设性的意见。

表3 私募特征对企业经营绩效影响的回归结果

注:***、**、* 分别表示在1%、5%和10%的水平上显著。变量含义参照本文第四部分研究变量定义。

[1]Amit,R.,Brander,J.and Zott,C.,1998,“Why do Venture Capital Firms Exist?Theory and Canadian Evidence”,Journal of Business Venturing,Vol.13,pp.441–466

[2]Barry,C.,C.Muscarella,J.Peavy III,and M.Vetsuypens,1990,“The Role of Venture Capital in the Creation of Public Companies:Evidence from the Going Public Process”,Journal of Financial Economics,Vol.27,pp.447-471

[3]Gompers,P.A.,1995,“Optimal Investment,Monitoring and the Staging of Venture capital”,Journal of Finance,Vol.50,pp.1461–1489

[4]Gompers,P.A.,1996,“Grandstanding in the Venture Capital Industry”,Journal of Financial Economics,Vol.42,pp.133-156

[5]Gupta,A.K.,Sapienza,H.J.1992,“Determinants of Venture Capital Firms Preferences Regarding the Industry Diversity and Geographic Scope of Their Investments”,Journal of Business Venturing,Vol.7,pp.347–362

[6]Ivanov,V.,Krishnan,C.N.V.,Masulis,R.W.,Singh A.K.,2008,“Does Venture Capital Reputation Matter?Evidence From Successful IPOs”,SSRN

[7]Krishnana1,C.N.V.,Vladimir,I.,Ivanova V.,Masulis,R.W.,Singh A.K.,2011,“Venture Capital Reputation,Post-IPO Performance,and Corporate Governance”,Journal of Financial and Quantitative Analysis,Vol.46 pp 1295-1333

[8]Lee,P.and Wahal,S.,2004,“Grandstanding,Certification,and the Underpricing of Venture Capital Backed IPOs”,Journal of Financial Economics,73(2),pp.375–407

[9]Nahata,R.,2008,“Venture Capital Reputation and Investment Performance”,Journal of Financial Economics,Vol.90,127–151

[10]Rock,K.,1986,“Why New Issues are Underpriced?”,Journal of Financial Economics,15(2),pp.187–212

[11]Shu,P.G.,Yeh,Y.H.,Chiu,S.B.,Ho,F.S.,2011,“The Reputation Effect Of Venture Capital”,Review of Quantitative Finance and Accounting,Vol.36,pp.533–554

[12]Smolarski,J.,Kut,C.,2011,“The Impact of Venture Capital Financing Method on SME Performance and Internationalization”,International Entrepreneurship and Management Journal,Vol.7,pp.39-55

[13]Sapienza,H.,Manigart,S.,Vermeir,W.,1996,“Venture Capitalist Governance and Value Added in Four Countries”,Journal of Business Venturing,Vol.11,pp.439–469

[14]Tian,X.,2012,“The Role of Venture Capital Syndication in Value Creation for Entrepreneurial Firms”,Review of Finance,Vol.16,pp.245–283

[15]Tykvová.T.,Walz,U.,2007,“How Important is Participation of Different Venture Capitalists in German IPOs?”,Global Finance Journal,Vol.17,3,pp.350–378