风险投资对创业板IPO折价影响的实证研究

谢伟平 高 敏

一、引 言

2009年10月30日,中国创业板市场正式开埠。创业板的推出,丰富了我国资本市场层次、拓宽了资本市场的深度与广度,为创新型中小企业提供融资渠道。同时,创业板为风险投资提供了退出渠道。主板市场上市门槛高,风险投资机构支持的企业一般不容易在主板市场上市;而创业板是专为中小企业和高科技、高风险企业IPO而设立的证券交易市场,在资产规模、营业收入、净利润等上市条件方面有所降低,自然就成为风险投资退出的最佳渠道。截至2011年6月30日,在236家创业板上市公司中,共有111家是有风险投资背景的,占47.03%,风险投资背景的企业已成为创业板企业的主流。

风险投资机构在上市公司IPO时扮演着重要角色,风险投资机构为中小企业提供资金支持和增值服务,通过协助企业上市实现企业和自身投资活动的增值。因此风险投资机构的参与对企业IPO时市场表现、上市时机选择等都有重要影响。创业板股票发行时的市盈率和换手率都非常高,上市首日的股价涨幅平均超过35%,IPO折价程度严重。本文针对我国创业板IPO时上市首日股价涨幅异常高的现象进行实证研究,着重考察风险投资的参与是否对创业板IPO折价有影响。

二、文献回顾以及假设提出

(一)国外关于风险投资对企业IPO折价影响的研究综述

国外学术界对风险投资在企业IPO中的影响作用做了大量的实证研究,并建立了两大对立的解释理论,即“认证效应”、“监督/筛选效应”和“逆向选择/逐名效应”。

1.认证/监督效应

认证效应认为风险投资家为了维护自己在资本市场的声誉,会以接近企业内在价值的价格来确定企业的IPO价格,从而会导致更低的折价度。Weiss and Megginson(1991)首次提出了认证效应,他们选取了美国1983-1987年间的320个风险投资支持企业和320个行业、发行规模相近的非风险投资支持企业IPO时数据进行对比分析发现,风险投资支持的企业IPO折价度比没有风险投资支持的企业折价度要低。Barry et al.(1990)的研究发现风险投资支持企业的IPO折价率更低,他们将此归因于风险投资对公司的筛选监督作用。他们认为风险资本家选取投资项目有着极为严格的标准,这将使得风险资本参与的公司一般都有良好的业绩和较大的增长潜力。同时风险资本家还会积极的参与到企业的IPO过程当中。Barry等人的研究进一步验证了Weiss and Megginson提出的认证理论。

Jain and Kini(1991)则发现,风险资本支持的企业IPO前后的经营业绩均比同期上市的没有风险资本支持的企业要好,并据此提出了“筛选效应”,即风险投资机构在选择投资项目时,会在深入考察目标企业未来发展前景的基础上选择一些高质量的企业,因此风险资本支持的企业往往具有更高的投资价值。另外,该研究还指出,造成风险企业IPO前后的经营业绩高于非风险企业的另外一个原因是,风险投资家在投资风险企业以后,必定会积极地参与风险企业的监督管理,这有助于使得风险企业的质量得以提升,即风险投资也具有“监督效应”。

2.逆向选择/逐名效应

另外一种观点认为风险投资家为了追求声誉效应可能将企业较早地公开上市,从而加大IPO的折价程度。投资的企业公开上市为风险资本带来巨大收益,同时也为风险投资机构建立了良好的声誉,对未来募集更多的资金起着至关重要的作用。为了建立这样的声誉,从而吸引更多的资金,风险投资机构会尽早地将接近成熟的投资企业上市。提早上市是需要以IPO折价为代价的,IPO折价越多,风险投资机构的损失也越大。风险投资机构为什么有动机去承担这样的损失呢?这是因为有未来获得更多的资本流入来弥补。Gompers(1996)发现历史短的风险投资机构比历史长的机构更倾向于让公司更早地上市,从而建立起良好的声誉,为风险基金吸引更多的资本。Lee and Wahal(2004)发现风险投资参与的公司,其IPO折价程度高于没有风险投资参与的公司。他们进一步发现较高的折价导致未来更多的资金流入风险投资基金,验证了声誉效应假设。

(二)国内关于风险投资对企业IPO折价影响的研究综述

张丰(2009)对在截止到2008年6月30日在我国深圳中小企业板上市的256家IPO公司进行的研究中也发现,风险资本支持的公司的IPO折价程度显著高于无风险资本支持的公司。分析原因,主要是风险投资机构为了及建立市场声誉而倾向于把公司过早推向资本市场。

陈工孟等(2012)考察了中资企业在不同市场上市时风险资本的参与是否影响首次公开发行折价。研究发现,在大陆中小板和香港主板市场上市的中资企业中,有风险资本参与的企业IPO折价显著高于无风险资本参与的企业,支持声誉效应假说。在美国市场风险投资的参与对IPO折价则没有显著影响。

(三)研究假设的提出

基于以上对国内外文献的研究综述发现,国外对于风险投资的参与是增加还是降低企业IPO折价一直有不同看法和实证结果。以上两组文献使用不同市场的数据发现了相反结论并给予了相应的解释。而Chahine et al.(2007)的研究则发现,以上两种假设在现实中都存在,只是存在于不同的风险投资模式制度背景下。Chahine et al.(2007)使用英国和法国的444个首发上市案例作为样本,研究发现,英国风险投资家是有效的第三方认证代理,从而减少了IPO折价。然而在法国,风险投资参与增加了IPO折价,显示风险投资家追求声誉效应。他们的研究表明在不同的制度背景下、不同的资本市场,风险投资在IPO折价过程所起的作用是不一样的:英国的风险投资家较为成熟,为投资企业起到认证的作用,而法国的风险投资机构更为年轻,需要通过更多的IPO折价来建立自身的信誉。

风险投资行业是一种较为特殊的行业,行业集中程度低,市场中存在许多竞争者,因此声誉对于风险投资机构极为重要。高声誉可以吸引高声誉的承销商,使得风险投资参与的企业上市时受到多方面的关注和投入,保证发行成功,降低发行成本,提高风险投资机构的收益;高声誉可以为风险投资机构吸引更多的资金,更容易吸引优秀的管理人才,同时优秀的创业企业自己也会上门来寻找投资。因此,年轻的风险投资机构急需建立自己的声誉。

中国风险投资机构大多比较年轻,建立高声誉的动机明显,因此我们有理由认为风险投资机构可能将IPO定价偏低,以确保发行成功,以IPO折价为代价将企业较早地公开上市,为自己建立良好的声誉,获得资本市场的认可从而募集到更多资金。基于以上理论分析,同时考虑创业板的特殊性,本文提出第一个假设:

假设H1:有风险投资的企业比无风险投资参与的企业IPO折价度更高,即支持声誉效应。

沿袭上述假设H1的分析思路,风险投资的参与使创业板IPO折价更高,由此,我们可以推理:随着风投对创业企业参与度的增大,其对创业企业的掌控能力以及话语权也随之增大,那么,风投对创业企业的影响就更大。我们以风险机构的数量以及风险投资机构持有上市公司的股权比例来衡量风投参与度,因而,我们提出本文的假设H2及其子假设H2a和 H2b:

H2:风投参与度越大,创业板公司的IPO折价更高。

H2a:风投机构越多,创业板公司的IPO折价更高。

H2b:风投持股比例越大,创业板公司的IPO折价更高。

三、研究设计

(一)样本选择与数据来源

本文研究的样本是截止到2011年6月30日在创业板上市的236家IPO企业。研究所需的数据均来源于CSMAR数据库。

对于上市公司是否具有风险投资背景,按如下标准进行界定:“Venture Capital”的中文翻译为“风险投资”或“创业投资”,因此若上市公司前十大股东的名称中含有“风险投资”、“创业投资”、“创业资本投资”则直接界定为具有风险投资背景的上市公司;余下的公司则通过以下两个途径进一步确认:第一,通过查阅中国科学技术促进发展研究中心创业投资研究所编制的2003—2010年度《中国创业投资发展报告》(王松奇和王元,2003—2010)中收录的风险投资公司名录,若该股东被收录,则认定该上市公司为有风险投资背景;第二,通过网络搜索查询该股东的主营业务,若其中含有“风险投资”、“创业投资”,则将其归属于有风险投资背景。按照上述界定标准,截止到2011年6月30日在236家创业板上市的公司中,共有111家是有风险投资背景的,占47.03%。

(二)模型选择与变量定义

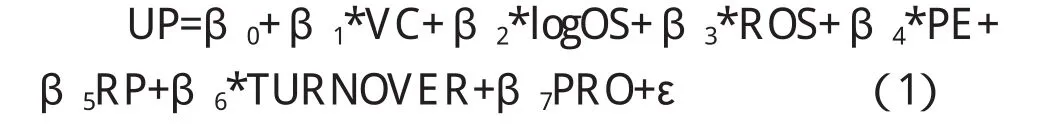

为了验证假设H1,本文在Megginson和Weiss(1991)、陈工孟(2012)等相关研究的基础上,建立回归模型1:

为了验证假设H2,我们在模型1的基础上,把风投参与度细分为持股风投机构家数和风投持股比例合计两个衡量指标,并由此推演出模型2,用以分析风投参与度对创业板公司IPO折价的影响:

其中,UP是调整市场回报后的调整折价率。计算方法:调整折价率=(首日上市收盘价-发行价)/发行价-当日市场回报率,当日市场回报率来源于CSMAR数据库。VC表示是否有风险投资参与的虚拟变量。有风险投资参与的企业VC=1,否则为0。VCnumb是指IPO时前十大股东中风投机构的数量,VCstake是IPO时风投持股比例。RP是表示主承销商声誉的虚拟变量,当IPO时主承销商是2009~2011年主承销金额每年排名都在前15名的主承销商界定为声誉高的承销商,数据来源于证券业协会网站发布的公告,当主承销商的声誉高时为1,否则为0;其它控制变量见表1。

表1 研究变量的定义

四、实证检验结果及分析

(一)有无风投背景对创业板公司IPO折价的影响

1.分组的单变量检验

在进行回归分析之前,我们以有无风险投资为标准,将样本公司分为有风投背景组和无风投背景组来进行分组单变量检验,检验结果列于表2。

表2 风险投资支持与非风险投资支持的企业IPO时的市场表现

从表2可以看出,有风险投资背景的上市公司的折价程度更高,且均值差异的T检验在10%水平显著,支持前文所述的假设。这说明在我国创业板,风险投资的认证功能并没有起到降低折价的作用,这与weiss and Megginson(1991)的研究结论正好相反。但由于折价受多种因素影响,下面还将以多元回归分析进一步探讨。

2.多元回归分析

在回归分析前,需要先对各变量做相关性检验,相关系数结果表明所有自变量间的相关系数都不超过0.5,检验结果说明上述数据可以做回归分析。

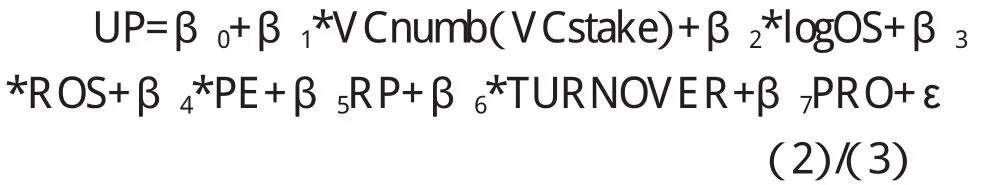

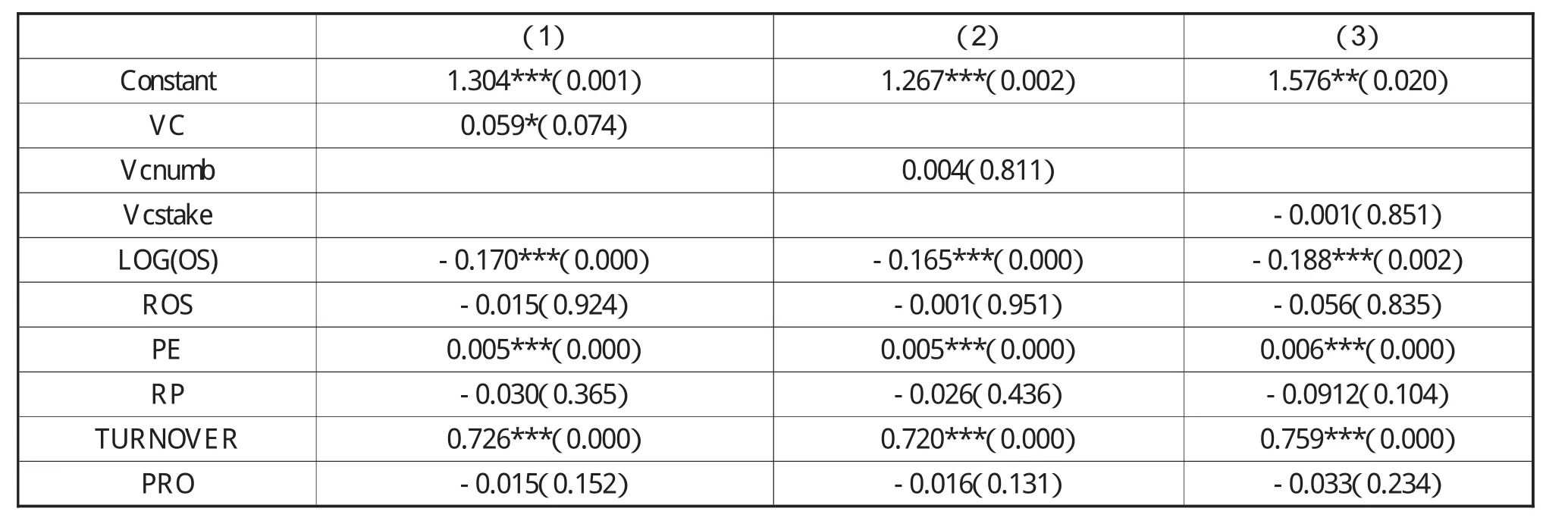

从表3的回归结果可以看出,UP与VC呈正相关关系,T值为1.7929,且在10%水平显著,说明风险投资与创业板IPO折价呈显著正相关,即有风投背景公司的折价率显著高于无风投背景公司,表明风险投资机构对创业板公司IPO折价的影响支持声誉效应假设,风险投资机构以IPO折价这一方法来建立自己的声誉,以方便退出成熟的投资项目,为风险投资机构募集到更多的资金。这与上述单变量检验的结果相一致,因而假设H1通过验证。

此外,还可以清楚地看出其它相关因素对IPO折价的影响。筹资规模与创业板IPO折价率负相关,且在1%水平下显著,筹资规模越大能够降低折价率。上市首日市盈率和调整折价率在1%水平下显著正相关。说明上市首日的股票购买者对风险投资支持的企业与其过分乐观,愿意为风险投资支持的企业承担更高风险。中签率与调整折价率在1%的水平下显著正相关,说明二级市场上存在大量的“饥饿投资者”,在上市首日疯狂抢购股票,抬高了股价,导致了高折价率。主承销商声誉、中签率和前三年平均销售净利率与调整折价率回归系数并不显著,说明二级市场上的投资者还不够理性,高声誉的券商未能发挥一定的认证功能。

表3 多元回归结果分析

(二)风投参与度对创业板公司IPO折价的影响

上述分析验证了风险投资对创业板IPO折价的影响,那么风投的参与度大小对创业板公司IPO折价程度产生影响吗?为了弄清这个问题,下面按不同的风投参与度,对111家有风投参与公司的IPO折价做进一步检验。

表4 风险投资参与度的分组描述性统计

1.分组的描述性统计。风投参与度以及调整折价率的分组描述性统计结果列于表3。

(1)风险投资机构数量的影响

以持股股东中VCnumber为标准,将有风投背景公司划分为1组(风投1家)、2组(风投2家)和3组(风投3家以上),然后调整折价率的均值做统计比较。如表5显示:均值最大的为2组(42.28%),最小的为3组(21.99%),表明风投机构的数量增多时,创业板公司IPO调整折价率并未随之提高。

(2)风险投资持股比例的影响

本文又以VCstake为标准,将有风投背景公司划分为a组(风投持股比例0~10%)、b组(风投持股比例10~20%)、c组(风投持股比例30%以上),然后对业绩增长的均值做统计比较。由表55可知:调整折价率均值最大的为c组(45.83%)),最小的为a组(38.40%),随着风险投资比例的提高,调整折价率也随之提高,但是是否呈正相关还需要多元回归分析进行检验。

2.多元回归分析

表4列示了风险投资参与度与IPO折价的回归结果。风险参与度从两方面考察,一方面是IPO时前十大股东中风险投资机构的数量,一方面是IPO时风险投资机构的持股比例。在整体上,风投参与度对创业板公司IPO折价的影响不显著。具体情况如下:(1)VCnumber与调整折价率UP的回归T值为0.2396,统计上未通过差异性检验,假设H2a未能通过检验。(2)VCstake与调整折价率UP的回归T值为-0.1887,呈负相关关系,但差异不显著,表明风投持股比例增大,对调整折价率存在负的影响作用,但这种影响并不显著。假设H2b也未能通过检验。

综合上述描述性统计以及回归分析可以看出,创业板企业IPO时风险投资机构的数量、风险投资机构持股比例与调整折价率关系不显著,假设H2未能通过检验。

五、研究结论

创业板作为我国一个新兴的资本市场,与主板、中小企业板在产业属性、企业规模、发行上市制度、监管制度、交易制度、风险企业比例等方面存在诸多不同,所以风险投资对我国创业板IPO过程的影响仍是未知的,另外由于风险投资与创业板都是为高技术、高成长的中小企业提供融资,两者关注的领域有着更大程度的契合,因此就风险投资对创业板IPO影响的研究比对中小板IPO影响的研究更有意义,因此本文专门针对风险投资对我国创业板IPO折价的影响。研究发现:(1)在创业板,有风险投资机构参与的企业IPO折价显著高于无风险投资参与的企业,支持声誉效应假说,即风险投资机构以IPO折价来提早退出投资项目,以此来建立自己的声誉,从而吸引更多的资金流入。中国的风险投资机构更年轻,更有动机追求声誉效应;(2)在对有风投背景公司做进一步分析后发现,随着风投参与度的增大,创业板公司的调整折价率并未出现明显的提升,创业板企业IPO时风险投资机构的数量、风险投资机构持股比例与调整折价率关系不显著。

[1]陈工孟,俞欣,寇祥河.风险投资参与对中资企业首次公开发行折价的影响—不同证券市场的比较[J].经济研究,2012,(5)

[2]张丰. 创业投资对中小企业板IPO影响的实证研究[J].经济与管理研究,2009,(2)

[3]钱苹,张帏.我国创业投资的回报率及其影响因素[J].经济研究,2007,5)

[4]Barry,B.The Role of Venture Capital in the Creation of Public Companies:Evidence from the Going Public Process[J].Journal of Financial Economics,1990

[5]Gompers,P.Grandstanding in the Venture Capital In-dustry[J].Journal of Financial Economics,1996

[6]Lee P.M,Wahal S.Grandstanding,Certification and The Underpricing of Venture Capital Backed IPOs[J].Journal of Financial Economics,2004

[7]Megginson.W,Weiss.K.Venture Capital Certification inInitial Public Offerings[J].Journal of Finance,1991

[8]Chahine.S,Da Rin.M,Hellmann.T.Who are the Active Investors? Evidence from Venture Capital[J].Journal of Business Finance&Accounting,2007