中国金融结构与货币政策传导机制的实证分析

牛卫东

(山东大学工商管理学院,济南 250100)

0 引言

金融结构不仅是金融发展状况的具体体现,而且对一国金融发展和经济发展具有重要的决定作用和影响力。Bernanke and Blinder(1992)发现,紧缩性货币政策伴随着银行信贷总量的下降,这一发现支持了银行信贷渠道的思想,也暗含了另一种解释,即利率的提高抑制了经济活动,导致了贷款需求的下降,而非对贷款供给的影响。Brissimis and Magginas(2005)分析金融市场的变化是否会影响资产的可替代程度,进而检验信贷传导途径存在的可能性。国内学者的主要研究成果有,樊明太(2003)实证分析了金融结构的转型对中国货币政策的利率传导渠道和货币政策反应函数的影响,并根据金融中介理论,检验了狭义和广义两种信贷传导途径的效应和相对重要性。余永定(1996),易纲(1996),李扬(1998)都曾经从金融结构的角度分析中国货币政策传导机制遇到的阻梗问题,并注意到中国M2与GDP的比率畸高这一现象。张洪武(2005)主张尽快形成利率化的市场机制,深化金融发展。

本文的实证检验将围绕利率、股价指数、信贷资金等与各经济变量之间的关系展开。数据选取:①利率,选取一年期存款利率为基准利率,并且经过当期的通货膨胀率衡量指标CPI调整之后的实际利率值。②资产价格,选取股票价格以上证A股当期最高收盘股价指数为代表(季度数据)。③实体经济变量,选取社会消费品零售总额、社会固定资产投资额和国民生产总值为代理变量,数据区间为2001年第一季度到2010年第四季度。④信贷渠道检验变量,选取信贷资金额、货币供给量M2、物价指数CPI、社会固定资产投资、国民生产总值,季度数据,样本区间为1996年第四季度到2010年第一季度。

1 Granger因果检验

1.1 实际利率与货币传导的因果关系检验

在我国目前的管制利率体制下,一年期定期存款利率为基准利率,其他利率都是参照它而得出,对社会经济生活中消费和投资各方面都能产生重大影响。且在管制利率下,基准利率不会随时变动,直接检验名义利率与各经济变量的关系没有实际意义。下面主要检验实际利率与固定资产投资与GDP之间的直接关系,以分析货币传导机制中利率渠道所起的作用。

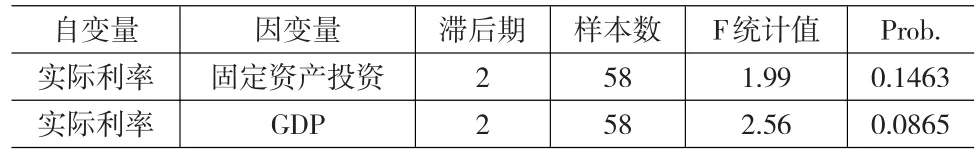

检验结果如表1:

表1 实际利率与各经济变量Granger检验结果

从检验结果可以看出,实际利率与固定资产投资、GDP等宏观经济变量之间的直接因果关系并不显著。说明在中国金融结构下利率机制并没有明显地发挥作用,与之前的理论分析相吻合。主要是由于我国利率决定仍以管制利率为主,市场利率不能充分反映资金供求关系,同时在各个货币市场的子市场之间缺乏有效地利率联动机制,利率市场化尚未形成。因此,实际利率与反映货币政策效果的主要宏观经济变量之间没有直接的领先-滞后关系,由此初步判断,凯恩斯的利率传导机制在中国还未得到充分的实证支持。

1.2 货币传导的资产价格渠道Granger因果检验

我们选取股票价格这一变量作为衡量资产价格的代理变量,用格兰杰因果检验来分析资产价格与实体经济变量之间的关系。检验结果如表2:

表2 股价指数与各经济变量Granger检验结果

因果关系结果表明,股价指数并不能引起社会消费品零售总额、固定资产投资和GDP的变化。原因可能为资产价格渠道要发生作用须建立在健全的资本市场基础上,但是我国股票市场并不规范,股票价格并未能够真实反应公司价值,股票价格对企业投资行为的影响力远不及金融机构的贷款影响力大。再者,我国居民资产仍以储蓄存款形式为主,股票资产的占比并不高,股价对其消费行为的影响并不显著,因而货币政策无法通过股票价格来影响居民的总财富。另外,我国股市走势与经济走势出现偏离,我国股票市场并没有起到国民经济的“晴雨表”作用。因此,股价的变化对经济走势的信号指向作用不明显,也就无法有效影响产出。

1.3 信贷传导途径的Granger因果检验

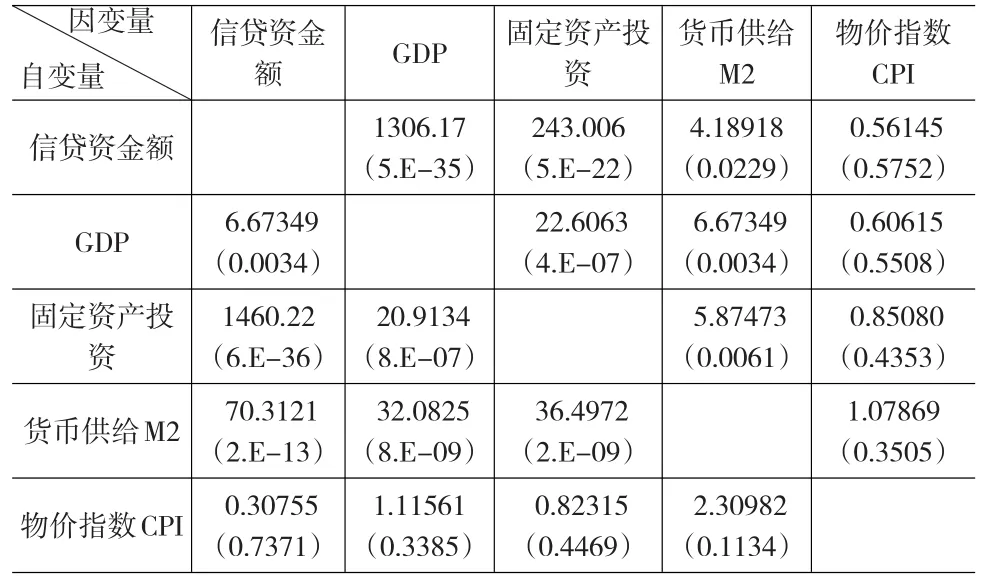

根据信贷传导机制的传递机理,我们选取国民生产总值、社会固定资产投资、货币供给M2等变量,检验它们与当期信贷资金量的关系。检验结果如表3。

表3 信贷资金与各经济变量Granger因果检验结果

从上面的检验结果可以看出,货币供应量可以单方面引起信贷资金的变化,信贷资金又能Granger引起固定资产投资和GDP的变化,其中固定资产投资与GDP之间是双向因果关系。正验证了货币政策传导机制中各变量之间的作用关系,即“货币供应量→银行信贷→投资→社会产出”。货币政策的信贷渠道在我国是有效的。社会产出增加,进而影响消费增加,消费需求的增加促使投资进一步加大,二者形成双向的直接联系。

因此,综合上述检验,可以初步判断我国的货币政策传导机制为信贷传导机制,而非利率传导机制和资产价格传导机制。

2 基于VEC模型的实证检验

根据Granger因果检验的分析结果,GDP、固定资产投资、货币供给量与信贷之间存在直接的因果逻辑,下面将对这四个关键变量建立向量自回归模型,实证分析银行货币传导机制的信贷渠道的作用机理。

2.1 各时间序列的平稳性与各变量之间的协整关系检验

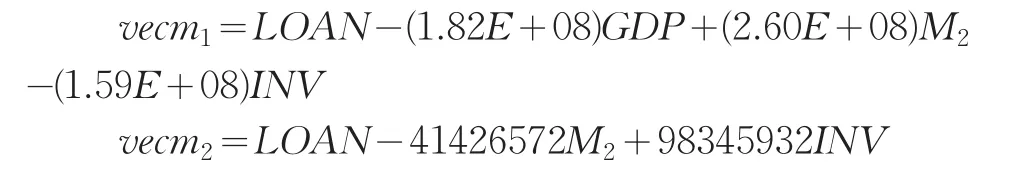

在进行协整检验之前,对模型中涉及的序列进行单整检验。经检验,信贷资金序列不存在单位根。GDP、固定资产投资、货币供应量M2序列为非平稳时间序列。对上述序列的一阶差分进行单位根检验,发现差分序列都是平稳过程,因此,上述时间序列均为一阶单整。我们进而可以对序列之间的关系进行协整检验。由eviews软件输出结果,迹检验和最大特征根检验都表明在95%的置信水平上,具有两个协整关系。对残差序列进行单位根检验,发现残差序列是一个平稳过程,所以我们认为,在长期中,存在如下协整关系。

2.2 VEC模型的建立

为了估计货币政策传导中的信贷效应,这里考虑一个以信贷资金、GDP、固定资产投资以及货币供应量M2为变量建立的VEC模型。

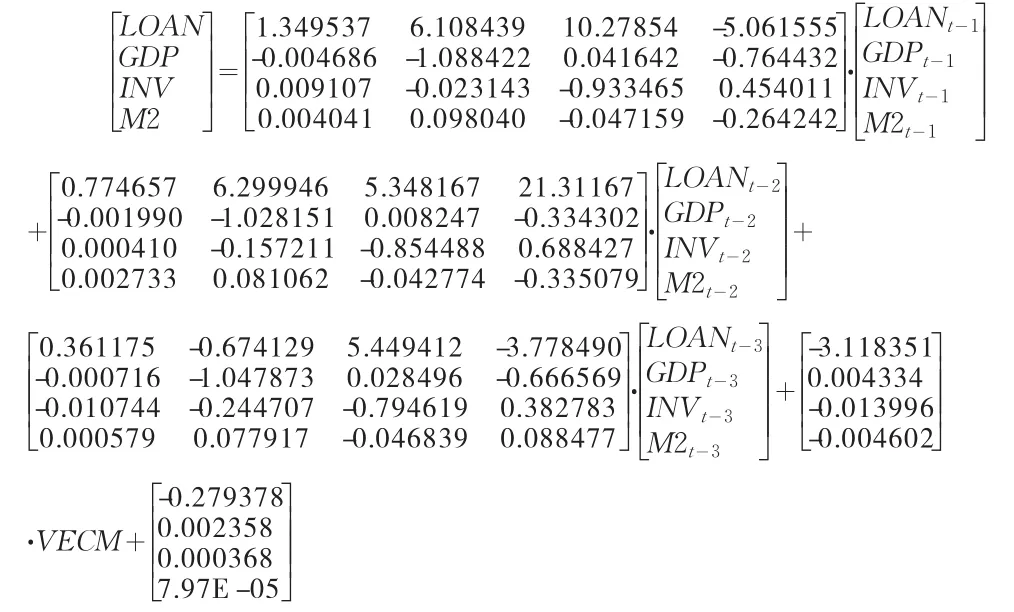

数据以季度为对象,样本期间为1996年第一季度到2010年第四季度,是经过自然对数调整后的一阶差分序列。滞后期选择为3期。得到的回归结果如下:

2.3 信贷、固定资产投资、M2与GDP脉冲响应模型与方差分解

对于建立的向量自回归模型,感兴趣的一个重要方面是系统的动态特征,即每个内生变量的变动或冲击对它自己及所有其他内生变量所产生的影响作用。下面通过脉冲-响应函数加以刻画。

(1)脉冲-响应模型

根据脉冲-响应模型的计量结果(图1a),GDP的脉冲响应图显示,GDP对信贷量一个标准差的冲击一开始就有一个明显的正向微弱响应,说明信贷资金的变动能引起经济增长的同方向波动。总体来看,GDP对信贷量和货币供应量标准差的冲击均为正负交替响应,说明信贷量的变化和货币政策的变化在短期内都能有效影响产出。另外,在考察期内,M2对GDP的一个标准差的冲击表现为长期的负向效应,表明了货币供给的外生性特征,中央银行根据国民经济产出变化调整货币供给量。

图1 信贷、投资、M2与GDP脉冲响应模型及方差分解结果

利用VEC模型,还可以通过方差分解(图1b)来研究模型的动态特征。把系统中每个内生变量的波动按其成因分解为相关联的部分,从而体现各部分对模型中内生变量的相对重要性。从方差分解结果中,我们可以知道:货币供应量受自身影响较大,可以认为由当局自主决定,货币供给具有外生性;信贷资金对固定资产投资具有重大影响,二者具有直接的逻辑关系。货币供给量对国民经济产出具有很大影响,而货币政策的调整要依据社会产出情况。

3 结论与政策建议

在当前的金融结构约束下,我国货币政策传导机制的主要渠道是信贷渠道,并以VEC模型的实证分析验证了信贷渠道确实存在,在宏观经济调控中起着重要作用。为此,提出四点建议:

第一,针对我国目前银行主导的金融结构特点,应大力推进商业银行改革和发展,进一步完善信贷传导渠道。

第二,推进利率市场化进程,进一步发挥利率渠道的传导作用。长期以来,我国一直处于利率压制的金融体制下,利率对货币政策传导的作用十分有限,因此,推进利率市场化进程势在必行。

第三,鉴于中国金融结构正逐步向市场主导的方向转型,金融市场正逐渐成为人们进行投融资活动的基本平台。优化金融资产结构和融资结构,有助于提高货币政策传导效率。

第四,应继续大力发展货币市场,短期内完善货币市场制度基础,扩充货币市场容量;长期建立完善的货币市场体系。从资产价格渠道角度来讲,改善货币传导机制首先要提高资本市场的效率和有效性。

[1]马洪雨,康耀坤.证券市场不同发展模式的政府证券监管[J].中南大学学报(社会科学版),2011,(1).

[2]王超,王志章.包容性发展理念与国有企业软实力的提升[J].四川理工学院学报(社会科学版),2012,(6).

[3]沈坤荣,马俊.中国经济增长的“俱乐部收敛”特征及其成因研究[J].经济研究,2002,(1).

[4]冉景亮.价值创造视角下的战略绩效管理分析框架研究——以白酒企业为例[J].四川理工学院学报(社会科学版),2012,(6).

[5]龚六堂,谢丹阳.我国省份之间的要素流动和边际生产率的差异分析[J].经济研究,2004,(8).