零售企业业态选择与企业绩效分析

吴 磊

(1.中南财经政法大学工商管理学院,武汉430073;2.温州大学城市学院,浙江温州325035)

0 引言

在经济迅速发展的今天,我国零售业已成为引导扩大消费最前沿、最直接的行业,为更好地发挥零售业先导行业、扩大消费的作用,应在加快建设现代流通体系的战略下,加大对现代零售体系建设的支持力度,提高零售企业的创新能力,增强国际国内市场的竞争能力。而零售业态作为零售企业获得竞争优势的主要手段之一,对零售企业的发展具有极其重要的意义,那么,不同的业态经营方式是否与零售企业绩效有相关性?选择不同业态经营战略的零售企业绩效是否有显著性差异?针对这些问题,本文以现有研究成果作为基础,结合实证分析,从零售业态的角度研究企业绩效,从而对零售企业的发展提出相关建议。

1 研究设计与实证分析

1.1 样本选择

本文通过上市公司行业分类索引CSRC标准,筛选出了基本符合标准的零售上市企业总体样本110个。所涉及到的指标数据主要来源有:上市公司年报、公司网站、巨灵数据库、中国统计局数据库等。为了尽量排除不相关因素对样本数据的干扰,使研究结论更具可靠性,对总体样本进行如下筛选:(1)为了使研究结果更为准确,本文选择了2007~2010四年的数据作为基础,因此,需删除2007~2010年中一年或一年以上数据有缺失的上市公司,如百联股份(600631)、天虹商场(002419)等;(2)删除同时在B股、H股上市公司,删除ST和*ST公司以及主营业务转化(转换到非零售行业)的公司,如ST筑信(600515)等。经过筛选最终收集到56家符合条件的零售上市公司2007~2010年年度财务数据和经营数据。

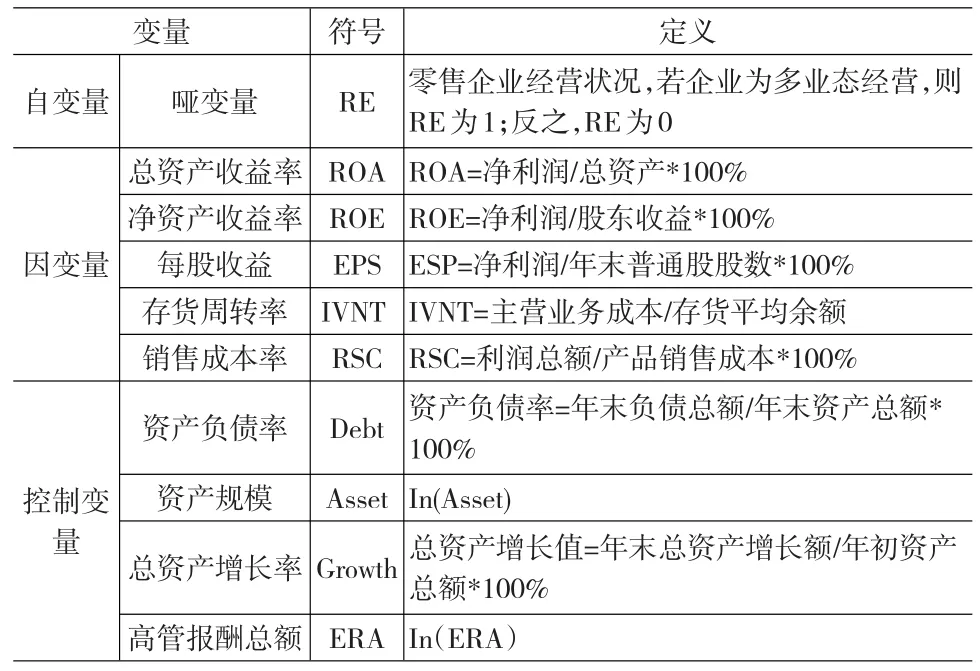

1.2 变量选取

各种企业绩效的评价方法都各自存在优缺点,本文拟采用财务指标法,根据我国上市公司绩效评价指标体系,从财务绩效、资产运营、偿债能力、发展能力四个方面,分别选取总资产收益率(ROA)、净资产收益率(ROE)、每股收益(EPS)、存货周转率(IVNT)和销售成本率(RSC)四个指标来衡量零售上市公司企业绩效。

此外,在控制变量方面,除了本文的核心变量企业业态选择外,为了使研究结果更加准确,本文从财务杠杆、资产规模、企业成长和企业激励机制四个方面选取资产负债率(Debt)、资产规模的自然对数(In(Asset))、总资产增长率(Growth)和高管报酬总额(ERA)四个指标作为控制变量来进行研究。

⑴财务杠杆。企业偿债能力是企业绩效体系中需要考虑的重要方面。本文选取资产负债率(Debt)作为控制变量之一,体现财务杠杆指标对企业绩效的影响。资产负债率是企业年末负债总额除以资产总额的百分比,其数值的高低反映了企业经营风险的大小,也反映了债权人对股东的影响。同时,由于存在债务利息“税盾效应”,提高资产负债率在一定程度上能够增加企业价值。

⑵资产规模。资产规模的大小是企业进行多元化的前提条件之一,资产规模大的企业能有效集中资源优势,便于其采取多元化经营方式,更好的扩大市场范围、占领市场份额;反之,资产规模小的企业,由于在短时间内聚集资金的能力有限,其企业发展和市场空间易受到限制。因此,资产规模是影响企业绩效的重要变量之一。另外,资产规模大的零售企业能更好的利用资源优势使其达到规模效应,能以较低的成本占据市场优势。本文在参考前人研究方法的基础上,用零售企业资产规模的自然对数In(Asset)作为替代企业规模的指标。

⑶企业成长性。成长性是指企业实现可持续成长的能力,它是预测企业未来经营状况的重要指标。从企业的发展能力看,企业成长性对企业绩效是有正向影响的。企业具备成长性,表明其经营方式适宜、发展势头良好,能更好利用各项资源扩大市场规模,提高其绩效水平。本文采用总资产增长率(Growth)作为控制变量体现企业成长性。

⑷企业激励机制。零售业是流通产业的组成部分,也是劳动密集型的服务业。现代信息技术的应用以及日益激烈的竞争形势,使人才和服务的竞争在零售业的竞争中显得格外重要。因为良好的激励机制能提高员工工作的积极性,进而形成良好的企业氛围,从而使企业获得更高的效益。作为高层管理人员,其薪酬水平在一定程度上对企业绩效具有影响。本文选用高管报酬总额(ERA)作为控制变量之一,取其对数作为模型使用的数据进行相关研究。

将本文研究变量归纳如下:

表1 研究变量定义

1.3 回归分析

为了更好的分析零售企业单多业态与企业绩效之间的关系,本文采用多元线性回归模型,因为多元线性回归模型可以有效地模拟各变量之间的线性关系。现建立如下模型:

Yi=β0+β1RE+β2Asset+β3Debt+β4Growth+β5ERA+ε

公式中,Yi表示零售上市公司的相关绩效指标,包括总资产收益率ROA、净资产收益率ROE、每股收益EPS、存货周转率IVNT和销售成本率RSC;i表示2007~2010年各个自然年度;RE为哑变量,其中,当企业采取多业态经营时设置为1,采取单业态经营时设置为0;控制变量有Asset代表企业资产规模,实际取值等于ln(Asset),Debt代表企业资产负债率,Growth代表企业总资产增长率,ERA代表高管报酬总额,实际取值等于ln(ERA),ε为随机误差项。

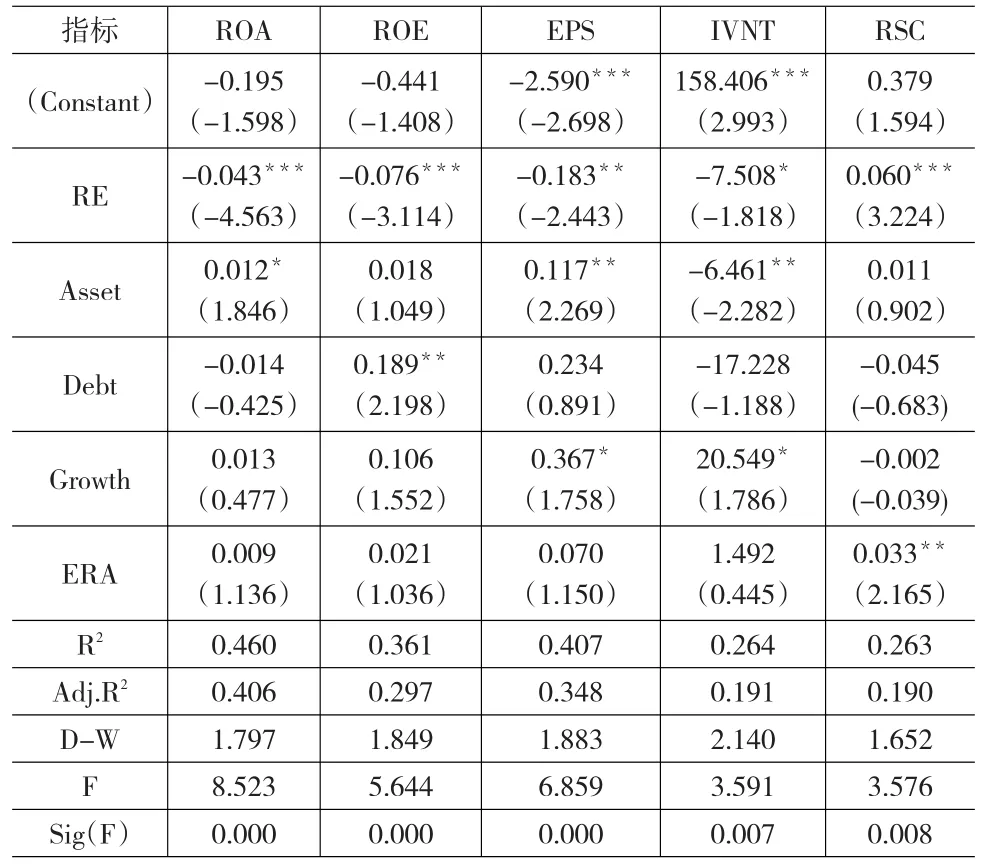

表2给出了模型的基本回归结果。从控制变量方面来看,控制变量资产规模(Asset)和总资产收益率(ROA)正相关,回归系数为0.012,在0.1的水平上呈现显著,说明零售企业资产规模与总资产收益率呈正相关,即企业资产规模越大,总资产收益率就越高。另外,代表企业成长性的总资产增长率(Growth)也与总资产收益率(ROA)呈正相关关系,回归系数为0.013,说明企业的成长性在一定程度上可以影响总资产收益率,但影响并不明显。而资产负债率(Debt)则是与总资产收益率(ROA)呈负相关关系,回归系数为-0.014,说明资产负债率越高,企业总资产收益率ROA越低。其原因可能是财务杠杆的“税盾效应”具有区间性,资产负债率过高会给企业带来负面效应。而高管报酬总额(ERA)虽与总资产收益率(ROA)呈正相关关系,但并不显著。

表2 零售企业单业态与多业态经营绩效Panel数据分析

资产规模(Asset)和净资产收益率(ROE)正相关,回归系数为0.018,说明零售企业规模效对净资产收益率(ROE)的影响不明显;总资产增长率(Growth)对净资产收益率(ROE)的影响并不明显,其回归系数为0.106,并没有通过显著性检验。资产负债率(Debt)也和净资产收益率(ROE)呈正相关,回归系数为0.189,显著水平为0.05,表明资产负债率在一定程度上对ROE有影响。高管报酬总额(ERA)虽与总资产收益率(ROE)呈正相关关系,相关系数为0.021。

资产规模(Asset)和每股收益(EPS)正相关,回归系数0.117,通过0.05水平检验,说明零售企业的规模效应对于绩效指标每股收益(EPS)有相当显著的正面影响;另外,总资产增长率(Growth)也和每股收益(EPS)间呈正相关关系,其回归系数为0.367,且只在0.1水平显著,表明成长性对企业绩效指标(EPS)存在一定的影响,但影响不明显,这有可能是因为零售企业正处于大规模扩张的初期,此时为了企业的成长必定会投入大量固定资产,想要将成本收回来需要时间。资产负债率(Debt)和高管报酬总额(ERA)对于每股收益(EPS)的回归系数分别为0.234和0.070,显著性不明显。

资产规模(Asset)、资产负债率(Debt)与存货周转率(IVNT)呈负相关,回归系数分别为-6.461和-17.228,且Asset通过了0.05显著水平,说明企业规模的扩大在一定程度上会导致企业存货的流转效率下降;而总资产增长率(Growth)与存货周转率(IVNT)呈正相关关系,回归系数为20.549,且在0.1水平上显著,表明企业快速成长加速了企业存货周转率,提高了企业的运营效率。

回归模型在控制企业规模、财务杠杆、企业成长性和企业高管报酬的影响后,结果显示:零售企业多业态经营与总资产收益率(ROA)负相关,回归系数为-0.043,并通过了0.01水平检验;零售企业多业态经营与净资产收益率(ROE)负相关,回归系数为-0.076,在0.01水平显著;和企业每股收益(EPS)显著负相关,与企业存货周转率(IVNT)正相关,但不显著,具体原因有待进一步考察;同时与销售成本率(RSC)呈显著正相关,说明零售企业选择多业态经营会提高企业销售成本,对企业绩效具有负面影响。从总体上看,零售企业多业态经营对总资产收益率(ROA)、净资产收益率(ROE)和销售成本率(RSC)的影响最大,其次是对每股收益(EPS)的影响,对存货周转率(IVNT)的影响要略小,这也说明多业态经营与企业绩效呈负相关,单业态经营企业绩效要优于多业态经营企业。

2 结论

本文基于零售业上市公司的实证研究表明,我国零售业上市公司的多业态经营对企业绩效有负面影响,单业态经营企业的绩效显著高于多业态经营企业。在所选取的56个样本企业中,采取单业态经营方式的零售企业有22家,它们将所有资源都投入到百货、连锁等单一零售业态上,发展迅猛,企业业绩良好,各项企业绩效指标值是其余34家多业态经营企业的近两倍。反观那些积极采取多业态经营的零售企业,为扩大市场规模、满足消费需求和获得超额利润纷纷开展多元化业态,涉足百货、超市、购物中心等多种业态,而这些零售企业在选择业态经营战略时,往往存在战略定位不清晰、盲目跟从模仿等问题,并没有从企业自身的发展特点以及零售市场发展现状等实际情况出发,对自身进行合理定位,由于盲目性强,其结果往往适得其反。这也为正在经营多业态或试图尝试多业态经营的零售企业提供了数据参考,当企业核心竞争力和综合实力不够强大时,不要盲目扩大经营业态,应以提高企业核心竞争力作为企业发展的前提条件,用突出的优势业态形式带动其他业态的发展,不能一味追求“多”而放弃“精”。

[1]刘力.多元化经营及其对企业价值的影响[J].经济科学,1997,(3).

[2]沈宁宁,杨浩威,万兴.我国城市零售业企业发展模式的理性选择——基于上市公司业态与绩效的实证[J].南京航空航天大学学报,2010,(3).

[3]孙志芳.多元化经营思考[J].企业研究,2003,(5).

[4]吴小丁.新“零售之轮”理论及其刘我国零售业态发展的启示[J].财贸经济,1999,(5).

[5]Prahalad,C.K.,Gary Hamel.The Core competence of the Corporation[J].Harvard Business Review,1990,(5~6).

[6]Christensen,C.M.The Innovator's Dilemma:when New Technologies Cause Great Firms to Fai Harvard Business School Press,1997.

[7]Christensen,C.M.the Innovator's Solution:Creating and Sustaining Successful Growth Cambridge:Harvard Business School Press,2003.