机构聚焦银华分级布局行情各有妙招

启明

2012年前两个月,股市旗开得胜,杠杆基金再度成为“最佳反弹突击手”,排名第一的银华鑫利两个月二级市场涨幅达到41.09%,期间多次收获涨停,超越同期上证综指10.42%收益近3倍。同门兄弟银华锐进、银华鑫瑞也名列涨幅榜前5,财富效应使得分级基金逐渐受到越来越多投资者的关注。

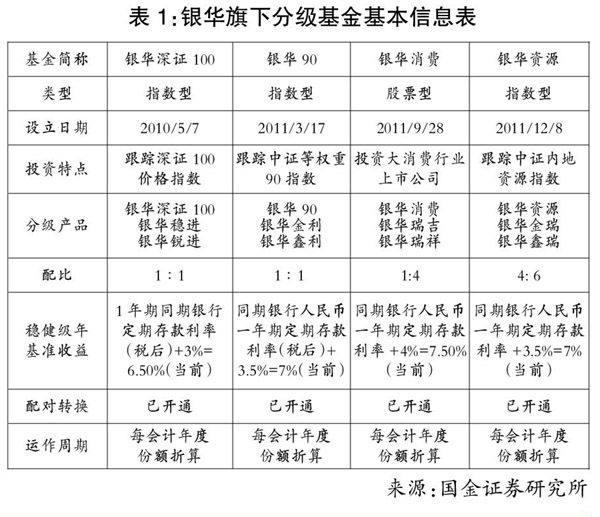

截至今年3月,已成立的股票型分级基金已达到18只。但是,分级基金产品对于很多投资者来说依然较为陌生。作为国内股票分级基金产品线最完善的公司,我们将以银华分级产品为例,通过多家券商对于银华系分级产品的专业分析报告,全面详解分级基金投资价值及操作技巧。

稳健份额:

价值被低估,具有良好安全边际

分级基金的稳健级份额可以看作类似于固定收益类产品,风险水平较低,适宜较低风险收益偏好的投资者。市场上现有分级基金稳定收益类份额约定年收益率在3.9%—7.5%之间,其中银华稳进约定年收益率是一年期同期银行定期存款利率+3%,而按照目前年利率3.5%计算,水平最高的银华瑞吉年约定收益率已达到7.5%。所以,中信证券研究报告指出,低风险偏好者可以选择A份额持有1年到期获取固定收益,其中银华瑞吉当前7.5%的年化收益率位居所有分级基金A份额之首。

除了分享到期收益外,稳健级份额在二级市场上的价格波动也为投资者提供交易机会。2011年10月,银华金利曾创造二级市场6连阳,银华稳进也曾在11个交易日内创造超过18%的涨幅。

对此,招商证券在研究报告中特别指出,稳健份额的价格受到市场利率、约定收益率、基金净值和到点折算条款四大因素的影响。因此,当稳健份额价格偏离由这些因素确立的合理价格时,价格就有回归的需求,因此,当稳健份额价格不合理下跌时,存在一定的短线交易机会。去年10月银华金利和银华稳进的阶段性表现就是由于大幅折价及即将到来的约定收益分配两因素的共同作用。

杠杆份额:

右侧交易抢反弹最佳选择

中信建投证券在报告中非常形象地描述了分级基金杠杆份额的特点:杠杆倍数起到“四两拨千斤”的效果。整个基金资产分为两部分,稳健份额只获得一个固定年基准收益,而整体基金资产产生的利润或亏损由杠杆份额承担,由此产生了杠杆效应,放大了投资收益的同时,也放大了风险。而杠杆份额的财富效应是分级基金迅速成名的最关键因素。

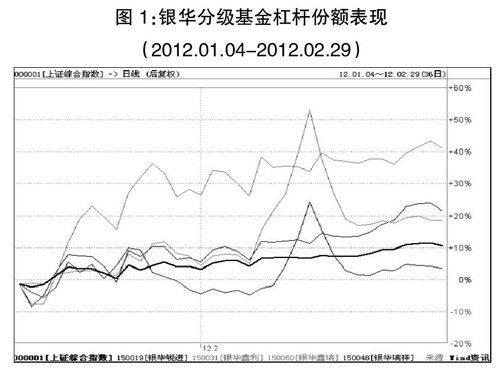

影响杠杆基金二级市场表现的因素有很多,兴业证券在报告中认为:杠杆份额反弹幅度主要取决于两个因素:杠杆的大小和标的指数的反弹空间。统计今年1-2月份银华系杠杆份额的市场表现(图1),可以看出,市场本身有比较大的涨幅,加上杠杆份额比较高的杠杆率,导致杠杆份额本身的净值有比较大的涨幅。

从图1表现中可以看到,在不同市场环境下,4只产品各有阶段性表现。比如1月9日起,大盘蓝筹带动市场走出一波反弹式行情,其中,表现最为突出的就是银华鑫利。其母基金跟踪的标的指数中证等权90指数,具有鲜明的大盘蓝筹风格,为市场领涨板块。同时,银华鑫利杠杆倍数接近4倍,当天虽然二级市场收获涨停,但仍没有覆盖其净值14%的涨幅。可以说,银华鑫利的表现与其跟踪指数与高杠杆水平密切相关。

而自2月8日-2月14日,银华鑫瑞表现遥遥领先于其他基金,其主要原因有二:第一其跟踪指数中证内地资源指数具有高弹性特征,在市场反弹阶段涨幅较高;其二,银华鑫瑞二级市场溢价率远低于同类基金,具有一定的上涨空间。

(2012.01.04-2012.02.29)

从实际运作过程来看,由于杠杆具有两面性,积极类份额所特有的杠杆效应可以大幅放大市场收益,在市场机会风险快速切换或突发事件触发市场快速上涨的情况下,利用高杠杆的积极类分类进行右侧交易,是获取反弹或市场快速上涨的有效手段。而银华旗下的四只产品具有不同风格,投资者可以根据不同市场行情进行选择性操作,例如:中小盘成长风格的银华锐进、大盘蓝筹风格的银华鑫利、高弹性资源主题的银华鑫瑞以及消费主题的银华瑞祥。

母基金份额:

看准标的指数 根据风格选基金

分级基金母基金份额可以看为是一只普通的基金产品,以指数型分级基金为例,从投资管理上面,它目的是跟踪它所投资的标的指数。从这一点来说,它跟传统的指数基金没有差别,投资者可以根据不同基金特点来进行選择。

国金证券指出,从母基金(即基础份额)的角度观察,银华旗下系列分级产品不仅特色鲜明,且贴近经济中长期发展特征。具体看,或运用指数化投资方式跟踪大盘蓝筹指数、中小盘成长指数,体现风格的差异性和互补性;或投资与资源类指数、大消费行业,体现未来经济增长及与结构转型带来的机会,体现了前瞻性的设计。因此,兼顾条款设计及投资设计两方面来看,银华旗下股票型分级基金已发展成一个相对科学、完整的体系。

目前,银华旗下的4只分级基金各具特色:银华深证100指数分级基金跟踪深证100指数,兼具价值性和成长性,以中小盘成长股为主,领涨抗跌,表现突出;银华中证等权90指数分级基金是国内第一只极具特色的跨市场等权重指数基金,具有大盘蓝筹风格,在基本面和市场表现上均非常优秀;银华中证内地资源指数分级基金是市场上第一只投资主题指数的分级基金,具有高弹性特点,在市场反弹行情中表现尤为突出;银华消费主题分级基金则瞄准消费主题,实行主动管理和被动投资相结合,其稳健份额银华瑞吉提供1年定存+4%的收益率,为所有分级基金产品稳健份额中约定最高的收益率。

跨市场套利:

充分考虑风险 适宜机构参与

所谓一二级市场间的套利,是指当分级基金净值和二级市场整体交易价格之间出现较大差异时,可以进行的一种获利操作。具体来讲,指当市场出现整体溢价时,通过申购母基金份额,然后拆分并再在二级市场上分别卖出,获取溢价收益,成为套利;反之,则成为反向套利。

东北证券以银华资源主题为例,详细解读了套利操作。2012年2月8日至14日的5个交易日中,银华鑫瑞场内交易价格涨幅高达45.88%,2月13日和2月14日连续两天涨停,溢价率也进一步提升至20.7%和32.7%。由于银华金瑞二级市场价格表现相对比较稳定,基金场内整体溢价逐渐扩大。2月14日银华鑫瑞再次以涨停收盘,整体溢价由2月9日的3.9%上升至2月14日的最高点25.6%。

投资者可于T日在场内申购母基金,T+2日可确认申购结果并申请拆分,然后于T+3日在场内卖出,以获得溢价。溢价套利的固定成本为1.4%,其中包括母基金申购费用1.2%和场内交易费用(含交易手续费和冲击成本):0.2%。