上市公司股权激励的所得税会计处理解析

张福忠

【摘 要】 文章根据《企业会计准则第11号——股份支付》准则,结合国家税务总局公告2012年第18号和《企业所得税法实施条例》的有关规定,运用具体案例,对上市公司股权激励的所得税会计处理进行分析。

【关键词】 股权激励; 会计处理; 税务处理

一、关于上市公司股权激励的所得税会计处理的有关规定及分析

财政部在2006年颁布的《企业会计准则第11号——股份支付》,对上市公司股权激励的会计处理问题进行了规范。实施股权激励的上市公司从2006年后都按照第11号准则进行了会计处理。但是,对于上市公司股权激励的企业所得税处理问题,国家税务总局一直没有明确的规定。实际上,缺少对上市公司股权激励企业所得税会计处理的明确规定,上市公司对于股权激励的会计处理是不完整的。由于税收政策上对于股权激励的处理规定一直不明确,上市公司对于股权激励无法按照《中华人民共和国企业所得税法实施条例》规定的原则进行所得税会计处理,从而影响报表信息披露的准确性。

2012年5月23日,国家税务总局发布了《国家税务总局关于我国居民企业实行股权激励计划有关企业所得税处理问题的公告》(国家税务总局公告2012年第18号),明确了我国对于上市公司股权激励企业所得税的处理原则。该公告规定:上市公司依照《上市公司股权激励管理办法》要求建立职工股权激励计划,并按照我国《企业会计准则》的有关规定,在股权激励计划授予激励对象时,按照该股票的公允价格及数量,计算确定作为上市公司相关年度的成本或费用,作为换取激励对象提供服务的对价。上述企业建立的职工股权激励计划,其企业所得税的处理,按以下规定执行:

1.对股权激励计划实行后立即可以行权的,上市公司可以根据实际行权时该股票的公允价格与激励对象实际行权支付价格的差额和数量,计算确定作为当年上市公司工资薪金支出,依照税法规定进行税前扣除。

2.对股权激励计划实行后,需待一定服务年限或者达到规定业绩条件(以下简称等待期)方可行权的。上市公司等待期内会计上计算确认的相关成本费用,不得在对应年度计算缴纳企业所得税时扣除。在股权激励计划可行权后,上市公司方可根据该股票实际行权时的公允价格与当年激励对象实际行权支付价格的差额及数量,计算确定作为当年上市公司工资薪金支出,依照税法规定进行税前扣除。

3.本条所指股票实际行权时的公允价格,以实际行权日该股票的收盘价格确定。

对照国家税务总局第18号公告和《企业会计准则第11号——股份支付》的有关规定,可以看出,税法和会计对于股权激励的处理存在着明显的差异:

根据《企业会计准则第11号——股份支付》的规定:除了立即可行权的股份支付外,无论权益结算的股份支付还是现金结算的股份支付,企业在授予日均不做会计处理。企业应当在等待期内的每个资产负债表日,将取得职工或其他方提供的服务计入成本费用,同时确认所有者权益或负债。对于附有市场条件的股份支付,只要职工满足了其他所有非市场条件,企业就应当确认已经取得的服务。

根据国家税务总局第18号公告的规定,对于股权激励,在税收处理上,上市公司等待期内会计上计算确认的相关成本费用,在当期不能在计算企业所得税应纳税所得额时进行扣除。实施股权激励的企业,只有在股权激励计划可行权后,按照该股票实际行权时的公允价格(一般是实际行权日该股票收盘价)与当年激励对象实际行权支付价格的差额及数量,计算确定作为当年上市公司工资薪金支出,依照税法规定进行税前扣除。

对于股权激励的所得税会计处理问题,财政部在《企业会计准则讲解(2010)》中规定:“与股份支付相关的支出在按照会计准则规定确认为成本时,其相关的所得税影响应区别于税法的规定进行处理。如果税法规定与股份支付相关的支出不允许税前扣除,则不形成暂时性差异;如果税法规定与股份支付相关的支出允许税前扣除,在按照会计准则规定确认成本费用的期间,企业应当根据会计期末取得的信息估计可税前扣除的金额计算确定其计税基础及由此产生的暂时性差异,符合确认条件的情况下应当确认相关的递延所得税。其中预计未来期间可税前扣除的金额超过按照会计准则规定确认的与股份支付相关的成本费用,超过部分的所得税影响应直接计入所有者权益。”

《企业会计准则讲解(2010)》在国家税务总局第18号公告之前出版,当时对于股权激励的企业所得税处理还不明确。目前,根据国家税务总局第18号公告的规定,税法上允许企业扣除与股份支付相关的成本费用。因此,在所得税会计上,企业应按规定进行递延所得税的处理。但是,《企业会计准则讲解(2010)》规定比较原则,其中企业如何根据会计期末取得的信息估计可税前扣除的金额计算确定其计税基础及由此产生的暂时性差异是整个问题的核心。

期权的价值=时间价值(Time Value)+内在价值(Intrinsic Value)

企业根据《企业会计准则第11号——股份支付》规定,在等待期内每个资产负债表日确认为成本费用的金额是根据期权的价值来计算的(对于权益结算的股份支付,是根据授予日权益工具的公允价值计算,并不确认后续公允价值的变动。对于现金结算的股份支付,应当按照每个资产负债表日权益工具的公允价值计量),其中既包括时间价值也包括内在价值。而根据国家税务总局18号公告的规定,最终企业可以在企业所得税前扣除的费用只是该股票实际行权时的公允价格(一般是实际行权日该股票收盘价)与当年激励对象实际行权支付价格的差额,这部分差额实际上是期权的内在价值。企业所得税上只允许扣除期权的内在价值,不允许扣除期权的时间价值。因此,时间价值不形成暂时性差异,不需要进行所得税会计处理。而内在价值的变动则形成暂时性差异,需要我们按照《中华人民共和国企业所得税法实施条例》规定的原则进行所得税会计处理。

二、案例解析

下面,通过一个具体的案例说明股权激励的会计和税法处理的差异。

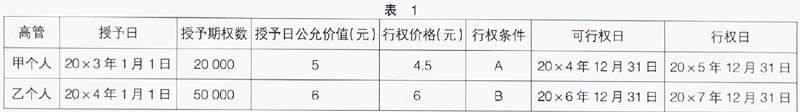

案例:海天公司为我国A股上市公司。该公司在两个年度内分别给两位公司高管实施了两项股票期权激励计划,截至20×4年12月31日,该公司股权激励的具体内容如表1所示。

海天公司的股票在20×3年12月31日的价格为12.5元/股,在20×4年12月31日的价格为12元/股。

海天公司20×3年每股收益(EPS)年增长率为4.5%,20×4年为4.1%,20×5年为4.2%。

海天公司授予甲、乙两人的股票期权的行权条件如下:

A:如果公司的每股收益(EPS)年增长率不低于4%且甲仍在海天公司工作,该股票期权才可以行权。

B:只有当海天公司的股票价格超过13.5元/股且乙仍在海天公司工作,该股票期权才可以行权。

截至20×4年12月31日,甲、乙两人都未离开海天公司。企业所得税税率为25%。分别讨论20×3、20×4年度海天公司股权激励的所得税会计处理。

案例分析:

该案例的股票期权激励是权益结算的股份支付,分别在20×3和20×4两个年度分析该股权激励的会计和税务处理。

20×3年度:

根据《企业会计准则第11号——股份支付》的规定,对于企业应当在等待期内的每个资产负债表日,将取得职工或其他方提供的服务计入成本费用,同时确认所有者权益。授予甲的股票期权激励计划中,规定的行权条件为每股收益(EPS)年增长率不低于4%且甲仍在海天公司工作,该条件为非市场条件。通过案例提供的信息来看,海天公司20×3年每股收益(EPS)年增长率为4.5%,该非市场条件得到满足,应在会计上确认费用,并做如下会计处理:

借:管理费用(20 000×5×1/2) 50 000

贷:资本公积——其他资本公积50 000

会计上根据股权授予日公允价值在当期确认为管理费用的金额既包括期权的时间价值也包括期权的内在价值。而税收上,只允许扣除期权的内在价值。因此,在所得税会计处理上,要确认20×3年12月31日该期权的内在价值,并进行递延所得税处理。

递延所得税资产的确认:

股票的公允价值(20 000×12.5×1/2) 125 000元

股票期权行权价格(20 000×4.5×1/2) 45 000元

内在价值 80 000元

企业所得税税率25%

递延所得税资产 20 000元

20×3年度,海天公司根据会计准则规定在当期确认的成本费用为50 000元,但预计未来期间可税前扣除的金额为80 000元,超过了该公司当期确认的成本费用。根据《企业会计准则讲解(2010)》的规定,超过部分的所得税影响应直接计入所有者权益。因此,具体的所得税会计处理如下:

借:递延所得税资产20 000

贷:资本公积——其他资本公积 [(80 000-50 000) ×25%]7 500

所得税费用 (20 000-7 500)12 500

20×4年度:

对于乙而言,海天公司20×4年授予其股票期权中规定的行权条件为股票价格要超过13.5元/股且乙仍在海天公司工作,其中股票价格超过13.5元/股为市场条件,继续在该公司工作为非市场条件。虽然20×4年12月31日,海天公司价格为12元/股,市场条件不满足。但是,根据《企业会计准则第11号——股份支付》规定,只要职工满足了其他所有非市场条件,企业就应当确认已经取得的服务。

对于甲个人股票期权:20 000×5-50 000=50 000(元)

对于乙个人股票期权:50 000×6×1/3=100 000(元)

借:管理费用150 000

贷:资本公积——其他资本公积 150 000

对于递延所得税资产的处理方法,基本同上:

股票的公允价值:

甲个人部分20 000×12240 000元

乙个人部分 50 000×12×1/3 200 000元

合计440 000元

股票期权的行权价格:

甲个人部分20 000×4.5 90 000元

乙个人部分50 000×6×1/3 100 000元

合计 190 000元

内在价值 250 000元

企业所得税税率25%

金额62 500元

减去已经确认的递延所得税资产 (20 000元)

应确认的资产所得税资产 42 500元

同样,截至20×4年度,海天公司因股权激励累计确认的成本费用为200 000(50 000+150 000)元。而截至20×4年度,海天公司预计未来期间可税前扣除的金额为250 000元,超过了该公司股权激励累计确认的成本费用金额。超过的50 000元中,30 000元已在20×3年度乘以25%的税率直接进入了所有者权益,剩余的20 000元部分应在20×4年度乘以25%的税率直接进入所有者权益。具体的所得税会计处理如下:

借:递延所得税资产 42 500

贷:资本公积——其他资本公积 (20 000×25%)

5 000

所得税费用(42 500-5 000)37 500

【参考文献】

[1] 国家税务总局.关于我国居民企业实行股权激励计划有关企业所得税处理问题的公告[S].2012.

[2] 中华人民共和国.企业所得税法实施条例[S].2007.

[3] 财政部.企业会计准则[M].经济科学出版社,2006.