基于超常收益法的公司估值模型研究

中南财经政法大学 刘 圻 程 蕾 方 颖

一、引言

公司价值评估方法可以用来分析和衡量一个企业或一个经营单位的公平市场价格。它可以提供有关信息以帮助投资人和管理当局改善决策,在公司战略制定、兼并与收购、公司经营管理与业绩评估、以及证券投资等方面公司价值评估方法都具有广泛用途。

公司价值评估是对公司的一种综合价值分析,不仅涉及公司资产、盈利水平、经营管理能力、技术品牌、无形资产等因素,还与市场环境中的产业政策导向、资本市场发达程度、行业爆发性增长预期等外在因素高度相关,它既带有客观公允的价值认定,也带有主观的价值判断,还受不可预计的非确定性因素影响。同时,公司估值还与股权投融资双方的风险偏好、预期收益、权利让渡等博弈环节有关。因此选择一种合理的概念框架,对评估人估值模型的选择以及有效利用信息有重要作用。

在国外,费雪(Irving Fisher,1906)指出了资本的价值实质上就是未来收入的折现值。William Sharpe(1964)将资产定价模型(Capital Asset Pricing Model)用于对股权资本的计算,大大提高了确定折现率时的理论支持。Alfred Rappaport(1986)精心设计了一个可以在计算机上使用的公司估值模型。由Palepu和Healy(2008)撰写的《Business Analysis&Valuation》一书则是基于现金流估值模型的集大成之作。在国内,张先治(2000)、刘芍佳(2002)、胡愈(2006)、白玉玲(2008)、文豪(2009)从不同角度详细介绍了以现金流量为基础的公司估值思路,并初步给出了评估中不同参数的确定方法。总体而言,国内公司估值的研究多以介绍西方国家的评估方法为主,理论上推崇的现金流量折现法并未很好地进入应用阶段。

本文以折现的现金股利(Dividend Discount Model,DDM)公司估值原理为基础,通过案例阐明DDM公司估值原理及其扩展模型——折现的超常收益估值模型,最后讨论了折现的超常收益估值模型中权益估值模型与资产估值模型的互换。

二、基于DDM的公司估值原理

(一)折现的现金股利估值模型 折现的现金股利模型(Dividend Discount Model),简称DDM,是一种最基本的股票内在价值评价模型。威廉姆斯(Williams)在1938年提出了该模型,为定量分析虚拟资本、资产和公司价值奠定了理论基础,也为证券投资的基本分析提供了强有力的理论根据。

在财务管理的理论中,任何金融权的价值都应该是对权利所有人现金支付的现值。因为股东从公司中收到的现金以现金股利的形式存在,所以公司对于股东的价值(也就是公司权益价值)为未来股利(包括破产时对股东的最终支付)的现值。即:权益价值=预期未来股利的现值,因此:

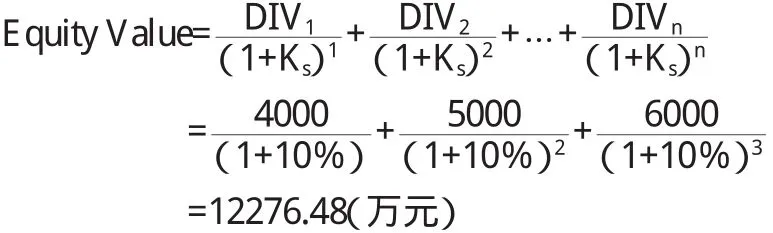

其中,DIVn为给定年份的预期未来现金股利;Ks为股权资本成本,即相关的贴现率;n为相关年份。

上述公式中暗含了一个公司持续经营的假设(即n趋于无穷大),如果这时公司的现金股利的年增长率每年保持稳定,则权益价值公式可化简为:

其中,g为固定股利增长率。

需要注意的是,未来股利增长率对估价的结果影响很大,当假设公司处于稳定增长的状况时,一般有Ks大于g,否则公司价值将为无穷大。现金股利估值模型是大多数估值理论的基础。本文下面讨论的超常收益估值法也是基于该模型发展而来的。

(二)案例说明 例1:第一年年初,DU公司筹集6000万的权益资金,购置资产,正常营运。预计第一年现金收益(净利润+折旧)为4000万;第二年为5000万,第三年为6000万。DU公司将所有现金收益作为股利支付出去,第三年末公司终止经营且没有残值。不考虑相关税费,权益资金成本为10%。运用折现的现金股利模型对公司估值如下:

三、折现的超常收益估值模型

(一)模型解释 超常收益(AbnormalEarnings)是相对于正常收益(Normal Earnings)而言的。公司获得的正常收益是指公司的净利润正好能够弥补资本成本的部分;相对而言,公司获得的超常收益则指的是公司的净利润超过了资本成本,此时投资者愿意为购买公司的股票支付更高的价格,因此超常收益也被称作经济利润。

股东收到股利的金额与被投资公司的收益情况是分不开的。如果所有对权益(除了资本交易)造成的影响都来自于利润表,那么年末股东权益预期账面值(Book Value of Equity at the End of Year One,BVE1) 为 年 初 账 面 值 (Book Value of Equity at the Beginning of Year One,BVE0)加上预期净收益(Net Income of year one,NI1)减去预期股利(Dividend Income Value,DIV1),即:

将BVE1与DIV1调换在等式两边的位置,从而得到:

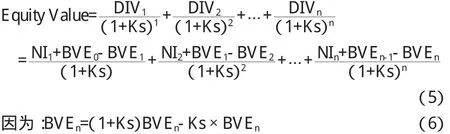

将上述关系式代入折现的现金股利模型,整理得出公司权益

价值的等效表达式:

所以,将“公式6”带入“公式5”,整理得出:

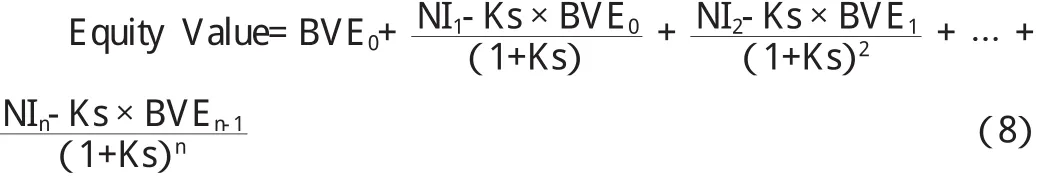

最终整理为:

(二)案例说明 例2:沿用例1,假设DU公司采用直线折旧法,每年的折旧费用为2000万,运用折现的超常收益估值模型对公司进行估值,分析如表1所示:

表1

其实,企业的价值不应该因会计账务政策的不同而发生变化。譬如,如果DU公司采用的是某种非直线折旧方法,这只会对企业的现金收益(净利润+折旧)进行不同比例的切割,即折旧提得多,当期利润就少,当期超常收益减少,但下期的资本费用会下降,这将导致下期的超常收益会填回。依照上例,如果采取了不同的折旧方法,这里以双倍余额递减法为例,其结果如表2所示:

表2

所以只要企业的现金收益、资产的残值、项目的寿命期确定,企业的权益价值就不会因折旧方法的改变而不同。如果分析师明了企业会计数据的偏差源于管理层采用了更激进或保守的会计政策,那么超常收益估价法不会受会计处理的影响。这一点揭示企业的战略分析和会计分析是超常收益法的先导,它能够帮助分析师确定超常收益是源于可持续的竞争优势还是不可持续的会计操纵。如果对此不甚明了,分析师就会对企业未来的超常收益给出错误估计。

四、权益估值模型与资产估值模型的转换

(一)折现的超常收益的资产估值模型 在上文中,我们通过对折现的现金股利估值法的扩展,得到了折现的超常收益权益估值模型。由公式8可见,权益价值就等于权益期初账面价值加上未来超常收益的贴现值。超常收益为调整资本费用后的净收益,资本成本指贴现率与期初权益账面值的乘积。

同理,如果将此模型应用在对资产的价值评估上,也即对公司市值的评价。那么NI可以用NOPAT(NetOperating ProfitAfter Taxes,即税后净营业利润)替代,而由于企业融资方式是多元的,原本的权益融资成本则由WACC(Weighted Average CostofCapital,即加权平均资金成本)代替,BVE则由BVA(Book Value of Assets,即资产的账面价值)代替,在超常收益折现法下的资产估值公式为:

(二)模型解释 在以上对资产的折现超常收益模型中,NOP AT是指将公司不包括利息收支的营业利润扣除实付所得税税金之后的数额,它是测算企业自由现金流量的重要概念。税后净营业利润实际上是在不涉及资本结构的情况下公司经营所获得的税后利润,也即全部资本的税后投资收益,反映了公司资产的盈利能力。WACC是负债和权益的加权平均资本成本。由于公司有多种融资方式,无法分清获得每项资产所支付的资本究竟来源何处,因此,采用WACC作为折现率是合适的选择,它与资产的账面价值相乘则是对企业总体资本占用的一种计量。

五、小结

本文介绍的折现的超常收益估值模型是根据股利贴现模型扩展出来的,由于我国大多数公司现金股利的派发不稳定也不连续,所以传统的股利贴现法在我国很难得到广泛的应用,而折现的超常收益模型更适用于我国市场。需要说明的是,本文的阐述是基于折现的超常收益估值模型的原理介绍,而在实际运用中需要关注两个方面的问题:一是企业税后净营业利润(NOPAT)的调整计算;二是企业加权平均资本成本(WACC)的估算。它们都需要充分的理论支持和相应的职业判断。所以公司估值是技术和艺术相结合的一项工作。

[1]Krishna G.Palepu,Paul M.Healy,Business analysis&valuation:Using FinancialStatements,4th edition

[2]陈志斌,韩飞畴:基于价值创造的现金流管理,《会计研究》2002年第12期。

[3]陈志斌:基于自由现金流管理视角的创值动因解析模型研究,《会计研究》,2006年第4期。

[4]周孝华、唐健、陈娅莉:《创业板公司估值模型研究》,《经济与管理研究》2009年第8期。

[本文获教育部人文社科青年项目(编号:10YJC630151)和湖北省高等学校省级教学研究项目(编号:2010125)的资助]