多元视角下中美贸易失衡成因的实证研究

刘建江,刘 青,杨细珍

(长沙理工大学 国际贸易研究所,湖南 长沙 410004)

一、问题的提出与文献回顾

中美贸易失衡一直是近年来社会各界关注的焦点问题。次贷危机爆发以来,美国为缓解危机所采取的相关贸易保护政策与措施,也对中美双边贸易产生了较大影响。在多种因素的共同作用之下,中美双边贸易所受到的影响较为严重,2009年上半年,中美双边贸易总值为1 320.9亿美元,同比下降16.6%。即便如此,中方依然是美国最大的贸易逆差和最大的债权国。围绕中美贸易失衡的长期性原因,引发了中美双方的大论战,尤其是2009年以来,因为美国频频挑起的贸易战而使得这一问题日趋复杂化。

中美持续性的贸易失衡影响了两国正常的贸易往来,不利于两国经济的稳定和发展,而奥巴马政府频频挑起的对中国产品的反倾销调查,进一步引发了各界对中美贸易失衡问题激化的担忧。

社会各界也对中美贸易逆差的成因进行了较为深入探讨,国外学者主要从如下几个方面来分析。一是从汇率入手分析中美贸易失衡的原因。从国际经济理论来分析,国际收支中的弹性分析方法为汇率论提供了理论支持。这一观点认为中方对美的持续扩大的贸易顺差是人民币汇率人为地维持在低水平之上所引起的。由于人民币汇率的低估,使得中国商品在美国市场上形成了非自然的竞争优势,因此导致大量的贸易顺差。例如Ethier[1],Chowdhury[2]和Doroodian[3],Chou[4]等均肯定从实证角度肯定汇率波动对贸易的负面影响。Morris Goldstein和Nicolas Lardy等认为,人为压低的人民币汇率增强了中国商品竞争力,是中国对外贸易顺差的主要原因[5]。当然,汇率波动对贸易的影响是有争议的,例如Hooper and Kohlhagen通过实证研究,发现汇率波动对双边贸易价格影响有限,也没有证据显示对双边贸易总量有影响[6]。Bini-Smaghi认为在各个国家之间以及各个部门之间进口需求价格弹性可能是不同的,这也许是大量研究发现汇率波动对贸易没什么影响的原因之一[7]。Belanger et al.研究名义汇率的波动对美国来自加拿大的五个部门的实际进口的影响,发现汇率波动没有显著抑制贸易总量[8]。Mckinnon认为汇率问题与中美贸易无关,施压人民币升值无法纠正美中两国储蓄不平衡现象,且美方逆差并不会减少[9]。

其二是从国际国直接投资因素来分析中美贸易失衡。全球化的背景下,跨国公司不断建立全球生产网络,由于中国对外开放不断深入,加之大国经济的特有规模优势,大量外资进入中国投资,建立生产基地直接生产,一方面直接在中国市场销售,一方面出口国际市场。这就导致了两个结果,一是国外产品以FDI形式进入中国部分替代了出口模式,二是将中国作为生产、加工基地扩大了出口。正因为如此,Jialin Zhang认为,资本流动是影响中美贸易平衡的因素,中国对美的大多数出口产品都是由外商直接投资企业加工生产的,中国只挣得加工费[10];Bruke认为,美国在华直接投资通过生产技术知识溢出,金融和营销基础设施的构建,以及中间商和贸易公司网络的建立,直接促进了中国出口部门的增长和竞争力。结果,美国对华出口受到影响,美国在华企业能够替代美国对华出口销售[11]。Taikun Ji证实虽然中国出口业绩飙升,但过去10年的出口增长中足足有65%为那些在中国建立子公司或者合资企业的跨国公司所贡献,且一半的出口涉及到来料加工或者中间产品加工[12]。

其三,从结构失衡来分析中美贸易失衡问题。Davis和weinstein指出,中美贸易逆差是一个长期的政策问题,中美贸易失衡可归因于总的宏观经济失衡或三角贸易。其中,美国经常帐户逆差是与投资过度超过储蓄这一宏观经济失衡密切相关的[13]。

此外,还有一些学者从其他方面入手研究中美贸易失衡问题,如产业转移的缘故[14],服务贸易统计因素[15,16]等。

国内学者的研究,也基本上遵循上述思路。从汇率因素来看卢向前)[17]、沈国兵[18],李稻葵[19]等的计量检验结果表明中美贸易失衡与名义汇率和实际汇率水平都无关。而且,自2005年7月人民币升值以来,中国对美国的贸易顺差非但没有缩小,反而进一步扩大,使得汇率论显得尤为脆弱。而且,李应振[20]、曹瑜[21]的研究表明,人民币升值预期还加剧了中国贸易顺差。从全球化与FDI因素来看,亢梅玲认为中国正在替代日本、韩国、台湾以及东南亚等国家和地区对美国出口,美国对这些国家和地区的贸易逆差正在向中国转移[22]。柴海涛、廖育廉认为中国对美贸易顺差还与东亚国家和地区的贸易转型相关。东亚新兴经济体逐渐将劳动密集型产业转移到了中国导致了中国对东盟各国、韩国、日本和祖国台湾地区的巨额贸易逆差,另一方面也使上述经济体对美国的贸易顺差锐减[23]。此外,结构论也是一个研究重点。谢康、李赞认为美国经济结构日趋服务化和信息化,产业结构不断向着资本、技术和信息密集型方面转化以及中国实行对外开放政策和以劳动密集型产业结构为基础的经济发展是导致中美贸易不平衡的主要原因[24]。郑辉可以发现中美顺差根本原因是两国建在服务贸易与商品贸易上发生的结构性失衡[25]。

还有学者从贸易政策入手研究中美贸易顺差问题。黄瑞玲认为,发达国家对中国设置的出口壁垒限制了中国进口规模的扩大[26];贾怀勤认为美国对华出口限制是影响双边贸易平衡的一个大问题[27]。周世俭指出放宽对华高科技出口限制,将大大遏制中美贸易差额的扩大趋势[28]。隆国强从政策角度指出中国顺差过大是“奖出限入”的政策目标并未随着制造业国际竞争力的提高而改变,各级政府一直强调扩大出口的政策手段[29]。也有学者从其他角度研究中美贸易逆差的成因,如美元特权[30]。

由此可见,关于中美贸易失衡的原因是多方面的,学者们并没有一致的意见,已有文献大多从某一个方面来研究中美贸易失衡,较少综合衡量中美贸易失衡中汇率因素、FDI及储蓄率差异所造成的影响,因此得出的结论难免欠缺说服力。本文将综合考虑人民币汇率变化、FDI水平、中国GDP增长率、两国储蓄率差异等因素对中美贸易不平衡的影响。

二、影响中美贸易差额的因素分析

导致中美贸易不平衡有很多方面的因素,既有双边的经济贸易结构和政策方面的差异,也有全球产业结构调整和转移所导致的国际分工以及逆差的转移。综合来看,主要有汇率因素、国际分工因素、总体经济失衡因素以及国际直接投资因素。

(一)汇率因素

汇率是国际贸易中最重要的调节杠杆,汇率的高低直接影响该商品在国际市场上的成本和价格以及国际竞争力,它的变动对国际贸易的影响最为直接。通过价格机制的传导汇率变动对进出口贸易起到抑制或促进的作用。

(1)

(2)

(3)

同理有:

(4)

(5)

(6)

这就是马歇尔一勒纳条件的表达式,当Ex+Em>1时,本币贬值可以改善国际贸易收支,本币升值则会使贸易收支恶化。

汇率变动主要通过价格竞争机制影响出口贸易,在不同条件下,事实上作用效果不同。一般而言,该机制的作用效果在完全竞争条件下最大,在不完全竞争条件下相对较弱。很多因素对这一机制传递效果产生影响,其中,有些因素的可变动性在短期范围内较小,如出口需求弹性、出口供给能力、进口商的讨价还价能力及进口国的政策调整等。也有因素不仅具有多变性,而且不受时间范围的影响,如与生产成本有关的投入要素的来源等。这些因素对汇率变动的短期贸易效果产生不同程度的促进或抑制作用。

(二)国际分工因素

要素察赋理论认为各国的产品成本不同是由于各国生产要素察赋的差异,各个国家分工生产使用本国最丰富的生产要素的产品,经过国际贸易各国均获得最大福利。中国和美国的要素察赋不同,中国劳动力丰富且廉价,因而中国向美国出口的商品主要是劳动密集型、资源密集型产品。美国资本丰富、技术水平高,因此美国向中国出口的主要是资本密集型、技术密集型产品。双方在产品结构上具有很强的互补性。在自由贸易情况下,美国将从中国进口劳动密集型产品,而中国则从美国进口技术密集型产品。由于以下两方面的原因,使这种互补的分工合作偏离了要素察赋理论的假设,中美贸易出现巨额失衡差额。

美国限制高新技术产品出口到中国,一定程度上减少了对华的进口。中美两国在国际分工中处于的不同层次,两国贸易产品具备互补性。美国相对于中国的优势在于高技术产品。如果双方都能充分发挥自己的比较优势的话,那么中美之间的贸易差额能缩小一大块。但是,美国政府对出口中国的军品和军民两用品实行严格的出口管制。这种严厉的高技术出口管制,使美国对华的比较优势难以发挥。据统计,由于出口管制政策,美国每年要丧失对中国出口几十亿美元的贸易机会。

其次,中国生产的劳动密集型产品大多是生活必需品,而美国生产的高技术产品却属于高档产品。这就导致美国必然大量进口中国生产的劳动密集型产品。但是,由于中国居民的收入水平比较低,他们对美国生产的高端产品的需求相对较低。由于收入水平的巨大差异而导致的两国对贸易产品需求的不对称,造成了两国巨大的贸易差额。

(三)总体经济失衡因素

总体经济失衡因素也叫储蓄失衡因素,一般用两缺口模型来表示。它的核心内容就是发展中国家存在着投资—储蓄缺口和进口—出口缺口,也即储蓄缺口(Savings shortage)与外汇缺口(Foreign exchange shortage)。以I和S分别代表投资和储蓄,M和X分别代表进口和出口。由于总收入=总支出=消费+政府支出+投资+出口-进口

即:Y=E=C+G+T-M

(9)

简化为:Y-C-G=S

(10)

由于总收入减消费等于储蓄,因而上式稍加变化即得:

I-S=M-X

(11)

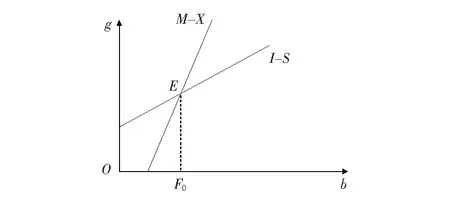

如图1所示,以总产出或总收入增长率g表示纵轴,以资本流入F占总收入的比率b代表横轴,以I-S曲线代表储蓄缺口,M-X曲线代表外汇缺口,它们相交于E点。在F0的左方,资本流入尚不足以消除储蓄缺口;在F0的右方,资本流入水平超出国内储蓄所能承受的增长率之外,如果资本流入此时不足以创造更多的出口,外汇缺口就会进一步扩大,导致偿债困难。

图1 储蓄缺口与投资缺口关系图

因而,该等式表现为一种事后的结果,两缺口相等在调节后才能达到。在调节前,投资、储蓄、进口和出口都是独立变动的。投资超过储蓄的数额不一定正好与进口多于出口的数额相等。因此,政府部门有必要进行调节。即在一定时期,储蓄缺口应与外汇缺口相等。储蓄缺口与外汇缺口的关系如图1。对外贸易失衡是国内宏观经济因素的反映,它反映了国内储蓄和投资的失衡。一国的储蓄如果大于投资,则多出的储蓄可以借给外国。外国需要从该国借贷,是由于其没有出口足够多的商品和服务,因此需要从贸易顺差国借贷,以购买进口品。如果本国的投资大于储蓄,则缺口部分必须向国外借贷,通过这部分借款,本国就可以从国外进口更多的商品和服务。所以,国内的投资储蓄关系在一定程度上影响了贸易失衡问题,对外经济失衡是与国内经济失衡相关联的。

(四)国际直接投资因素

中国的出口与外商直接投资有很大的关系。从总体上看,国际商品贸易与外商直接投资之间的相互作用、相互促进关系日益加强。一般来说,FDI对东道国出口贸易的促进作用有两个方面:一个是直接效应,即通过外商投资企业自身的出口来带动东道国的出口;另外一个是间接效应,即FDI通过对当地企业的影响促进其出口的作用。在直接效应中,外资企业利用当地的资源或者廉价劳动力进行生产,加之它们具有国内企业(特别在发展中国家)所不具备的市场营销经验、国际销售网络和先进的管理经验,在东道国的出口中往往占据相当大的份额。另外,跨国公司内部贸易的进行也会直接促进东道国的出口。间接效应主要表现在,外资企业通过对当地企业的“溢出效应”和多种形式的非股权产业联系,或直接带动了当地企业的出口,或使当地企业的出口竞争能力提高。

中美贸易差额的成因众多,其中有主要因素,也有次要因素,它们其实又是一个相互联系、相互影响的一个统一整体。如经济结构会影响一国在国际分工中的地位与作用,参与国际分工又会影响一国的经济结构构成;储蓄与投资的差异会影响一国的消费、生产和贸易、进而影响经济构成,这些偏差又会导致一国的贸易保护等。如何把这众多的成因联系起来,发掘中美贸易差额形成与不断扩大的真正内因,是我们亟待深入研究的一个问题。

三、中美贸易失衡原因的实证检验

影响中美贸易差额的因素是多方面的,但在个体的实证过程中,难以对每个因素进行量化来实证检验,而且从某种程度上说,也是没必要的。根据上文的分析,在对中美贸易失衡的各种影响因素中,我们挑选实际汇率,储蓄率差额以及国际直接投资来进行实证。

根据国际经济理论可知,在开放经济条件下,两国汇率变动会引起贸易变动,当一国汇率对另一国汇率升值时,导致本国商品成本提高,在国际市场失去价格优势,可能会引起贸易逆差;两国储蓄率差异会引起其贸易失衡,一般情况下,一国储蓄率大于另一国,则表现为贸易顺差;中国大量的流入会使中国产业结构的优化,促进其经济发展,出口增加,会引起中美贸易失衡扩大。

(一)数据说明

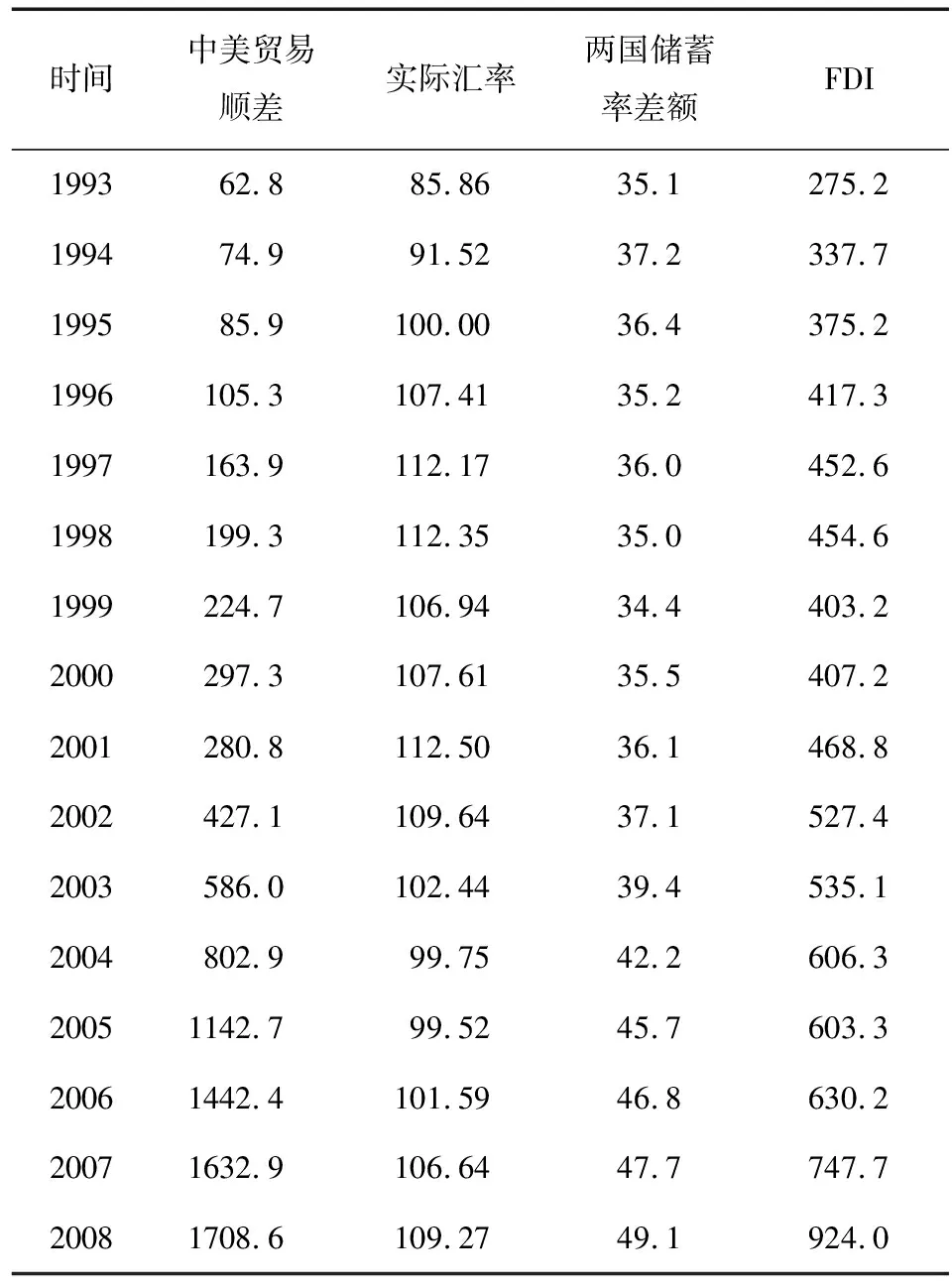

本文数据为年度数据,样本区间为1993-2008年。其中中美贸易顺差为中方统计额;实际汇率以1995年为基期,根据IMF网站提供数据整理而成;储蓄率差额为中美两国年储蓄率相减所得;为在中国的国际直接投资额。所有数据均来源于国际货币基金组织国际金融统计、中国统计年鉴以及国际统计年鉴,并经过计算整理而成。

表1 中美贸易差额

(二)实证检验与解释

1.模型的建立

在Marquez提出的模型的基础上,我们认为中美储蓄率差异、中国引进FDI的数量对中美贸易失衡有重要影响,因此,拟选取两国实际汇率、中美两国储蓄率差额和FDI,使用如下的回归模型:

LNMD=α+β1LNER+β2LNR+β3LNFDI+εt

(12)

其中,MD表示中美贸易差额,ER表示实际汇率,R表示中美两国储蓄率差额,FDI表示中国吸收的外来直接投资,εt表示残差项。

2.模型检验

利用表2中的数据,运用Eviews5.0中OLS法对其进行回归分析。先考察是否有解释变量不显著,有则逐个剔除从而得到每个解释变量都显著的一个理想回归模型。

表2 Variables Entered/Removed(b)

从表2可以看出,表明这些变量都是显著性变量,没有变量被剔除。

通过eviews对表2做OLS回归,得出方程

LNMD=-17.221-0.340LNER+1.989LNR+2.799LNFDI

(13)

t=19.156,3.541,3.724,1.722

其中:R2=0.896,DW=0.708

Adjusted R-Squared的样本值为0.896,显示拟合优度高,自变量可以解释应变量89.6%的变异。DW的值为0.708,这里表明残差有一定的序列相关性。

实证结果显示:(1)实际汇率ER对中美贸易顺差产生逆向影响,其系数为-0.340,可见,人民币升值并不能解决中美贸易顺差问题。(2)储蓄率差额对外汇储备产生正向影响,其系数为1.989,即在其它条件不变的情况下,储蓄率差额每增长1%,则中美贸易顺差增加1.989。,是由于美国其没有出口足够多的商品和服务,因此需要从贸易顺差国借贷,以购买进口品。(3)国际直接投资对中美贸易顺差产生正向的影响,其系数为2.799,即在其它条件不变的情况下,每增长1%,则中美贸易顺差增加2.799。

3.实证结果解释

一般认为贬值能促进出口抑制进口,升值能促进进口抑制出口。因此很多国外学者指责中国通过人民币贬值来促进出口,导致中美贸易差额,他们认为人民币升值能解决中美贸易失衡,降低中美贸易失衡,但他们有许多讨论仅仅局限于价格效应,他们认为价格效应就是影响进出口的决定因素,实际上收入效应、财富效应和支出效应往往更重要,经济学家估计了中美之间的商品进口收入弹性和出口收入弹性,前者显著大于后者。在给定贸易条件下,只要这种收入弹性上的不对称继续存在,中美之间的贸易收支赤字就会不断恶化。也正是因为这种非价格竞争力因素的存在,通过人民币升值改善中美贸易赤字的渠道受到了很大约束。要求人民币升值无法改变中美之间产品出口竞争力,因而也无法改变中美之间的贸易格局,人民币升值要求只是美国贸易政策和对外战略的一个幌子。

在一个开放经济中,如果一个国家自己的储蓄无法满足高涨的投资需求,从资金方面来看,它只能通过向其他国家融资或者借债来弥补缺口,从物质实体来看就是贸易会出现大量逆差。整体而言美国人是在借钱消费。显然,如果没有来自国外的大量借款和巨额贸易逆差,如此之低的居民储蓄倾向是无法支撑其高涨的国内投资需求的,我们可以认为是储蓄与投资之间的巨额缺口直接导致了美国贸易逆差的发生。而中国国内有效需求不足,储蓄大于投资,是我国贸易项目的大量中美贸易失衡的成因之一。

美国对华出口少于其从中国的进口并未完全反映出美方所获得的实际利益,这可从直接投资所导致的贸易方式和流向的变化中得到部分答案。比如,过去美国通过货物贸易直接向中国出口产品,现在则越来越多地转为在华投资企业生产并且部分内销,这不仅提高了美国公司产品在中国市场的份额,相对减少了美国对华直接出口,而且这一变化也未能在双方的贸易统计中体现出来。所以,中美贸易逆差并未使世界贸易总平衡表发生变化,只是全球贸易流动过程中出现了逆差或顺差的转移,即实现了一次新的动态平衡。

由此可见人民币汇率并非中美贸易不平衡的真正原因,只是美国遏制中国发展的一个借口和手段。美国国内经济发展中,总供需失衡是造成中美贸易失衡的根本原因。

五 结论与建议

作为世界上最大的发展中国家和发达国家,中美两国贸易失衡具有某种程度上的必然性。这种必然性既是由发展中国家和发达国家本身的经济发展特点所决定,也是由全球化时代的国际分工所决定的;还有统计技术和标准方面的制度性因素;当然也存在一些单方面的因素,比如美国对中国过度的贸易保护政策等。对于中美贸易失衡问题,正如格利茨所指出的那样:贸易逆差问题的关键不在于中国经济,而在于美国经济本身以及美国所采取的宏观经济政策。贸易失衡的出现是各个方面的因素综合作用的结果。

中美贸易失衡不仅给美国带来了不利的影响,也给中国带来了难以计算的成本,要解决好中美贸易失衡就需要中美双方在以双方共同利益的前提下共同努力。对美国来说,就是要提高其国民储蓄率,减少政府财政赤字,例如,减少不断扩大的军费开支,减少一些贸易限制以及转变观念是解决中美贸易失衡的当务之急。同时,美国需要放宽对中国企业、游客进入的限制,这有利于美国经济增长。对中国来说,巨额的双顺差以及由此带来的人民币升值压力给中国经济发展带来了巨大的潜在风险。中国的高储蓄率也是导致中美贸易失衡的一个因素,因此有必要降低中国储蓄率,以及调整中国的宏观经济结构,尤其要控制生产能力的过度增长和不合理投资、盲目投资和重复建设所导致的生产能力的过剩,不仅会造成中国经济的浪费,也给未来的中国金融体系造成巨大的负担,有条件的中国企业可以着眼收购或参股美国制造业。

[参考文献]

[1]Ethier,W.International Trade and the Forward Exchange Market[J].American Economic Review,1973 ,63 (3): 494-503.

[2]Chowdhury,A.R.Does Exchange Rate Volatility Depress Trade Flows? Evidence from Error-Correction Models.[J]Review of Economics and Statistics.1993,75: 700-706.

[3]Caporale,Tony Doroodian,Khosrow.Exchange rate variability and the flow of international trade[J]Economics Letters(46)1994.1 49-54.

[4]Chou W.L.Exchange Rate Variability and China’s Exports[J].Comparative Economies 2000.

[5]Morris Goldstein and Nicholas lardy.China’s role in the revived Britton woods system: a case of mistaken identity[J].Working papers,2005(1)284-302.

[6]Hooper,P.,and S.W.Kohlhagen.The Effects of Exchange Rate Uncertainty on the Prices and Volume of International Trade[J].International Economics,1978 (8): 483-511.

[7]Bini-Smaghi,Lorenzo Exchange Rate Variability and Trade: Why Is It So Difficult to Find Any Empirical Relationship? [J]Taylor and Francis Journals.(23)1991.5.927-935.

[8]Belanger.D,Gutierrez.S,Racette.D,Raynauld.J.The Impact Of Exchange Rate Variability On Trade Flows: Further Results On Sectoral U.S.Imports From Canada[J]Hautes Etudes Commercials,1990(8).

[9]Ronald Mckinnon.China’s Exchange Rate Trap:Japan Redux?[J]American Economic Review.(96).2006,5.427-431.

[10]Jialin Zhang.U.S-China trade issues after the WTO and the PNTR deal: A Chinese perspective[R.Hoover Essays in Public Policy,2000(103):1-24.

[11]Burke James.U.S investment in China worsens trade deficit[J].Economic Policy Institute Briefing Paper,2000(93):1-12.

[12]Taikun Ji.The US-China Exchange Rate Dispute in a Global Context[J].Political Science,2004,1-32.

[13]Donald R.Davis and David E.Weinstein.The Mystery of the Excess Trade Balances[J].The American Economic Review,2002(5): 170-174.

[14]JiaWen Yang.US Economic Sanctions Against China: Who Gets Hurt?[J].The World Economy,2004(6):pp.1047-1081.

[15]Fung K.C,Lau Lawrence.The China-United States balance: How big is it really[J].Pacific Economic Review,1998,3(l):33-47.

[16]Fung,K.C.,Lau,L.J.Adjusted Estimates of United States-China Bilateral Trade Balanees:1995-2002[J].Journal of Asian Economies,2003.

[17]卢向前,戴国强.人民币实际汇率波动对我国进出口的影响:1994-2003[J].经济研究,2005(5):31-39.

[18]沈国兵.美中贸易收支与人民币汇率关系实证分析[J].当代财经,2005(1):43-47.

[19]李稻葵,李丹宁.中美贸易顺差:根本原因在哪里?[J].国际经济评论,2006(5):13-16.

[20]李应振.关注贸易不平衡的结构变化-2006年外贸增长及贸易不平衡的内在、外在表现[J].国际贸易,2007(4):16-21.

[21]曹瑜.汇率制度改革以来实际汇率升值对中美贸易影响的实证研究[J].世界经济研究2008(7): 38-46.

[22]亢梅玲.中美贸易不平衡原因分析[J].世界经济研究,2006(4):4-10.

[23]柴海涛,廖育廉.在合作和互补中走向共同繁荣-当前中美双边经贸关系述评[J]国际贸易,2006(3):4-7.

[24]谢康,李赞.货物贸易与服务贸易互补性的实证分析-兼论中美贸易不平衡的实质[J].国际贸易问题,2000(9): 47-52.

[25]郑辉,张捷.中美贸易结构性失衡:基于赫克歇尔一俄林模型的分析[J].财贸研究,2009 (1): 61-66.

[26]黄瑞玲.中国国际收支失衡:理论解析与政策调整[J].世界经济与政治论坛 2004(4):1-6.

[27]贾怀勤.中美两国贸易政策对双边贸易平衡影响之辨析[J].国际贸易问题,2004(4): 5-7.

[28]周世俭、王丽军.中美经贸关系在摩擦中迅速前进[J].国际问题研究,2006(1):9-13.

[29]隆国强.着力扩大进口实现“压顺差”目标[J].国际贸易,2007(4):9-12.

[30]袁冬梅,刘建江.美元特权助长美国贸易逆差的途径与影响分析[J].经济评论,2007(1)113-123.