浅谈新会计准则下所得税会计的相关变化

淄博市招生办公室 陶科

本文从实际出发,对新会计准则中所得税会计的相关变化进行了分析,并重点对永久性差异和暂时性差异两部分通过举例来给予详细的比较和说明,此外还对所得税会计所涉及的减值、补亏以及披露进行了相关阐述,以期对此能够有所借鉴。

一、背景

2006年,财政部颁布了最新的企业会计准则,该准则较之于旧准则在许多方面都发生了较大的变化,例如广泛的引入了公允价值计量的理念等等,这一方面是出于与国际会计准则及惯例趋同的需要,另一方面则是为了与国内宏观经济形势的变化相适应。在该准则的第18号文件中,对于所得税会计新准则以全新的理念进行了阐述,其不但在理论上更符合会计要素确认的要求,而且更加体现了与国际通行做法相趋同的原则,使其能够更加客观、真实的反映企业的所得税资产及负债,从而为决策层提供更为有用的信息。

二、新会计准则下所得税会计的主要变化

(一)新准则中所得税会计处理方法的变化

与旧准则相比,新准则在所得税会计的处理方法上采用了资产负债表债务法,而非以前的应付税款法和纳税影响会计法。资产负债表债务法是通过比较按企业会计准则和现行税法所确定的资产、负债相关项目的账面价值,来对其分别确认递延所得税资产或递延所得税负债,并以此为基础确定所得税费用。由此可见,新准则在所得税会计中新增了递延所得税资产或递延所得税负债两个科目,用以分别替代之前的递延税款借贷方科目,这是一种以资产负债表观替代利润表观的表现。在资产负债表债务法下,递延所得税资产及负债的确认是企业所得税费用确认的前提。

(二)新准则中所得税会计确认计量的变化

由于会计和税法对收益、成本及费用的确认和计量存在着不同,因此同一企业同一期间的经营成果在会计和税法下会存在着某种差异,而按照是否能够在后期给予转回可分为永久性差异和暂时性差异,新准则重点对暂行性差异的相关规定进行了调整,对永久性差异则无太大的变化,其具体如下:

(1)永久性差异

永久性差异是指由于会计准则、会计制度和现行税法在计算企业某一期间内的收益、费用或损失时所采用的规定不同、标准不同,因此所产生的税前会计利润与应税所得额之间的差异。这种差异具有不可弥补性,即在日后的期间内不可能予以转回。在新准则中,对于永久性差异的会计处理与旧准则基本相同,并未出现太大的变化,只是在由于会计科目的变动因此出现了一些相关调整。现举例如下:

例如,甲企业2009年度的营业收入为1500万元,会计利润为200万元,适用的所得税税率为25%;但经税务机关核实,甲企业在本年度所发生的业务招待费为20万元,按新税法规定其大大超过了业务招待费在营业收入的0.5%内予以扣除的标准,因此该费用中的12.5万元(20-1500×0.5%)应作为应纳所得,不能予以抵扣。此外,经查证甲企业在本年度还发生了30万元的捐赠支出,按新税法规定只能抵扣24万元,剩下的6万元(30-200×12%)作为应纳所得,不能抵扣。此外,甲企业本年度还发生了1.5万元的罚没支出,按税法规定也不能予以抵扣,需再予以转回作为应纳所得。

由此可见,经上述调整后,甲企业本年度的应纳所得为820万元,比会计利润高20万元,因此其应纳所得税为205万元。因为以上的调整事项是由于会计准则与税法的规定及标准的不同所导致的,在后期无法转回,所以不确定相关的递延所得税资产和递延所得税负债,直接将其计入所得税费用和应交税金科目之中;具体会计分录如下:

(2)暂时性差异

暂时性差异是指由于资产、负债的账面价值与其计税基础不同,从而导致的一种时间上的差异。新准则规定,由资产、负债的账面价值与其计税基础不同所产生的在未来收回资产或清偿负债的期间内,应纳税所得额的增加或减少导致其未来期间内应交所得税的增加或减少的情况,应形成企业的递延所得税资产和递延所得税负债,这是与上述永久性差异的最大区别。而按照暂时性差异对未来期间应交税金的影响,可分为应纳税暂时性差异和可抵扣暂时性差异,这两者分别与旧准则中的递延税款贷方和借方相类似,现举例如下:

例如,上述甲企业对某固定资产所采用的折旧方法为加速折旧法,其在2007—2009年度所计提的折旧额分别为100万元、80万元和60万元,而税法所采用的平均年限法每年所计提的折旧额为50万元,由此在这三年内分别产生了50万元、30万元、10万元的可抵扣暂时性差异。其会计分录如下(2007年):

与上相似,甲企业在2008年度、2009年度分别应确认7.5万元、2.5万元的递延所得税资产,此期间相应的应交税金——应交所得税也应变为212.5万元和207.5万元。而若在之后的某年度按加速折旧法对其计提完折旧,该企业则应在以后年度的每年内按平均年限法确定的7.5万元(50×0.25)折旧额将该递延所得税资产予以分期转回,并同时冲减应交税金——应交所得税,直至按平均年限法计提完毕。

再如,甲企业2007年度对某固定资产按其公允价值进行计量,比税法所确定的账面价值高20万元,因此甲企业应对其进行递延所得税负债的确认,具体如下:

若该固定资产以后年度的公允价值还出现变化,还应进行如上类似的调整,对其递延所得税负债或递延所得税资产进行相关确认或调整。而若该固定资产被处置或变卖,其应在处置或变卖的当日按其递延所得税负债或递延所得税资产的账面价值予以全额转回,并相应确认该固定资产的处置收益或损失。

(三)新准则中所得税减值处理的相关变化

新准则规定,企业需在资产负债表日对递延所得税资产计提减值准备,这是与旧准则的又一巨大不同。若企业经核实,发现在未来期间很可能无法获得足够的应纳税所得额用以抵扣前期所获得的递延所得税资产收益,因此应对其进行减值准备的计提。但是,若此后发现有足够的应纳税所得额时,应对其再进行转回处理。由此可见,在资产负债表观下确立的所得税会计,其递延所得税资产被看做一项企业的实际资产,若其不能为企业带来预期的经济利益时,就理应为其计提减值准备。

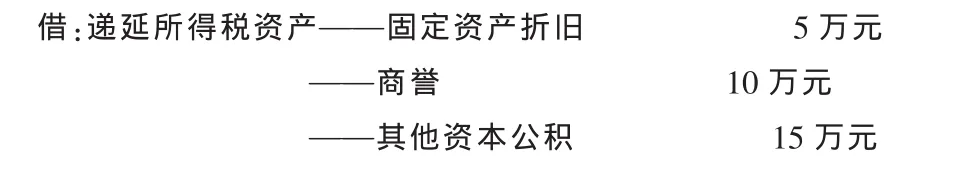

例如,乙企业2008年度发生了亏损,亏损额为100万元,并预计未来期间无法获得足够的应纳税所得额用以抵扣前期确认的递延所得税资产,因此应将该递延所得税资产进行减值处理,同时对2008年度的亏损也不再做递延所得税资产的确认。假设乙企业前期确认的递延所得税资产为50万元,包括由固定资产折旧方法不同所产生的可抵扣暂时性差异5万元,由企业合并过程中商誉确认的不同而产生的递延所得税资产10万元,由直接计入所有者权益的交易或事项而产生的递延所得税资产15万元,以及可用以后年度所得弥补亏损而形成的可抵扣暂时性差异20万元。其减值处理的具体分录如下:

而若乙企业在2009年度实现盈利,其净利润为100万元,并预计未来期间能够获得足够的应纳税所得额用以抵扣递延所得税资产,则应对上述已确认的递延所得税资产减值进行相应的转回处理,其具体分录如下:

(四)新准则中所得税补亏处理的相关变化

对于亏损企业的补亏处理,新准则规定企业应对其采用当期确认法进行处理,即对能够结转后期的尚可抵扣的亏损,应当以很可能获得用于抵扣亏损的未来应税利润为限,将其确认为递延所得税资产。而在运用该方法时,企业应对可抵扣暂时性差异在之后的5年内能否给予充分转回做出理性的判断,在企业判断不能将其充分转回时,就不能将其全部确认为递延所得税资产,或部分确认为递延所得税资产。由此可见,新准则中所得税会计的补亏处理,也颇受资产负债表观的影响。

例如,上述乙企业在2009年度实现净利润为100万元,但在该年度末未分配利润的期末余额仍为负数,其中所包含的2003年度所发生的亏损未能在2008年度末实现全部补亏,因此按税法规定该未能实现补亏的部分在2009年度末不能进行补亏处理,应将其进行所得税资产(假设为20万元)的冲减处理,且在以后年度内不得转回。其具体分录如下:

此外,对于乙企业在2008年度所产生的亏损额100万元,假若在当时乙企业经判断确定可以在此后的5年内将其全部转回时,应在2008年度末将其确认为递延所得税资产,并在2009年度末实现利润时将其进行转回处理,其具体分录依次如下:

(五)新准则中所得税会计相关披露的变化

新准则在所得税会计披露方面的变化,具体表现在如下方面:首先,在资产负债表中设置了“递延所得税资产”和“递延所得税负债”两个独立科目,用以替代旧准则中的递延税款借贷方,前者代表着企业实际预交的所得税,后者代表着企业应交却未交的所得税,因此从实际来看这两者并非真正意义上的资产和负债。其次,在利润表中的所得税费用项目,应既包括企业的本期所得税费用,也包括递延所得税费用,这与旧准则有着不同。最后,新准则还要求企业应在会计报表附注中披露诸如所得税费用的主要组成部分、与计入权益项目相关的当期和递延所得税的总额、所得税费用与会计利润之间的关系、当期适用税率变化的说明等内容,旧准则对此并未做明确的要求。

三、总结

综上所述,新会计准则下所得税会计所采用的暂时性差异概念,完成了从“收入费用观”到“资产负债观”理念的转化,其不仅实现了与国际惯例的接轨,而且通过会计处理方法的调整也进一步增强了会计活动的时效性,简化了会计工作的程序和方式。总之,新所得税会计准则的出台标志着会计改革进入了一个新的阶段。