资产负债表债务法在企业合并所得税会计中的应用

邓见顺

资产负债表债务法在企业合并所得税会计中的应用

邓见顺

新会计准则中,明确规定企业所得税核算采用资产负债表债务法,并规范了商誉的计量。但是对企业合并时,合并商誉对所得税的影响如何确认和计量未作规范。本文结合企业合并时对商誉的会计处理,初步探讨了其对所得税影响的确认和计量在资产负债表债务法下确认和计量的方法。

资产负债表债务法合并商誉所得税

资产负债表债务法是一种从资产负债的角度分析年末资产负债表上资产、负债的账面价值与其计税基础之间的差额,即年末暂时性差异,据以确认其对所得税的影响额,作为递延所得税资产和递延所得税负债的一种会计处理方法。资产负债表债务法是以“资产负债观”为理论基础,对所得税费用的确认和计量采取“全面收益”的概念。该理论认为企业的收益是期末净资产和期初净资产的差额,而某一时点的净资产是该时点上资产和负债的差额,因此,资产和负债的计价金额的变化都会影响到收益,进而对所得税产生影响,并与“递延所得税资产或负债”科目有相互对应的关系,实质上代表了企业未来纳税义务的增加或抵减。本文试就资产负债表债务法在企业合并中的应用进行探索。

一、企业合并的会计处理

会计准则规定,对于同一控制下的企业合并,会计处理应视为资产和负债的内部转移,而不做交易处理,合并中取得的资产和负债按照其账面价值确认入账价值,合并方取得的可辨认净资产的账面价值和支付的合并价款之间的差额,应当调整资本公积,资本公积不足冲减的,再调整留存收益,即合并中不产生新的的资产和负债,也不确认合并商誉。

对于非同一控制下的企业合并,合并中取得的资产和负债按照它的公允价值作为入账价值,企业合并成本大于合并中取得的可辨认净资产公允价值的部分,确认为商誉;企业合并成本小于合并取得的可辨认净资产公允价值的部分,直接计入当期损益。

二、企业合并的所得税处理

(一)免税合并的所得税处理

免税合并下,即取得被合并方可辨认净资产的公允价值与账面价值之间的差额,不用缴纳所得税,也就不需要分析暂时性差异形成的原因及以后的递延税款,只需要确认合并商誉。

例如,A企业并购B企业,B企业净资产的公允价值为1600万,A企业支付的并购费用为1800万,产生的增值收益200万,即确认为商誉。

(二)应税合并的所得税处理

应税合并,就是在企业合并中,被合并方资产产生的增值收益按税法规定应该缴纳所得税。在应税合并下,暂时性差异主要源于以下两个方面:

1.资产和负债的初始确认和计量

应税合并下,在合并中取得的资产和负债,应于购买日比较分析它们账面价值和计税基础之间的差异,确定暂时性差异。合并方需要对合并价款与取得的可辨认净资产之间的差额,缴纳所得税。但在合并日,因资产的增值收益尚未实现可暂时不交税,待以后这部分增值收益通过折旧、摊销或处置实现时再缴纳。或者承担了一项负债,按照税法规定,其相关的成本或损失,要等到以后期间才在确定应纳税所得额时扣减。因此合并时取得的资产或负债的初始计量,会在合并日就形成了暂时性差异,应将其对所得税的影响确认为递延所得税资产或递延所得税负债,并且与其相关的递延所得税资产或负债,按照会计准则,应调整商誉的初始计量金额。

2.企业合并中,原未确认的纳税亏损

对于参与合并方,如果在合并前存在纳税亏损,且该亏损因为不符合确认条件而未确认递延所得税资产的,若企业合并后可以自未来的应纳税所得额中抵扣该亏损所产生的可抵扣暂时性差异,即购买方很可能收回原来没有得到确认的递延所得税资产,则购买方可以将其确认为一项递延所得税资产。但是,该递延所得税资产必须与会计的核算分开,不能因为它的确认而影响到商誉的的计量金额,或者被购买方可辨认净资产超过合并价款的金额。

值得注意的是,对于初始确认的商誉的,不能再考虑暂时性差异和递延所得税负债。因为税法上不承认商誉的价值,即未来可从经济利益流入中扣除的商誉成本为0,也就是说,商誉的计税基础为0。其账面价值与计税基础之间形成了应纳税暂时性差异,如果确认该差异形成的递延所得税负债,就必须调整商誉的账面价值(因为不能确认为所得税费用),又会导致暂时性差异产生变化,使得递延所得税负债和商誉价值的变化陷入循环。

所以,对于企业合并中产生的商誉,初始确认的账面价值和计税基础之间的暂时性差异,不确认为递延所得税负债。

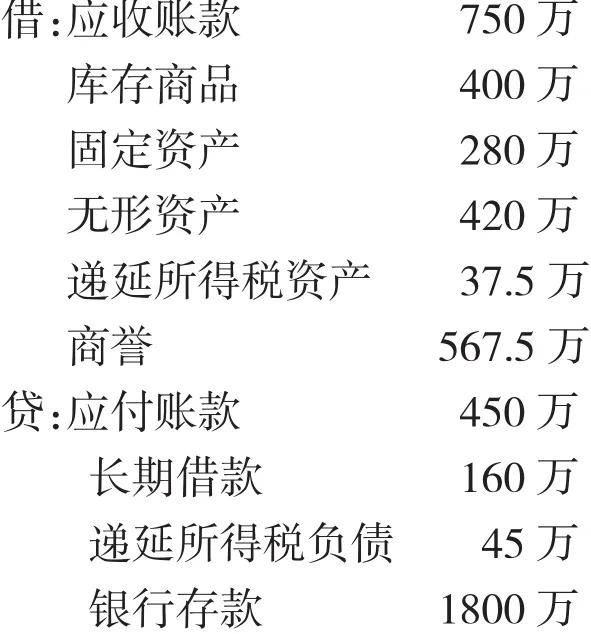

例.A公司以增发股份的方式对B公司进行了吸收合并,变为A的一家办事处,取得B公司的所有净资产。合并价款为1800万,公允价值为1240万。该合并属于非同一控制的企业合并,购买日B公司各项可辨认资产、负债的公允价值和计税基础资料如下:

项目公允价值计税基础应收账款750780库存商品400520应纳税暂时性差异可抵扣暂时性差异30 120固定资产28022060无形资产420300120应付账款450450长期借款160160合计150 12401210180

分析:B公司的可辨认净资产的公允价值为1240万,计税基础为1210万,差额为20万,是B公司的增值收益,应该缴纳所得税。因为合并时资产的增值或负债的确认,都不会引A公司当下经济利益的流入或流出,因此,形成了暂时性差异。

A公司应在合并日确认,应纳税暂时性差异180万,可抵扣暂时性差异150万。分别确认递延所得税资产和负债:

递延所得税资产=150×25%=37.5万

递延所得税负债=180×25%=45万

考虑递延所得税资产和负债后的净资产公允价值=1240+37.5-45=1232.5万

合并日确认的商誉价值=1800-1232.5=567.5万

A公司在购买日的会计处理如下:

三、合并商誉的后续计量

新会计准则认为,商誉不再是一项无形资产,而是一项长期资产,因为它的使用年限不能明确,所以在初始计量后不需摊销,但应在每年年末进行减值测试。如果有减值迹象,应预计可收回金额,将账面价值高于可收回金额的部分,确认为减值损失。商誉计提减值准备以后,其账面价值减少,但是计税基础仍然是0,所以,原先的应纳税暂时性差异减少,可看作是递延所得税负债的转回。

[1]中华人民共和国财政部.企业会计准则.北京:中国财政经济出版社.2006

[2]中华人民共和国财政部.企业会计准则—应用指南.北京:中国财政经济出版社.2006

[3]邹玉桃.浅析资产负债表债务法合并商誉的确认与计量.南华大学学报.社会科学版.2007.8(4)

[4]应唯.资产负债表债务法_所得税会计的运用_四.商业会计.2009(1):5-6

[5]戴华.资产负债表债务法下企业合并的所得税核算.中国农业会计.2009(4):38-39

Application of Balance Sheet Liability Method in the Enterprises'Merger Income Tax Accounting

DENG Jian-shun

Xuzhou Construction Machinery Co.,Ltd,Xuzhou 221004

It is clearly stipulated in new accounting standards that enterprises must use the Balance Sheet Liability Method to account income tax and standardize the measurement of goodwill.But how to confirm and account the combination goodwill impact of income tax is not stipulated.This paper preliminarily discusses the confirmation and accountancy of income tax effect in Balance Sheet Liability Method by studying on accounting treatment of goodwill in business combination.

Balance Sheet Liability Method;Combination Goodwill;Income Tax

F23

A

邓见顺,徐工集团徐州重型机械有限公司财务部主管,研究方向:如何提高会计信息质量及税收政策在企业中合理运用;江苏徐州,221003