混合型证券评级:框架与案例

陈 航 薛成容

编者按:相对于国内其他金融工具而言,广义上涵盖了混合资本债券范畴的混合型证券还是一种较新的创新金融产品,业界对其属性的准确认识需要经历一个不断深入的过程。而了解国际权威评级机构对该类产品进行信用评级时做出的评价,有助于我们更为准确地认识它,更好地利用它。为此,作者围绕三大国际信用评级机构——穆迪、标准普尔及惠誉公司关于混合型证券的评价以及混合型证券新近发行案例展开分析。

混合型证券的国际评级框架

穆迪方法:债务-股本序列模式图谱集

自1999年以来,穆迪公司连续六年跟踪研究混合型证券,先后发布了四期研究报告,旨在全面反映混合型证券的变化,分析影响其评级的因素,确定评级标准,以便为此类证券的发行定价和投资提供服务。鉴于混合型证券通常既不是纯债务也不是纯股本的特点,穆迪特别开发了“债务-股本序列模式图谱集”工具包,根据混合型证券所对应的“债务-股本序列模式图谱集”位置对其进行归集,来评估此类证券的股权属性。方法是:首先按照工具的基本特征,例如到期日、赎回选择权、递延属性、破产时的优先索偿权等进行分解,然后将这些特征与纯股本的特征,如永续期限、无因未支付而构成违约事件的持续支付条款、为其他债权人吸收损失能力等,进行逐一比较;根据这些评定结果,并结合与收益分配及证券总体弹性相关方面的分析,将混合型证券放入五个篮子(篮子A~篮子E)中的其中一个;最后,根据对比得出相应证券的股本属性评级,评级可能的结果依次为:无、弱、中等或强,其中,“无”代表最接近债务性质,“强”代表最接近股本性质。例如,若被放入篮子D,则表明该混合型证券具有75%的股本属性。对于财务报表的调整也是基于这种方法,因此,放入篮子D中的混合型证券有75%被看作是资产负债表上的股本,其息票支付的75%被当作股息而非利息来处理(见表1)。

标准普尔方法:债券、股权两种处理方式兼收并蓄

标准普尔公司使用的方法与穆迪公司极为相似,即在保护债权人利益以及保证其股本属性方面,根据其接近股本特征的能力不同来划分混合型证券的具体类别。基于不同的特征,各混合型证券的“股权信用”从0~100%依次不等。当然,标准普尔公司并没有为分析财务比率而对每一混合型证券股本/债务属性对比进行具体细分。他们的做法是,对混合型证券进行公开的财务比率的计算,根据对该证券股本属性强弱的判定,将低于50%的股权信用采用债券的处理方式,高于50%的股权信用采用股本的处理方式,具体比例取决于分析师的判断。两种方法都会被评级委员会考虑使用。

惠誉评价:可依赖的重要产品

惠誉公司在其研究报告中亦指出,像其他能提供长期融资来源的品种一样,混合型证券在银行资本结构中具有重要的地位和作用。

(1) 在清算的条件下,通过将自身的索偿顺序排在其他所有债权人之后,混合型证券为更高级的债权人提供了重要的保护并由此改善了后者的财务前景;

(2) 在面临偿债危机时,混合型证券可吸收损失的特征有可能使银行在不发生违约的情况下度过危机;

(3) 在发行人面临偿债危机或濒临破产的情况下,混合型证券息票递延支付的特征能提供某种便利;此外,尽管具有可赎回及息票递增的特征,绝大多数混合型证券因为有使证券不被赎回的条款而变得更为便利。

评级的演变

随着资本市场的发展,上述三大机构对于混合型证券的认识也在不断深入。通过对混合型证券评级的标准进行修订,来满足市场供求双方对于增加此类证券发行的强烈需求。

2005年2月,穆迪公司修订了对于混合型证券的评级标准,并据此调高了某些混合型证券的股本类似程度评级。例如,从永续期限角度进行的评级表明,与过去相比,有现金赎回选择权的、无到期日的混合型证券,已经被视作更具股本类似属性进行处理;从无持续支付角度看,递延机制总体上比过去获得了更高的股本利益,因为它们通常能对发行人的违约可能性产生正面影响;在吸收损失方面,修订更为强调了混合型证券能为高级债权人提供吸收损失缓冲、与长期次级债相比偿付率非常接近普通股本的特征。在最近一期的穆迪报告中,穆迪又给予全球银行业和保险公司发行混合型资本工具正面评价,针对各家金融机构发行的证券,修订其评级工具包。

同样,随着市场的不断发展、反馈意见与相关经验逐渐增多,惠誉也相应地不断调整其评级方法。2005年4月,惠誉发布了题为《混合型证券:信用影响的评估——修订后》的报告,所修订的内容包括根据证券不同特征修改评级方法,以及通过一个更为合理的股本/债务集表格简化评级过程等等。

案例分析:条款结构与评级

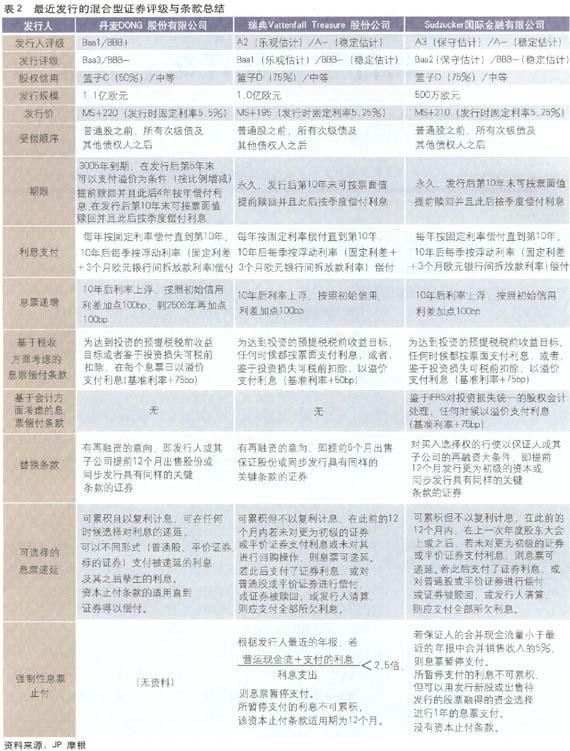

为更详细地了解混合资本债券条款设计对其股本属性,进而对其信用评级与风险定价的影响,我们对丹麦DONG公司(简称丹麦公司)、瑞典Vattenfall Treasure 公司(简称瑞典公司)、Sudzucker国际金融公司(简称国际公司)等三家外国公司新近发行(见表2)的此类工具(以下简称证券),作具体分析。

首先,通过条款结构对比可知,不同的条款设计反映了证券不同的资本属性。除在受偿顺序、利息支付方面规定一致外,三家公司证券的其他关键性条款都略有区别。但其中瑞典公司与国际公司证券的条款设计较为接近,因此,两家证券所具有的股权信用几乎一致,均为“篮子D(75%)/中等”,即有75%的股权信用。相比之下,丹麦公司的证券却只有50%的股权信用,表示为“篮子C(50%)/中等”,主要原因是其体现出相对较弱的吸收损失能力,如仅从期限来看,丹麦公司证券为定期型,而其他两家公司的则为永久型,同时,丹麦公司还规定在证券“发行后第5年末可以支付溢价为条件提前赎回”,这种“经济性到期日”(economic maturity date)的规定使该证券的实际期限可能进一步缩短,由此也使其股本属性相对较弱。

其次,不同评级机构对混合型证券评级标准的不同,很可能给混合型证券结构带来新问题,即如何平衡两家评级机构的评级标准。比如,关于息票递延,标准普尔关心的是在息票递延方面相对自由的有管理的选择权。而穆迪则持有“历史表明息票递延不太可能用上”的观点,因此认为对息票递延触发条件进行事先约定才能提供真正安全的保护,而非有管理的选择权。这样,对于那些想以投资级评级结果发行混合型证券的Baa1/BBB+公司而言,会产生一种有趣的悖论,即包含强制性触发条件的规定对于混合型证券信用质量评估的影响是负面的,例如标准普尔公司可能在高级债以下插入一项额外的评分,像它这次对瑞典公司证券的评估就是这样。所以,从标准普尔的角度来看,如果一家BBB+公司想要发行投资级的混合型证券,发行人必须放弃强制性触发条件。而穆迪关注的是“不可持续支付”特征,在没有触发条件的情况下,该项特征的评级为中等而非强,这可能足以使其在穆迪“债务-股本序列模式图谱集”中的位置滑向债务的一方。基于上述考虑,穆迪对于丹麦公司证券就是按照C篮的方式处理(见表2),而对其他两家公司证券的处理则按D篮的方式进行。

第三,三家公司的案例表明,标准普尔对混合型证券的评级所使用的标准与其在评价优先股时所用的标准相似。例如,对于投资级别的机构发行的优先股,其基准是2个评级分位;在瑞典公司的案例中,分别在次级性合约条款方面给予其1个评级分位,在息票递延支付选择权方面给予1个评级分位,以及在营运现金偿还利息率低于2.5倍时的强制性息票递延方面给予1个评级分位;而在丹麦公司的案例中,由于缺少强制性息票递延的触发机制,其所发行的混合型证券根据标准普尔的评级只比高级债低2个评级分位。

对三家案例的比较与分析,也使我们对混合型证券有了更深的认识。

混合型证券的条款设计与其股权信用的判定具有高度的关联性,条款设计越有利于吸收损失,其股本属性越强。例如,丹麦公司证券的发行条款与其他两家相比,“债”的特征更强一些,因此所获得的股权信用的评估也较其他两家公司弱。

就定价而言,混合型证券的发行价与证券风险,尤其是其特有的资本属性结构有直接的联系,较高的股本属性意味着较高的证券风险以及相应的较高风险补偿。从三家公司的案例来看,由于债券的股本/债务属性强弱不同导致其定价基准也不尽一致:股本属性越强,则债券的定价相对就越高。

由于混合型证券的资本属性介于股本和债务之间,因此,不同的资本性条款反映了各异的股本/债务属性的组合,同时也体现了发行人的发行意图以及所需支付的对价。若是出于增加经济资本的需要,则条款设计可以突出其股本属性,且需要为此支付更高的风险补偿;若为了改善发行人资本结构、提高融资效率,那么相应的条款设计就应更突出债务属性,其定价就需更多地参照债务工具定价的方式与方法。

混合型证券确实存在风险,但这种风险与其说是债券风险倒不如说是银行风险。三家公司案例同样表明,发行人评级对于混合型证券的评级具有相当重要的影响,三家公司证券的发行均获评投资级别,与它们的发行人评级均较高有联系,而发行人评级实际上就是对发行人风险的总体评估。

(作者单位:兴业银行董事会办公室)

责任编辑:张明莉