国有控股上市公司市值管理研究

薛冬

【摘要】市值管理是中国资本市场独特的概念,目前仍处于摸索阶段。由于缺乏明确的顶层设计和被广泛认可的理论和实践体系,市值管理在实践过程中产生了许多误区,甚至出现了以“市值管理”之名操纵股价和恶意坐庄的违规现象,扰乱了资本市场秩序。本文试图对国有控股上市公司市值管理进行研究和探索,为市值管理和绩效考核提供支持。

【关键词】国有控股;市值管理;股价;股本

2005年9月,国务院国资委提出将市值纳入国有控股上市公司经营绩效指标考核体系。随后,国资委逐步提高了对市值管理的重视程度。2014年5月,国务院颁布《关于进一步促进资本市场健康发展的若干意见》,明确提出“鼓励上市公司建立市值管理制度”。在理论实践中,国有控股上市公司的市值管理仍处于摸索阶段。

一、现有研究状况

目前国内对市值管理有一些研究,如施光耀、刘国芳(2008),查财美(2017),李旎等(2018),伍秉华(2016),秦雅冰(2017)等,但至今还未形成能被广泛认可的、系统性的理论体系。

通过对现有市值管理理论的梳理和总结,个人认为目前国内对市值管理的界定存在两个误区:

一个是将市值管理上升到价值管理层面,划分为价值创造、价值管理和价值传递三个阶段,其中价值创造侧重于运营层面,包括制定战略、行业地位、团队建设、运营管理等;价值管理侧重资本运作,包括收购、增发、增减持、重组等;价值传递侧重对外关系,包括投资者关系和媒体及分析师等关系的管理。个人认为这种界定将市值管理概念过于泛化,以至于囊括了上市公司的所有活动,从而形成了一个“概念筐”和“工具筐”,导致监管层在实际考核中无法建立相对应的、可量化的指标体系,上市公司在实践操作中也抓不住重点,很难细化成可操作的实践手段。

另一个误区是将市值管理概念过于局限化,甚至歪曲化。由于上市公司市值等于股价乘以总股本,目前有一些观点认为市值管理的立足点是以基于总股本不变基础上的股价为目标,从而出现了“股价管理”、“股东价值最大化”等论调,导致出现打着“市值管理”之名恶意坐庄、操纵股价等违法违规行为。事实上,股价只是企业价值的外在表现形式,市值管理不应以股价为目标,而应该是研判股价的上涨和下跌趋势,合理地利用资本市场各种运作工具,使市值能够真实地反应企业的内在价值,最终实现市值和股价的稳定上涨。

因此,市值管理的本质应在于实现上市公司总股本和股价的良性变动,核心是提高上市公司质量。2018年年初,国资委主任肖亚庆指出,要坚持以提升内在价值为核心的市值管理理念,依托上市公司平台整合优质资产,盘活存量股份,不断提升价值创造能力,这也为理解市值管理概念提供了政策依据。

二、市值管理内涵分析

由于目前国内对市值管理的认识和理解存在上述误区,因此需要结合资本市场和上市公司的实际情况界定合理的概念边界。要理解市值管理的本质,首先要结合中国资本市场还处于新兴加转轨阶段,上市公司仍存在一股独大股权结构的特点,根植于中国的资本市场,而不是简单照搬西方理论,从而保证市值管理理论和实践方向不走偏,对市值管理的理解不出现狭隘和肤浅等问题。此外,任何一家上市公司都在资本市场和产品市场两个市场经营,资本市场经营目标是市值,产品市场经营目标的核心是利润。因此要认识到市值管理是上市公司的独特范畴,市值管理的具体内容应侧重于资本市场,包括非上市公司在内所有公司创造价值的共性措施应该不在市值管理的范围内。

上市公司市值管理涉及两个关键公式:

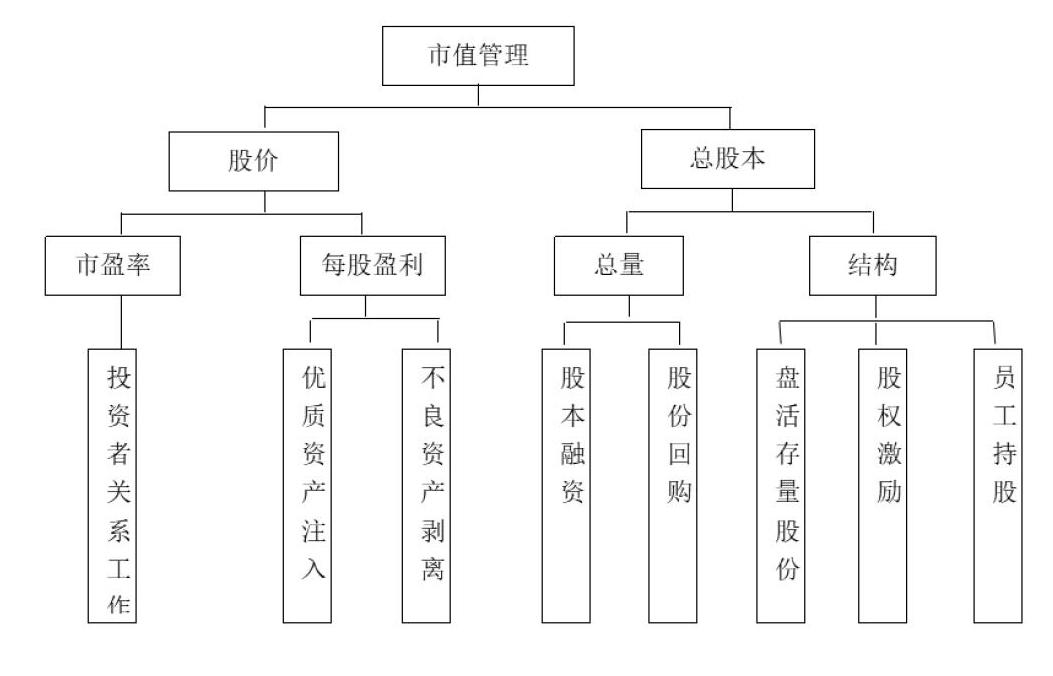

市值管理=股价×总股本,股价=每股盈利×市盈率。

因此,市值管理应从股本总量及其结构和股价出发,具体内容包括:

(一)引导资本市场对企业进行合理估值。上市公司股价受经济周期、信贷周期、股市周期等诸多系统性因素和上市公司自身盈利等内在因素影响,这些应该都不在市值管理的范围内,市值管理的重点应该是通过向投资者传递更多高质量的信息,改善信息不对称状况,让投资者对于公司内在价值有更全面和准确的了解,从而稳定投资者预期,推动市场更加准确地为股票估值,缩小股票价格相对于内在价值的偏离度,使股价更好地反映企業内在价值。

(二)利用资本市场进行优质资产收购和、不良资产剥离、资产拆分上市等资本运作,通过资本市场增厚上市公司每股盈利。比如,通过市场上的外部并购实现“外延式增长”;通过控股股东资产注入,将质量较高、盈利能力较强、与上市公司业务关联比较密切的资产注入上市公司,提升上市公司业绩;剥离不良资产,由于不良资产处于呆滞状态、缺乏流动性、使用效能差,虽然以资产形式存在但不能给企业带来预期收益的经济资源。通过剥离企业不良资产,有利于解除企业历史包袱,优化企业资产结构,提高企业的市场竞争能力。2019年底,中国证监会出台的《上市公司分拆所属子公司境内上市试点若干规定》,达到一定规模的上市公司,可以考虑分拆业务独立、符合条件的子公司在科创板上市。下一步,国有控股上市公司可以通过业务拆分上市的方式,进一步确定各业务板块的比较优势,实现1+1>2的效果,从而提高上市公司价值。

(三)利用资本市场进行股本融资,放大总股本规模。上市公司的最大优势是可以利用资本市场进行融资,融资手段多样,可以实现在做大股本总量的同时,通过整合相关产业资源,提升上市公司质量,从而提升市值。此外,在增加上市公司总股本的同时,以混合所有制改革为抓手,使上市公司积极引入社会资本和战略投资者,实现股权结构均衡,完善公司治理,提升上市公司规范运作水平,调动各类资本积极性,挖掘企业内在价值。

(四)在股价过低时回购上市公司股份。在股价严重低于企业内在价值时,上市公司可以利用现金等方式,从股票市场回购发行在外的一定数额的股票,用于注销股份或者股权激励。通过这一操作可将公司价值被市场低估这一信息传递给投资者,向市场传达积极信息,也可以达到提升股价,提升市值的目的。

(五)科学判断股价变动,利用股票涨跌的趋势不断优化上市公司股权结构。目前国有控股上市公司普遍存在控股股东一股独大的现象,且部分股权处于闲置状态。因此上市公司控股股东可以通过盘活闲置股权来提升上市公司市值。一方面有利于充分体现上市公司的内在价值,另一方面也可以增强整个资本市场的流动性,提高市场资源配置效率。下一,步国有资本管理将从“管资产”向“管资本”转变,因此央企适时增持和减持上市公司股权,可以有效地稳定上市公司股价,有利于维护资本市场的稳定。在市场过于亢奋的时候,可以在股价高位适当减持,给市场降温,也为低位补仓积累资金。在市场低迷的时候,通过低价增持,引导市场重新评估上市公司内在价值,提振市场信心,稳定和提升上市公司股价。通过一买一卖,央企既可以实现盈利,也可以提升上市公司的市场形象。

(六)实施股权激励和员工持股,优化股权结构。通过股权激励和员工持股来实现管理层、员工与股东之间实现利益一致性,共同关心公司的长期价值,有效改善企业的组织架构,提升管理效率,增强企业的核心竞争力。同时也向投资者传递出公司经营、发展更加充满活力与希望。2020 年4月23日,国务院国资委发布《中央企业控股上市公司实施股权激励工作指引》(国资考分〔2020〕178 号),国有控股上市公司实施股权激励取得了明显进展,具备实践操作可能。

三、有关建议

(一)目前我国的市值管理制度还处于摸索阶段,需要从各个方面尽快规范和完善。首先,理论上需要对市值管理概念进一步界定,并被市场广泛认可;监管考核方面,需要对考核内容和指标进一步细化,在上市公司和监管考核层面达成共识;上市公司则需要对市值管理提高重视,尽快建章立制,形成常态化和制度化的管理流程,与公司战略相融合,纳入经理层和董事会的核心工作体系,尽快明确适合自身的实践措施,从而找准发力点,推动市值管理制度的不断完善。

(二)国有控股上市公司的市值管理需要上市公司、国有控股股东甚至国资委等监管机构的共同参与。一方面,市值管理更多的属于企业自治的范畴,应重视并充分发挥上市公司的自律性和能动性,引导上市公司建立市值管理制度。另一方面,市值管理还需要控股股东的积极参与和配合,个别措施需要控股股东的直接操作,与上市公司形成良性互动,管理层激励和员工持股等还需要相关政策的出台。

(三)市值管理虽然不是以股价为最终目标,但需要对股价水平進行合理判断,基于股价水平制定合理的管理措施。

参考文献:

[1]施光耀、刘国芳.市值管理论[M].北京大学出版社,2008.

[2]查财美.上市公司市值管理研究[D].广东工业大学,2017.

[3]李旎、蔡贵龙、郑国坚.市值管理的综合分析框架:理论与实践[J].会计与经济研究,2018(02).

[4]伍秉华.上市公司市值管理水平提升措施研究[J].商业会计,2016(23).

[5] 秦雅冰.简析上市公司市值管理[J].时代金融,2017(05).