2023年中国氯碱行业经济运行分析及2024年展望

张培超

(中国氯碱工业协会)

2023年中国氯碱行业产能保持增长态势,主导产品开工率较2022年保持相对稳定, 市场时有波动并低位运行,行业效益大幅下滑,经济运行面临较大压力。

1 2023年经济运行分析

1.1 行业供需状况

截至2023年底, 中国烧碱产能4841 万t/a,较2022年底净增长183 万t/a (新增213 万t/a,退出30 万t/a),生产企业167 家。2023年1-11月烧碱产量3727 万t,同比增长3%。 全年产量预计约4060 万t,装置开工率约84%。 1-11月烧碱出口233.4 万t,进口2.4 万t,全年表观消费量预计3805 万t,较2022年增长约4%。

截至2023年底, 中国PVC 产能2881 万t/a,较2022年底净增长71 万t/a (新增91 万t/a,退出20 万t/a),生产企业73 家。 2023年产量预计约2130 万t,装置开工率约74%。1-11月PVC 纯粉进口34.1 万t,出口210.1 万t,全年表观消费量预计1938 万t,较2022年增长约0.5%。国内烧碱和PVC产能变化趋势图见图1。

2023年烧碱装置开工率84%,较上年下降1%。由于烧碱和液氯市场均相对平淡,企业盈利能力不佳,国内部分企业短暂限产。 此外,南方高温季节时部分烧碱企业限产,也是装置开工率小幅下降的原因之一。

2023年国内PVC 开工率约74%, 较上年基本持平。 由于国内经济增速放缓及消费减弱,PVC 产量和需求增长均受到抑制,市场低迷不振。 国内烧碱和PVC 装置开工率走势图见图2。

图2 国内烧碱和聚氯乙烯装置开工率走势图

1.2 烧碱市场波动明显,PVC 市场低位运行

2023年, 国内液碱市场呈现先降后涨再降走势,12月底32%液碱均价994 元/t, 较年初下降26%。液碱市场价格于8月初降至低点,随着装置停车检修增多及部分下游企业国庆节前备货,国内液碱市场于9月中旬开始上涨, 国庆节后出现下滑,四季度液碱市场表现温和,价格持续小幅走低。32%离子膜烧碱市场走势图见图3。

图3 32%离子膜烧碱市场走势图

图4 PVC市场走势图

生产方面,国内烧碱生产基本正常,除春秋两季装置集中检修,局部产量下降外,大多数企业保持较高的生产负荷,市场供应充足,部分企业库存较高。

下游方面,国内烧碱下游需求相对稳定,消费格局变化较小。 尽管部分氧化铝新增产能释放,但由于行业整体开工负荷不足及大量使用进口铝土矿等因素影响,对烧碱的消耗未出现明显增加。 此外,由于氧化铝价格持续低位盘整,企业盈利水平较弱,采购烧碱价格明显下降。 造纸、印染、化纤及部分耗碱化工行业整体表现较为温和,装置开工负荷不足,对烧碱以刚需采购为主。

外贸方面,2023年国内烧碱出口量同比下降,出口区域主要集中在澳大利亚和印度尼西亚等地,外贸出口依旧是缓解内贸市场压力的重要途径。

成本方面,烧碱生产成本主要集中在电力和原盐两个方面,2023年中国烧碱企业的用电价格仍处于高位,原盐到厂价格相对稳定,企业生产成本处于高位,运营压力较大。

其他方面,2023年国内液氯市场持续低位运行,局部地区出现短期倒贴运费现象,最高达500 元/t,部分企业对烧碱产品存在一定的保价意向。

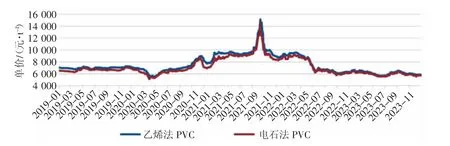

2023年中国PVC 市场整体表现较为低迷,12月底国内乙烯法PVC 均价5805 元/t,电石法PVC 均价5687 元/t, 比年初均价6313 元/t 和6147 元/t,分别下跌8%和7.5%。 影响国内PVC 市场走势的主要因素如下。

(1)新建装置产能陆续释放。 2023年国内新增PVC 产能91 万t,且基本在上半年完成试车,PVC 供应量稳中有升,市场供应压力增大。

(2)需求方面,近期房地产市场表现较为疲软,下游塑料制品需求偏弱, 下游加工企业开工不足,导致PVC 需求增量有限。

(3)出口市场相对活跃。 2023年PVC 外贸市场表现较为活跃,一季度PVC 出口表现较好,二季度下降明显,进入三季度,美国等地PVC 装置接连检修,国际市场供应偏紧,同时印度因雨季结束开始加大备货采购,带动了中国PVC 出口量增长,出口市场对改善国内供需关系起到重要作用。

(4)电石、乙烯等原料价格回落。 以主产区西北电石市场为例,12月底电石市场价格为3100~3220元/t,较年初3850~4000 元/t 下降了750~780 元/t。 乙烯原料方面,12月底东北亚乙烯CFR 报价下调至860 美元/t,较年初的870 美元/t 下降了10 美元/t。

(5)期货市场对现货市场影响加大。2023年PVC期货行情波动较大,对现货市场造成较大影响。

1.3 烧碱出口下降,聚氯乙烯进出口增长

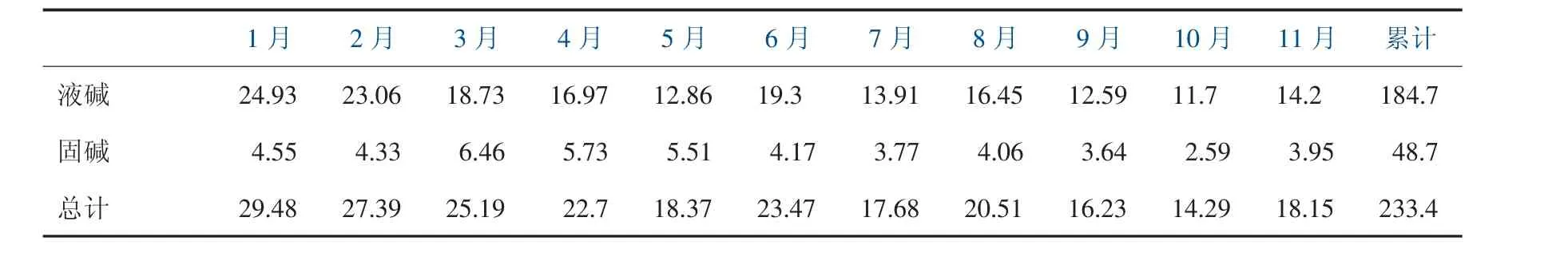

2023年1-11月,中国烧碱出口233.4 万t,同比下降19.1%。 其中, 液碱出口184.7 万t, 同比下降21.3%;固碱出口48.7 万t,同比下降9.5%。

2023年1-11月, 中国液碱出口前五位地区分别是澳大利亚、印度尼西亚、中国台湾地区、巴西和越南, 占比分别为51%、21%、9%、4.8%和3.2%;中国固碱出口前五位地区分别是越南、 印度尼西亚、哈萨克斯坦、尼日利亚和俄罗斯,占比分别为9%、8%、6%、5.8%和4.1%。 2023年1-11月中国烧碱出口量统计见表1。

表1 2023年1-11月中国烧碱出口量统计 万t

2023年,中国液碱出口市场总体表现平淡。 液碱出口报盘由年初520 美元/t FOB 降至12月底340~350 美元/t FOB。总体上看,2023年液碱外盘现货成交集中在东南亚地区,货源竞争激烈,对液碱出口市场产生一定影响。 此外,2023年出口至欧洲的液碱数量较2022年明显下滑, 对出口市场支撑力度减弱。2023年,固碱出口市场表现一般,主要原因是受到印度和中东等地低价货源的冲击,出口企业签单数量有限。

2023年1-11月,中国进口PVC 34.1 万t,同比上涨11.2%; 出口PVC 纯粉210.1 万t, 同比上涨14.2%。

2023年1-11月, 中国PVC 主要销往印度、越南、埃及、乌兹别克斯坦和泰国,占比分别是48.5%、4.9%、4.2%、4.0%和3.6%;PVC 进口主要来自美国、中国台湾地区、日本、印度尼西亚和泰国,占比分别是52.7%、18.9%、14.3%、7.3%和3.6%。

2023年PVC 出口市场总体表现较好, 具体分析如下:一季度,国内PVC 出口呈增长态势,但3月以来,受前期印度及东南亚地区客户补库充分等因素影响,海外需求转弱,再加上淡季的到来,中国PVC 出口成交减少, 特别是在4月和5月, 国内PVC 出口量同比下降。 三季度以来,随着印度等地进行阶段性补库, 国内PVC 出口量呈小幅增长态势。10月后,美国等地加大出口,导致大量低价货源涌入全球市场,对中国出口市场造成影响。 新年前后,出口市场成交氛围再次走弱,签单数量有限。

1.4 上游原料市场波动

原盐市场走势图见图5。 2023年,中国原盐市场呈现先降后涨走势,11月下旬起市场价格出现窄幅回落。 井矿盐生产负荷较高,海盐和湖盐产量均有所增长。 下游两碱装置开工率整体处于较高水平。 1-11月,原盐进口791 万t,同比减少2.7%。

国内电石市场走势图见图6。 2023年,国内电石市场呈震荡走势,二季度受生产企业降负减产影响,行情出现一定回暖,但随着供应逐渐稳定,市场呈低位运行。

1.5 下游表观消费有所恢复

2023年,中国烧碱表观消费量预计约3805 万t,较2022年增长约4%。 烧碱下游消费结构基本稳定,部分行业耗碱占比小幅调整,下游领域依旧集中在氧化铝、化工、造纸、纺织印染、轻工和水处理等方面。 其中,由于氧化铝行业加大进口铝土矿的使用量,单位产品耗碱量持续降低,消费占比由上年31%下降至29%。 随着中国新能源领域不断发展, 磷酸铁锂电池和三元锂电池需求明显增长,磷酸铁锂和氢氧化锂等相关化工品耗碱量持续升高,带动化工领域消费烧碱占比提升1%。 此外,水处理等行业对烧碱需求有所增加, 较2022年占比提升1%,其他下游领域消费占比没有明显变化。

2023年中国PVC 表观消费量预估为1938 万t,较上年微增0.5%。 PVC 下游应用大部分和建筑行业相关,与之相关的建筑门窗材料和管、片材等消费较为低迷。近三年,国内PVC 表观消费量不足2000 万t,未来市场开拓面临较大挑战。 2023年,中国塑料制品国内市场订单不足,同时出口减少,下行压力较大。 塑料管道产量预计为1650 万t,较上年基本持平,管材管件消费占比约31%。 型材门窗及其他异型材消费占比约12%,较上年有所下降。

2 行业面临的突出问题

2.1 碱氯失衡现象依然严重

近年来,中国烧碱下游平稳发展,烧碱装置开工率保持高位,但PVC 等耗氯产品装置开工负荷较低,造成碱氯失衡现象,商品氯倒贴运费现象时有发生,由于政策和环保要求,各种耗氯产品的发展也面临挑战,如何更好地构建适合不同区域企业特色发展的耗氯产品体系是行业面临的重要问题。

2.2 电价上涨,氯碱生产成本处于高位

电作为氯碱生产的主要原料,电力供应的稳定性和电价对氯碱产品生产成本影响很大。 中国烧碱生产企业167 家,据调研,约6 成的生产企业全部使用网电进行生产,约3 成的企业通过自发电和外购网电组合的形式来满足生产,仅有约1 成的企业通过自备电厂大体可以满足生产需要。 随着煤炭价格上涨,企业自发电成本增加,不少企业减少自发电比例,增加网电用量。

经中国氯碱工业协会调研,近三年,有26 个省、自治区、 直辖市的氯碱企业外购电价基本都上涨,上涨幅度平均10%~20%,有的企业甚至更高。 随着网电价格大幅上调,氯碱生产成本明显增加,企业生产运营压力明显加大。

2.3 下游行业消费有待提升

氯碱行业作为基础化工原材料行业,与国民经济各产业发展密切相关。 作为烧碱重要需求领域的氧化铝行业增速有所放缓, 随着进口铝土矿增加,烧碱单耗呈下降态势,同时造纸、纺织印染等行业对烧碱需求出现萎缩。 聚氯乙烯一半以上的消费集中在房地产领域,近年来房地产市场低迷,与之相关的建筑门窗材料和管材消费增长减缓。 PVC 地板出口呈下降态势,2023年1-11月中国PVC 地板出口共416 万t,较上年同期减少11.4%,对国内聚氯乙烯市场的支撑力度减弱。

2.4 国际公约履约任务加重

《蒙特利尔公约》、《斯德哥尔摩公约》、《关于汞的水俣公约》和《全球塑料公约》都与氯碱行业密切相关,随着履约进程的不断推进以及受控物质清单的增补,行业严格推进国际公约履约工作。 《关于汞的水俣公约》中要求原生汞矿2032年关闭、无汞催化剂技术和经济均可行5年后不允许继续使用汞,这使得中国电石法聚氯乙烯需要加快汞污染防治工作进程。 短链氯化石蜡、六氯丁二烯已经被增列至《斯德哥尔摩公约》,中链氯化石蜡履约谈判也正在进行。

2.5 主要氯碱产品出口时常遭遇贸易壁垒

近年来,中国氯碱产品在走出去过程中时常遭遇贸易壁垒,尤其是印度市场,自2022年至今已经遭遇多起贸易壁垒案件。

2022年9月,印度商工部发布对来自中国的残留VCM 含量高于2×10-6的PVC 悬浮树脂启动保障措施(数量限制)调查的立案通知。 经过行业努力,2023年5月终裁公告建议以配额形式实施为期一年的保障措施, 进口的残留VCM 含量低于2×10-6的PVC 悬浮树脂,在提交分析证书的基础上将不受到保障措施的限制。

2023年9月, 印度对中国发起了PVC 糊树脂和环氧氯丙烷的反倾销调查,目前行业正在积极应对。

3 2024年市场展望

3.1 烧碱

2024年,国内烧碱市场预计将以稳中窄幅盘整走势为主,市场出现持续大幅度波动的可能性相对较小,供需格局及生产成本仍是影响市场走势的主要因素。

供应方面,2023年底, 国家发展改革委发布了《产业结构调整指导目录(2024年本)》,烧碱依旧列在限制类,其中40%以上采用工业废盐的离子膜烧碱装置除外。 从目前政策导向来看,中国继续严控烧碱产能的政策方向不会发生变化。 据统计,2024年国内烧碱产能规模仍将小幅提升,产量将处于相对高位。

需求方面,2024年中国经济或将保持稳中向好的态势, 将从终端需求方面拉动烧碱消费的增长。新型城镇化和消费升级将拉动基础设施和配套建设投资,促进建材、服装及日用品等需求的增加,进而整体拉动烧碱需求的增长。 此外,随着新能源领域不断发展,锂电池正极材料前端、水处理以及回收电池处理对烧碱需求量将持续增加。

成本方面,中国烧碱用电成本将保持在较高水平。 此外,2024年国内原盐市场将保持以国产盐为主,进口盐补充的格局。 由于煤炭、天然气和人工费用处于高位, 国内原盐生产成本将保持较高水平,对原盐市场形成支撑。 进口盐市场除受内贸影响外,海运费波动也是重要的影响因素。

外贸方面,参与国际化业务仍为烧碱市场的重要方向,2024年中国烧碱出口量预计将处于较高水平。 澳大利亚和印度尼西亚等地氧化铝行业耗碱量将保持高位,且新能源锂电池的需求将带动国外烧碱下游需求有所增加。

其他方面,烧碱和液氯互为关联产品,液氯市场走势也会从一定程度上对烧碱价格波动存在联动影响。 此外,中国烧碱期货对现货市场的影响也将逐渐加深。

3.2 聚氯乙烯

2024年,PVC 市场整体预期偏弱, 行情有可能出现筑底反弹,但大幅上涨的可能性较小,市场受供需格局等多方面因素影响。

(1)供应方面。 2024年中国PVC 预计新增产能92 万t/a,PVC 产量将继续保持增长趋势, 并且随着沿海乙烯法PVC 产能逐渐释放,其产量占比将进一步增大。

(2)需求方面。 PVC 下游应用大部分和建筑行业相关,在国家刺激经济政策的引导下,和建筑相关的PVC 应用领域的需求预计将有所增加, 其他应用领域如汽车、医药卫生等的需求也将实现一定增长。

(3)出口方面。 2023年中国PVC 出口主要销往印度、 越南和埃及等地, 其中出口印度占比49%,2024年如果印度市场遇到贸易壁垒等因素影响,对中国PVC 出口会造成较大影响。

(4)期货方面。 期货市场对现货市场的影响会继续加深,金融市场的波动对现货市场也将产生影响。